1.日本株ESG指数の対TOPIX相対リターンはおおむねプラス

日本株ESG指数のパフォーマンスは市場平均であるTOPIX(東証株価指数)をおおむね上回って推移してきた

2016年5月に弊社ETF(上場投資信託)「NEXT FUNDS 野村企業価値分配指数連動型上場投信(1480、以下、NF・企業価値ETF)」が上場するなど、日本でESG投資が注目され始めて一定の時間が経過していますが、このあたりで「ESGはパフォーマンスにどのように効いてきたのか?」を実際に検証してみることにしました。

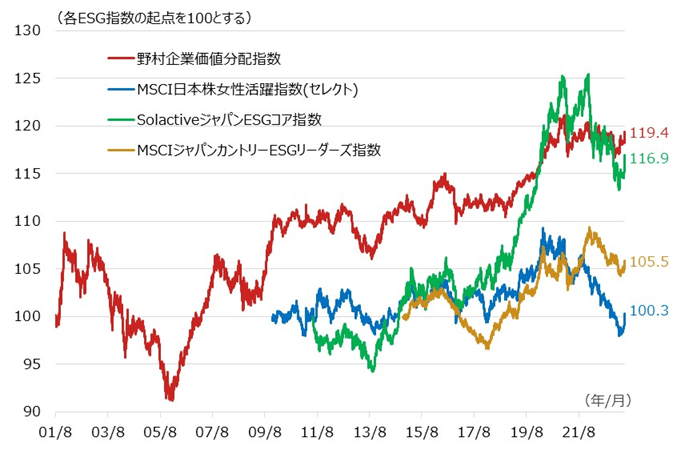

図表1は、弊社が日本株ESGカテゴリーに位置付けている四つのETFの投資対象指数について、対TOPIX相対株価を見たものです(全て配当再投資のトータルリターン)。「NF・企業価値ETF」などが誕生したのは2016年以降ですが、指数としてはそれ以前までさかのぼって計算されており、下図のようなパフォーマンスになります。

各ESG指数の対TOPIX相対株価が足元で100を超えていることから、各ESG指数はTOPIXを上回るパフォーマンスだったことが分かります。ESGが企業利益や企業価値を押し上げたことや、ETFに限らず、さまざまな形のESG投資戦略が普及し、対象銘柄群への資金流入が増えることで、ポジティブなパフォーマンスがもたらされたのでしょう。

[図表1] 日本株ESG指数の対TOPIX相対株価の推移

期間(MSCI日本株女性活躍指数(セレクト)):2009年11月30日~2023年5月25日、日次

期間(SolactiveジャパンESGコア指数):2011年6月17日~2023年5月25日、日次

期間(MSCIジャパンカントリーESGリーダーズ指数):2014年11月25日~2023年5月25日、日次

ESG:環境(E: Environment)、社会(S: Social)、ガバナンス(G: Governance)の英語の頭文字を合わせた言葉。企業が長期的に成長するためには、経営においてESGの三つの観点が必要だという考え方。

(出所)野村フィデューシャリー・リサーチ&コンサルティング、Bloombergを基に野村アセットマネジメント作成

2.対TOPIX相対リターンには波がある

ESG投資戦略を用いて市場平均を上回るパフォーマンスを残すためには工夫が必要

図表1で見たように、日本株ESG指数のパフォーマンスはTOPIXを上回っては来たものの、その程度は「野村企業価値分配指数」の相対株価で見て約22年間で119.4となっており(19.4%のアウトパフォーム)、年率で見るとかなり小さな差でした。「MSCI日本株女性活躍指数」は100.3(0.3%のアウトパフォーム)とほとんど差が生じていません。

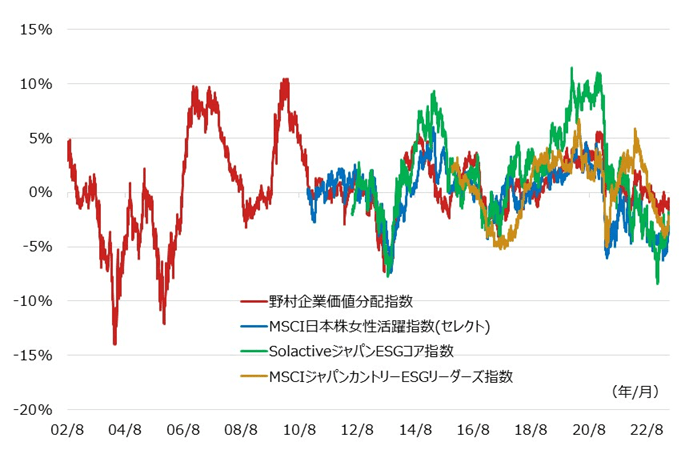

そこで、図表2では日本株ESG指数とTOPIXの1年リターンの差を見てみました(全て配当再投資のトータルリターン)。

傾向的にはTOPIXを上回るパフォーマンスを残してきたものの、その変遷は波が大きく、パフォーマンスがTOPIXを上回る良いときもあれば、逆に下回る悪いときもありました。そこで、実際の投資戦略としては、足元のパフォーマンスがさえないタイミングで参入することが、パフォーマンスを高める可能性があると考えました。

図表2にあるように、日本株ESG指数の足元のパフォーマンスは、最悪とは言えないまでも、循環的にはかなり低調な局面であることが分かります。投資の有名な格言に「人の行く裏に道あり花の山」というものがあります。

平たく言うと、「他人とは反対のことをやった方がうまくいく場合が多い」という意味です。こうした格言に乗り、投資タイミングを決めるのも一つの戦略としては機能するのではないかと考えています。

[図表2] 日本株ESG指数とTOPIXの1年リターン格差

期間(MSCI日本株女性活躍指数(セレクト)):2010年12月1日~2023年5月25日、日次

期間(SolactiveジャパンESGコア指数):2012年6月15日~2023年5月25日、日次

期間(MSCIジャパンカントリーESGリーダーズ指数):2015年11月27日~2023年5月25日、日次

(出所)野村フィデューシャリー・リサーチ&コンサルティング、Bloombergを基に野村アセットマネジメント作成

3.上位銘柄はTOPIXと重なる銘柄が多い

日本株ESG-ETFの上位銘柄はTOPIX ETFと重なり、全銘柄数は厳選されている

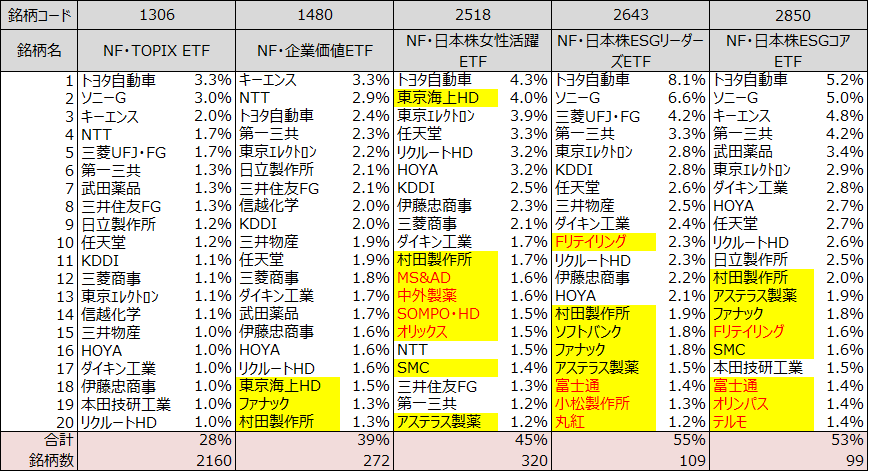

図表3は、当社が運用するNEXT FUNDSの日本株ESG ETFとTOPIX ETFの上位20銘柄、および、上位20銘柄の占有比率、全銘柄数です。黄色でハイライトした銘柄はTOPIX ETF上位20銘柄にない銘柄、さらに、赤色文字はTOPIX ETF上位30銘柄にもない銘柄です。ご覧のように、銘柄の顔つきとしてはかなり重なっていることが分かります。

一方、上位20銘柄の占有率はTOPIX ETFの28%に対してどれも大きく、銘柄数はTOPIX ETFの2,160銘柄よりもはるかに少なく、厳選されています。日本株ESG ETFは、TOPIXの上位銘柄中心の大型株の顔触れとなっているようです。

上位銘柄が指数をけん引するため、パフォーマンスはわずかにTOPIX ETFを上回る一方、銘柄集中度が高いためにボラティリティが高くなり、図表2のように「波」が高くなってしまうのでしょう。とはいえ、TOPIX+α的な運用戦略はインデックスから大幅に乖離(かいり)していないために、一定の安心感があると思います。

日本株ESG ETFはTOPIX ETFをベースに、銘柄を厳選することでTOPIXを上回るパフォーマンスを残しているのかもしれません。うまく利用し、投資戦略の一つとして活用してはいかがでしょうか。

[図表3] 各ETFの上位20銘柄

(出所)各ETFディスクローズ資料より野村アセットマネジメント作成

<関連銘柄>

NEXT FUNDS TOPIX連動型上場投信(証券コード:1306)

NEXT FUNDS 野村企業価値分配指数連動型上場投信(証券コード:1480)

NEXT FUNDS MSCI 日本株女性活躍指数(セレクト)連動型上場投信(証券コード:2518)

NEXT FUNDS MSCI ジャパンカントリーESGリーダーズ指数連動型上場投信(証券コード:2643)

NEXT FUNDS Solactive ジャパンESGコア指数連動型上場投信(証券コード:2850)

<当資料で使用した指数の著作権等について>

●TOPIX(東証株価指数)の指数値及びTOPIXに係る標章又は商標は、株式会社JPX総研又は株式会社JPX総研の関連会社(以下「JPX」という。)の知的財産であり、指数の算出、指数値の公表、利用などTOPIXに関するすべての権利・ノウハウ及びTOPIXに係る標章又は商標に関するすべての権利はJPXが有します。JPXは、TOPIXの指数値の算出又は公表の誤謬、遅延又は中断に対し、責任を負いません。本商品は、JPXにより提供、保証又は販売されるものではなく、本商品の設定、販売及び販売促進活動に起因するいかなる損害に対してもJPXは責任を負いません。

●野村企業価値分配指数は、野村フィデューシャリー・リサーチ&コンサルティング株式会社が公表している指数で、その知的財産権およびその他一切の権利は野村フィデューシャリー・リサーチ&コンサルティング株式会社に帰属します。なお、野村フィデューシャリー・リサーチ&コンサルティング株式会社は、対象指数の正確性、完全性、信頼性、有用性、市場性、商品性および適合性を保証するものではなく、当該指数を用いて運用される当ETFの運用成果等に関し一切責任を負いません。

●MSCI日本株女性活躍指数(セレクト)は、MSCIが開発した指数です。同指数に対する著作権、知的所有権その他一切の権利はMSCI に帰属します。またMSCI は、同指数の内容を変更する権利および公表を停止する権利を有しています。

●SOLACTIVE INDEXは、SOLACTIVEの専有財産です。SOLACTIVEおよびSOLACTIVE INDEXの名称は、SOLACTIVEもしくはその関連会社のサービスマークです。いかなるSOLACTIVE当事者も、発行会社、本ファンドのオーナー、またはその他の個人もしくは事業体に対して、ファンド投資一般、本ファンドへの投資、もしくはSOLACTIVE INDEXが対応する株式市場パフォーマンスを記録する能力に関して、明示・黙示を問わず一切の表明または保証を行いません。

●MSCIジャパンカントリーESGリーダーズ指数は、MSCIが開発した指数です。同指数に対する著作権、知的所有権その他⼀切の権利はMSCIに帰属します。またMSCIは、同指数の内容を変更する権利および公表を停⽌する権利を有しています。

※記載されている個別の銘柄については、上位組入銘柄の参考情報を提供することを目的としており、特定銘柄の売買などの推奨、また価格などの上昇や下落を示唆するものではありません。上記は過去のデータであり、将来の投資成果を示唆あるいは保証するものではありません。

本コンテンツは情報の提供を目的としており、投資その他の行動を勧誘する目的で、作成したものではありません。銘柄の選択、売買価格等の投資の最終決定は、お客様ご自身でご判断いただきますようお願いいたします。本コンテンツの情報は、弊社が信頼できると判断した情報源から入手したものですが、その情報源の確実性を保証したものではありません。本コンテンツの記載内容に関するご質問・ご照会等には一切お答え致しかねますので予めご了承お願い致します。また、本コンテンツの記載内容は、予告なしに変更することがあります。