今回のサマリー

●日本株は日経平均3万円突破で活況を呈している

●毎度おなじみの株高追認で「日本すごい」の自画自賛もすごい

●しかし主な買い手は外国人で、国内の自画自賛論調にかかわらず、日本勢は売り手が目立つ

●実は、外国人売買の受け手に回る日本勢がババをつかみがちというパターンがある

●相場のフィーバーを楽しみつつ、クールな外国人目線でバランス感覚を保つ

日本すごい?

日経平均株価が3万円の大台を超えてから、市場は活況を呈しています。ただし、市場以上に沸き立っているのは、周囲の情報かもしれません。日経平均が今局面の高値を更新するたび、メディアは「33年ぶり!」と連呼し続けます。相場高を追認して、「日本はすごい!」、「世界が見直し!!」などと自画自賛するのを聞かない日はありません。

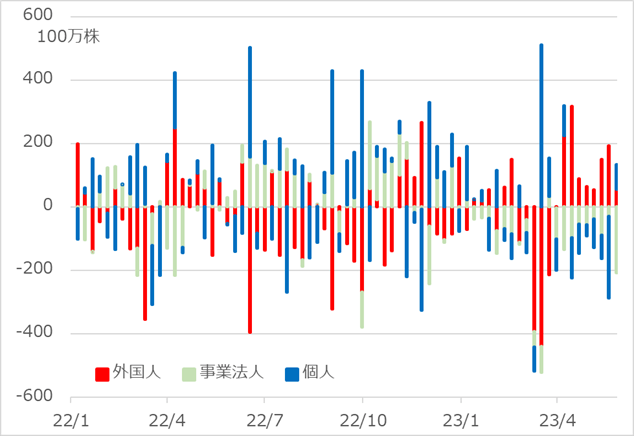

相場のフィーバーには心が躍ります。まずは楽しむことが一番です。しかし、相場が上がるときには感情が高ぶり、下がるときには不安におびえ、情勢判断がゆがんでしまうのは、投資家も情報環境も毎度のパターンです。実は、今回の日経平均3万円突破にまつわる日本株の主要な買い手は外国人であり、国内の自画自賛論調にもかかわらず、日本勢は売り手が目立っています(図1)。

外国人の日本株の購入・売却は、方向性が明確で、そうする理由ないし事情があります。これに対して、日本勢、特に個人投資家は、理由となるロジックよりも、値動きに対して受動的に反応することが過去から変わらず観察されています。日本の個人投資家は、押し目買い、上がり売りの逆張り行動が強く、方向性を持つ外国人売買の受け皿側に回り、相場の高値でババをつかみやすいことが、統計でも確認されてきました。

このため、筆者はトウシルにおいて、個人投資家の皆さんに、まず外国人の行動を理解し、それをクールに活用していただくべく、折に触れ情報発信をしています。せっかくのフィーバーに水を差すような話をすると、腹の立つ方もいらっしゃるかなという場面ですが、筆者の老婆心として読んでいただければ幸いです。フィーバーに便乗する相場戦術と、中長期投資のファンダメンタルな構え方は別物です。

図1:日本株のネット売買:外国人、個人、事業法人

外国人行動の基本

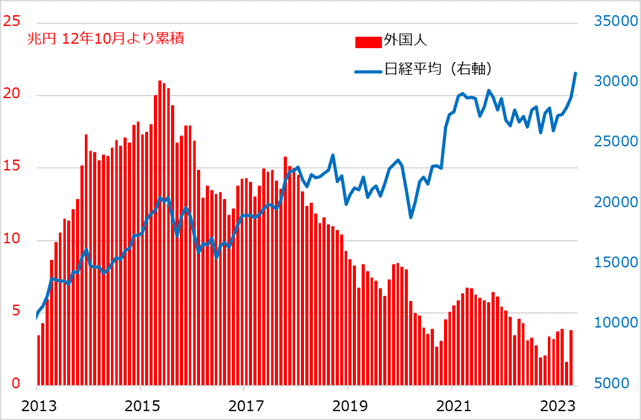

外国人は、2012年暮れから2015年ごろまで、アベノミクスに沿って、日本株を劇的に買い上げました(図2)。2008年のリーマン危機後、米国は超金融緩和で経済の立て直しを図りましたが、米国の超低金利化はドル安円高を招き、日本株を圧迫し続けました。そうして、日本株を過小にしか保有していない状況が極端になりました。そこにアベノミクスの異次元の金融緩和で、すわ円安か、すわ日本株急上昇かと、外国人は慌てて買い上げに奔走したのです。

しかし2015年以降、外国人は日本株を基調的に売り続けています。日本の経済、企業について、全体としてパフォーマンスの優位性を見いだせないまま、異次元緩和の効果に一巡感が出た頃合いから、売り手に回りました。ただし、かつてのように外国人が売れば、日本株が下落する展開には必ずしもなっていません。これは、アベノミクスの一環で、日本銀行と公的年金の日本株購入がサポートとなったことが一因として指摘されます。

近年では、外国人はアベノミクス以来の買い越しをほぼ解消し、日本株について過小保有気味になっています。また、この間の大半で、米国株が上昇トレンドをたどったこと、円安になっていることから、日本株には割安感がくすぶり続けています。結果として、ここ数年は、米国株が足踏みして、世界の他の割安資産が物色される場面に限って、彼らの日本株の見直し買いが目立つようになっています。

これは、過小保有の日本株の上昇率が相対的に高くなると、投資家自身のポートフォリオのパフォーマンスが市場平均に負けるという、ファンドマネージャーとしての評価に汚点となるため、それを回避するための買い上げです。いわばショートカバーなので、相場が上がれば、買い急ぎ、それで相場が上がれば、さらに買い急ぐという循環になりがちです。

図2:外国人の日本株投資(売買累積)と日経平均

好条件そろい踏み

こうした事情での日本株相場の上昇でも、日本国内ではとにかく、株高になれば「日本すごい」の自画自賛論調が活性化しがちです。今回の日本株高をもたらした理由について、ちまたで語られることをクールに見直しておきましょう。

まず、外国人の目線として、米国株が3月の金融不安後に足踏みする中、4~5月には世界の割安資産の物色が見られたことが指摘されます。折しも、図1で確認されるように、外国人が、3月にはまず米リスクオフによるドル安円高と日本株の下落を懸念して大幅に売り越し、それが、金融不安一服後の4月以降に買い戻されました。

どういう事情であれ、日本株高となると、相場追認の自画自賛が強化されていきます。以下、日本株高を促している好条件を列挙し、その真贋、あるいは効果の持続性を考えてみましょう。

(1)日本景気・企業業績の堅調

日本経済が、欧米の先行き景気悪化の不安を横目に、サイクル周回遅れの堅調さを見せていることは確かです。まずはゼロコロナ体制解除後の中国の景気回復、インバウンド回復、国内コロナ下での消費支出抑制分のリベンジ需要、企業の製品値上げによる収益増と賃上げによる需要増が、プラス要因として指摘されます。

インバウンドやリベンジ需要のサポートはまだ続くでしょう。しかし、価格転嫁力のない企業の収益圧迫、インフレ分を調整した実質賃金の減少といったデフレ作用がくすぶっています。何よりも、中国経済は既に回復力の鈍さを露呈し、米欧経済の先行きリスクは大きいままです。

(2)植田日銀の金融緩和継続

4月からの新体制で、異次元緩和の早期見直しへ不安が和らいだのは確かです。しかし、株高を含む好条件がそろうなら、異次元緩和の段階的見直しに着手するでしょう。

(3)証券取引所主導の市場改革

良い改革はぜひ実現してほしいと願います。しかし、PBR(株価純資産倍率)1倍への株価回復など、日本株がぐずつく間には実現性に疑問符がつけられがちだったのが、日経平均3万円越え後に「期待が高い」かの論調に一転。この温度差には留意が必要でしょう。

(4)日経平均3万円突破でのテクニカルな弾み

相場の大台水準付近では、過去のさまざまなポジションの仕切り直しで相場に弾みがつきがちですが、相場の持続には、その後の新規買いを見る必要があります。

(5)円安

ドル/円相場はまず米金利を軸に見ます。4~5月に、米追加利上げ観測と、政府債務上限問題での債券金利上昇が相まって、ドル/円を押し上げ、日本株のプラスに作用しています。しかし、米経済の先行き不安が現実化する場合は、ドル安円高が日本株への強力な反落要因になります。

(6)外国人の日本見直し

日本株の過小保有の修正買いは一時的現象になる可能性が高いでしょう。しかし、著名投資家ウォーレン・バフェット氏の日本株へのポジティブ評価は世界の投資家に気づきを与え、グローバル投資家の脱中国での日本シフトには、期待したいところです。

相場がフィーバーする時は、短期的な値動きはファンダメンタルズからかけ離れて、心理学的、行動学的な現象になりがちです。その中では、理屈をこねる(私のような)者は疎まれがちですが、それを承知の上でぜひ申し上げたいのは、以上の日本株への好条件もろもろについて、皆さんそれぞれの目線で整理し、その上で、3万円越えのフィーバーにクールに臨んでいただきたいということです。

長期の目線

日本株高になると、自画自賛や、相場高追認での材料解釈のゆがみが高じて、日経平均が10年後、20年後、30年後にこんなに高くなるといった、夢のある話も出てきます。当面の投資には無害な話ですし、投資家心理を心地よく鼓舞してくれ、あれこれ空想する気づきを楽しむことができます。

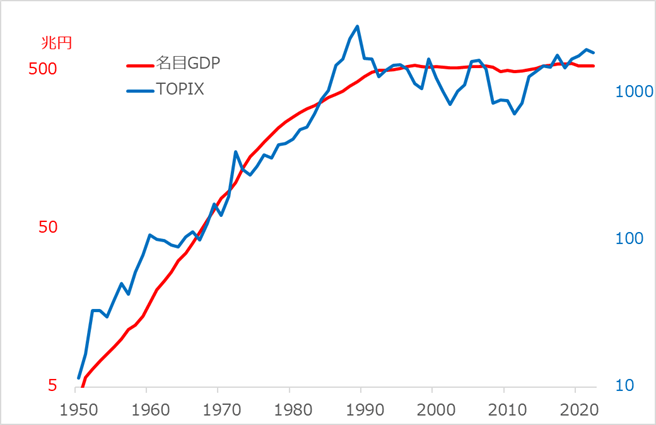

ただし、ここで無粋なロジックをご紹介します。企業が将来にわたって生み出す価値が株価になりますが、企業全体としてそれをマクロで捉えると、およそGDP(国内総生産)とバランスします。図3は、日本の名目GDPとTOPIX(東証株価指数)の長期推移を並べたものです。四半世紀以上にわたって、日本の名目GDPは横ばいとなり、株価もサイクルで高下しながらもおおむね横ばい推移になっています。

名目GDPは実質GDPとインフレ部分に分解されます。日本の場合、人口が基調的に減少に向かい、実質GDP成長率はゼロからマイナスに向かうと見込まれます。「10年後、20年後に日経平均が〇万円になる」という大向こうをうならせるような数字を聞くと、最初に考えるのは、日本のGDP、インフレはどうなっているのだろう、ということです。これらからイメージできない数字の場合、日本の株価のうち海外のGDP成長の糧を取り込んで、そこまでの株価になることがあるかなど、他の事情をあれこれ想像します。

そうした想像は楽しいのですが、株価が全体としてマクロ経済を無視して独り突っ走ることは、ロジカルにはイメージ化できないものです。なお、数年程度であれば、景気、金利、ドル/円などサイクルの巡り合わせで、相場が上振れたり、下振れたりします。したがって、超長期と中長期では、相場のロジックが異なることには、ご留意ください。

図3:日本の名目GDPとTOPIX(対数表示)

■著者・田中泰輔の『逃げて勝つ 投資の鉄則』(日本経済新聞出版刊)が発売中です!

本コンテンツは情報の提供を目的としており、投資その他の行動を勧誘する目的で、作成したものではありません。銘柄の選択、売買価格等の投資の最終決定は、お客様ご自身でご判断いただきますようお願いいたします。本コンテンツの情報は、弊社が信頼できると判断した情報源から入手したものですが、その情報源の確実性を保証したものではありません。本コンテンツの記載内容に関するご質問・ご照会等には一切お答え致しかねますので予めご了承お願い致します。また、本コンテンツの記載内容は、予告なしに変更することがあります。