今週の予想

今週は、上値を3万2,000円水準にして3万1,000~3万2,000円のレンジ内の動き

今週も引き続き、上値追いとなりました。週前半は半導体関連中心に買われ堅調な動きでしたが、週半ばには、中国の経済指標の悪化で景気減速懸念が台頭し、アジア株が全面安となって日経平均株価も一時、大きく売られました。

しかし週後半は米債務上限問題で、上下院で可決されデフォルト回避となり、週末の日経平均は+376円の3万1,524円と5月30日につけたバブル後高値を更新しました。その後、シカゴ日経先物は3万2,010円まで上昇し+415円の3万1,965円となっています。

今週は、米株式、為替をみながらの動きとなりそうです。先週末のシカゴ日経先物は3万2,000円にタッチしており、この水準が目先の上値と思われます。

調整が必要といっても先週は半導体株が大きく売られましたが、逆に他のセクターが買われる状況になっており、うまく循環すれば日経平均は値幅調整とはならずに広い分野の買いが続いていくことになります。出遅れ銘柄や業績がよくても日の目をみなかった銘柄も買い直されることになります。

上昇の大きな要因は、需給の好転と円安進行が挙げられます。受給関係では、売り手は個人の年金ですが買い手は海外勢で8週連続で大幅な買い越しが続いています。

メインは欧州勢で、米国資金は債務問題でダウ工業株30種平均は買いにくくなって日本株に回っていましたが、6月1日に決着がついたことで、2日のNYダウは701ドル高となりました。NYダウが買い直されれば、日本に回っていた米国資金は減少することになります。海外勢の買い越しは続いても資金量は目減りしてくるとみた方がよいでしょう。

日経平均の上昇角度は穏やかになってきましたが、同時に下値を切り上げる動きも鮮明化しています。これは個人の含めて買い遅れている向きが多く、下値ではすかさず買いが入る構造になっているためです。

今後は、二進一退で上値を試す展開が見込まれます。目先は25日移動平均線(2万9,937円)を維持するならば、上昇を保ち主力株中心に押し目買い基調が続くと思われます。

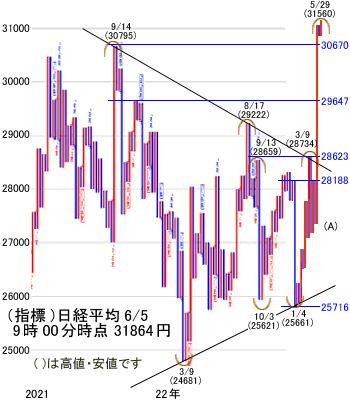

今週の指標:日経平均株価

今週も先週末の米国市場で株価が大幅続伸し、為替もドル高・円安が1ドル=140円水準までの円安になって、シカゴ日経先物は+415円の3万1,965円となっていることで、上値は3万2,000円水準にして3万1,000~3万2,000円の中の上下動となりそうです。

これ以上の水準を目指すには日柄調整が必要なところです。どこまで上にいくかは米株式と円安の程度ですが、しばらくは様子見が基本といえます。

先週の動き

前々週末5月26日(金)に、シカゴの日経先物が+540円の3万1,500円となっていたことで、先週の予測を3万500~3万1,500円と大きなレンジにしました。

結果的に週初めの29日(月)に一時+644円の3万1,560円まで上昇し、終値では+317円の3万1,233円でした。その後は先物主導で荒い動きとなり、31日(水)には、円安一服と利益確定売りで▲542円の3万785円まで下げて、終値は▲440円の3万887円となり、3万1,000円水準を中心にしたもみあいとなりました。

6月1日(木)は、米債務上限問題が下院で採決され、円安も好感されて+260円の3万1,148円と反発して引けました。

週末2日(金)は、前日の米国株式の大幅高で円高にもかかわらず、前場は一時+276円の3万1,424円まで上昇し、後場になると昼休みの時間帯に債務法案が上院でも通過したことで一段高となり、+376円の3万1,524円とバブル後の高値を更新しました。

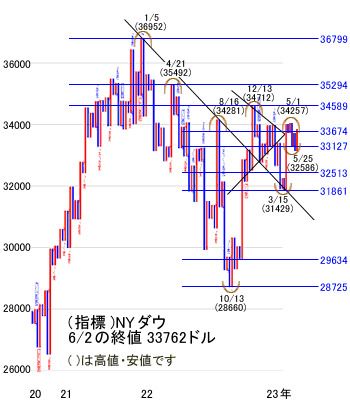

今週の指標:NYダウ(ダウ工業株30種平均)

今週は、上下院で債務上限を停止させる「財政責任法案」が可決され、米国のデフォルトが回避されたことで、債務上限問題への警戒感が後退し、先週末は買い戻しの動きが見られたものの、この勢いが続くとは考えにくいと思われます。

6月13~14日にFOMC(米連邦公開市場委員会)を控えていることで、今週は様子見が強まりそうです。また金融政策を左右する経済指標も発表はなく、材料に乏しく動きづらい展開となりそうです。

経済指標では、先日発表の合った4月製造業受注、4月耐久財受注、5月サービス業PMI(購買担当者景気指数)の他に、5月ISM非製造業景況指数などが予定されています。

先週の動き

前々週末の5月26日(金)は、債務上限問題の進展期待やエヌビディアの好決算を受けて、NYダウは6日ぶりに大幅反発し、ナスダック総合指数は5日続伸と主要3指標はそろって大幅上昇でした。

29日(月)はメモリアルデーで休場。30日(火)のNYダウは、債務上限問題は合意するものの、議会採決は不透明で反落。ナスダックはエヌビディアの上昇で続伸。31日(水)は、引け後に債務上限問題の採決を控え、また中国の経済指標の悪化で様子見から3指標そろって下落。

6月1日(木)は、前日に債務上限引き上げ案が下院で可決し、米国のデフォルト懸念が後退し、NYダウは+153ドルと反発し、S&P500種指数とナスダックは昨年8月以来の戻り高値となりました。

週末2日(金)は、前日に債務上限引き上げ法案が上院を通過し、米5月雇用統計が市場予想を上回り、インフレ低下の兆しもみえたことで、+701ドルの3万3,762ドルと大幅続伸となりました。

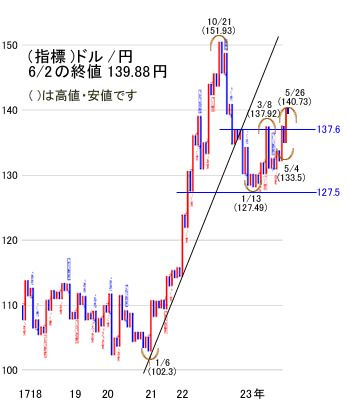

今週の指標:ドル/円

今週は、6月13~14日開催のFOMCに向け、フィラデルフィア連邦準備銀行総裁は利上げの見送りを支持し、ジェファーソンFRB(米連邦準備制度理事会)理事は政策の据え置きについて政策金利のピークと解釈すべきでないと発言しました。

しかし、今週発表の経済指標が市場予想を上回る内容だと追加利上げへの期待は高まり、ドル買いを誘う動きとなります。

経済指標では、5日発表の5月ISM非製造業景況指数は前月から改善の見通しで、好不況の境目である50を上回れば追加利上げを後押しする材料となります。

債務上限停止法案が上下両院で可決されたことでデフォルト懸念が後退し、リスク回避のドル売り・円買いは縮小し、日本銀行による金融緩和政策の堅持が見込まれていることから、ドル・円は底堅い動きとなりそうです。予想レンジは138~142円を想定。

先週の動き

先週は、米国の債務上限問題が解決に向かっていたことで、景気後退懸念も後退し、ドルが堅調な動きとなり、138.5~140円の狭いレンジで140円を突破する動きとなっていました。

週末2日(金)のドル/円は、138.74円まで下落後、140.07円まで上昇し、139.97円で引けました。米国の5月雇用統計は、非農業部門雇用者数は大きな増加、一方、失業率は上昇と強弱マチマチな内容となりましたが、米金利の上昇により、ドル買い優勢となりました。

先週の結果

先週は、週半ばに一時、大きく下げる局面があったが売り物をこなし、バブル後の高値更新で引ける

先週の予測では、前々週末の26日(金)の米国市場で、シカゴ日経先物が+540円の3万1,500円となったことで、先週は、どこまで値を伸ばせるかとし、6月1日(木)に向けて債務上限問題で佳境を迎え、合意できれば調整を続けてきたNYダウが上昇に転じ、日経平均にもサポートになるとしました。

3万1,500円からは目先、上値が重いところですので、3万1,000円水準を中心とした上下動を想定しました。

チャートの動きとしては、債務上限問題の不安と期待、為替の円安・円高の組み合わせで上下動する動きとなり、高値は5月29日(月)+644円の3万1,560円、安値は5月31日(火)の▲542円の3万785円となり、この間で上下動し、終値は海外勢の買い圧力と債務上限問題の法案の可決を受けて、戻りを試す動きとなり、週末の2日(金)は、後場に一段高となりました。

昼休みの時間帯に米上院は債務上限の効力停止など盛り込んだ法案が無事通過したと伝わり、時間外での米株先物が堅調に推移し、ハンセン指数などアジア株高も支えとなり、大引け間際に+407円の3万1,555円まで上昇し、終値は+376円の3万1,524円と5月30日につけたバブル後高値(終値で3万1,328円)を更新しました。

週末の米株式は、NYダウは大幅続伸し、+701ドルの3万3,762ドルと大幅高で3指標そろって上昇しました。債務上限法案も上下の議会を通過し、5月の米雇用統計が市場予想を大きく上回ったことで、デフォルト懸念や景気後退懸念が払拭(ふっしょく)され、インフレ低下の兆しも見え始めたことで株価を押し上げました。

為替もドルが買われて、1ドル=140円に接近し、シカゴ日経先物は+415円の3万1,965円でした。

本コンテンツは情報の提供を目的としており、投資その他の行動を勧誘する目的で、作成したものではありません。銘柄の選択、売買価格等の投資の最終決定は、お客様ご自身でご判断いただきますようお願いいたします。本コンテンツの情報は、弊社が信頼できると判断した情報源から入手したものですが、その情報源の確実性を保証したものではありません。本コンテンツの記載内容に関するご質問・ご照会等には一切お答え致しかねますので予めご了承お願い致します。また、本コンテンツの記載内容は、予告なしに変更することがあります。