今回のサマリー

●米株式は、諸問題に直面しながらも底堅いが、極少数の銘柄がけん引する歪(いびつ)さも

●けん引役の少数銘柄はGAFAMや一部半導体で、生成AI(人工知能)テーマが関わっているもよう

●生成AIは、個人投資家でも大変重宝する一方、マクロ、ミクロで明るい展望ばかりではない

●生成AIの優勝劣敗だけで相場判断はできず、来る景気悪化リスクと関連付けて整理する

米国株に底堅さの背景

米国株の先行きには、まだ懸案がたくさんあります。先行きの景気悪化リスク、金融不安再燃への警戒、インフレ下げ渋りと追加利上げ観測のくすぶり、そして目の前の政府債務上限問題などなど。それでも、株式相場は総じて底堅さを保ってきました。政府債務上限問題がクリアされれば、上値トライの余地が広がるかという思惑も、同問題の交渉合意に楽観が出るときの値動きに垣間見られます。

株式相場が何となく強いと、上がっている値動きをそのまま追認して、プラス要因ばかり並べ立てて正当化するのは、市況解説の常です。懸案の諸問題をきちんと踏まえておくこと、そして、なぜ相場が底堅いのか、背景構図をきちんと把握しておくことが重要です。

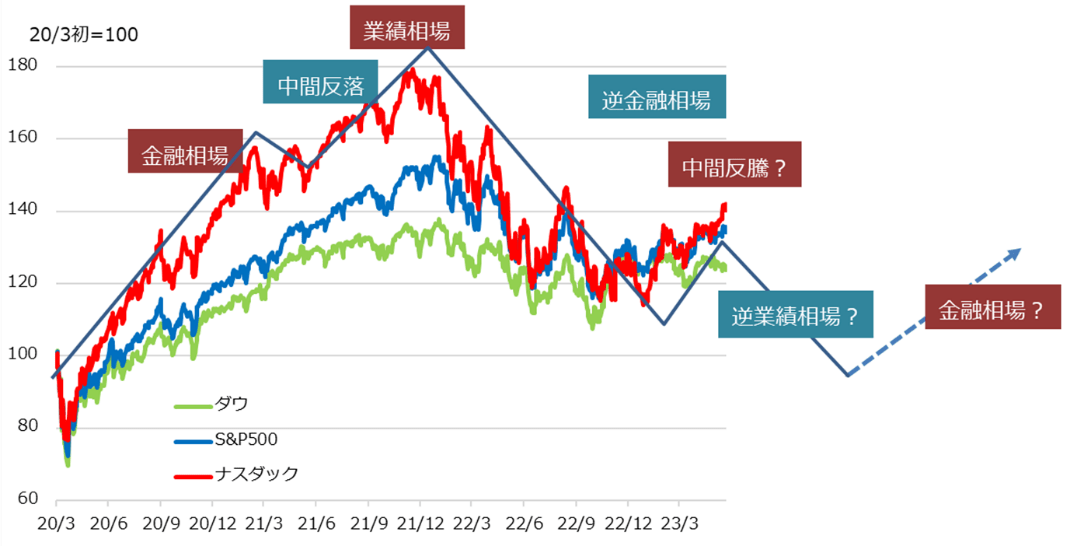

株式相場サイクルの現在地から確認しましょう(図1)。2022年初頭からの株全面安は、過度な金利上昇を嫌う「逆金融相場」でした。しかし、ここ数カ月は、FRB(米連邦準備制度理事会)の利上げもそろそろ終わるかという思惑が出て、この逆金融相場も終息に向かったと言えます。

今後は、これまでの利上げの累積的効果と、金融不安後の信用の引き締まりが相まって、景気が悪化し、株式は「逆業績相場」に向かうリスクを拭えません。もっともその前段階で、景気と企業業績に何とか底堅さが残る間に、株式市場が利上げ懸念の後退で気を良くする「中間反騰」、すなわち相場持ち直しが生じがちですが、足元の相場の底堅さの基本背景はこれでしょう。

図1:米株3指数のサイクル展開

少数銘柄先導の歪(いびつ)さ

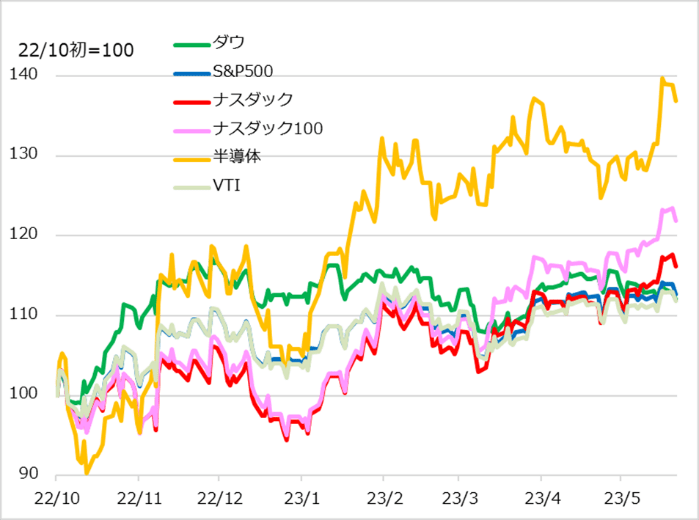

しかし中間反騰以上に、昨今の相場で特筆されるのは、極小数銘柄の突出した強さです。限られた銘柄のみが急伸し、より広範な株式指数をもけん引しています。図2は2022年10月以降の株式相場を、グロース系ナスダック、さらにその上位100銘柄、景気・バリュー系ダウ平均、グロース系と景気・バリュー系が程良くバランスするS&P500種指数、上場株式全体ETF(上場投資信託)のVTI、半導体ETF(SMH)で対比しています。

その中で、ダウは2022年10月の急伸後は一進一退、S&P500とVTIはほぼ同一歩調で小じっかり、これを2023年明けからナスダック、そしてそのナスダックよりナスダック100が、アウトパフォームしています。このことは、グロース系の上位銘柄が強く、そのけん引力の恩恵をナスダック、S&P500の順で受け、ダウにはあまり及んでいないことをうかがわせます。

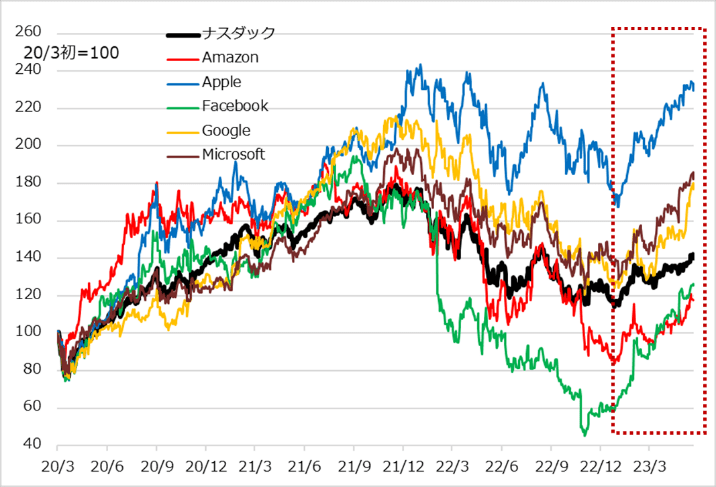

このグロース系のけん引役が、GAFAM(旧グーグルのアルファベット、アップル、旧フェイスブックのメタ、アマゾン、マイクロソフト)です(図3)。GAFAM株は2022年には売り込まれました。10月にダウが反発しても、12月まで値を下げ続けました。この年末年始には、下げ相場を追認して、もはやGAFAMのビジネスモデルはオワコン(終わったコンテンツ)などと、手ひどい論調が溢れていました。相場が持ち直した今は手のひら返しで、やはりGAFAMには誰も勝てないかのような解説が目立ちます。

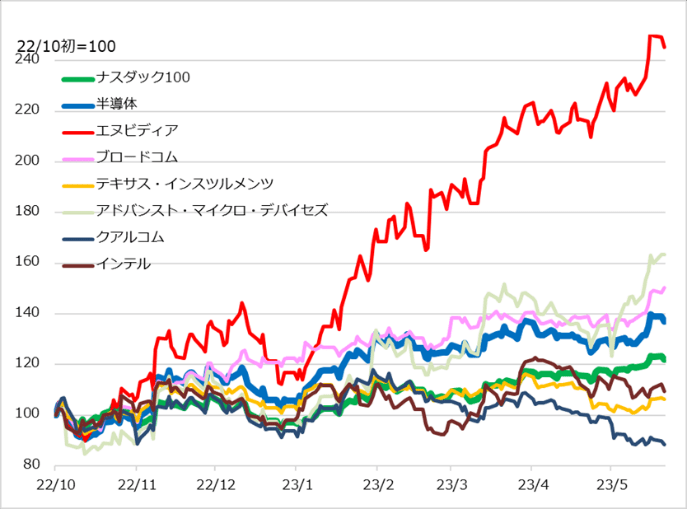

経済・金融の先行き不透明感が強い中で、安全そうな大型優良銘柄に投資資金が集まっている面はあるでしょう。しかし、GAFAMの強さはそれだけではなさそうです。それを推察させる手がかりは、半導体に見られます。図2を改めてご覧ください。半導体の上伸ぶりが際立っています。しかし半導体企業全般の株価が強いわけではありません(図4)。

半導体と生成AI

2023年は半導体の需給バランスが悪く、多くの半導体企業の収益見通しも芳しくありません。それでも2022年終盤にかけて半導体株がじわりと上がり始めたときには、2024年、2025年には半導体需給が改善しているはずと、割安な半導体株の仕込み買いが始まった、と思われました。

ところが、半導体企業の中でエヌビディア1社が突出して上伸することで、テーマは明快になりました。生成AI(人工知能)です。AIは過去からずっと進歩しつつも、一般の個人や企業にはなじみが薄かったでしょう。それが2022年11月30日に、オープンAIがチャットGPTという対話型AIを一般公開し、空気が一変しました。

人間の通常の会話の形で、AIがさまざまな疑問に答えたり、文章を要約したり執筆したり、プログラムを書いてくれたり。スマホでも対応でき、AIが一気に身近な存在として生活に、仕事に入り込んでいます。小説、作曲、デザイン、絵画など職人技の領域でも、生成AIは急速に組み入れられつつあります。

生成AIのすごさを身近に体験した人々が、マイクロソフトと生成AIの分野で協業するエヌビディアに関心を集めるのは自然な成り行きでしょう。図3のGAFAM各社の株価パフォーマンスにも、生成AIに関わる度合いが色濃く反映されていると判断されます。

図2:米株主要指数、ナスダック100、半導体(SMH)

図3:時間軸の異なる相場変動の階層イメージ

図4:主要半導体企業の株式相場対比

生成AIの明と暗

生成AIの進歩と普及は「戻らざる川」でしょう。筆者もチャットGPT3、同4、それを使うマイクロソフトのBing、グーグルのBardなどを投資の理解にどの程度使えるかをテストしてきました。

元々の目的は、筆者が主幹の投資勉強会に参加するゼミ生多数からの質問に、生成AIはどの程度適切に答えられるかを調べ、皆さんの学習に役立ててもらいたいということからでした。

現時点で投資に関する生成AIの力量は、質問さえ的確にインプットすれば、教科書的解説には迅速に、かなり的確に回答してくれる、といった印象です。言葉と言葉の連なりを確率的に並べていくものであり、いわば、経験のないジュニアやアシスタントが、経済学や金融論の基本知識をいかして調べ物をしてくれる、という趣です。しかも瞬時に答えてくれるので、大変重宝するでしょう。しかし、正しいかどうかを、経験・知見を踏まえてチェックする必要があります。

チャットGPTは、少し古いデータに基づいており、最新のデータを踏まえた回答には難がありました。また、相場の予測や判断には対応していません。仮に対応させる術が導入されても、相場形成の力学メカニズムから言えることは、一般に生成AIが普及した場合、その回答から抜け駆け的に勝つチャンスを継続して得ることはできないでしょう。

そうかといって、相場や投資を自分の頭で考えて行いたいという人にとって、生成AIを使わないことは機会損失であり、劣後するリスクがあります。投資は生成AIで優位に立てるわけではないにしても、理解の底上げには大いに役立つでしょう。投資にかかわらず、生活や仕事のさまざまなシーンで重宝するので、まずはなじんでおくことを勧めます。

一方で、個々の人や企業にとって、ジュニア専門家レベルのことを簡単にできる重宝さを持ち、専門家の裾野を形成する多くの人々が職を危うくするリスクもあります。また専門家でも企業でも投資家でも、優勝劣敗が激しくなる恐れもあります。フェイクでの情報操作でも、個々人レベルが侮れない力を発揮して、市場のみならず、社会や政治などあらゆる場面で混乱が生じるかもしれません。マクロでもミクロでも、生成AIには明るい未来ばかりではなかろうという警戒の目が必要です。

相場のこれからへの含意

ごく少数の生成AI銘柄にけん引されてきた米国株相場が、裾野を広げて上伸するか、広がり無く失速するかは、市場の内部事情だけでは判断できません。生成AIというテーマが大きい一方、企業間の優勝劣敗が鮮烈に表れそうなため、GAFAMや一部半導体企業だけが先進し続けるケースを想像しても、外部環境の悪化で他の銘柄が売られるときに、生成AI銘柄だけがリスクをしのげるとは言えないでしょうし、値上がりによって含み益が大きくなれば、損失穴埋めのための売り対象にもなり得ます。

現在、筆者の短期の米株式相場の想定は、政府債務上限問題をクリアしたら、中間持ち直し場面でもあり、上値の視界がいくらか広がり、生成AI銘柄から裾野も広がる堅調展開があり得る、というものです。

しかし中期では、昨今の裾野銘柄のもたつきが示唆している通り、高金利、逆イールド、信用引き締まりによる景気悪化リスク、逆業績相場リスクを拭うことはできないとの判断を維持します。相場が下落の深みにはまる事態は、その後の金融緩和を早く強くし、次の株高サイクルを促す可能性を高めます。この過程で、大きなテーマ性を持つグロース銘柄はアウトパフォームする可能性が高いことまで視野に入れれば、不安ばかりではないでしょう。

■著者・田中泰輔の『逃げて勝つ 投資の鉄則』(日本経済新聞出版刊)が発売中です!

本コンテンツは情報の提供を目的としており、投資その他の行動を勧誘する目的で、作成したものではありません。銘柄の選択、売買価格等の投資の最終決定は、お客様ご自身でご判断いただきますようお願いいたします。本コンテンツの情報は、弊社が信頼できると判断した情報源から入手したものですが、その情報源の確実性を保証したものではありません。本コンテンツの記載内容に関するご質問・ご照会等には一切お答え致しかねますので予めご了承お願い致します。また、本コンテンツの記載内容は、予告なしに変更することがあります。