毎週金曜日午後掲載

本レポートに掲載した銘柄:レーザーテック(6920、東証プライム)、アドバンテスト(6857、東証プライム)、東京エレクトロン(8035、東証プライム)、スーパー・マイクロ・コンピューター(SMCI、NASDAQ)

レーザーテック

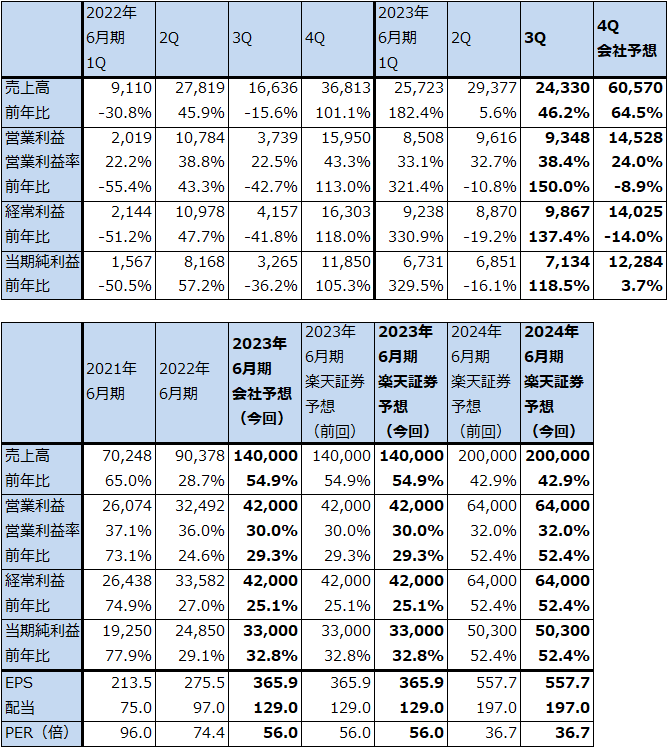

1.2023年6月期3Qは46.2%増収、営業利益2.5倍

レーザーテックの2023年6月期3Q(2023年1-3月期、以下今3Q)は、売上高243.30億円(前年比46.2%増)、営業利益93.48億円(同2.5倍)となりました。

今1~3Qは豊富な受注残を消化する形で、業績は順調に推移しました(2023年3月末受注残高は4,178.85億円。うち半導体関連装置は4,062.93億円)。今1~3QにEUV露光装置用フォトマスク欠陥検査装置で光源にEUV光を使う「ACTIS A150」(光源にEUV光を使うタイプはレーザーテックが市場シェア100%を持つ。価格は非開示だが推定60~80億円/台)で採算が悪化した初期ロット以外の受注分の出荷、検収があった模様です。そのため、今1~3Qは好業績が続きました。

表1 レーザーテックの業績

発行済み株数 90,184千株

時価総額 1,847,870百万円(2023/5/18)

単位:百万円、円

出所:会社資料より楽天証券作成

注1:当期純利益は親会社の所有者に帰属する当期純利益。

注2:発行済み株数は自己株式を除いたもの。

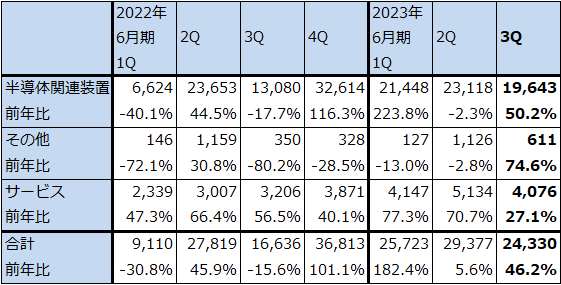

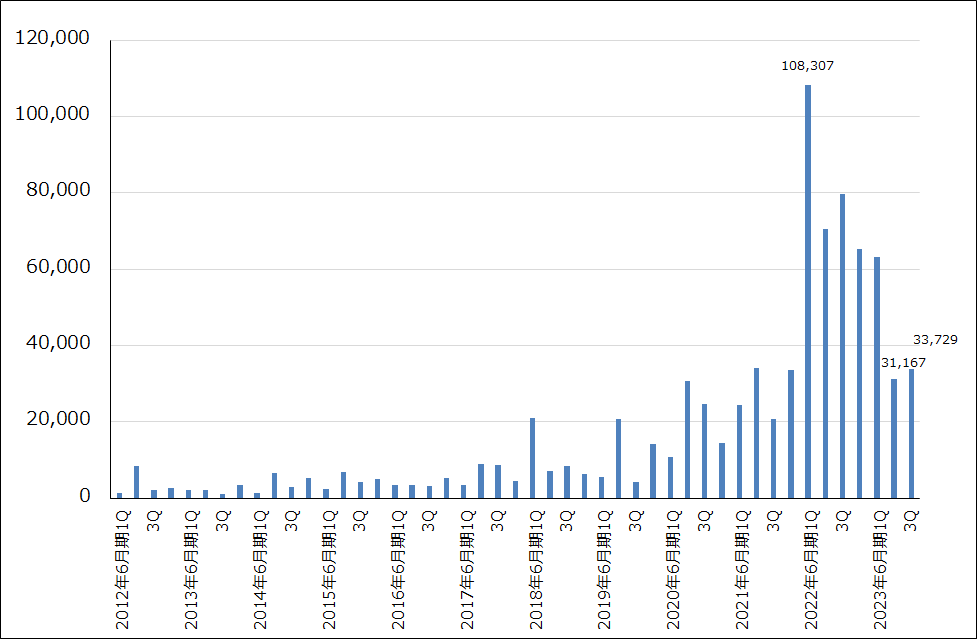

表2 レーザーテック:四半期売上高

出所:会社資料より楽天証券作成

注:端数処理のため合計が合わない場合がある。

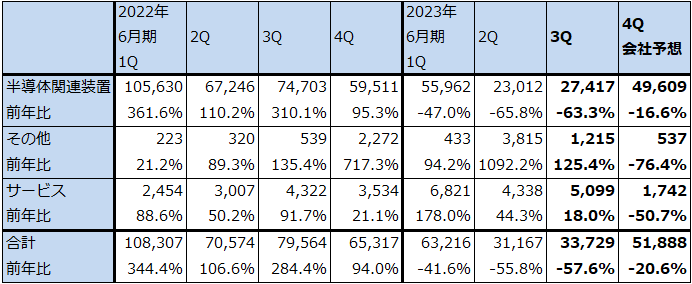

2.会社側はまだ慎重だが、受注底打ちの気配がある

今3Q全社受注高は、337.29億円(うち半導体関連装置274.17億円)となり、今2Qからやや増加しました。私は受注底打ちの気配があると感じていますが、会社側では半導体景気の底は大口顧客であるTSMCの見方に倣って2023年7-9月期と見ています。

ただし、TSMCは一般的には2023年7-9月期が半導体景気の底になるとしており、従来の見方である4-6月期から3カ月間遅れると2023年1-3月期決算発表時に指摘しましたが、それは民生品向け半導体の在庫調整が終わるのが7-9月期になると思われるからです。TSMC自体の業績の底は4-6月期になると思われ、7-9月期からは回復に向かうと思われますが、これはTSMCにとって大口顧客であるアップル向けの3ナノ半導体が7-9月期に出荷開始になると思われるためです。

レーザーテックの今3Q決算時には、2023年6月期業績予想と期末受注高、受注残高見通しは変更されませんでした。今4Qは、概ねこれまでに出荷された機器の検収を待つだけなので、業績は会社予想通りになる可能性が高いと思われます。今4Q会社予想業績は売上高606億円(同64.5%増)、営業利益145億円(同8.9%減)となり、営業利益率は今3Q38.4%から今4Q24.0%に大きく低下する見込みですが、これは納入後に何回も手直しが必要になったため採算が悪化した「ACTIS A150」の初期ロット分が検収(収益認識)される見込みであるためです。

また会社予想通りなら、今4Q受注高は519億円となり今3Qから増加することになります。

グラフ1 レーザーテックの全社受注高

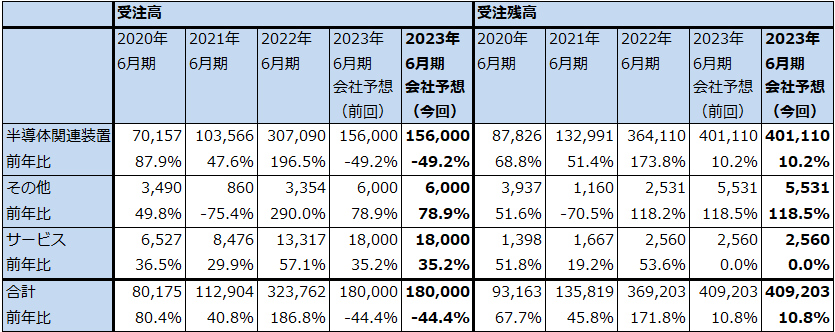

表3 レーザーテックの品目別受注高

出所:会社資料より楽天証券作成

表4 レーザーテックの受注高、受注残高内訳:通期ベース

出所:会社資料より楽天証券作成。

注:端数処理のため合計が合わない場合がある。

3.楽天証券の2023年6月期、2024年6月期業績予想は変更しない

会社側は来期2024年6月期の受注高は今期よりも増加すると予想していますが、来期のいつから増加するのかは不明です。レーザーテック製品の平均的な納期は1~2年なので、今期末予想受注残高4,092億円に対して、来期、来々期受注高が少なくとも横ばいかそれ以上の受注高が達成できるならば、来期2024年6月期売上高は2,000億円前後、来々期2025年6月期売上高も2,500~3,000億円という予想が成り立ちます。実際にどうなるのか、会社側の2024年6月期業績予想を確認したいと思います。

今後の業績を決定する要素は変わっていません。3ナノ、2ナノの時代にフォトマスク欠陥検査装置の需要は次のように分けられると思われます。

- フォトマスクにペリクル(防塵カバー)をつける場合:ペリクルを付けたままフォトマスクを検査する場合は、生産ラインで「ACTIS A150」を使うと思われる。ディープUV光よりも強力なEUV

光を使わなければ、ペリクルを透過してのマスク検査はできない。 - フォトマスクにペリクルを付けない場合:「ACTIS A150」の1世代前でDUV(ディープUV)光を使うEUV露光装置対応の「MATRICS X8ULTRA」または「MATRICS X9ULTRA」を使う。

- フォトマスクにペリクルを付ける、付けないにかかわらず、「位相欠陥」(フォトマスクの石英ガラスのなかに生じる極めて小さいひずみ)を調べる場合は、「ACTIS A150」を使う(MATRICSでは位相欠陥の検査はできない)。

3ナノでは生産ラインによって、

このように考えた結果、楽天証券の2023年6月期、2024年6月期業績予想は前回予想から変更しません。2023年6月期は会社予想と同じ売上高1,400億円(前年比54.9%増)、営業利益420億円(同29.3%増)、2024年6月期は前回予想の売上高2,000億円(同42.9%増、営業利益52.4%増)を維持します。

注:レーザーテックの主なフォトマスク欠陥検査装置

「ACTIS A150」:EUV光を使ったフォトマスク欠陥検査装置で、3ナノから先の微細化世代で使われる。ペリクル(フォトマスクに被せる防塵カバー)有り、無し、いずれでも使える。価格は未公表だが推定60~80億円/台。

「MATRICS X8ULTRA」:5ナノで使われるが、3ナノでもペリクルなしの場合に使う。DUV(ディープUV)光を使う。価格は約15億円/台。

「MATRICS X9ULTRA」:「MATRICS X8ULTRA」の改良型。3ナノから先の生産ラインで使う。DUV光を使うため、ペリクルなしの場合に使う。価格は約2,000万ドル/台。

表5 レーザーテックの売上高内訳:通期ベース

出所:会社資料より楽天証券作成。

4.今後6~12カ月間の目標株価は前回の3万3,000円を維持する

レーザーテックの今後6~12カ月間の目標株価は前回の3万3,000円を維持します。前回と同じように、楽天証券の2024年6月期予想EPS(1株当たり利益) 557.7円に営業増益率52.4%に対してPEGを1.1~1.2倍として若干プレミアムを付けた想定PER(株価収益率)60倍前後を当てはめました。

引き続き中長期で投資妙味を感じます。

アドバンテスト

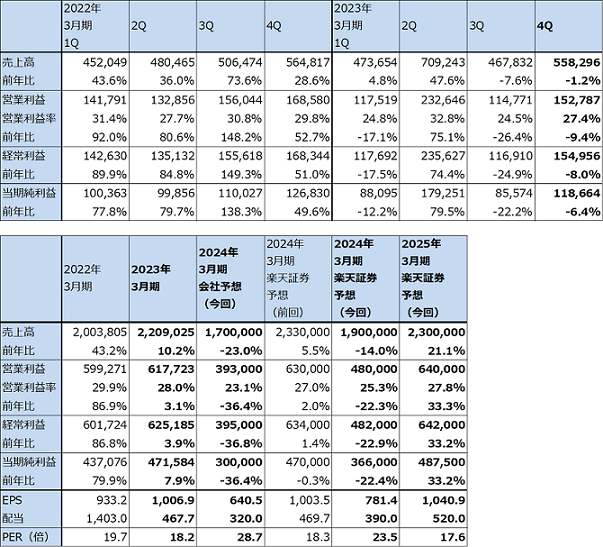

1.2023年3月期4Qは26.2%増収、14.4%営業増益

アドバンテストの2023年3月期4Q(2023年1-3月期、以下前4Q)は、売上高1,473.92億円(前年比26.2%増)、営業利益385.47億円(同14.4%増)となりました。

売上高は、顧客への製品納入が想定以上に進んだため、会社予想の1,372億円を上回りました。一方、営業利益は前4Qにシステムレベルテスト事業(種類が異なる半導体の組み合わせテストを行うテスタを製造販売)等で在庫評価損を計上したことや、製品ミックスが悪化したことによって会社予想の409億円を下回りました。

製品別売上高を見ると、SoCテスタ(非メモリ・テスタ)は前3Q800億円→前4Q869億円と伸び、高水準な売上高が続きました。メモリ・テスタも同186億円→239億円と伸びました。一方でシステムレベルテスト事業は同137億円→77億円と急減しました。顧客が拡大しておらず、特定顧客向けが減少した影響を受けました。保守サービス等は同116億円→113億円と小幅減でしたが堅調でした。

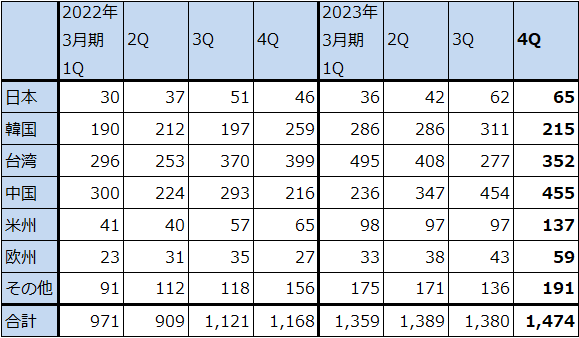

地域別売上高を見ると、台湾向けが前3Q277億円→前4Q352億円に、米州向けが同97億円→137億円に増加しました。中国向けは同454億円→455億円と高水準でした。中国向けはSoCテスタの比率が大きく堅調でした。アメリカ向けはシステムレベルテスト、CD-SEM(半導体ウェハ上に形成された微細パターンの寸法を計測する検査機器)が増加しました。

これによって、2023年3月期通期は、売上高5,601.91億円(同34.4%増)、営業利益1,676.87億円(同46.2%増)となり、過去最高の業績となりました。

市場シェアは、SoCテスタは2021年暦年45%→2022年暦年58%、メモリ・テスタは同51%→53%へ上昇しました。

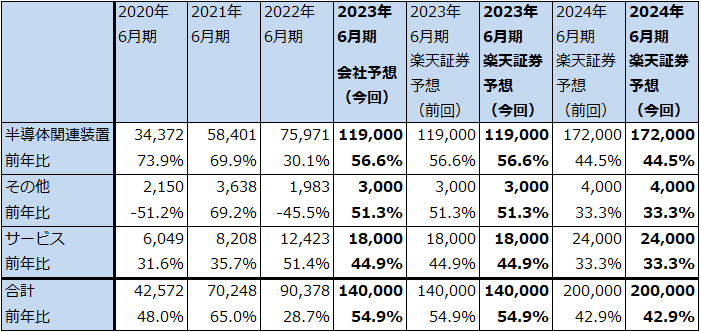

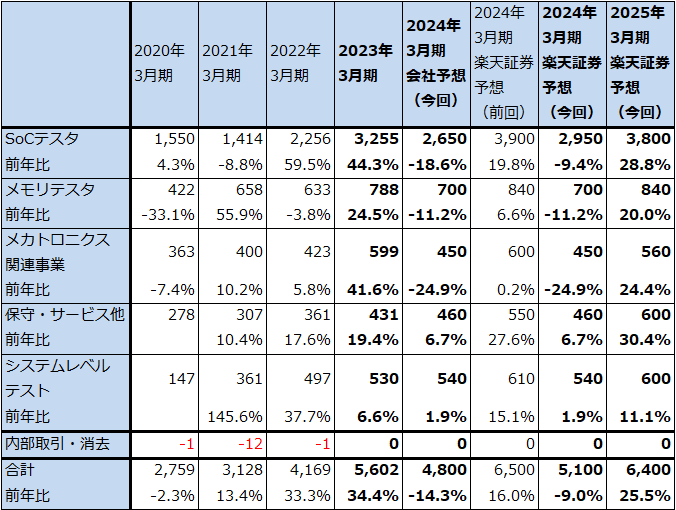

表6 アドバンテストの業績

発行済み株数 184,214千株

時価総額 2,637,944百万円(2023/5/18)

単位:百万円、円

出所:会社資料より楽天証券作成

注1:当期利益は親会社の所有者に帰属する当期利益。

注2:発行済み株数は自己株式を除いたもの。

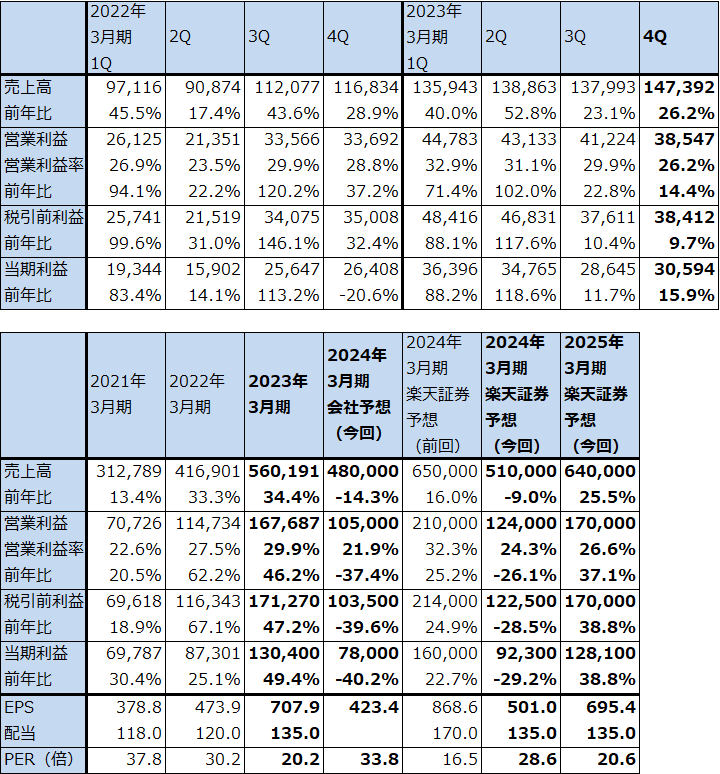

表7 アドバンテストのテスタ売上高

出所:会社資料より楽天証券作成

表8 アドバンテストの地域別売上高

出所:会社資料より楽天証券作成

2.今期会社予想は二桁減収減益の見通し

2023年3月期は過去最高の業績を達成しましたが、会社予想では今期2024年3月期は売上高4,800億円(前年比14.3%減)、営業利益1,050億円(同37.4%減)となる見込みです。スマートフォン向け等の民生用半導体の在庫調整が前3Q決算時に予想していた2023年7-9月期に終了せず、2023年10-12月期か2024年1月ごろまでかかるという見方です。データセンター向けのAI用半導体向けや自動車、産業機器用半導体向けSoCテスタは堅調と思われますが、スマートフォン向けの不振で相殺されるという見方です。

会社側の四半期ごとの業績イメージは、今1Q(2023年4-6月期)に業績が急減して、今2Qから緩やかに回復するというものです。これに対して楽天証券の見方は、今1Qは会社側の見方同様業績が急減すると予想していますが、これはスマートフォン向け半導体の調整によるものです。データセンター用AI半導体向けテスタは今1Qも堅調と思われます。今2Q、今3Qもスマホ向けは調整が続く可能性はありますが、AI半導体向けは増加が続き業績を牽引し、今4Qからはスマホ向けが増加に転じ、AI半導体向けも引き続き増加し業績が本格回復すると予想しています。AI半導体と種類としては、エヌビディアのデータセンター用GPU「H100」(2022年8-10月期出荷開始)、AMDのサーバー用CPU「Genoa」(2022年7-9月期出荷開始)、「GenoaX」「Bergamo」(いずれも2023年4-6月期に出荷開始予定)、データセンター用新型GPU「MI300」(2023年後半に出荷開始予定)、エヌビディアの新型CPU「Grace」(今年後半に出荷開始か)、インテルの最新型サーバー用CPU「サファイア・ラピッズ」(2023年1月出荷開始)、その次世代版である「エメラルド・ラピッズ」(2023年10-12月期出荷開始予定)と続きますが、これらのAI半導体の出荷数量は傾向的に増加すると予想されます。

特にGPUは内部構造が複雑なためテスト時間が長くかかるため、アドバンテストのSoCテスタでも高価格帯機種が必要になり、台数も多くなると予想されます。これまでの大規模AI(お客様相談窓口、レコメンデーションシステム、ランキングシステムに使う大規模言語モデル)に加え、ChatGPTを代表とする生成AI(同じ大規模言語モデル)がGPUユーザーに加わります。楽天証券の予想では2023年後半か遅くとも2024年初頭から本格的に始まる次のSoCテスタのブームの主役はAI半導体向けになると思われますが、会社側もAI半導体を主軸として各種の研究開発プログラムを始動している模様です。

このような見方から、楽天証券では2024年3月期業績を売上高5,100億円(前年比9.0%減)、営業利益1,240億円(同26.1%減)と予想します。会社予想はいずれ上方修正される可能性があると考えます。

また、来期2025年3月期は、半導体デバイス市場全体が回復することによって、売上高6,400億円(同25.5%増)、営業利益1,700億円(同37.1%増)と予想します。

表9 アドバンテストの事業別売上高

出所:会社資料より楽天証券作成。

注:四捨五入のため合計が合わない場合がある。

表10 アドバンテストの半導体テスタ市場予想

出所:アドバンテスト資料より楽天証券作成

3.今後6~12カ月間の目標株価を2万円とし、前回の1万6,000円から引き上げる

アドバンテストの今後6~12カ月間の目標株価を2万円とし、前回の1万6,000円から引き上げます。

長期的な視点から、楽天証券の2025年3月期予想EPS695.4円に成長性を考慮して想定PER25~30倍を当てはめました。

引き続き中長期で投資妙味を感じます。

なお、2023年10月1日付けで、

東京エレクトロン

1.2023年3月期4Qは1.2%減収、9.4%営業減益

東京エレクトロンの2023年3月期4Q(2023年1-3月期、以下前4Q)は、売上高5,582.96億円(前年比1.2%減)、営業利益1,527.87億円(同9.4%減)となりました。事前の会社予想は売上高5,193億円、営業利益1,151億円でしたが、半導体製造装置の納入、検収が予想以上に進捗したため、会社予想を上回る結果となりました。

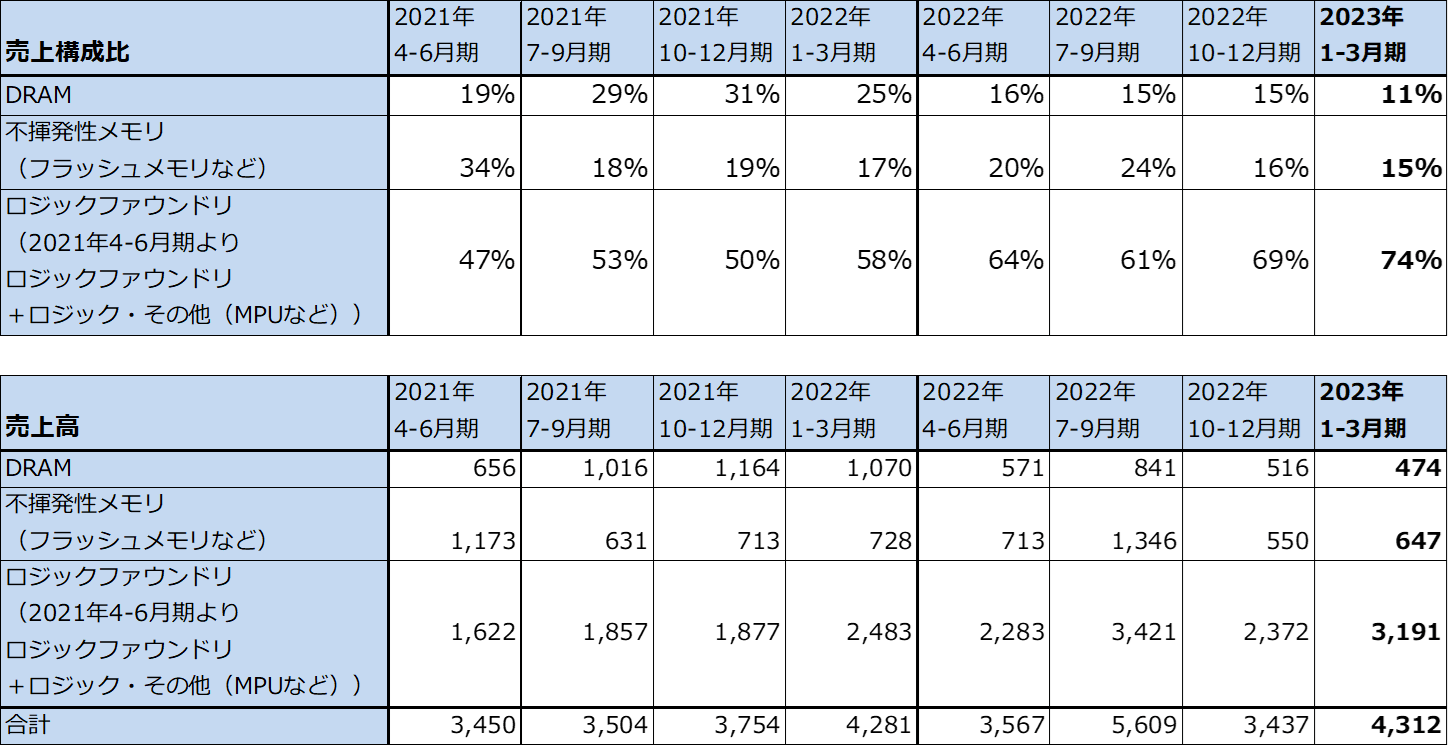

アプリケーション別に見ると、ロジック・ファウンドリ+ロジック・その他向け(半導体受託生産業者向け、MPU向け等)の売上構成比が前3Q69%→前4Q74%へ上昇し、楽天証券計算の売上高は同2,372億円→3,191億円へ増加しました。不揮発性メモリ(NAND型フラッシュメモリ等)も売上構成比は同16%→15%へ下落したものの、売上高は同550億円→647億円へ増加しました。一方で、DRAM向けは売上構成比同15%→11%、売上高は同516億円→474億円へ減少しました。DRAM市況下落によってDRAM設備投資が減少したことに伴ったものです。

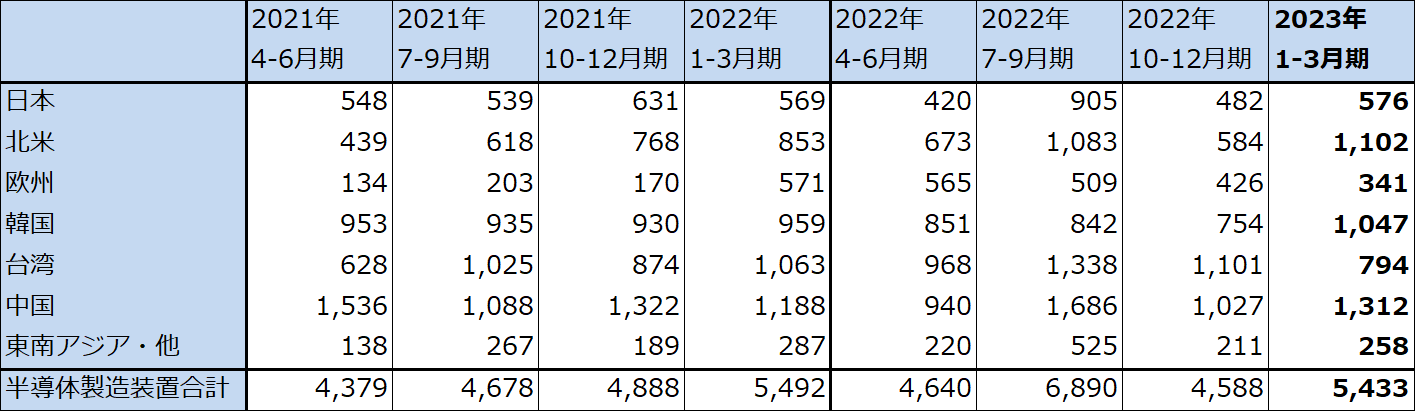

地域別に見ると、中国向けは前3Q1,027億円→前4Q1,312億円へ増加しました。アメリカの半導体製造装置輸出規制に抵触しない20ナノ台から昔の成熟半導体の設備投資が中国で活発ですが、それに伴ったものと思われます。北米向けは同584億円→1,102億円へ増加しましたが、アメリカでの先端半導体設備投資の増加によるものと思われます。韓国向けも同754億円→1,047億円へ増加しましたが、これも同様の理由と思われます。台湾向けは同1,101億円→794億円へ減少しました。先端半導体への高水準な投資が一服しましたが、短期間で増加に転じる可能性があります。

これらの結果、2023年3月期通期は売上高2兆2,090.25億円(同10.2%増)、営業利益6,177.23億円(同3.1%増)と過去最高となりました。ただし、部材費用、人件費、研究開発費、減価償却費等の増加が響き、営業利益率は2022年3月期29.9%から2023年3月期28.0%へ低下しました。

2023年3月期の事業上の成果としては、注力しているエッチング工程、成膜工程、枚葉洗浄装置で重要案件のPOR(装置採用の認定)ないし受注を得ました。また、新規事業部門としてMAGIC(メタバース、自動運転、グリーンエナジー、IoT&インフォメーション、コミュニケーション)市場の強化のためにDSS(Diverse Systems and Solutions)BUを発足させました。今後に向けて成果の多い1年でした。

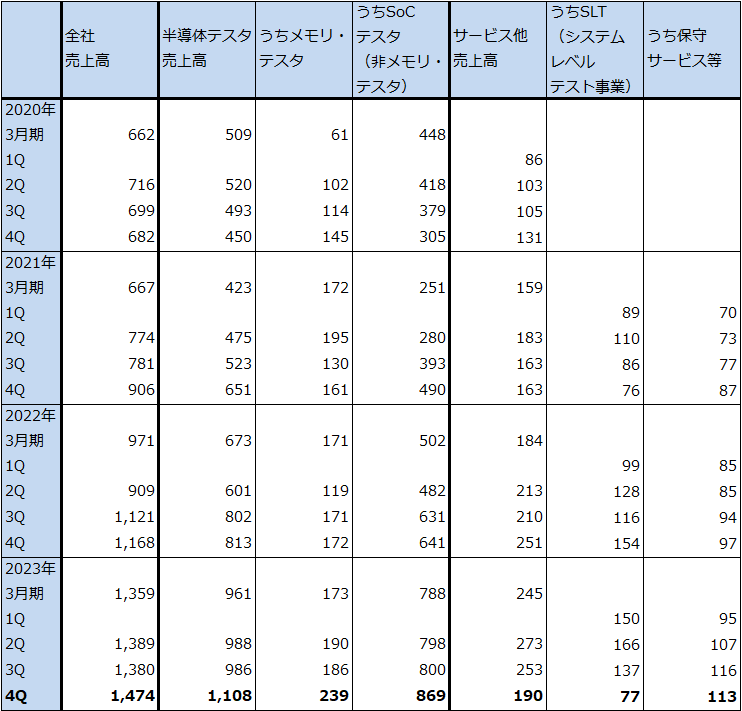

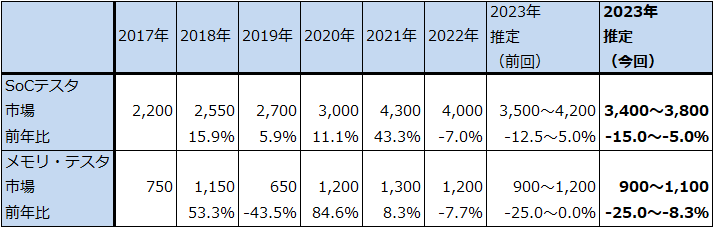

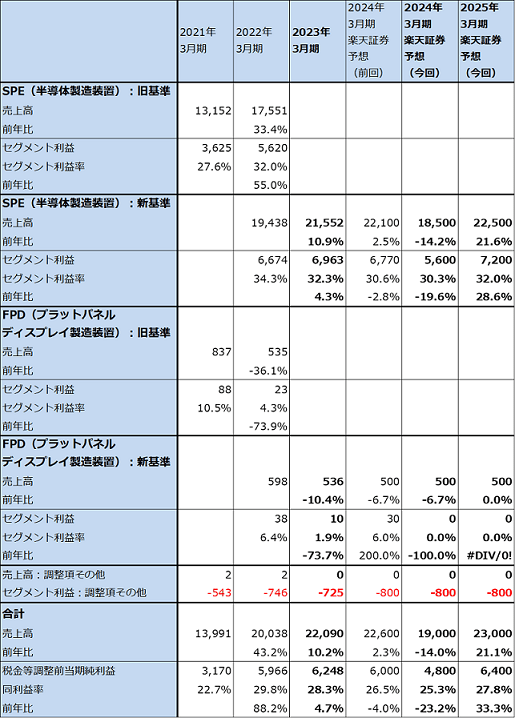

表11 東京エレクトロンの業績

発行済み株数 468,361千株

時価総額 8,603,792百万円(2023/5/18)

単位:百万円、円

出所:会社資料より楽天証券作成

注1:当期純利益は親会社株主に帰属する当期純利益。

注2:発行済み株数は自己株式を除いたもの。

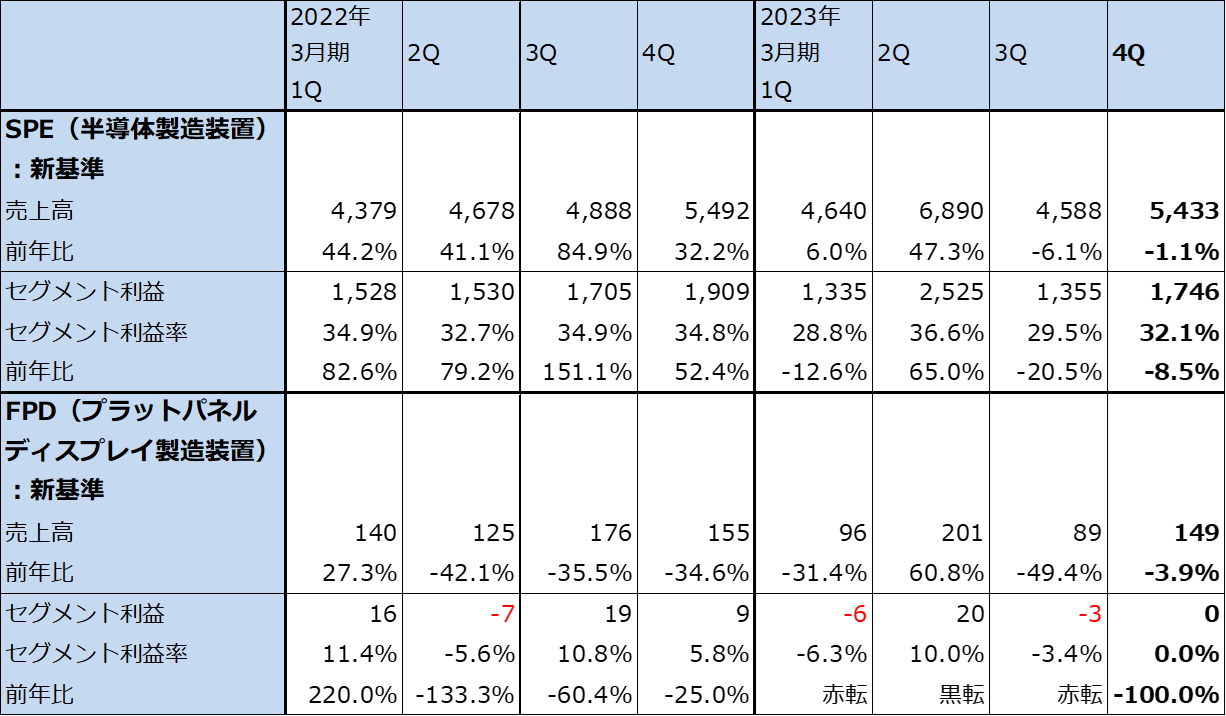

表12 東京エレクトロン:セグメント別業績(四半期)

出所:会社資料より楽天証券作成

注:東京エレクトロンは2022年3月期1Qより収益認識基準を変更した。上の表では新基準(2022年3月期1~4Q)を旧基準(2021年3月期1~4Q)と比較した。

表13 半導体製造装置のアプリケーション別売上構成比と売上高(新規装置のみ)

出所:会社資料より楽天証券作成。

注1:売上高は会社公表の売上構成比から楽天証券計算。

注2:2021年4-6月期からは新収益認識基準。

表14 東京エレクトロン:半導体製造装置の地域別売上高

出所:会社資料より楽天証券作成。

注1:端数処理の関係で合計が合わない場合がある。

注2:2021年4-6月期からは新収益認識基準。

2.2024年3月期、2025年3月期業績予想

2023年3月期は過去最高益を更新しましたが、会社側は2024年3月期予想を売上高1兆7,000億円(前年比23.0%減)、営業利益3,930億円(同36.4%減)と予想しています。会社予想では前下期の売上高1兆261億円、営業利益2,676億円に対して、今上期は売上高7,900億円、営業利益1,610億円、今下期売上高9,100億円、営業利益2,320億円となる見込みであり、今上期に業績が急減し、今下期から回復する見込みとなっています。今上期に減少するアプリケーションはロジック・ファウンドリ+ロジック・その他と不揮発性メモリであり、DRAM向けは前下期よりも増加する見通しです。

売上高の減少に伴い営業利益も減少する見込みですが、研究開発費が通期で2023年3月期1,911億円→2024年3月期計画2,000億円へ増加する見込みであることも響くことになります。

ただし、ChatGPTを代表とする生成AIブームもあり大規模AIシステムを抱える大規模データセンターを持つGAFAM(アルファベット(グーグル)、アマゾン、メタ・プラットフォームズ(旧フェイスブック)、アップル、マイクロソフト)の設備投資は高水準を維持する見込みであり、生成AIを駆動するためにAIサーバーを最新型GPU、CPU(エヌビディアの「H100」、AMDの「Genoa」、インテルの「サファイア・ラピッズ」)を搭載した最新型AIサーバーに入れ替える動きが始まっている模様です。

また、今秋には3ナノチップセットを搭載した新型iPhone(「iPhone15」?)が発売されると思われますが、2022年9~10月発売のiPhone14シリーズは特に人気の上位機種「Pro」が2022年11月の中国鄭州市ロックダウンの影響で十分な数量の生産出荷ができなかったため、今秋発売のiPhone15シリーズに需要が上乗せされる可能性もあります。

これらのことを考慮すると、会社側の2024年3月期業績予想は保守的であり、上期、下期ともに上方修正される可能性があると思われます。

このような見方から、楽天証券では2024年3月期を売上高1兆9,000億円(同14.0%減)、営業利益4,800億円(同22.3%減)と予想します。

また2025年3月期は業績本格回復を予想し、売上高2兆3,000億円(同21.1%増)、営業利益6,400億円(同33.3%増)と予想します。2024~2026年はアメリカのCHIPS法補助金による半導体設備投資がアメリカで活発になると予想されるため、半導体設備投資は過去最大規模になると予想されます。

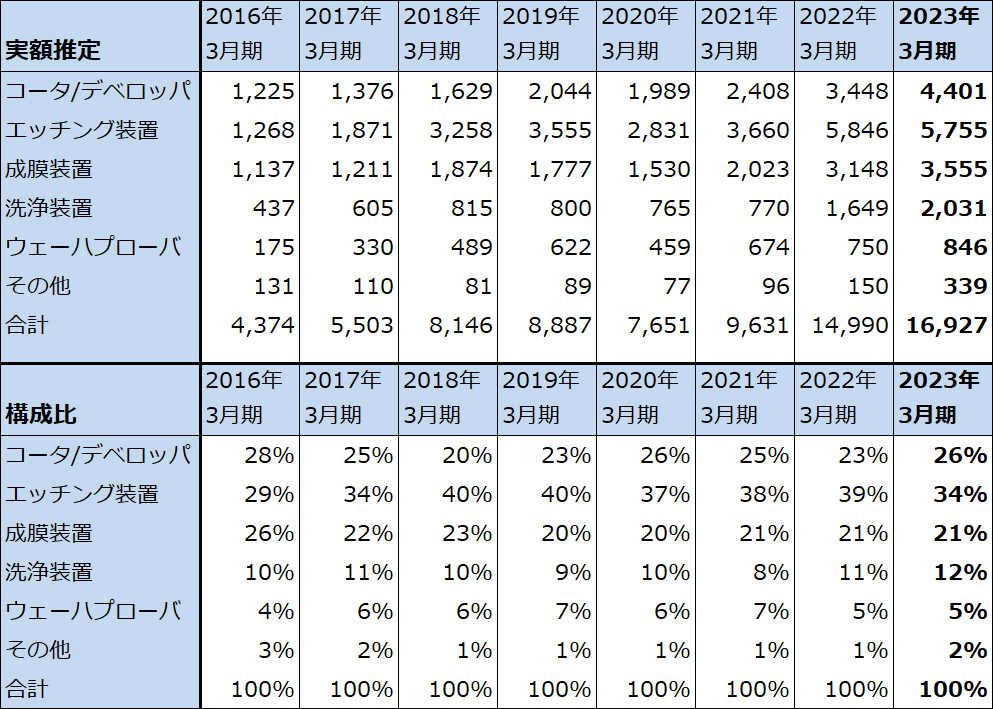

表15 東京エレクトロン:半導体製造装置(新規装置)の製品別売上高

出所:2020年3月期決算説明会資料記載の構成比より楽天証券試算。

表16 東京エレクトロン:セグメント別業績(通期)

出所:会社資料より楽天証券作成

注:東京エレクトロンは2022年3月期1Qより収益認識基準を変更した。上の表では旧基準と新基準とを分けて表記した。

4.今後6~12カ月間の目標株価を2万5,000円とし、前回の2万1,000円から引き上げる

東京エレクトロンの今後6~12カ月間の目標株価を2万5,000円とし、前回の2万1,000円から引き上げます。長期的な視点から、楽天証券の2025年3月期予想EPS 1,040.9円に想定PER20~25倍を当てはめました。

なお、2023年4月1日付けで1対3の株式分割を実施しました。また、2023年6月1日~2023年12月31日に上限1,000万株、1,200億円の自社株買いの実施を公表しました。

引き続き中長期で投資妙味を感じます。

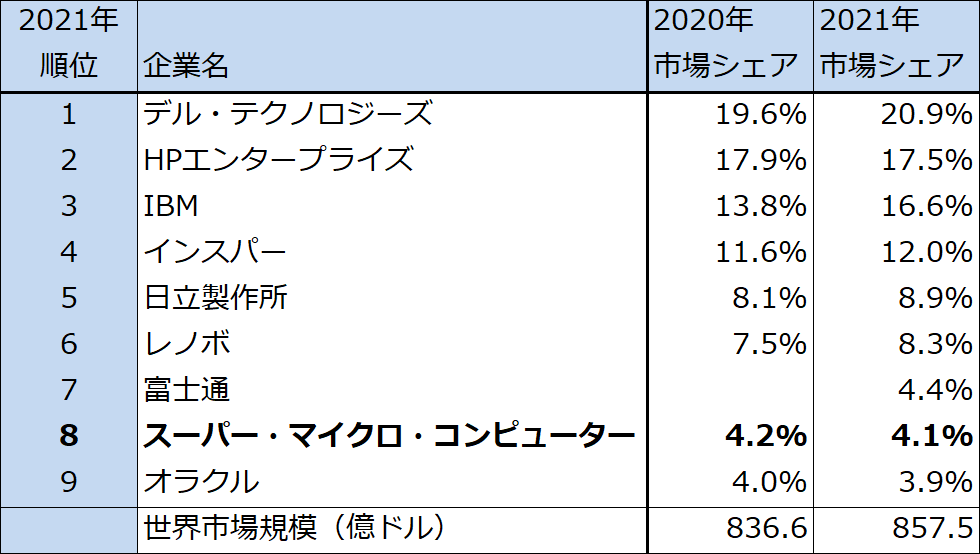

スーパー・マイクロ・コンピューター

1.2023年6月期3Qは5.3%減収、10.0%営業増益

スーパー・マイクロ・コンピューター(以下スーパー・マイクロ)は自社ブランドサーバーの製造販売を行うサーバーメーカーです。自社ブランドメーカーとしては2021年で世界シェア8位の会社です。パソコン用ボードの製造販売も行っており、日本でも自作パソコンの愛好家には名前を知られた存在ですが、今の主力事業は北米におけるサーバーの製造販売です。

サーバー大手のデル・テクノロジーズ、HPエンタープライズなどがサーバー、ストレージに各種周辺機器を組み合わせたシステム販売を主力にしているのに対して、スーパー・マイクロはサーバーとストレージの単品売りが主力です。スーパー・マイクロの業績をウォッチングすることで、エヌビディア、AMD、インテルのデータセンター用新型GPU、CPUの需要の勢いを把握することができると思われます。

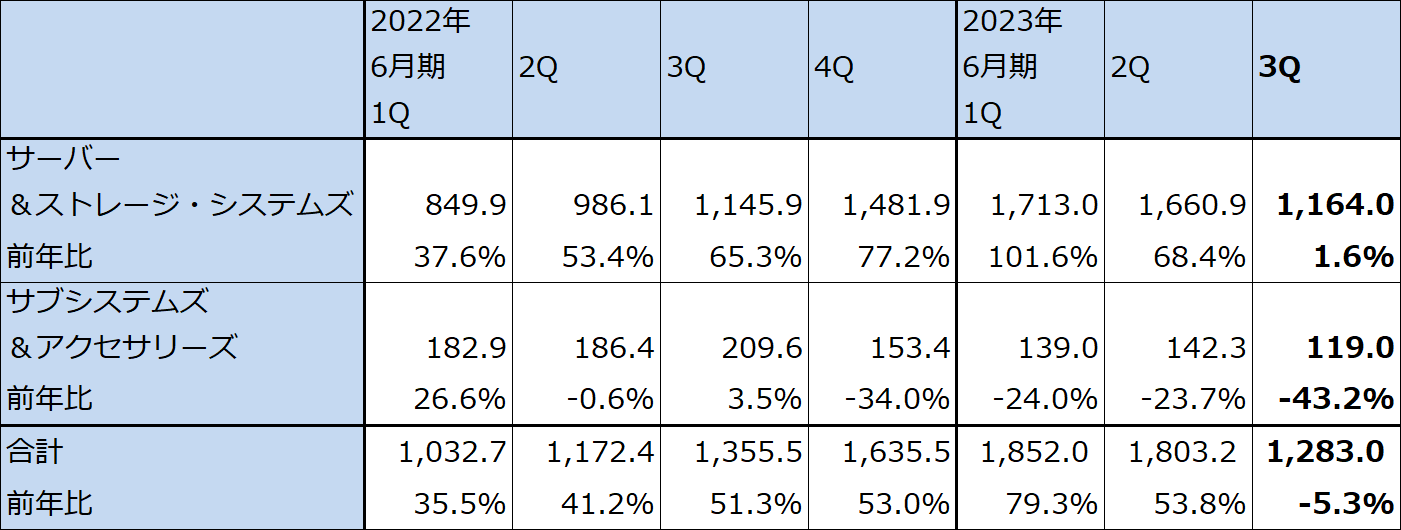

スーパー・マイクロの2023年6月期3Q(2023年1-3月期、以下今3Q)は、売上高12.83億ドル(前年比5.3%減)、営業利益0.99億ドル(同10.0%増)となりました。前年比では伸び悩み、今2Q比では減収減益となりました。

今2Q決算発表時の今3Q会社側ガイダンスのレンジ平均値は、売上高14.70億ドル、当期純利益1.07億ドルでしたが、実績は会社側ガイダンスに届きませんでした。これは大規模AIを駆動している大規模データセンター向けで需要が強い新型AIサーバーに搭載する新型CPU、GPUを十分調達できなかったためです。この結果、実際の数字は不明ですが、2023年3月末全社受注残高が過去最

今のスーパー・マイクロのデータセンター向けAIサーバーで特に需要が多い人気サーバーは次の3機種です。

「X13」:エヌビディアの最新型GPU「H100」とインテル

「H13」:AMDの新型サーバー用CPUである第4世代EPYC(Genoa)とエヌビディアのGPU「A100」「H100」またはAMDのGPU 「MI200」との組み合わせ(CPUのみを搭載したモデルもある)。

「H100」GPUシステム:H100とインテルのXeonまたはAMDのEPYCの組み合わせ。

このように、エヌビディアのデータセンター用新型GPU「H100」(2022年8-10月期出荷開始、生産ラインはTSMC4ナノ)とAMDの新型CPU「Genoa」(開発コード、2022年7-9月期出荷開始、TSMC5ナノ)、インテルの新型CPU「サファイア・ラピッズ」(開発コード、2023年1月出荷開始、自社の10ナノライン(Intel7)で生産)を搭載したサーバーが人気ですが、いずれも生産の初期段階なので調達難に陥った模様です。

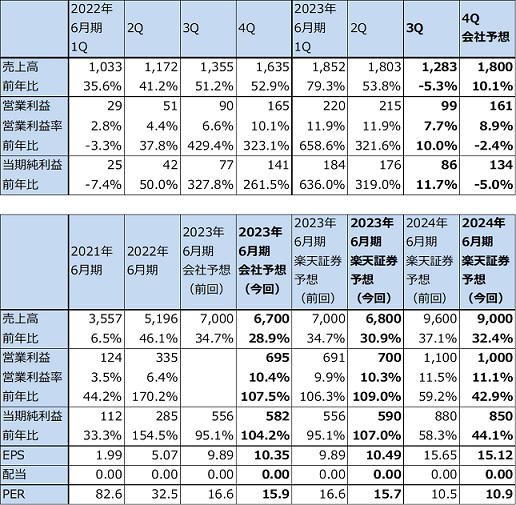

表17 スーパー・マイクロ・コンピューターの業績

時価総額8,768百万ドル(2023年5月18日)

発行済株数56.233百万株(完全希薄化後、Diluted)

発行済株数53.280百万株(完全希薄化前、Basic)

単位:百万ドル、ドル、%、倍

出所:会社資料より楽天証券作成。

注1:当期純利益は親会社株主に帰属する当期純利益。

注2:EPSは完全希薄化後発行済み株式数で計算。ただし、時価総額は完全希薄化前発行済み株式数で計算。

注3:会社予想は予想レンジの平均値。

表18 世界サーバーメーカーランキング

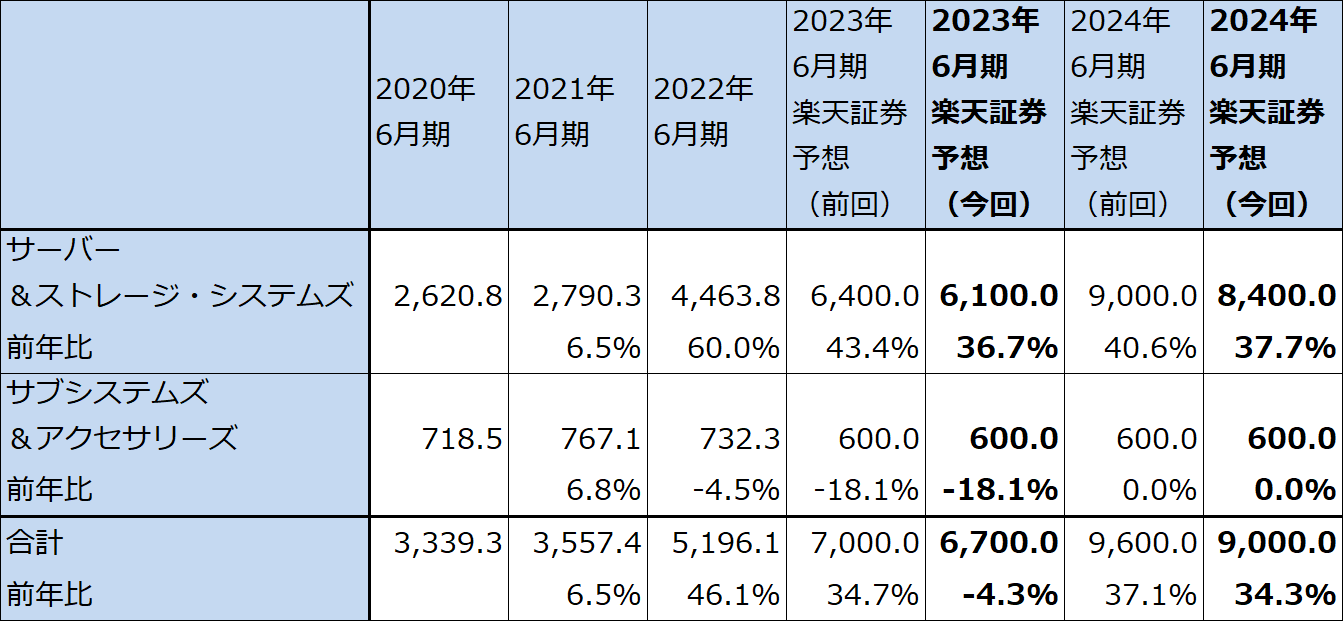

表19 スーパー・マイクロ・コンピューター:プロダクトタイプ別売上高(四半期ベース)

出所:会社資料より楽天証券作成。

表20 スーパー・マイクロ・コンピューター:プロダクトタイプ別売上高(年度ベース)

出所:会社資料より楽天証券作成。予想は楽天証券。

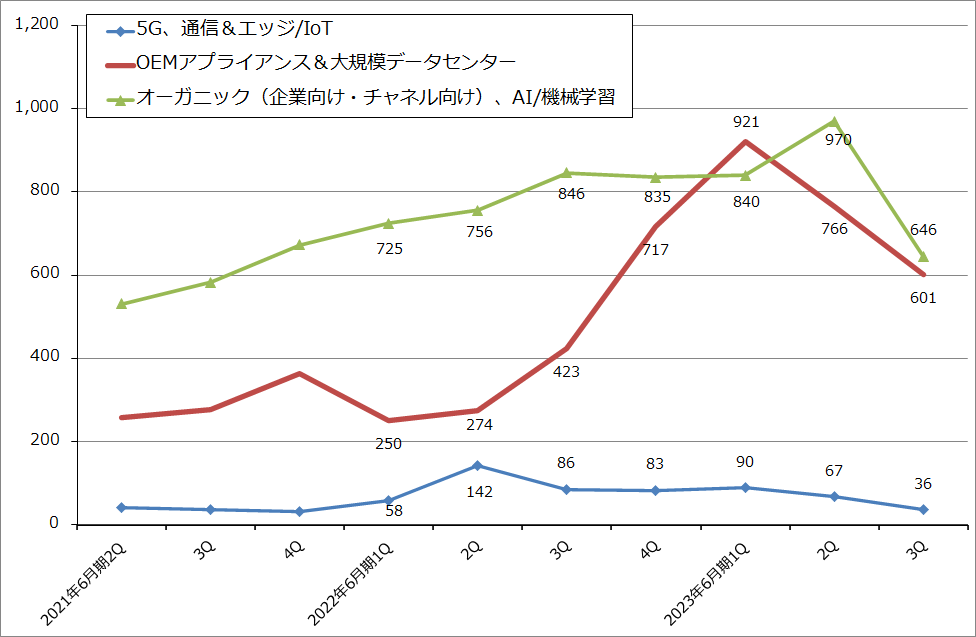

グラフ2 スーパー・マイクロ・コンピューター:市場別売上高

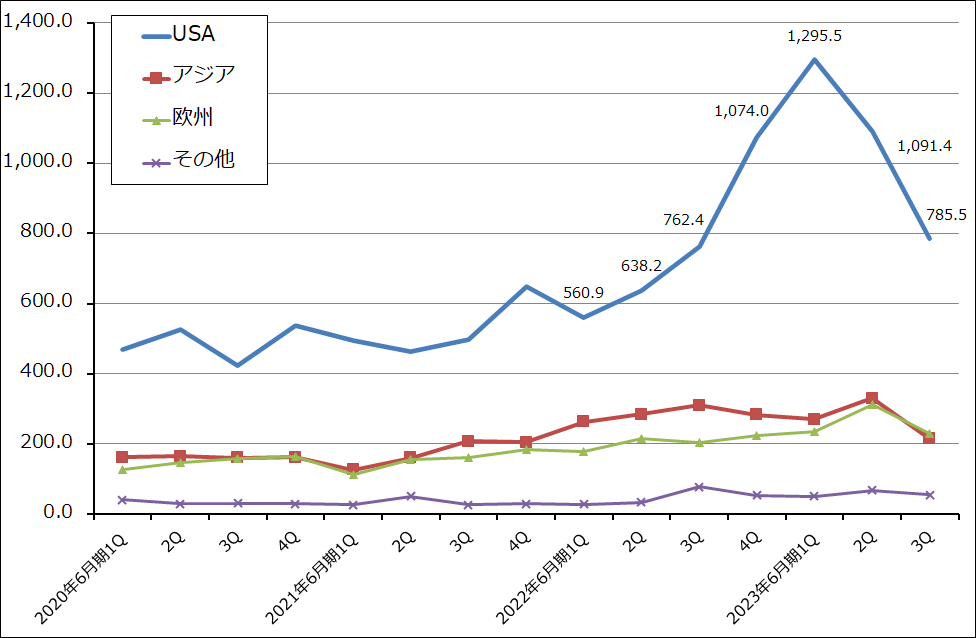

グラフ3 スーパー・マイクロ・コンピューター:地域別売上高

2.2023年6月期4Qは業績回復へ。2024年6月期は高成長が期待できよう

今3Qは今2Q比で減収減益となりましたが、会社側によれば、新型GPU、CPUの調達が増加している模様です。そのため、今4Qは売上高、営業利益ともに回復が予想されます。

会社側の今4Qガイダンスは、売上高17~19億ドル、GAAP(一般に公正妥当と認められた会計原則。アメリカでは米国会計基準)ベースの完全希薄化EPS2.13~2.65ドル、税率14.7%、完全希薄化株式数5,600万株です。会社予想では売上総利益率は約17%、販管費は1.45億円になります。これより予想レンジ平均を計算すると、売上高18億ドル(前年比10.1%増)、営業利益1.61億ドル(同2.4%減)となります。今4Q売上高は今2Qの水準まで回復すると予想されます。データセンター向けが回復し今後の成長を牽引すると思われます。営業利益は、販管費増加とAIサーバーについてシェア拡大のために戦略的な価格設定を行っていることが響きますが、今3Qよりも大きく回復すると思われます。

また、2023年6月期通期の会社側ガイダンスは、GAAPベースで売上高66~68億ドル、完全希薄化EPS10.14~10.66ドル、税率14.9%、完全希薄化発行済み株式数5,600万株より、レンジ平均値は、売上高67億ドル(同28.9%増)、営業利益6.95億ドル(同2.1倍)となる見込みです。楽天証券は会社予想よりも若干多い売上高68億ドル、営業利益7億ドルと予想します。今3Q売上高が落ち込んだ分、通期売上高は前回会社予想から下方修正となりますが、順調に回復、再成長に向かっていると思われます。

来期2024年6月期は会社側では最低20%売上高が伸びるとしています。楽天証券では、「H100」「Genoa」「サファイア・ラピッズ」ともに順調に増産が進むと思われるため、来期の増収率は30%以上になると予想しています。ただし、会社側も指摘していますが、これら新型チップの需要は強いため、一時的に調達難に陥るリスクはあります。楽天証券では、2024年6月期を売上高90億ドル(同32.4%増)、営業利益10億ドル(同42.9%増)と予想します。前回予想からは新型CPU、GPUの調達リスクを織り込んだため、小幅下方修正となりました

新型CPU、GPUの発売は今後も続く見込みであり、2023年4-6月期のAMDのサーバー用CPU「GenoaX」「Bergamo」(いずれも「Genoa」の上位機種)、今年後半のデータセンター用GPU「MI300」(スペック上はH100と同等か上回る性能を持つ。マイクロソフトが開発をバックアップしていると報道された)、エヌビディアの新型CPU「Grace」(エヌビディアにとって初めてのCPU。今年後半発売か)、2023年10-12月期のインテルのサーバー用新型CPU「エメラルド・ラピッズ」が予定されています。データセンター用サーバー、特に大規模AIシステムを駆動する高性能AIサーバーは高成長が期待される分野であり、今後が注目されます。

4.今後6~12カ月間の目標株価を240ドルとし、前回の140ドルから引き上げる

スーパー・マイクロ・コンピューターの今後6~12カ月間の目標株価を240ドルとし、前回の140ドルから引き上げます。楽天証券の2024年6月期予想EPS15.12ドルに成長性と半導体の調達リスクの両方を考慮し、想定PER15~20倍を当てはめました。

引き続き中長期で投資妙味を感じます。

本レポートに掲載した銘柄:レーザーテック(6920、東証プライム)、アドバンテスト(6857、東証プライム)、東京エレクトロン(8035、東証プライム)、スーパー・マイクロ・コンピューター(SMCI、NASDAQ)

本コンテンツは情報の提供を目的としており、投資その他の行動を勧誘する目的で、作成したものではありません。銘柄の選択、売買価格等の投資の最終決定は、お客様ご自身でご判断いただきますようお願いいたします。本コンテンツの情報は、弊社が信頼できると判断した情報源から入手したものですが、その情報源の確実性を保証したものではありません。本コンテンツの記載内容に関するご質問・ご照会等には一切お答え致しかねますので予めご了承お願い致します。また、本コンテンツの記載内容は、予告なしに変更することがあります。