1.事業の分散が進む商社セクター

バークシャー社が投資している日本の5大商社は資源エネルギー依存から事業分散が進んできた

投資の神様とされるウォーレン・バフェット氏率いるバークシャー・ハサウェイ社が日本の5大商社(伊藤忠商事、丸紅、三井物産、住友商事、三菱商事)への投資を明らかにして以降、バフェット氏が次に狙う日本の企業や業種は何か?と、注目が集まっています。そこで、今回を皮切りに数回に分けて、可能性がありそうな業種を分析してみたいと思います。

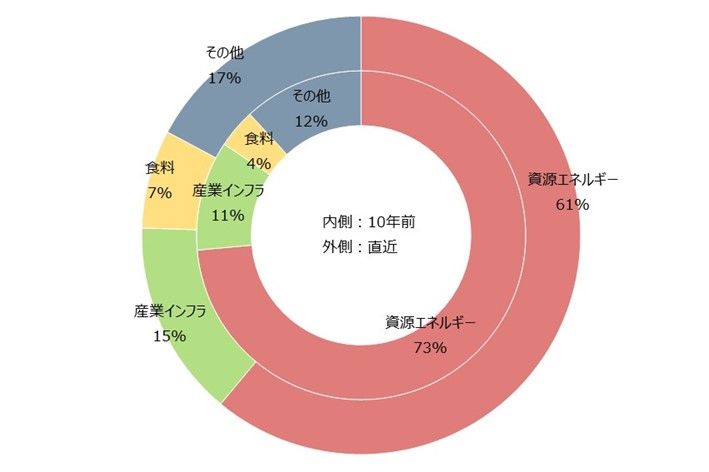

図表1は、バークシャー社が投資をしている日本の5大商社の事業ポートフォリオの変化です。各社が公表している事業セグメントはそれぞれ異なりますが、大まかに、資源エネルギー、産業インフラ(電力や機械、自動車など)、食料、その他に分類し、10年前と直近の純利益(5社単純合計値)の構成を比較してみました。

私個人としては「商社といえば資源エネルギー」という印象が強いのですが、足元で好調な同事業の構成比が10年前よりも減っています。5大商社は資源エネルギー事業を軸足としながらも、事業の分散に成功しているようです。

そして、その拡大させている事業が、電力などの産業インフラや食料、コンビニなど、人々の生活に必須の産業であり、そうした分野で利益を出している点などが、バフェット氏が高く評価したポイントではないかと想像します。

[図表1] 日本の5大商社の事業セグメント別純利益の変化

5大商社:伊藤忠商事、丸紅、三井物産、住友商事、三菱商事

(出所)Bloombergを基に野村アセットマネジメント作成

2.海外ビジネスが拡大する食品セクター

今回は必需品の筆頭である食品セクターを分析

バフェット氏が昔から好む銘柄としてコカ・コーラ社やマクドナルド社は有名です。世界に冠たる食品関連ブランドであり、うわさでは「バフェット氏はコカ・コーラを飲みながらマクドナルドのハンバーガーを食べるのが好き」と言われています。

図表2は、日本の主な食品会社5社(味の素、アサヒグループホールディングス、キリンホールディングス、ヤクルト本社、キッコーマン)の内外売上高比率の変化です(売上高の5社単純合計で計算)。先ほどと同様、10年前と直近を比較しています。

食品会社なので、商社のような事業ポートフォリオというわけにはいかないため、コカ・コーラ社やマクドナルド社のように、世界にネットワークを広げることができているかに注目しました。図に見られるように、10年前は全体の1/4に過ぎなかった海外売上高構成比が足元では1/2程度に倍増しています。

日本食が世界に普及していく過程で、調味料である味の素やキッコーマンの製品が海外で成長し、健康飲料であるヤクルトもアジア中心に成長しているようです。アサヒとキリンは共にアルコール中心の飲料メーカーであり、日本食と深く絡めたビジネスは難しいと思われますが、内外の飲料ブランドの買収や資本参加を通じて、世界へマーケットを広げてきました。

コカ・コーラ社などにはまだまだ及びませんが、ブランドを武器とした世界戦略は成長の可能性がありそうです。

[図表2] 日本の主な食品会社5社の内外売上高比率の変化

時点(12月決算銘柄):10年前=2012年度、直近=2022年度

主な食品会社5社:味の素(3月決算)、アサヒグループHD(12月決算)、キリンHD(12月決算)、ヤクルト本社(3月決算)、キッコーマン(3月決算)

(出所)Bloombergを基に野村アセットマネジメント作成

3.収益性(ROE)は市場平均並みだが安定的

過去のROE水準はTOPIX並みで商社・卸売セクターには及ばないが安定感は高い

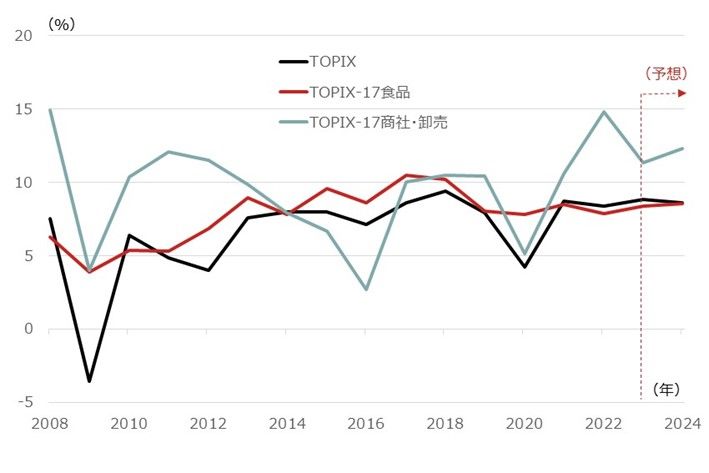

図表3は、TOPIX(東証株価指数)、TOPIX-17食品、同商社・卸売セクターのROE(自己資本利益率)の推移です。表記期間の平均値は、バフェット氏が目を付けた商社・卸売が9.7%と最も高く、食品は7.8%、TOPIXは6.7%です。食品は商社・卸売には劣後しますが、TOPIXを上回っていることに加え、その推移が安定的です。

また、バフェット氏が5大商社に投資を開始したタイミングはコロナ禍前、つまり、2020年よりも前と言われているので、当時のROE水準はTOPIXや食品とほとんど同じか、その少し前(2016年)ですと落ち込んだタイミングであり、必ずしもROEの高さを前提に投資したかは不明です。

また、商社・卸売の足元のROEが高い理由は主力の資源エネルギー事業が好調である影響も大きく、今後は減速が予想されていることからも、食品との本質的な差はそれほど大きくはないと考えています。

今後、食品会社が世界展開を進めてROEを高めていけば、バフェット氏のお眼鏡にかなう日も来るのではないでしょうか? あと、バフェット氏は「株価水準の割安さ」もかなり重視しますので、何らかのアクシデントで株価が安くなれば、候補の一つに上がるかもしれません。

[図表3] ROEの推移

※予想はBloombergコンセンサス予想

(出所)Bloombergを基に野村アセットマネジメント作成

<関連銘柄>

NEXT FUNDS 食品(TOPIX-17)上場投信(証券コード:1617)

NEXT FUNDS 商社・卸売(TOPIX-17)上場投信(証券コード:1629)

<当資料で使用した指数の著作権等について>

●TOPIX-17各業種、TOPIX(東証株価指数)の指数値及びTOPIX-17各業種、TOPIXに係る標章又は商標は、株式会社JPX総研又は株式会社JPX総研の関連会社(以下「JPX」という。)の知的財産であり、指数の算出、指数値の公表、利用などTOPIX-17各業種、TOPIXに関するすべての権利・ノウハウ及びTOPIX-17各業種、TOPIXに係る標章又は商標に関するすべての権利はJPXが有します。JPXは、TOPIX-17各業種、TOPIXの指数値の算出又は公表の誤謬、遅延又は中断に対し、責任を負いません。本商品は、JPXにより提供、保証又は販売されるものではなく、本商品の設定、販売及び販売促進活動に起因するいかなる損害に対してもJPXは責任を負いません。

※記載されている個別の銘柄については、参考情報を提供することを目的としており、特定銘柄の売買などの推奨、また価格などの上昇や下落を示唆するものではありません。上記は過去のデータであり、将来の投資成果を示唆あるいは保証するものではありません。

本コンテンツは情報の提供を目的としており、投資その他の行動を勧誘する目的で、作成したものではありません。銘柄の選択、売買価格等の投資の最終決定は、お客様ご自身でご判断いただきますようお願いいたします。本コンテンツの情報は、弊社が信頼できると判断した情報源から入手したものですが、その情報源の確実性を保証したものではありません。本コンテンツの記載内容に関するご質問・ご照会等には一切お答え致しかねますので予めご了承お願い致します。また、本コンテンツの記載内容は、予告なしに変更することがあります。