今週の予想

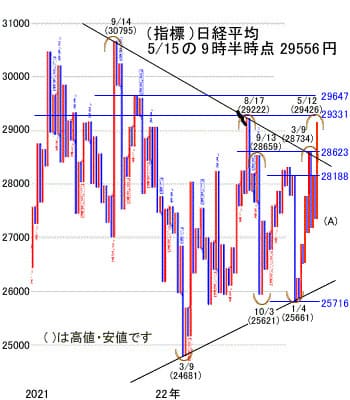

今週は、2万8,500~2万9,700円のレンジの動きを想定

先週の日経平均株価の予想外の上昇は、海外勢の買いに支えられています。先週末12日(金)の日経平均は2万9,426円まで上昇し、年初来高値を更新している動きをみると、さらに上値を追いそうですが、一方で米政府の債務上限問題もあり、また、地方銀行の経営不安からの金融システムへの懸念が根強く、ダウ工業株30種平均は伸び悩んでいます。

債務上限問題は、今回もどうにか切り抜けることになりますが、マーケットの混乱を招くポテンシャルは小さくなく、金融不安や景気のリスクが相まって目先は相場を不安定にする展開も想定しておくべきでしょう。

このところの日本株の上昇の大きな要因は、海外勢の買いとみられているだけに、債務上限問題で米国市場が揺れた場合には影響は避けられません。

ただし、日本企業は株主還元を積極化しており、相対的に割安感の強い日本株を選考する動きは中期的な支援材料となります。今週については、15日(月)で決算が一巡し、スピード調整の可能性もありますが、その局面があれば買い場とみてよいでしょう。

今週の指標:日経平均株価

すでに日経平均は、昨年8月高値2万9,222円の長期の上値のフシを乗り超えており、2万8,500~2万9,700円のレンジを想定。15日(月)で決算が一巡するためスピード調整があればそこは買い。

先週の動き

先週は、前々週のゴールデンウイークの谷間の5月1日(月)、2日(火)に2万9,000円台を回復したことで、一服することを想定。

結果的には、9日(火)に米株高と円安を受けて+292円の2万9,242円と年初来高値を更新し、1年4カ月ぶりの高水準となりました。ここで一服し2万9,000円水準のもみあいとなりました。

しかし、週末12日(金)は、ミニオプションSQでしたが、SQ値は2万9,235円で、さらに+299円の2万9,426円まで上昇し、終値は+261円の2万9,388円と1年半ぶりの高水準で引けました。

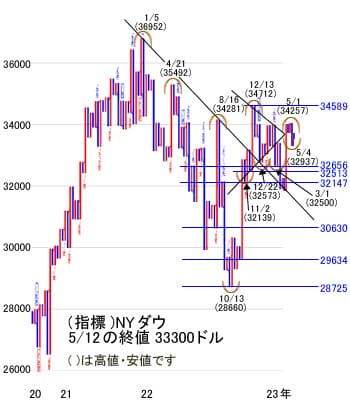

今週の指標:NYダウ(ダウ工業株30種平均)

今週は、インフレの不透明感が根強く、もみ合い相場が継続しそうです。また4月に発表されたCPI(消費者物価指数)やPPI(卸売物価指数)でインフレの鈍化傾向が確認されたため、利上げ停止の思惑が強まり、金利先高観の後退が株価を押し上げています。

しかし、5月ミシガン大学消費者調査の長期期待インフレ率が予想外に上昇し、追加利上げの可能性も残るため、金利が高止まりする可能性が強まり、ハイテク株の上昇を抑制する可能性もあります。

主要小売り企業の決算や4月小売売上高の結果が注目となり、物価高騰や金利の上昇を受けた消費者信頼感の悪化も懸念されます。

金融システム全体への影響はいまだ不透明で、早期に混乱が収束する可能性は少ないと思われます。6月1日にも連邦債務が上限に達するため警戒感がくすぶる中、バイデン大統領はG7首脳会談出席のため訪日する予定となっています。

経済指標では、4月小売売上高速報、4月鉱工業生産、週次新規失業保険申請件数、5月フィラデルフィア連銀製造業景況指数などが予定されています。

先週の動き

4月28日(金)に主要企業の決算を好感し、NYダウは+272ドルの3万4,098ドルと3万4,000ドル台を回復しました。

5月1日(月)は、前営業日の流れから3万4,257ドルまで上昇するものの、ここを目先のピークにして反落となり、利上げの長期化懸念、政府の資産繰りが6月1日にも行き詰まる可能性や、地銀経営不振の再燃で5月1日(月)は▲46ドル、2日(火)は▲367ドル、3日(水)は▲270ドル、4日(木)は▲286ドルと約1,000ドル弱下落となり5日(金)は+546ドルと大幅反発しました。

その後は、政府の債務上限問題や地銀の経営不安の再燃が続き、8日(月)は▲55ドル、9日(火)は▲56ドル、10日(水)は▲30ドル、11日(木)は▲221ドルと4日続落し、さらに週末12日(金)もミシガン大学消費者信頼感調査で5月の景況感指数が低下し、景気先行き懸念から▲8ドルの小幅続落となりました。

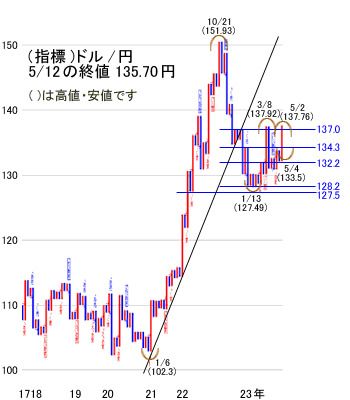

今週の指標:ドル/円

今週は、米インフレ関連指標の伸びは鈍化し、金利安・ドル安に振れやすい展開となり、また米景気減速懸念は和らいでおり、年内利下げ観測が後退したことから、ドル売りは限定的となりそうです。

インフレ高止まりが意識され、FRB(米連邦準備制度理事会)が早い時期に金融緩和に転換する可能性は低下したため、金利高・ドル高に振れやすいと思われます。

4月小売売上高など経済指標で消費の改善が示された場合は、ドル売りは縮小する可能性があります。134~136円のレンジを想定。

先週の動き

前々週は連休の合い間である5月2日(火)に、前日の米国市場でFOMC(米連邦公開市場委員会)を翌日に控え、利上げの長期化懸念からドルが買われ、1ドル=137.76円まで上昇しました。

ここが目先のドルのピークとなり、4日(木)には地銀の経営悪化が伝わり、一時133.50円まで下げ、134.23円で引けました。その後は134~135円前半でのもみあいとなりました。

この中で年内利上げが続くとの見方でドル買いとなり、逆に年内に利下げになるとの見方も浮上し、ドル売りと方向感が定まらない動きとなっています。

週末12日(金)にミシガン大学消費者調査の結果を受け、インフレが長引く懸念からドルが1円以上高くなり、1ドル=135.70円と円が急落しました。

先週の結果

先週は、2万9,000円水準のもみあい短く、週末は1年半ぶりの2万9,388円で引ける

週初めの8日(月)は、2万9,000円台を回復していることで、利益確定売り優勢となり、これに円高・ドル安進行で上値の重しとなり、▲208円の2万8,949円と5日ぶりの反落となりました。

しかし、9日(火)は、NYダウは下げたものの、ナスダックはハイテク株が高く、日本市場も円安にサポートされてハイテク株と好決算銘柄が買われ、+292円の2万9,242円と年初来高値を更新しました。10日(水)は、前日の米株式の主要3指標がそろって下落したことで、利益確定売りで▲120円の2万9,122円と反落しました。

11日(木)は、前日の米国市場はインフレ鈍化を受け、株価はまちまちとなったものの、日経平均は2万9,028円までで下げ止まり+4円の2万9,126円と小反発しました。

週末12日(金)は、前日の米国市場では、地銀の経営不安が再燃し、金融株が下落して景気悪化懸念で、NYダウは▲221ドルの3万3,309ドルまで下げましたが、ナスダックは+22Pと反発し、日経平均は好決算株中心に買い先行となり、半導体関連銘柄も上昇して、一時+299円の2万9,426円まで上昇しました。

2日につけたザラ場での年初来高値(2万9,278円)を更新しました。終値では+261円の2万9,388円と終値でも更新となりました。

この水準からの上昇は意外でしたが、11日発表の5月第1週の投資部門別売買動向で、海外投資家の買いが続いていることが発表されたことで、好需給要因として後押しされたということのようです。ミニオプションSQは、2万9,235円でしたが、大きく上回って引けました。

ここからは決算は12日(金)がピークで、15日(月)で一巡することになります。手がかり材料がなくなれば行き過ぎの反動がでる可能性があります。

週末12日(金)の米国株式は、主要3指標そろって軟調となりました。米債務上限問題や地銀の経営不安が意識される中、5月ミシガン大学消費者信頼感指数が予想以上に悪化し、また、5年先インフレ率も上昇したことで、インフレの長期化が意識され上値の重しとなりました。

しかし、シカゴ日経先物は為替でドルが大きく買われ1円以上の円安進行で135.70円となり、+155円の2万9,575円でした。

本コンテンツは情報の提供を目的としており、投資その他の行動を勧誘する目的で、作成したものではありません。銘柄の選択、売買価格等の投資の最終決定は、お客様ご自身でご判断いただきますようお願いいたします。本コンテンツの情報は、弊社が信頼できると判断した情報源から入手したものですが、その情報源の確実性を保証したものではありません。本コンテンツの記載内容に関するご質問・ご照会等には一切お答え致しかねますので予めご了承お願い致します。また、本コンテンツの記載内容は、予告なしに変更することがあります。