はじめに

今回のアンケート調査は、2023年4月24日(月)~4月26日(水)の期間で行われました。

4月末の日経平均株価は2万8,856円で取引を終え、前月末終値(2万8,041円)比では800円を超える上げ幅となったほか、月足ベースでも4カ月連続で上昇しました。

あらためて月間の国内株式市場の値動きを振り返ると、米国のインフレ警戒の後退の流れを受けて、日経平均は節目の2万8,000円台をキープする小高いスタートでしたが、ほどなくして景況感の悪化傾向を嫌気する動きが優勢となって、大きく下落する場面を見せるなど不安定な序盤戦となりました。

その後も米国の景況感への警戒や金融機関への不安がくすぶり続けたものの、日本株については米著名投資家による日本株再投資検討の発言が好感されたほか、植田和男新総裁を迎えた新体制の日本銀行が金融政策の修正を急がないスタンスを示したこと、相対的な割安感などが支えとなって、相場が持ち直し、本格化した企業決算についても、好悪が入り混じりつつ、全体的に前向きに捉えるムードが強く、月末にかけて株価水準が切り上がり、日経平均は節目の2万9,000円台を射程圏内に捉えるところまで上昇して月末を迎えました。

このような中で行われた今回のアンケートですが、2,000名を超える個人投資家からの回答を頂きました。見通しDIの結果については、日経平均の株高、為替市場の円安への見方を強めるものとなっています。

次回もぜひ、本アンケートにご協力をお願いいたします。

日経平均の見通し

「弱気派の後退でDIが改善」

楽天証券経済研究所 シニアマーケットアナリスト 土信田 雅之

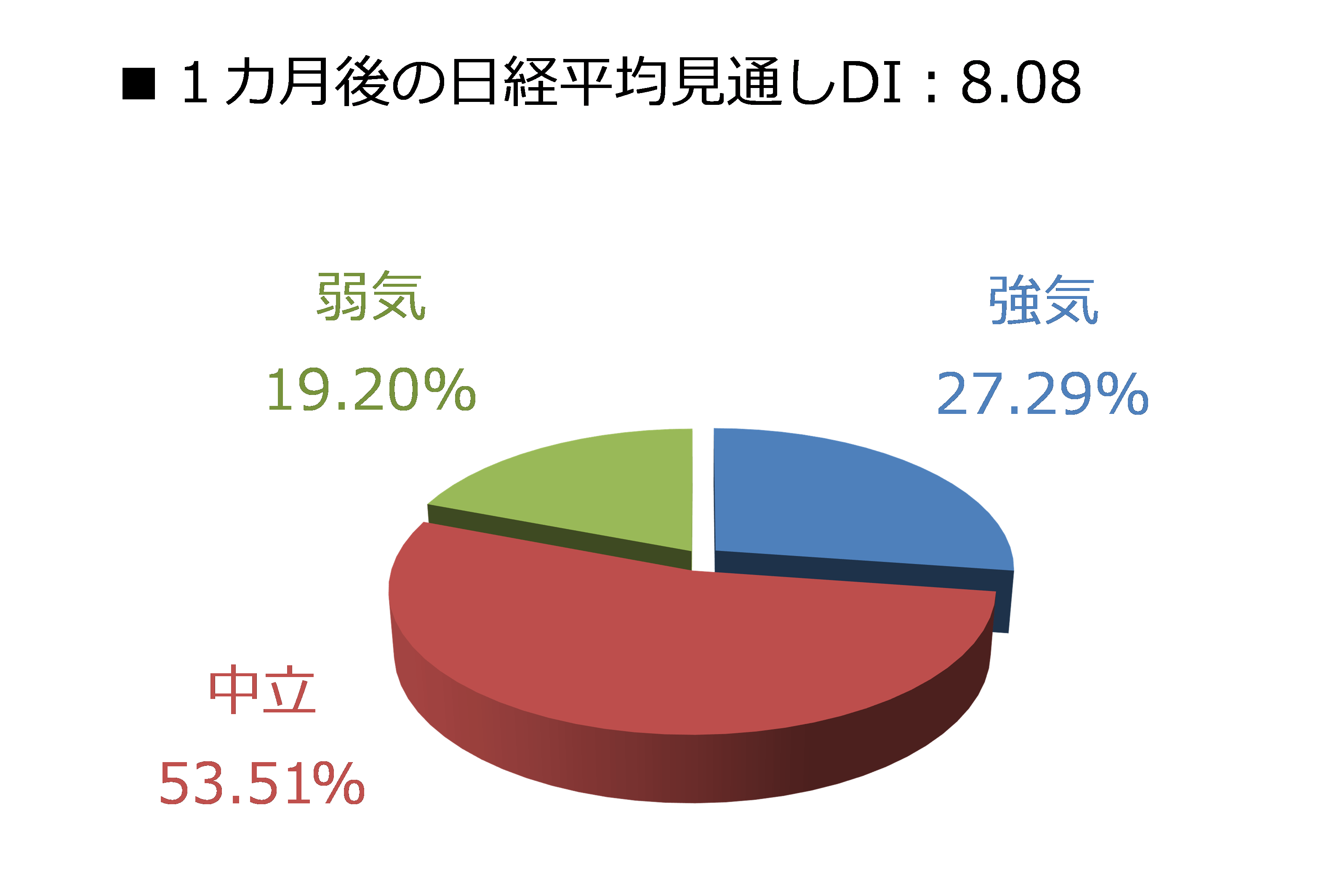

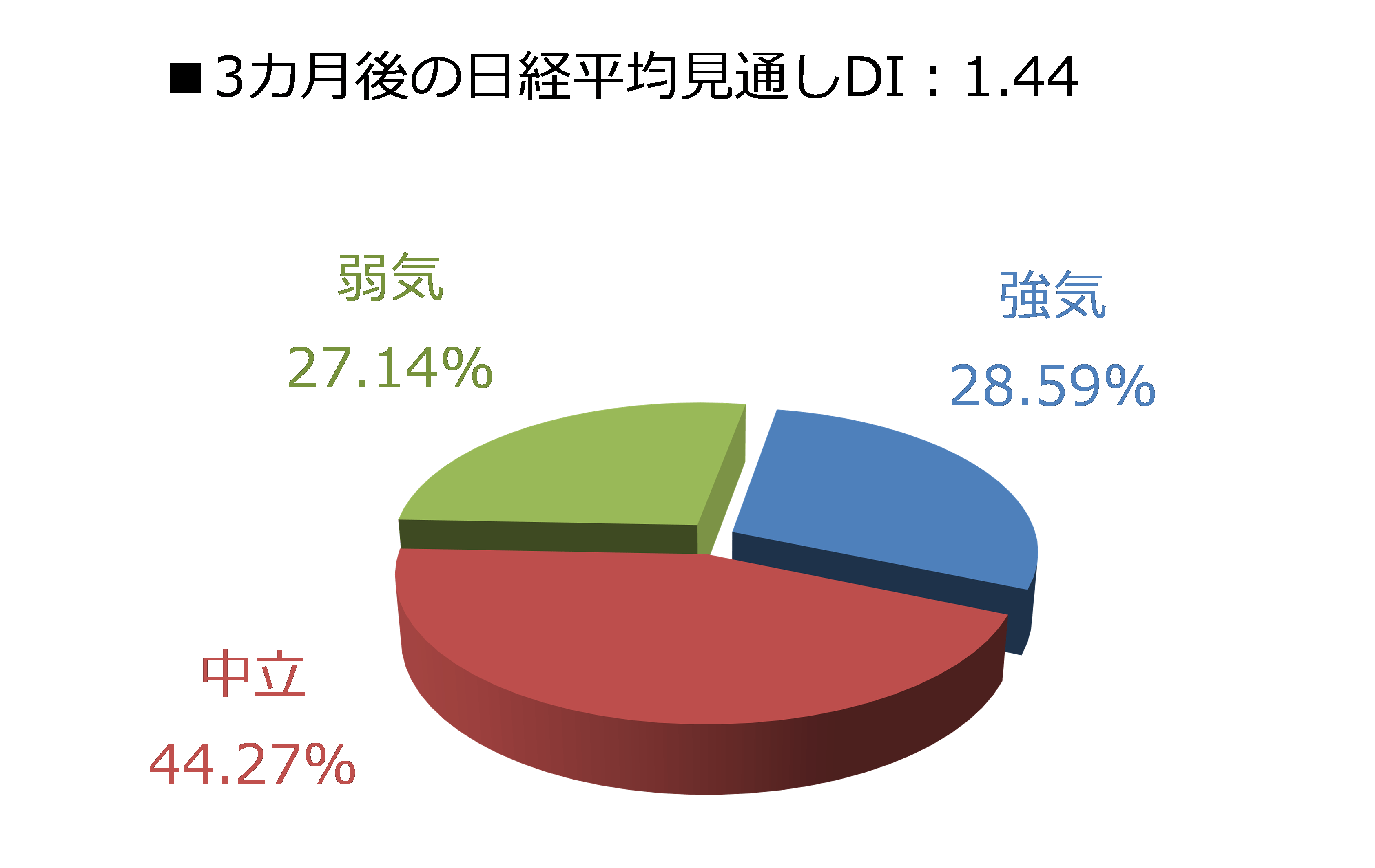

今回調査における日経平均の見通しDIの結果は、1カ月先がプラス8.08、3カ月先はプラス1.44となりました。

前回調査の結果がそれぞれ、マイナス16.15、マイナス6.53でしたので、1カ月先・3カ月先がそろってプラスに転じて改善した格好です。両者がともにプラスとなるのは昨年10月調査以来となります。今回の調査期間(4月24~26日)前の日経平均が2万8,500円の株価水準を挟んで堅調に推移していたことによる安心感がDIの改善に寄与したと思われます。

回答の内訳グラフを見ると、とりわけ1カ月先DIの強気派の割合が弱気派に比べて優勢になっています。前回調査の強気派の割合16.05%、弱気派の割合が32.20%でしたので、ガラリと印象を変えたと言えます。

とはいえ、中立派の割合の大きさを踏まえると、目先の下値不安についてはいったん後退したものの、継続的な株価上昇への自信にはつながっていない様子がうかがえます。

こうした先行きの迷いについては、3カ月先のグラフが示しているように、強気派と弱気派がほぼ拮抗(きっこう)していることからも読み取れます。

足元の株式市場は5月相場となりましたが、日経平均は連休前の月初に節目の2万9,000円台に乗せ、連休明けについても年初来高値を更新するなど、相場の基調が大きく変わることなく、順調な滑り出しとなっています。

目先の日本株については、これまでの企業決算の状況が総じて悪くなっていないことや、新型コロナウイルスの感染症の位置付けが5類に引き下げられたことを含むリオープン(経済再開)の物色、米著名投資家のバフェット氏が率いる米投資会社バークシャー・ハサウェイの株主総会で、同氏が日本株への投資に前向きな発言をしたことなど、追い風となる材料が比較的多く吹いているような状況です。

その一方で、米国株については、日本の連休中に注目されていた、米FOMC(連邦公開市場委員会)やアップル決算、米4月雇用統計といったイベントを無難に消化したものの、景気減速懸念が根強くくすぶっているほか、早ければ6月のあたまに訪れるのではとされる債務上限問題なども注目されつつあるなど、相場環境は必ずしも良好とは言えません。

確かに、米国株市場の株価指数を見ると、ナスダック総合指数が高値圏に位置している一方で、景気の影響を受けやすい中小型企業の銘柄で構成されるラッセル2000指数は安値圏での推移が続いており、買われる銘柄とそうでないものとの二極化が進んでいるように見えます。

今後の株式市場の浮沈は、引き続き米国の景況感と金利の関係がカギとなりそうですが、昨年以降の相場は米国を中心に、景気悪化が指摘されるたびに積み上がった売りポジションが踏み上げられて息を吹き返す展開が繰り返され、さらに、景気悪化に伴う米国の早期利下げ観測も株高を後押ししてきました。

ただし、景気悪化の予兆として足元で注目されている米商業用不動産市場の軟調は、景気循環要因だけでなく、コロナ禍のリモートワーク普及など、社会の変化も影響している面があり、金融政策だけで支えることができず、想定以上に状況が悪化する可能性があります。

そのため、金利よりも景況感が優位となる局面が増えることが予想され、注意が必要かもしれません。

今月の質問

楽天証券経済研究所 コモディティアナリスト 吉田 哲

ここからは、テーマを決めて行っている「今月の質問」について、書きます。今回のテーマは「リオープン(経済再開)」でした。

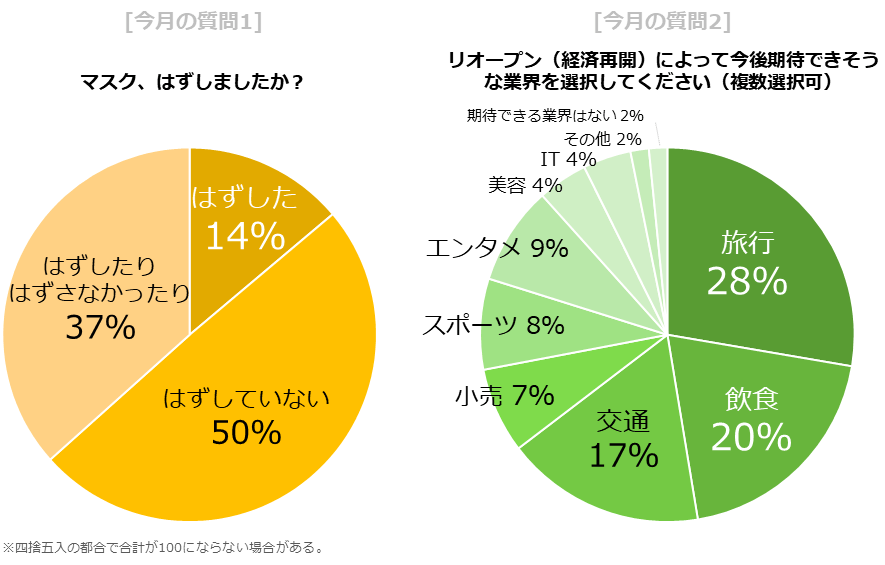

質問は三つあり、質問1は、「マスク、はずしましたか?」、質問2は「リオープンによって今後期待できそうな業界を選択してください(複数選択可)」、質問3は「リオープン期待が膨らむ中、注目している銘柄があれば教えてください。(複数記入可)」でした。

図:質問1と2の結果

・質問1

回答者の半数(50%)が、マスクを「はずしていない」と回答しました。日本では今年3月中旬より、マスク着用は個人の判断となりましたが、まだまだ、着用している人が多いようです。

着用する理由は人それぞれですが、「まだ不安だ」という声は少なくありません。2020年の早い段階から感染拡大防止のためのマスク着用をはじめ、それが3年間続いたわけですので、マスクをはずすことに不安を感じる方がいらっしゃるのは、よく理解できます。その意味で、心理的な側面では、アフターコロナ(コロナ後の世界)を唱えるのは、時期尚早だと言えそうです。

しかし、「はずしたり、はずさなかったり」と回答した方は37%に上りました。全体的に少しずつ、はずす方向に向かっていることがうかがえます。経済の分野で「リオープン」のムードが高まってきていることが、心理的なリオープン(マスクをはずす)を、後押ししていると、筆者はみています。

・質問2

経済の分野で「リオープン」が期待され始めているわけですが、どういった分野に関心が集まっているのでしょうか。最も多く選択されたのは「旅行(28%)」でした。「飲食(20%)」、「交通(17%)」が、それに続きました。感染拡大防止のため制限が大きかった分野ほど、リオープンの期待が集まっているようです。

抑え込まれていたことへの反発・報復を意味する「リベンジ」を冠した、「リベンジ消費」という言葉があります。リオープン期待が膨らむ中、旅行、飲食、交通などの分野で、リベンジ消費が拡大する可能性があります。

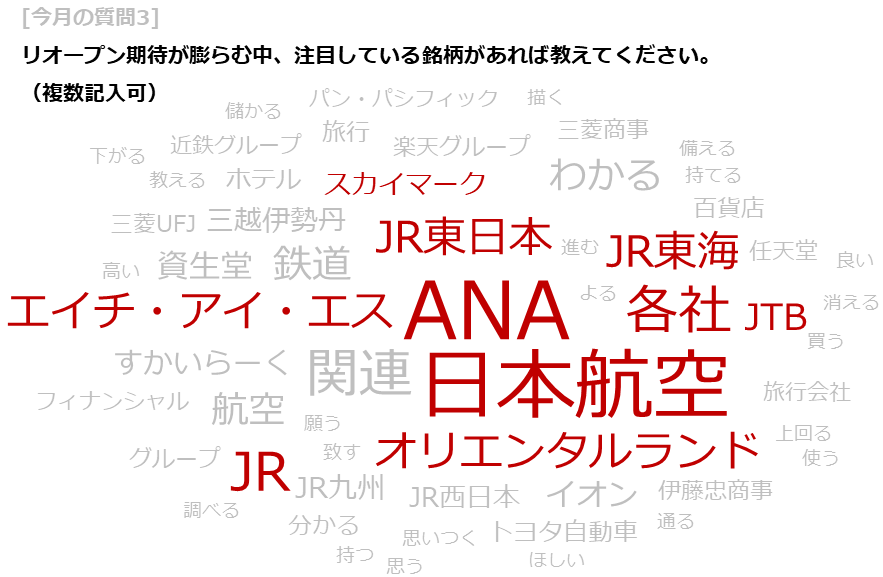

・質問3

リオープンで注目する具体的な銘柄(日本株)を、自由記述で書いていただきました(30文字以内、複数銘柄の記入可)。以下の資料は、入力いただいたテキストデータを、テキストマイニングで集計したものです(出現頻度が高い単語ほど文字が大きくなる)。

図:質問3の結果

・証券コード(数字4桁)で入力いただいた場合、企業名に変換した。

・略称などは、極力正式名称に変換した。

・その他、適宜、形式を整えた(分析に必要な措置)。

出所:楽天DIのデータをもとにユーザーローカルのツールを用い筆者作成

「日本航空(JAL)」「ANA(全日本空輸)」が、最も大きな文字になりました。リオープンの期待が大いに集まる交通の分野において注目される具体的な銘柄です。同じ交通の分野では、「JR」「JR東日本」「JR東海」「(JR)各社」なども目立ちました。

また、旅行関連で主要な旅行代理店である「JTB」、旅行先として注目が集まる東京ディズニーリゾートを運営する「オリエンタルランド」が、大きな文字になりました。

飲食関連では、複数のレストランチェーン店を展開する「すかいらーく」が確認できました。上図には含まれませんでしたが、「ゼンショーホールディングス(すき家やココスなどを運営)」、「トリドールホールディングス(丸亀製麺などを運営)」などの入力も見られました。

「リオープン(経済再開)」に関する各種質問の回答結果を確認しました。今後もさまざまなテーマを用意し、個人投資家の皆さまのお考えを、まとめていきたいと思います。

為替DI:5月のドル/円、個人投資家の予想は?

楽天証券FXディーリング部 荒地 潤

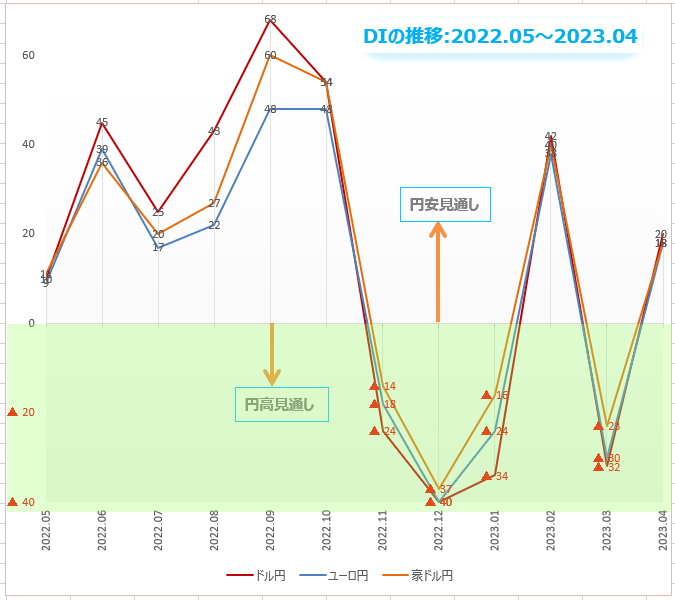

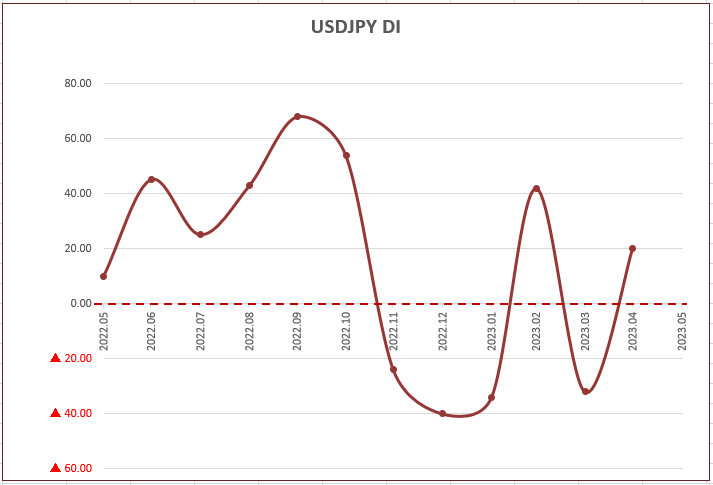

楽天DIとは、ドル/円、ユーロ/円、豪ドル/円それぞれの、今後1カ月の相場見通しを指数化したものです。DIがプラスの時は「円安」見通し、マイナスの時は「円高」見通しで、プラス幅(マイナス幅)が大きいほど、円安(円高)見通しが強いことを示します。

DIは「強さ」ではなく、「多さ」を測ります。DIは、円安や円高の「強さ」がどの程度なのかを示しているわけではありませんが、個人投資家の相場観が正確に反映されていると考えるならば、DIの「多さ」は同時に「強さ」を示すことになります。

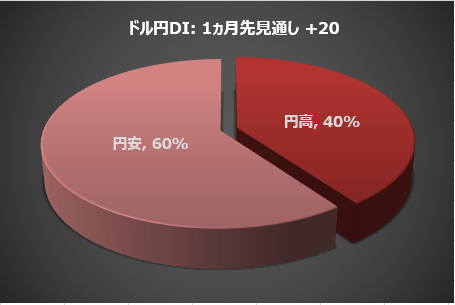

「ドル/円は、円安、円高のどちらへ動くと予想しますか?」

楽天証券がドル/円相場の先行きについて個人投資家にアンケート調査を実施したところ、5月は「円安/ドル高」との見方が大幅に増え、全体の60%。前回4月は34%でした。

円安見通しから円高見通しを引いたDIは、5月は前月から52ポイント増加して+20。

インフレ第3の波

新型コロナ以降、先進国に起きたインフレには三つの波があります。

第一の波は、耐久消費材インフレ。新型コロナ感染流行による外出自粛や在宅勤務の普及が家具や家電などの耐久消費財の特需を生みました。しかし耐久財インフレは一過性で終わりました。

洗濯機や冷蔵庫などは一度購入したら5年以上は使い続けるもので、モデルチェンジのたびに買い替えたりする消費者はいないからです。日本でも大手家電量販店の売り上げは苦戦しています。

次にやってきた波は、移動制限緩和によって爆発的に起きたリベンジ消費と、サプライチェーン目詰まりによる品不足インフレ。

そして現在起きている第三の波が、利益主導型のインフレです。原料費上昇などを言い訳にしてそれ以上の値上げを行う、いわゆる「便乗値上げ」のインフレ。

便乗値上げは、第二の波のように需給の不均衡によって発生するのではありません。食品小売会社などが利益率拡大の隠れみのとして、「値上げはやむを得ない」という物語を消費者に信じ込ませることで引き起こします。

原材料や輸入価格の高騰で消費者に物価上昇が今後も続くという焦りを抱かせて需要価格弾力性を低下させる。消費者にインフレ期待を形成することで値上げをしやすくします。

インフレ抑制のために先進国の中央銀行は金融政策を引き締めています。FRB(米連邦準備制度理事会)はわずか1年間で4.00%以上も利上げしました(緩和政策を継続してインフレを促進する日銀は世界の中央銀行の中でも異例です)。

利上げは景気を冷やし、最終的には利益率主導のインフレを抑制することになるでしょう。しかしそこに至るまでの副作用も大きいです。利上げという手段を使うよりも、値上げを受動的に受け入れないように消費者を説得する方が害も少ないだけでなく、より効果的かもしれません。便乗値上げに対抗するためにソーシャルメディアが果たすべき役割は大きいです。

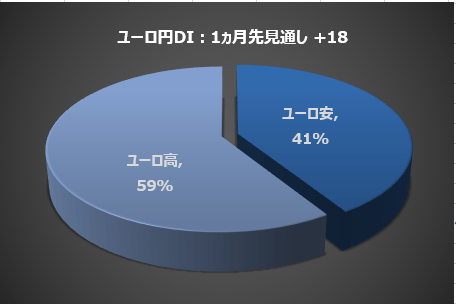

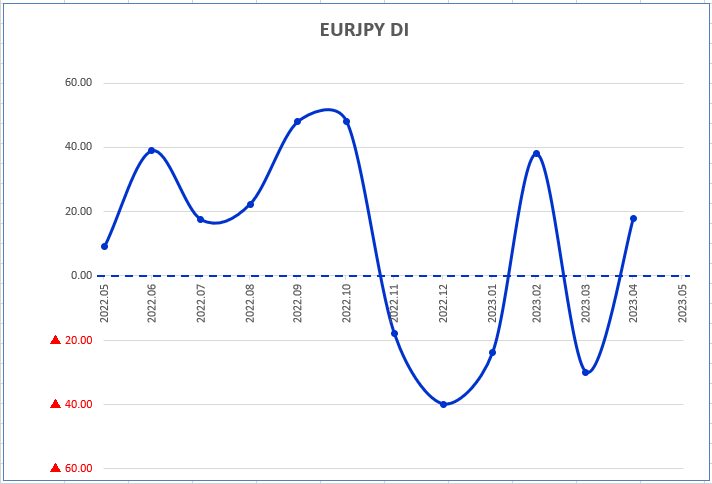

ユーロ/円

楽天証券がユーロ/円相場の先行きについて個人投資家にアンケート調査を実施したところ、5月は「円安/ユーロ高」との見方が全体の59%を占めました。

円安見通しから円高見通しを引いたDIは、前月から48ポイント増加して+18。

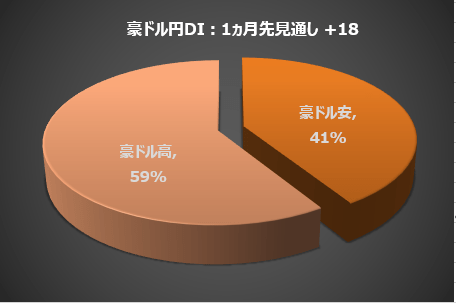

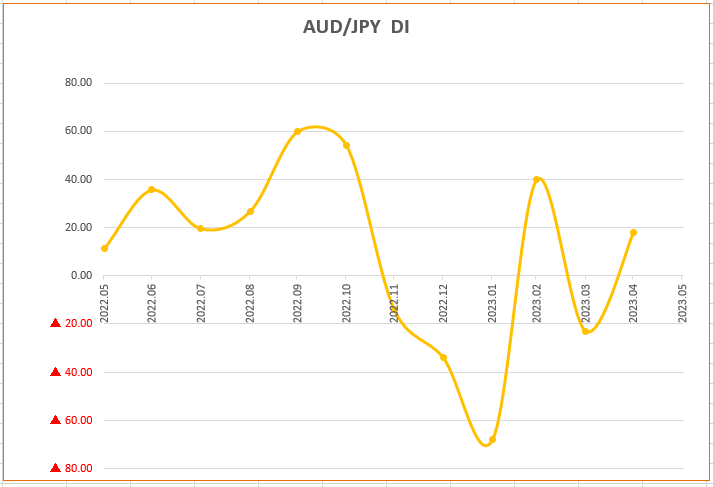

豪ドル/円

豪ドル/円相場の5月は「円安/豪ドル高」との見方が全体の59%を占めました。

円安見通しから円高見通しを引いたDIは、前月から41ポイント増加して+18。

今後、投資してみたい金融商品・国(地域)

楽天証券経済研究所 コモディティアナリスト 吉田 哲

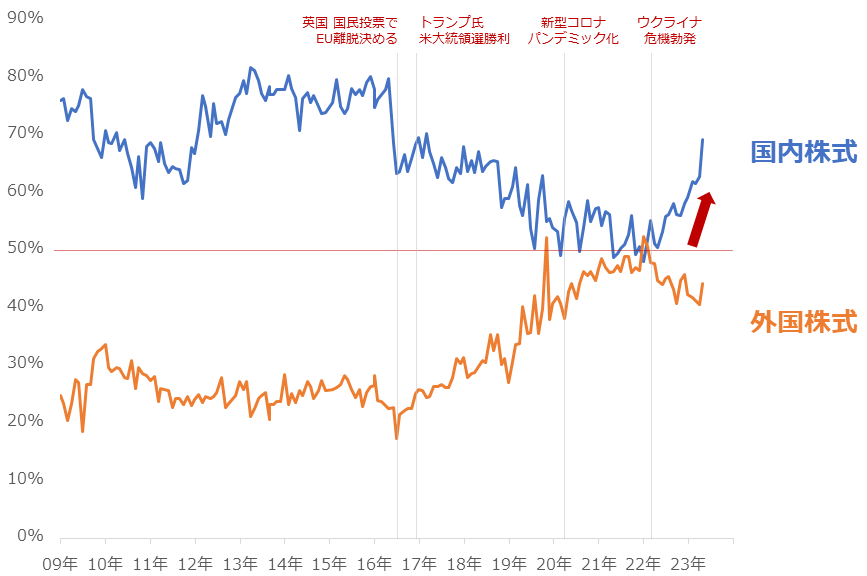

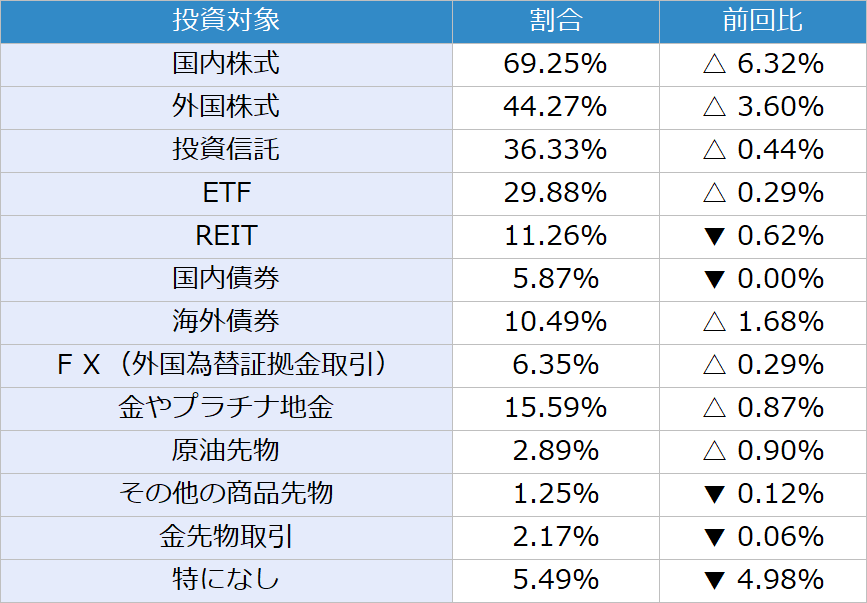

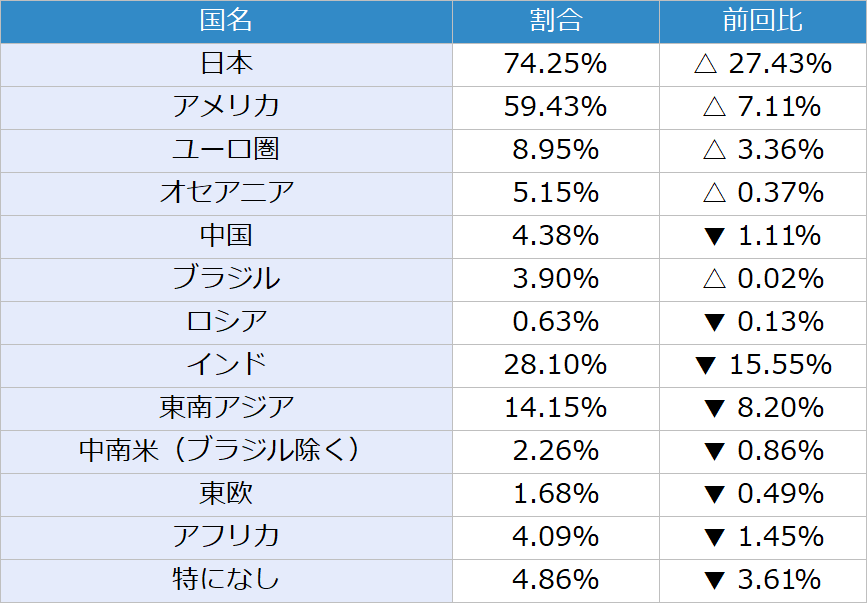

今回は、毎月実施している質問「今後投資してみたい金融商品」で「国内株式」と「外国株式」を選択した人の割合に注目します。各質問の選択肢は、ページ下部の表のとおり、13個です。(複数選択可)

図:「国内株式」「外国株式」を選択した人の割合の推移

2023年4月の調査では、「国内株式」を選択した人の割合は69.25%(前月比+6.32%)、「外国株式」は44.27%(同+3.60%)でした。2022年2月のウクライナ危機勃発以降、反発してきた「国内株式」でしたが、ここにきて一段、反発のスピードがあがった印象です(4月は外国株式よりも大きく反発した)。

「国内株式」の反発のスピードがあがったきっかけは、新しく日銀の総裁に就任した植田氏の発言の中に、株価反発を期待させる点があったことです。

4月7日、政府は閣議で、日銀の総裁に経済学者で元日銀審議委員の植田和男氏を任命することを決定しました。その決定を経て植田氏は9日、一時は「黒田バズーカ」と例えられ、大胆な金融緩和策を行って、景気回復期待を強めた黒田東彦氏に代わり、日銀総裁に就任しました(任期は5年)。

足元、植田氏の総裁就任をきっかけに、今後有望視される個別株を選別する動きが出ています(そこで名前があがった銘柄は「植田銘柄」などと呼ばれている)。「植田銘柄」の出現は、国内株式市場に大きな期待をもたらし、多くの個人投資家もそうした銘柄に関心を寄せているようです。

「植田銘柄」は、さまざまな機会でなされた植田氏の発言を根拠に選別されています。10日の就任会見で、大規模な金融緩和を「続けていくのが適当」と述べた一方で、「(緩和長期化の)副作用に配慮しつつ、今後、検証・点検があってもいい」とも述べました。

すぐではないものの、金融緩和策を状況次第で修正することをにじませたこの発言を受け、日本でも金利引き上げが(いずれ)起きるのではないか、そうすれば、銀行や保険関連の銘柄が活気づくのではないか、などの思惑が浮上しました。

また、金利引き上げが(いずれ)起きれば、輸入時に不利な条件となっていた円安が修正され、輸入をビジネスの柱としている企業にも恩恵があるのではないか、などの思惑も浮上しました。

植田新総裁がにじませた「将来的な金利引き上げの可能性」が、低金利や円高などの要素を逆回転させる思惑を生み、関連する企業の株価を押し上げる期待を醸成していると、考えられます。

今はまだ、新総裁就任直後の「ご祝儀」的な要素はあるものの、今後、植田氏が金融緩和策を修正する姿勢を鮮明にした場合、関連株は実態を伴った反発局面を迎える可能性があり、要注目です。

「国内株式」がさらに反発色を強めるかは、今後の植田氏の一挙手一投足にかかっているのかもしれません。今後も当質問における「国内株式」の動向に、注目していきたいと思います。

表:今後、投資してみたい金融商品 2023年4月調査時点 (複数回答可)

表:今後、投資してみたい国(地域) 2023年4月調査時点 (複数回答可)

本コンテンツは情報の提供を目的としており、投資その他の行動を勧誘する目的で、作成したものではありません。銘柄の選択、売買価格等の投資の最終決定は、お客様ご自身でご判断いただきますようお願いいたします。本コンテンツの情報は、弊社が信頼できると判断した情報源から入手したものですが、その情報源の確実性を保証したものではありません。本コンテンツの記載内容に関するご質問・ご照会等には一切お答え致しかねますので予めご了承お願い致します。また、本コンテンツの記載内容は、予告なしに変更することがあります。