毎週金曜日午後掲載

本レポートに掲載した銘柄:アップル(AAPL、NASDAQ)、AMD(AMD、NASDAQ)

アップル

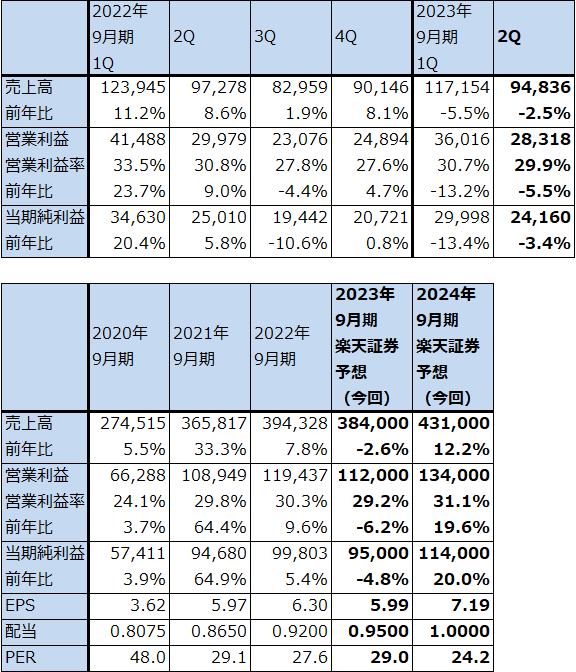

1.2023年9月期2Qは2.5%減収、5.5%営業減益

アップルの2023年9月期2Q(2023年1-3月期、以下今2Q)は、売上高948.36億ドル(前年比2.5%減)、営業利益283.18億ドル(同5.5%減)となりました。今1Qの5.5%減収、13.2%営業減益に続く前年比減収減益でした。

表1 アップルの業績

時価総額 2,743,018百万ドル(2023年5月11日)

発行済株数 15,847百万株(完全希薄化後、Diluted)

発行済株数 15,787百万株(完全希薄化前、Basic)

単位:百万ドル、%、倍

出所:会社資料より楽天証券作成。

注1:当期純利益は親会社株主に帰属する当期純利益。

注2:EPSは完全希薄化後(Diluted)発行済株数で計算。ただし、時価総額は完全希薄化前(Basic)で計算。

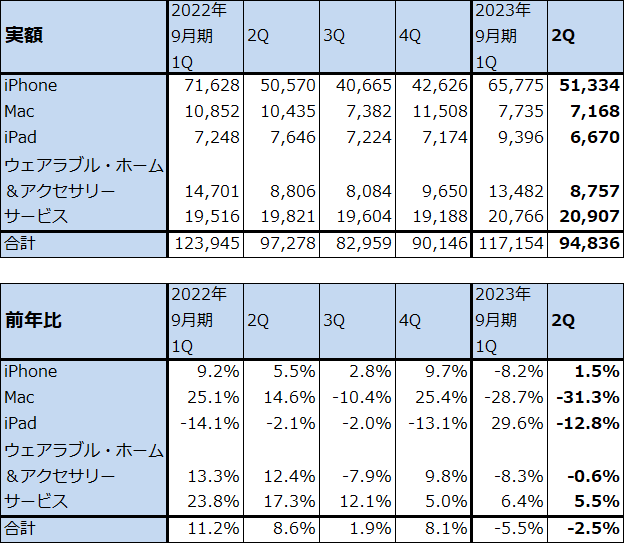

2.カテゴリー別売上高

1)iPhone

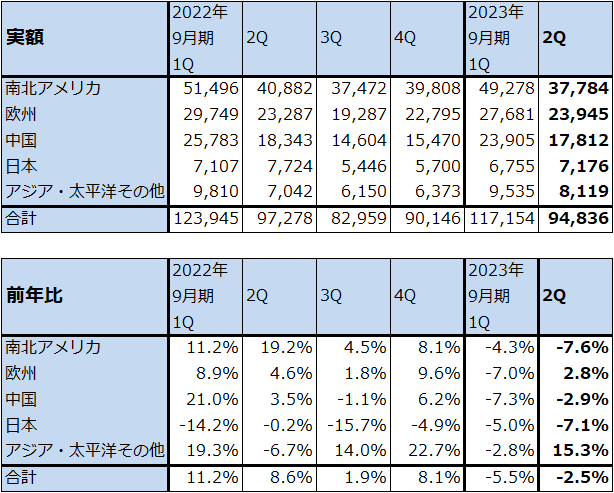

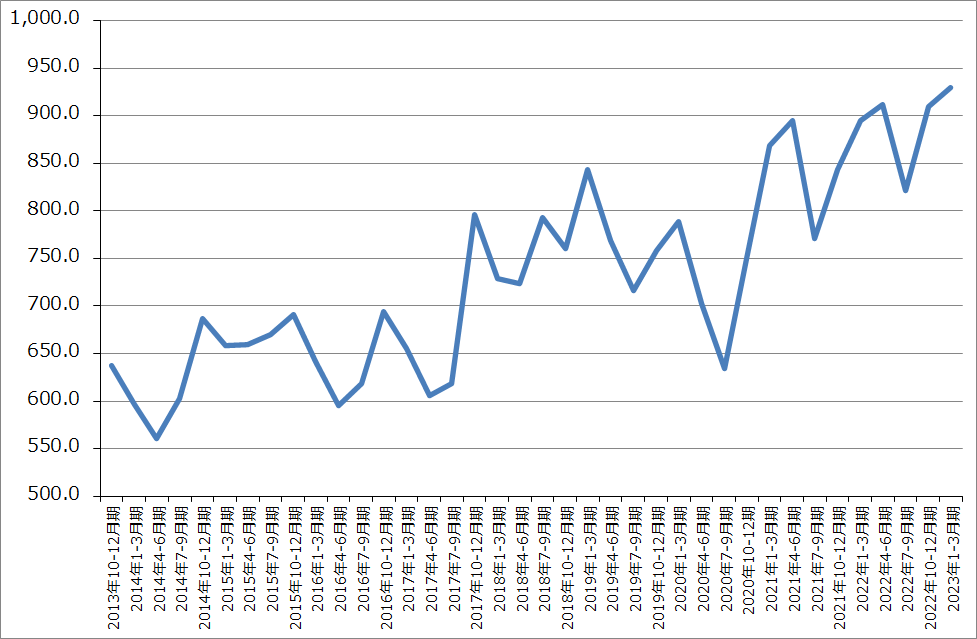

今2Qのカテゴリー別売上高を見ると、iPhoneは513.34億ドル(前年比1.5%増)となり、今1Qの同8.2%減から小幅ながら増収転換しました。調査会社のIDCによれば、2023年1-3月期のiPhone出荷台数は5,520万台(同2.3%減)となっており、2022年10-12月期の同14.8%減から減少率が縮小しました。アップル開示のiPhone売上高とIDC調査の出荷台数から平均出荷単価を算出すると、グラフ1のように趨勢的に単価が上昇していることがわかりますが、これはiPhoneの中でも最上位機種で高価格の「Pro」仕様が、機能が充実しているため人気だからです。

一方で、2022年4~5月の上海ロックダウン、同11月の鄭州ロックダウンによって、中国におけるiPhone生産計画が未達となった模様です。特に、鄭州で生産していると言われる「iPhone Pro/ProMax」の生産に支障がでた模様です。2022年10-12月期、2023年1-3月期の出荷台数が前年割れしたことは、この生産体制の混乱が強く影響している模様です。ただし、今はこの混乱は収まり、正常化に向かっている模様です。

また、アップルはインドでのiPhone生産を増やしており、今後数年でインドがiPhoneにとって大きな生産拠点になると思われます。

今年9~10月には新型iPhoneが発売されると予想されます。チップセットは、TSMCで生産される3ナノ半導体になると思われます。過去2年間の5ナノチップセット搭載のiPhoneはカメラ機能が大幅に向上しました。3ナノチップセット搭載の新型iPhoneがどのようなものになるか注目されます。上位機種の値上げも予想されます。

また、現在インドでの生産能力を増強していること、新型iPhoneの平均単価が高くなるであろうことを合わせて考えると、2024年9月期のiPhone売上高は二桁増収になると予想されます。

表2 アップル:カテゴリー別売上高(四半期ベース)

出所:会社資料より楽天証券作成

表3 アップル:地域別売上高(四半期ベース)

出所:会社資料より楽天証券作成

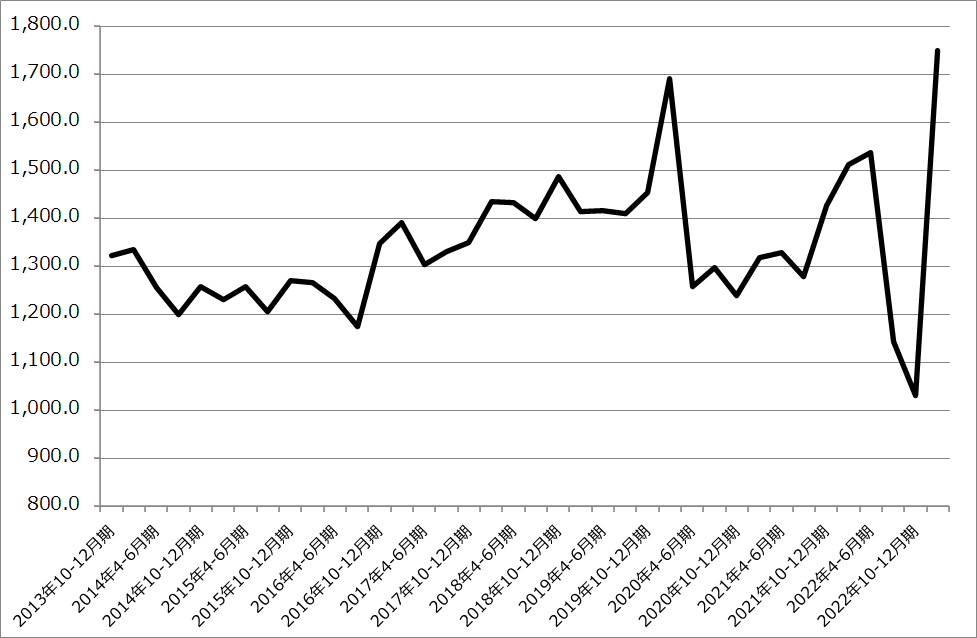

表4 世界スマートフォン出荷台数:四半期ベース

出所:iDCプレスリリースより楽天証券作成

グラフ1 iPhone平均出荷単価

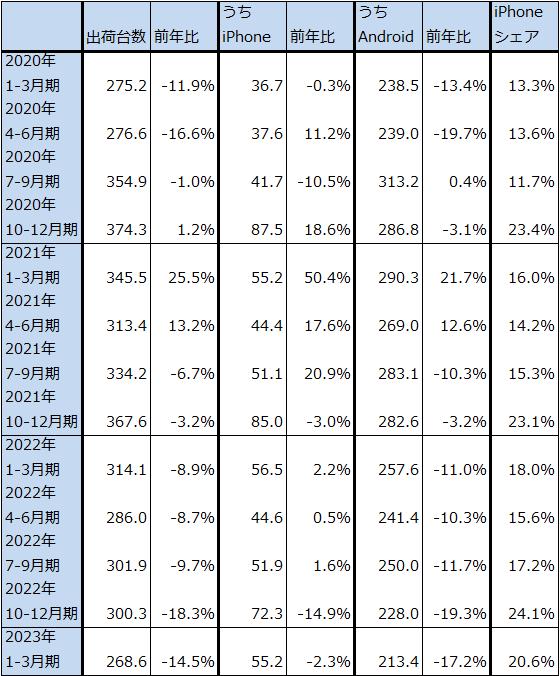

2)Mac

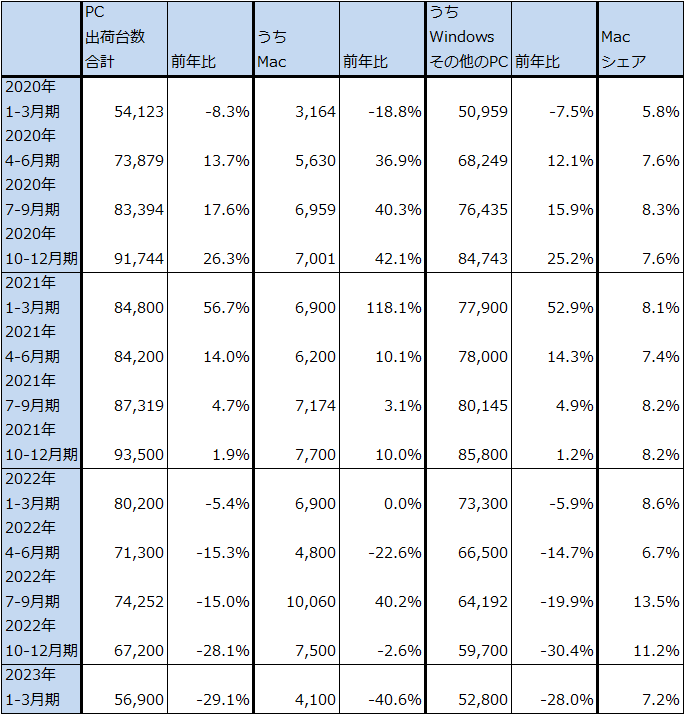

今2QのMac売上高は71.68億ドル(前年比31.3%減)と、前年比で大幅減、今1Q比でも減少しました。1年前はM1搭載Macの人気が続いていたことからMac売上高は順調でした。ただし、2022年7月にM2搭載Macが発売されましたが、発売時の2022年9月期4Q(2022年7-9月期)は好調に売れましたが、その後はMac売上高全体が失速しています。出荷単価が2023年9月期2Qに急上昇していることを見ると、高価格の上位機種は映像クリエーターからの需要を背景に堅調に売れていると思われますが、中価格帯、低価格帯については、四半期によってブレがある模様です。M1搭載Macが発売された2020年11月から1~2年間で需要の先喰いをしてしまった可能性もあります。

アップルは、今秋に3ナノチップセット搭載の新型iPhoneを発売すると予想されますが、その前後にM3搭載パソコン(3ナノCPU搭載か)を発売するという観測があります。需要刺激策が必要になっていると思われるため、今後の新製品の発売計画が注目されます。

表5 世界パソコン出荷台数:四半期ベース

出所:iDCプレスリリースより楽天証券作成

グラフ2 Mac出荷単価

3)その他

iPadは前1Qから前年割れが続いており、今1Qに前年比29.6%増に持ち直したものの、今2Qは再び同12.8%減と不振が続いています。需要がiPhoneとMacに分散した可能性もあり、当面回復は難しいと思われます。

ウェアラブル・ホーム&アクセサリー(アップルウォッチが含まれる)も伸びはありません。

サービスは堅調ですが、アプリ販売のAppStore、音楽販売のiTunesとアップルミュージックのいずれも成熟化しており、今後大きな伸びは期待しにくいと思われます。

今2Qはドル高もiPhone、Macなど全ての製品、サービス売上高に対してネガティブな影響を与えました。

今2Qの売上構成比を見ると、iPhoneが54.1%を占めています。Mac、iPad、アップルウォッチ、サービスは傾向に大きな成長が実現できていないため、今後の成長にはiPhoneの売上成長が必要になります。その意味で3ナノチップセット搭載の新型iPhoneの売れ行きと、上位機種についてどの程度の値上げを行うのかが注目されます。

4)アップルは生成AIにどう対応するのか

アップルは現在のところ、ChatGPTのような生成AI(ジェネレーティブAI)に対する対応を公表していません。独自開発のアシスタントAI「Siri」をiPhone、Mac、iPadなど全てのアップル製品に搭載しており、評判も良いため、AIの開発力は高いと思われます。ただし、マイクロソフトだけでなく、GAFAMの他の会社が生成AIに対する取り組みを公表しているのに対して、アップルは沈黙したままです。

アップルが生成AIを開発するメリットは、例えばMacの重要な顧客基盤である映像クリエーターに対して画像生成AIを提供することです。ただし、Macの中でも上位機種になるほどユーザーがプロのクリエーターになるため、提供する場合は高い性能を持つ生成AIが必要になると思われます。

あるいは、文書生成AIよりも画像生成AIは著作権侵害で裁判になるケースがアメリカで出ています。クリエーターはアップルにとって重要な顧客層なので、今後独自の生成AIを提供開始する場合でも、開発の中身や提供の時期を慎重に見極めている可能性もあります。

生成AIはGAFAM各社の今後を考える際に重要なファクターなので、アップルがどう対応するのか注目したいと思います。

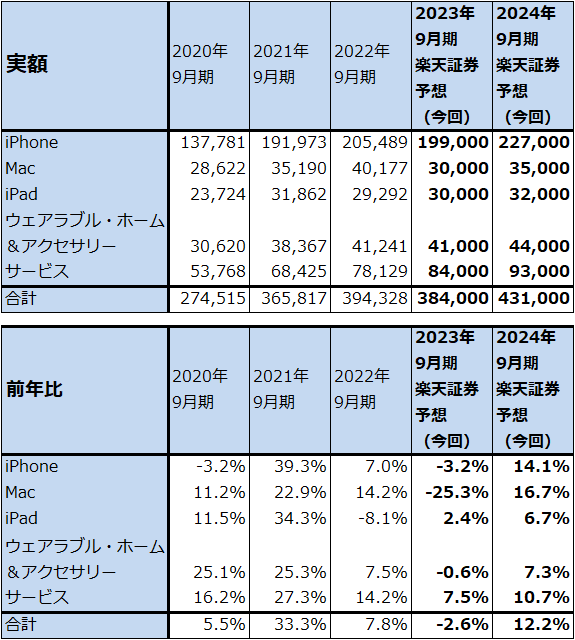

4.2023年9月期、2024年9月期業績見通し

今3Qの会社側ガイダンスは、今2Qと同じ程度の前年比減収減益になるというものです。また、今4Qはこれまでの例では、9月に新型iPhoneの中でも通常タイプを発売し、10月に高価格帯の「Pro」を発売するケースが多くなっています。

また、新型iPhoneは最新の3ナノチップセットを搭載すると思われ、これまでよりもさらに性能が向上すると思われるため、これまで以上の値上げ、特にProの値上げが予想されます。

加えて、インドでのiPhone生産を拡大しているため、2022年9月期、2023年9月期のような生産の混乱は今後は起こりにくくなると思われます。

これらのことを考慮して、楽天証券ではアップルの業績予想を2023年9月期は売上高3,840億ドル(前年比2.6%減)、営業利益1,120億ドル(同6.2%減)、2024年9月期は売上高4,310億ドル(同12.2%増)、営業利益1,340億ドル(同19.6%増)と予想します。2024年9月期予想にはiPhoneの値上げを織り込んでいませんので、値上げが実現すれば、これ以上の業績が期待できると思われます。

表6 アップル:カテゴリー別売上高:年度ベース

出所:会社資料より楽天証券作成

5.今後6~12カ月間の目標株価を210ドルとする

アップルの今後6~12カ月間の目標株価を210ドルとします。

長期的な視点から、楽天証券の2024年9月期予想EPS(1株当たり利益) 7.19ドルに、成長性とリスクの両方を考慮して想定PER(株価収益率)25~30倍を当てはめました。自社株買い900億ドルを公表したため、これに対する評価も重要です。生成AIについて、いずれ何らかのものを公表するのではないかという期待もありますが、一方で、業績ドライバーがiPhoneに偏っており、高い利益成長を期待しにくいリスクも考慮する必要があります。

中長期で投資妙味を感じます。

AMD

1.2023年12月期1Qは9.1%減収、営業赤字1.45億ドル

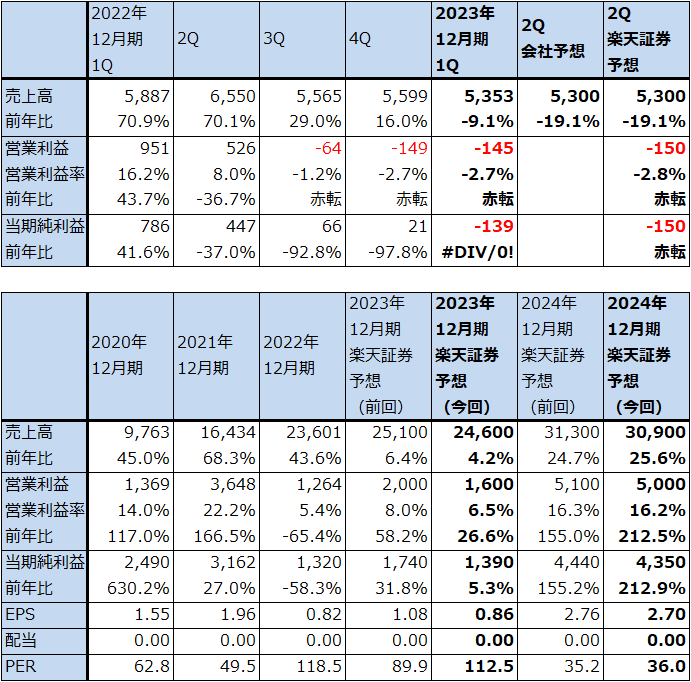

AMD(アドバンスト・マイクロ・デバイス)の2023年12月期1Q(2023年1-3月期、以下今1Q)は、売上高53.53億ドル(前年比9.1%減)、営業損失1.45億ドル(前年同期は9.51億ドルの黒字)となりました。

売上高は会社側ガイダンスのレンジ平均値53億ドルをやや上回りました。後述のように、前年比でクラウドサービス向け、ゲーム向け、エンベデッド(組み込み半導体、主に旧ザイリンクス事業)は増加しましたが、企業サーバー向け、パソコン向けが減少しました。

これに対して費用では、新型CPU、GPUの開発を活発に行っているため、研究開発費は前1Q10.60億ドル→今1Q14.11億ドルへ増加しました。また、2022年2月に買収が完了したザイリンクス等の買収関連償却は原価で同1.86億ドル→3.05億ドル、販管費で同2.93億ドル→5.18億ドルへ増加しました。この結果、今1Qは営業赤字となりました。

表7 AMDの業績

時価総額 156,428百万ドル(2023年5月11日)

発行済株数 1,611百万株(完全希薄化後、Diluted)

発行済株数 1,611百万株(完全希薄化前、Basic)

単位:百万ドル、%、倍

出所:会社資料より楽天証券作成。

注1:当期純利益は親会社株主に帰属する当期純利益。

注2:EPSは完全希薄化後(Diluted)発行済株数で計算。ただし、時価総額は完全希薄化前(Basic)で計算。

注3:会社予想は予想レンジの平均値。

2.セグメント別動向

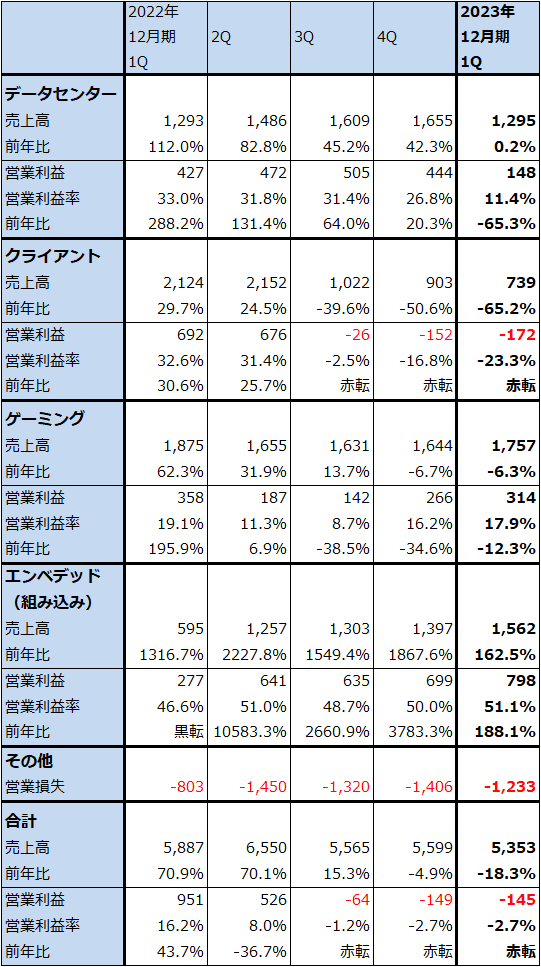

1)データセンター

今1Qのデータセンター・セグメントは、売上高12.95億ドル(前年比0.2%減)、営業利益1.48億ドル(同65.3%減)となりました。クラウドサービス向けは前年比で増加しましたが、エンタープライズサーバー向け(企業向け)が減少しました。また、AMDのサーバー向け、クラウド向けCPU「EPYC」シリーズは前年比では増加しましたが、一部顧客で在庫が増えたためこれの在庫調整を行ったため、前4Q比では減少しました。

営業利益は、企業向けが減少したことによって製品ミックスが悪化したことと、新型CPU、GPUの発売に向けて研究開発費が増加したことから、大幅減益となりました。

前3Qに発売された第4世代EPYC(開発名「Genoa(ジェノア)」)はクラウドサービス会社からの関心が高く、順調に伸びている模様です。今2Qの後半には、これに加えて「Genoa」の上位機種である「Genoa X」と、クラウドサーバー用の最新型CPU「Bergamo」を発売する予定です。これで「Genoa」「Genoa X」「Bergamo」とクラウド向けCPUの強力なラインアップが揃うことになるため、今3Q以降はデータセンター・セグメントの伸びに期待できそうです。

また、ChatGPTのような生成AIがブームになっていますが、これまでほとんどシェアが取れていなかったAMDのデータセンター用GPUに対しても顧客の関心が高くなっている模様です。今年後半に「Instinct MI300」を発売する予定ですが、これはスペック上はエヌビディアのデータセンター用GPUの最新型「H100」と同等かそれを上回る性能を持つデータセンター用GPUです(実際にはGPU、CPU、メモリをワンセットにしたもの)。AIに大量の知識を学習させるディープラーニングを行うには、AIをCPUで動かすよりもGPUで動かすほうが効率がよいため、大規模AIを動かしている大規模データセンターでは、GPUへの投資がCPUよりも優先されています(これがこれまでエヌビディアが高成長を達成できた理由です)。「Instinct MI300」に注目したいと思います。今年後半からデータセンター・セグメントが高成長に復帰する場合、その大きな要因は、クラウド向けCPU「Genoa」「Genoa X」「Bergamo」だけでなく、「Instinct MI300」も寄与する可能性があります。

生成AIブームと今年後半に発売予定の「Instinct MI300」によって、AMDには新たな可能性が加わっています。ただし年度ベースで見ると、データセンター・セグメントの楽天証券予想は今期、来期とも前回予想から下方修正します。これはエンタープライズサーバー向けの減少によるものです。

2)クライアント

今1Qのクライアント・セグメントは、売上高7.39億ドル(前年比65.2%減)、営業損失1.72億ドル(前年同期は6.92億ドルの黒字)でした。

今1Qも流通在庫、顧客在庫の削減のために、顧客の消費量を大幅に下回る出荷を行ったために、大幅減収で営業赤字となりました。ただし、会社側の見方では今1Qが業績の大底になったと思われます。

また、今1QにデスクトップPC向け、ノートブックPC向けともに製品ポートフォリオを大きく拡充しました。そのため、新製品が今2Q以降、クライアント・セグメントの業績回復に寄与すると予想されます。

年度ベースで見ると、2023年12月期は楽天証券では在庫調整の遅れによって営業赤字になる可能性があると考えていましたが、今1Qの実績を見ると、今2Qから回復し、通期では黒字を維持、来期2024年12月期は増収増益転換が可能と思われます。

3)ゲーミング

今1Qのゲーミング・セグメントは、売上高17.57億ドル(前年比6.3%減)、営業利益3.14億ドル(同12.3%減)となりました。ゲーム機向け(ソニー、マイクロソフト向けなど)は前年比で増加しましたが、パソコン向けディスクリートGPU(CPU内蔵型でない独立GPU)は減少しました。採算の良いディスクリートGPUの減少によって営業減益となりました。

今2Qも、引き続きゲーム機向けが伸びると予想されますが、ディスクリートGPUの減少が続くと思われるため、ゲーミング・セグメント全体では減収減益が予想されます。ディスクリートGPUの需要が減少している要因は、ゲーミングPCの需要が一服していることと暗号資産マイニング需要の減少が続いているためと思われます。

ただし今3Q以降は、ゲーミング・セグメントはゲーム機向けが牽引し、ディスクリートGPUが底打ちする形で順調な成長が期待できます。そのため、年度ベースでは今期は二桁増収増益が予想されます。来期になれば、ゲーミングPC向けディスクリートGPUも回復すると思われます。

4)エンベデッド(組み込み)

主に2022年2月に買収が成立したザイリンクスの事業がこのエンベデッド・セグメントです。今1Qは売上高15.62億ドル、営業利益7.98億ドルとなりました。前1Qは売上高5.95億ドル、営業利益2.77億ドルでしたが、ザイリンクスの買収成立が2022年2月14日なので、前1Qのザイリンクスの業績寄与は、1.5カ月分となります。これを考慮すると、今1Qの成長率は約30%増収、40%以上の営業増益となります。

分野別には、一般産業、映像・監視、医療、検査、通信、航空宇宙・防衛、自動車向けに強い需要がありました。

今2Qは、このセグメントは今1Q比小幅減収減益になる見込みです。消費者向けセクターと無線分野で需要が弱くなっているためです。ただし、この調整は短期間で終わると会社側は見ています。会社側は今3Q以降は従来の成長率よりもやや緩やかなものになると予想していますが、これはおそらく一般的な景気動向を踏まえたものと思われます。

中長期では、エンベデッド・セグメントは高成長が予想されます。営業利益率も年度ベースで約50%と高い水準が維持できると思われます。

表8 AMD:セグメント別業績(四半期)

出所:会社資料より楽天証券作成

3.2023年12月期、2024年12月期業績予想

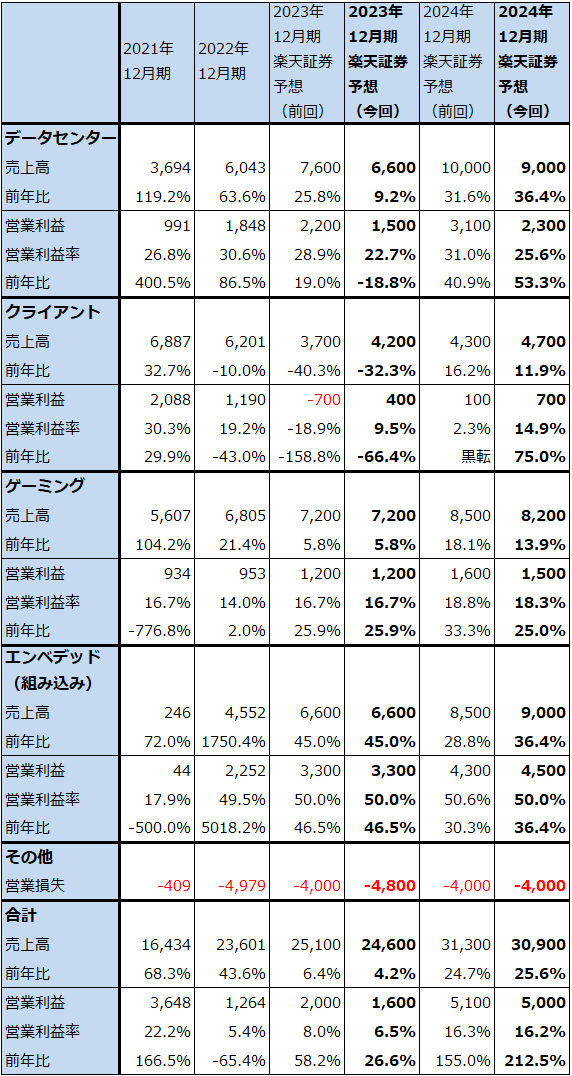

今1Q業績、会社側の今2Qガイダンスと各事業に対する今後の見方を参考にして、楽天証券ではAMDの2023年12月期、2024年12月期を改めて予想しました。2023年12月期は売上高246億ドル(前年比4.2%増)、営業利益16億円(同26.6%増)、2024年12月期は売上高309億ドル(同25.6%増)、営業利益50億円(同3.1倍)と予想します。

今回の楽天証券予想は、前回予想の2023年12月期売上高251億ドル、営業利益20億ドル、2024年12月期売上高313億ドル、営業利益51億ドルから下方修正となりますが、2023年12月期については下方修正要因で最も大きいのが、その他・セグメントの赤字額です。即ち、主にザイリンクスの買収関連償却(無形固定資産等の償却)です。前回予想ではその他・セグメントの赤字を2023年12月期40億ドル、2024年12月期40億ドルとしましたが、今1Q実績が12.33億ドルの赤字なので、今回予想ではそれを約4倍しました。買収関連償却額は各四半期ごとに決定されるため、事前の予想は困難です。楽天証券の前回予想よりも買収関連償却額が増加する見込みであることが、下方修正要因の第一です。

また、データセンター・セグメントにおいて、エンタープライズサーバー向けが減少していることも下方修正要因です。一方でクライアント・セグメントにおいて、今1Qが大底であるならば、前回予想よりも良好な業績が予想されます。

総合して考えると、セグメントごとの異動はあるものの、AMDは今3Qから再び高成長に復帰すると予想されます。中長期では、データセンターとエンベデッドが成長ドライバーになると思われます。

表9 AMD:セグメント別業績(通期)

出所:会社資料より楽天証券作成

4.今後6~12カ月間の目標株価を130ドルとし、前回の120ドルから引き上げる

AMDの今後6~12カ月間の目標株価を130ドルとし、前回の120ドルから引き上げます。

長期的な視点から、楽天証券の2024年12月期予想EPS 2.70ドルに長期的な成長性とリスクの両方を考慮して想定PER40~50倍を当てはめました。

引き続き中長期で投資妙味を感じます。

本レポートに掲載した銘柄:アップル(AAPL、NASDAQ)、AMD(AMD、NASDAQ)

本コンテンツは情報の提供を目的としており、投資その他の行動を勧誘する目的で、作成したものではありません。銘柄の選択、売買価格等の投資の最終決定は、お客様ご自身でご判断いただきますようお願いいたします。本コンテンツの情報は、弊社が信頼できると判断した情報源から入手したものですが、その情報源の確実性を保証したものではありません。本コンテンツの記載内容に関するご質問・ご照会等には一切お答え致しかねますので予めご了承お願い致します。また、本コンテンツの記載内容は、予告なしに変更することがあります。