大きな失敗を避けるのがバークシャー流

英国において国王チャールズ3世の戴冠式が執り行われた5月6日、米国ネブラスカ州のオマハでは毎年恒例となったバークシャー・ハサウェイ(BRK.B)の年次株主総会が開催された。

総会の冒頭、バークシャーの会長兼CEOを務めるウォーレン・バフェットは「朝起きて、英国で競合するイベントが開催されていると気づいた。われわれのキング・チャールズを今日ここにお迎えしている」と述べ、長年のビジネスパートナーであるチャーリー(チャールズ)・マンガーを、ジョークを交えて紹介した。

総会が開かれるオマハのCHIヘルスセンターには今年も多くの投資家がバフェットとマンガーの生の声を聞こうと集まった。5月7日の日経新聞の記事「バフェット氏「日本での投資継続」 商社と協業模索も」によると、米国各地や世界40カ国以上から株主が集まり、参加者数は約3万〜4万人に及んだもようだ。

人口わずか50万人弱のオマハに世界から数万人の株主が押しかけた格好だ。

毎年、経済や市場について株主から寄せられる多数の質問に対し、バフェットとマンガーが掛け合いをしながら答えるのが総会の目玉となっている。バフェットは冒頭、「今日は少なくとも60の質問に答えたい」と意欲を見せた。昼食の休憩を挟んで午前と午後、計6時間にわたって株主からの質問に答え続けるバイタリティーには改めて驚かされる。

株主からは、米銀の破綻、商業用不動産の動向、AIの行方、日本への投資、さらには基軸通貨としてのドルの地位がどうなっていくのかなど、さまざまな質問が投げかけられた。

いくつかのポイントについて、米CNBCのサイトで配信されている動画および記事「バークシャーの年次総会でウォーレン・バフェットとチャーリー・マンガーが発言した内容を全て紹介」から一部をピックアップして取り上げたい。

総会が開催された週の月曜日には、ファースト・リパブリック銀行が経営破綻したばかりということもあり、銀行の破綻による影響について株主から「もし、全ての預金者が救済されなかったら、米国ではどのような経済的影響があるのか」との質問が上がった。

バフェットは、シリコンバレー銀行が破綻した後、規制当局が全ての預金者を救済する判断をしたことについて、そうしなければならなかったし、もしそうしなければ世界の金融システムに打撃を与える可能性があり、「大惨事になっただろう」と述べた。

一方、「ありふれた光景」の中に隠れていた過ちについて責任を負うべきであると主張し、「利益はもらうが損失は税金で処理される」という金融当局や破綻した銀行の経営陣の姿勢を非難した。2008年のリーマンショックでは法律違反やさまざまな不正の問題が浮上したが、刑務所にいった人間は一人もいない。

それ以降も、銀行規制のインセンティブが「めちゃくちゃ」であり、「やったもの勝ち」の経営が続いている。

バフェットは、グラス=スティーガル法(銀行・証券分離規制)の廃止で「規律を失った銀行システム」が、一時的に何らかの形で停滞する可能性についても言及した。

しかし「私がこれからどうなるかを予測する方法を持っているだろうか?もちろん、そんなもの持っていない。なぜなら、ここ数カ月の間に、私にとっては予想外のことがたくさん起きたからだ。結果として、アメリカ国民は銀行システムを理解していないという私の信念を再確認させられた」と述べた。

最近の銀行の混乱については質問が上がるであろうことを予想していたとして、銀行用語の「AVAILABLE FOR SALE(売却可能)」、「HELD TO MATURITY(満期まで保有)」と書かれたプラカードを持参、それを示すと会場はどっと笑いに包まれた。

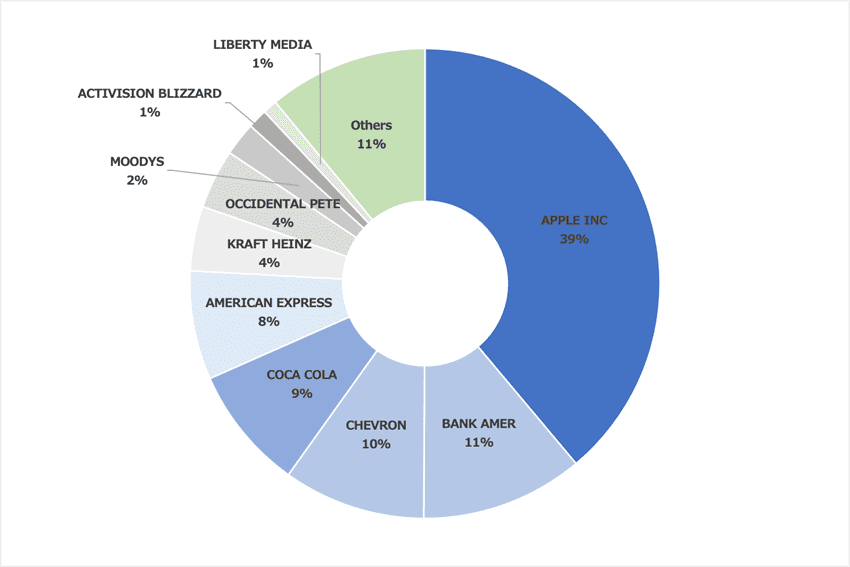

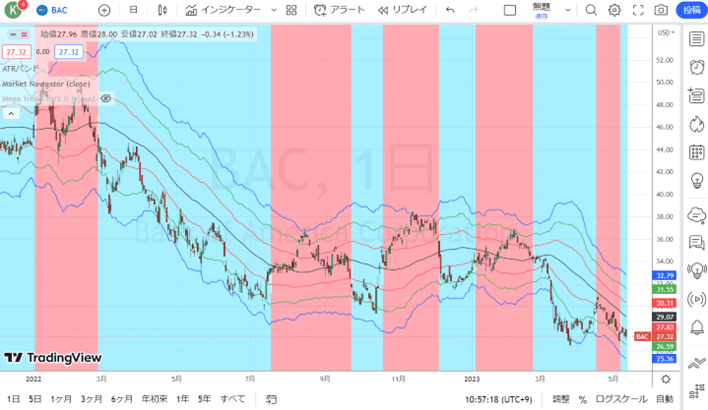

バークシャーが保有する上場株式のポートフォリオ上位には銀行セクターから1銘柄入っている。バンク・オブ・アメリカ(BAC)である。

このバンク・オブ・アメリカ(BAC)についてバフェットは、「私たちは一つの銀行を保有している。銀行への投資はバンク・オブ・アメリカから始まった。私はバンク・オブ・アメリカが好きで、経営陣も気に入っており、取引を提案した。そしてその通りに実行したまでだ」と述べた。

バークシャー・ハサウェイが持つ上場株式の保有割合

バンク・オブ・アメリカ(日足)

出所:トレーディングビュー・石原順インディケーター

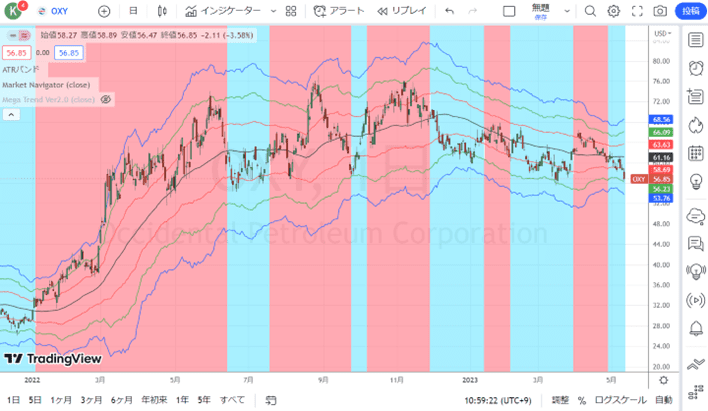

バークシャーの上場株式ポートフォリオのもう一つの主力であるオクシデンタル・ペトロリアム(OXY)に関しては、バークシャーがオクシデンタルの経営権を取得するとの見通しがあるが、バフェットは「われわれが経営権を取得するという臆測が流れているが、経営権を取得するつもりはない。たとえ経営権を握ったとしてもどうしたらいいのかわからない」と述べ、オクシデンタルを完全支配するつもりはないことを明らかにした。

ただし、今後のさらなる購入については、求めるかもしれないし、求めないかもしれないとコメントし、買い増しを否定しなかった。

オクシデンタル・ペトロリアム(日足)

出所:トレーディングビュー・石原順インディケーター

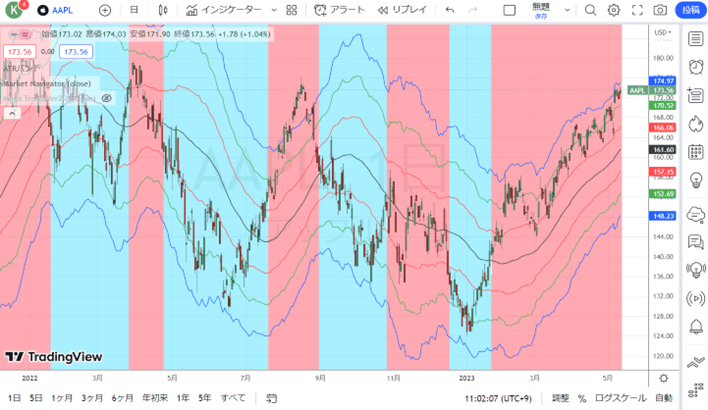

アップル株(AAPL)への投資割合が高いのではないかとの質問に対しバフェットは、コングロマリットが保有している鉄道事業やエネルギー企業など、非上場企業を考慮すればアップルはバークシャーのポートフォリオの約6%にすぎないとした上で、アップルのビジネスについて「われわれが所有するどの事業よりも優れた事業だ」と語った。

マンガーは分散投資についての持論を展開した。「分散投資は、リスクを減らし、より弾力的なポートフォリオを作るための標準的な投資ルールとなっているが、やり過ぎというものがある」と指摘した。「教育で教えられている非常識なことの一つに、普通株への投資では膨大な分散投資が絶対に必要だというものがある。

しかし、それは馬鹿げた考えだ。簡単に見極められる良い機会をたくさん持つことは、そう簡単なことではない。それに、もし三つしか選択肢がないのなら、私なら最高のアイデアに投資する」と語った。

また、マンガーは、「良いアイデアと最悪のアイデアが区別できない人もいる。そして、自分が良い投資だと思ったものを、実態よりも良いものだと勘違いしてしまうことが多い」とも語った。

「我々は、他の人たちに比べてそのような失敗が少なく、それは我々にとってラッキーだった。私たちはそれほど賢くはないけれど、賢さの限界がどこにあるかはなんとなくわかっている」と付け加えた。

バフェットは、iPhoneが消費者の間で高い評価を得ている「並外れた製品」であるとし、アップル株を保有していることに大きな喜びを感じているとして次のように述べた。

「アップルは、消費者が電話に1,500ドル、あるいは何であろうと相当額を支払っているという状況をうまく利用している。そして、同じ人が2台目の車を持つために3万5,000ドルを払い、2台目の車を諦めるか、iPhoneを諦めなければならないとしたら、2台目の車を諦めることもあるのだ。つまり、それは特別な製品なのだ。同社を100%所有しているわけではない。5.6%でも十分であり、10%ずつ株価が上昇していければ我々に取ってはそれだけで喜ばしいことだ」

イーロン・マスクに関して聞かれると、言葉はあまり多くなかったが、自分たちとは異なるタイプの人間だという姿勢を強調した。マンガーは「イーロン・マスクは自分を過大評価しているが、非常に才能がある」、「彼は不可能な仕事に挑戦し、それを成し遂げるのが好きだが、ウォーレンと私は、見極められるようなシンプルな仕事を探す」と語った。

バフェットが「イーロンとは競争したくない」と述べると、「あれほどの失敗は望んでいない」と、マンガーも付け加えた。

個人投資家がバフェットの運用で学ぶべきこと

年次株主総会が開催された同じ日、バークシャー・ハサウェイは2023年第1四半期の決算を発表した。純利益は355億ドルと、前年同期比6.4倍に拡大した。米国会計基準では保有する上場株の評価損益を最終損益に反映する必要がある。このため、利益水準は株価変動によってぶれやすい特徴がある。

今四半期は上場株ポートフォリオの約4割を占めるアップルの株価が3割近く上昇した影響が大きかったようだ。なお、投資評価損益を除く営業利益は前年同期比13%増の80億ドルだった。保険事業の回復が寄与した。

アップル(日足)

出所:トレーディングビュー・石原順インディケーター

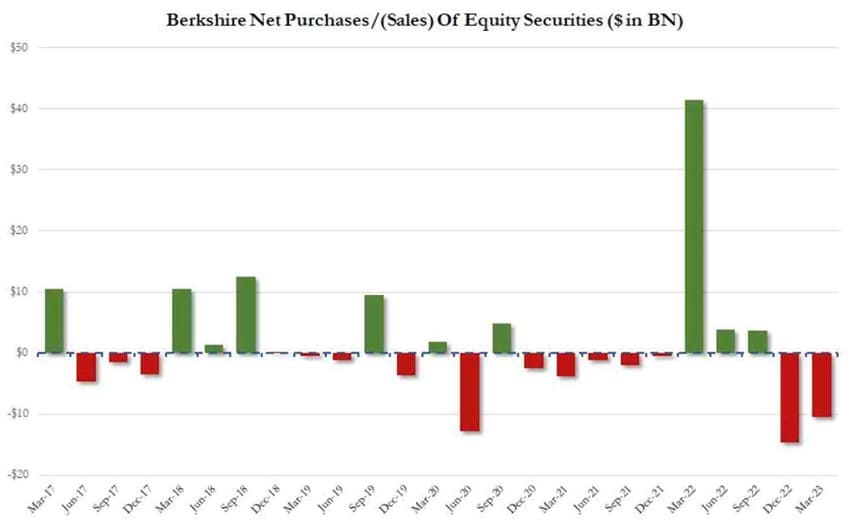

期間中の株式売買は104億ドルの売り越しだった。株式取得額28億ドルに対し、132億ドルの売却を行った。3月に持ち分法適用会社のオクシデンタル・ペトロリアムの株式を追加取得した一方でいくつかの銘柄を売却したことになる。上場株式がどのように入れ替わっているかについては、今月中旬に公開されるフォーム13Fをフォローしたい。

バークシャー・ハサウェイの株式売買推移(単位:10億ドル) 2期連続売り越し

総会においてバフェットは「我々の事業の大部分は、今年は昨年より低い収益を報告するだろう」と語り、この半年ほど続いていた、米国経済の「信じられないような時期」が終わりつつあると述べた。

バフェットは、バークシャーの成功は数十年にわたる米国経済の驚異的な成長のおかげであると述べているが、鉄道から電気事業、小売業まで幅広い事業を展開しているバークシャーは、米国経済の動向を示す指標の一つとも言われている。

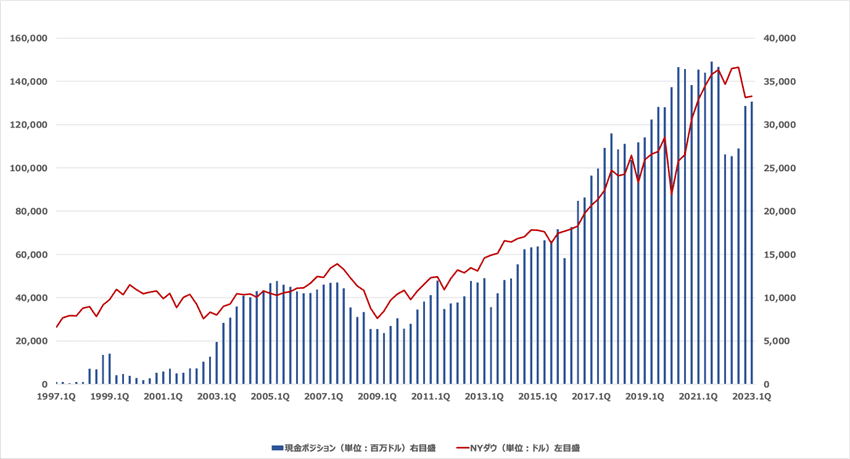

インフレと金利上昇が続く中、バークシャーは現金の山を築き、期末の現金残高は1,306億1,600万ドルと、昨年末(2022年第4四半期は1,280億ドル)から20億ドル増加した。FRB(米連邦準備制度理事会)が利上げをしているため、結果として金利収入も増加しているだろう。

今日、米国の投資家はゼロリスクで4%以上のリターン(金利収入)を得ることができる。過去15年間、このようなことは夢物語と呼ばれていた。それが、今では現実のものとなっている。これは、FRBが利上げを続ける中、バークシャーが現金ポジションの金利収入で大もうけすることを意味している。

バークシャー・ハサウェイのキャッシュポジションとNYダウの推移(2023年3月末時点)

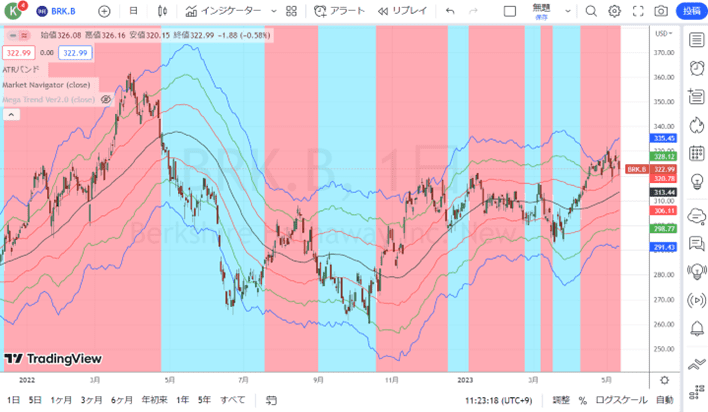

バークシャー・ハサウェイB株(日足)

出所:トレーディングビュー・石原順インディケーター

バフェットのすごいところは、保険会社で徴収したゼロコストの長期資金を投資に回す「調達コスト・ゼロ」のビジネスモデルを展開していることだ。

保険によるゼロコストの長期資金調達というビジネスモデルのおかげで、バークシャー・ハサウェイのパフォーマンスが下がっても、バフェットは破綻することがない。バフェットは破綻した米銀やキャシーウッドと違って、「資金繰り」に困ることがないのである。

個人投資家がバフェットの運用で学ぶべきなのは、「運用が決して破綻しないビジネスモデル」と「大暴落したときに株を買える現金の温存」である。

今後、地政学リスクが高まり、インフレが加速した場合、エネルギー株を保有するバフェットにとっては有利であり、一方、ディスインフレになり、金利が低下した場合はハイテク株有利となる。

アップルを持っているバフェットにとっては大きなプラスだ。要は、アップル株と石油株の両建てで、これから金利が上がろうが下がろうが、何とかなるような運用になっているのである。

一方で、相場の大暴落が起きるようなことも想定し、それに対する備えとして1,306億1,600万ドルもの現金も抱えている。大量の現金を保有しているため、市場が総悲観になっているときに買い向かうことができる唯一の投資家がバフェットである。

バフェットは金融危機時に金融機関に投資を行い大成功した。2008年の世界金融危機(リーマンショック)の際、ゴールドマン・サックス・グループ(GS)に50億ドルを出資した。また、バンク・オブ・アメリカ(BAC)は2011年にサブプライム住宅ローン絡みの損失での株価が急落した後、バフェットから資本注入を受けた。

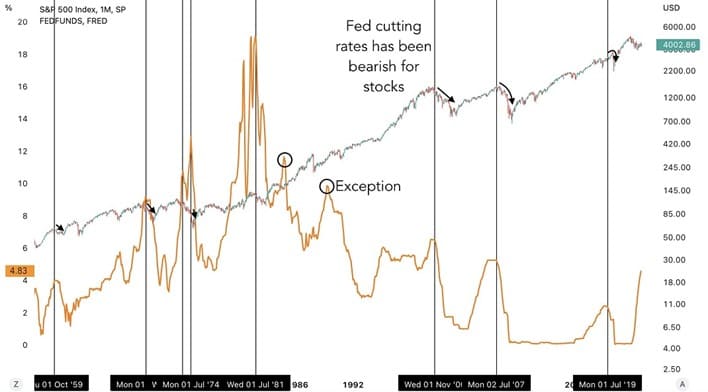

バフェットの投資の神髄がわかるのは、金利上昇期や相場が大暴落したときである。次の金融危機の局面で、またしてもバフェットは規格外の安値で金融株や優良株を手に入れることになるのだろうか? ただ、本格的な金融危機や金融システムの崩壊はまだ先である。そのトリガーは「利下げ」が引く。

S&P500とFF金利の推移

出所:Game of Trades

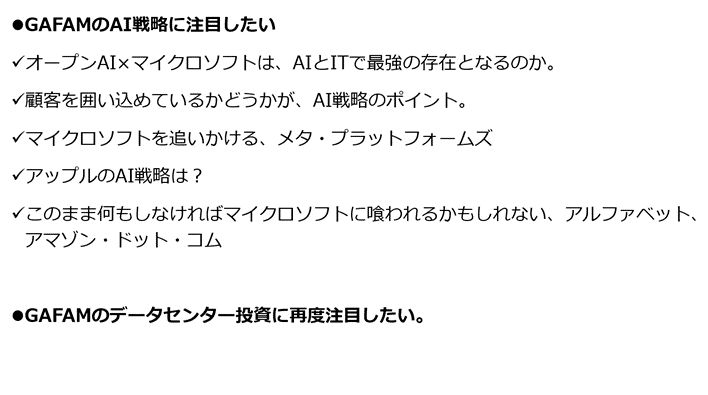

5月10日のラジオNIKKEI「楽天証券PRESENTS 先取りマーケットレビュー」

5月10日のラジオNIKKEI「楽天証券PRESENTS 先取りマーケットレビュー」は、今中能夫さん(楽天証券経済研究所チーフアナリスト)をゲストにお招きして、「マイクロソフト、エヌビディア、AMD、メタプラットフォームズ、テスラの先行きは?」・「米国株は8銘柄の成績」・「資金繰りとウォーレン・バフェットのビジネスモデル」・「バフェットに学ぶべき事」というテーマで、今中さんに本音を聞いてみた。ぜひ、ご覧ください。

ラジオNIKKEIの番組ホームページから出演者の資料がダウンロードできるので、投資の参考にしていただきたい。

5月10日: 楽天証券PRESENTS 先取りマーケットレビュー

本コンテンツは情報の提供を目的としており、投資その他の行動を勧誘する目的で、作成したものではありません。銘柄の選択、売買価格等の投資の最終決定は、お客様ご自身でご判断いただきますようお願いいたします。本コンテンツの情報は、弊社が信頼できると判断した情報源から入手したものですが、その情報源の確実性を保証したものではありません。本コンテンツの記載内容に関するご質問・ご照会等には一切お答え致しかねますので予めご了承お願い致します。また、本コンテンツの記載内容は、予告なしに変更することがあります。