株式投資で利益を狙う場合、普通なら「上がるか下がるか」を予想して売買します。ですが方向感は不明確でも、ただ「相場がどちらかに大きく動く」という予想を利益につなげる戦略もあります。このように収益機会の拡大を目指すのが、先物・オプション取引を組み合わせた戦略です。

2023年5月29日(予定)から大阪取引所(以下「大証」)に新しく「日経225マイクロ先物」(取引単位が日経225miniの10分の1)と「日経225ミニオプション」(取引単位が日経225オプションの10分の1)が導入されます。

先物・オプションでは、どの程度のリスクを採った取引なのかを見るとき、想定元本という考え方を用います。例えば日経平均株価が2万8,000円のとき、日経225先物の想定元本は1,000倍の約2,800万円となります。

仮に日経平均が2%動けば2,800万円×2%=56万円の損益が発生するかなりリスクが大きな取引でした。これが日経225miniだと想定元本は280万円、225マイクロ先物なら28万円相当の取引となり、リスクを採るにもポートフォリオのヘッジに使うにも、とても使い勝手がよいサイズになります。

そこで本稿からは、言葉だけでは分かりづらい先物・オプション取引のさまざまな戦略を、代表的な数式やグラフを見ながら、じっくり納得いただく連載をしていきます!

その嚆矢(こうし)となる本稿では、オプション戦略でのリスク調整を考える基礎となる、先物のリターンの仕組みについて数式から解説します!

※本連載は、先物・オプション(以下「先オプ」)の取引経験がある方、もしくは先オプを含むレバレッジ取引の一般的なルールを理解されている方向けの記事になります。取引に際しては、先オプの取引ルール/ご注意事項を当社ホームページなどで必ずご確認ください。

先物のリターン要因の分解

個人投資家の方は先物をハイリスク・ハイリターンな短期売買としてよく使いますが、その根底にあるのはあくまで、無駄なリスクを抑えながら効率良くリターンを狙うという先物の特徴です。本稿でまず取り上げるのは、そのように日経225先物など株価指数連動型商品で、リスクを市場要因に局限して効率良く利益を狙える仕組みです。

日経225先物のような商品を売買すると、日経平均など株価指数(≒市場全体)の動きを捉えて利益を狙える、というのは言うまでもないことです。ただそれがどういう仕組みなのかを成り立ちから納得すると、逆に市場要因を除去した利益の狙い方もできるなど、応用の幅が広がります。

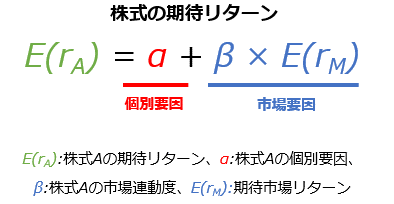

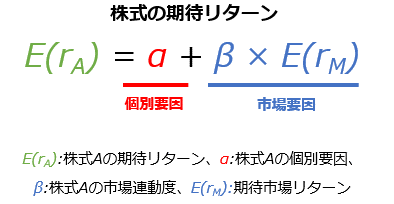

そこで取り上げるのが、以下の数式です。先物取引によるリターンの要因は、この「株式の期待リターンの数式」から考えると理解しやすいと思います。

これはごく単純化した式なので、厳密にはさらに細かい項がある上、無数に存在する株式の期待リターンを求める考え方の一つにすぎないのですが、要するにこの式が示唆するアイデアは、株式の期待リターン(値動き)は、その銘柄の個別部分と、市場に連動する部分に分けて考えられるということです。

逆に言えば、個別株式を取引する場合、必ずこの個別要因の「α」(アルファ)と市場要因の「β」(ベータ)の両リスクにさらされてしまうということでもあります。

一方で先物取引というのは、この「β」として表される市場要因だけを取りに行くものだと言い換えられます。短期金利や配当金、短期的な需給などの影響で、先物が原資産である株価指数とはSQ値と呼ばれる決済値を除いて全く同じ値動きになるわけではないのですが、普通に取引する分にはおおよそ同じ値動きと考えていいと思います。

先物による市場要因の消去

ここまでの性質を応用すると、逆に市場要因を消去した取引ができるのも先物の大きな特徴です。これを個別株式と組み合わせることで、市場全体のリスクを抑え、個別銘柄の強みのみで利益を狙うことが可能になります。

ただし個人投資家の方だと株式と先物では利益に対する税区分が違うため、この取引だけでは損益通算ができず、ヘッジとしての機能が弱まることに注意してください。株式の利益は分離課税の譲渡所得、先物の利益は分離課税の雑所得です。

それぞれの税区分の商品を別に売買していればそちらでの通算が可能ですが、そうでない場合は、あくまで参考として以下の議論はお読みください。

では、話を戻します。

投資家の方が個別株式を買う場合、もちろんプラスの期待リターン(=利益)を狙って、業績が好調そうだったり、トレンドの地合いが良かったりする個別銘柄を選びます。これらはその銘柄独自の要因なので、上式の「α」に着目して銘柄を選んだといえます。

ところが実際は、既に申し上げた通り、その銘柄独自の強みである「α」の他に、その銘柄の期待リターンを構成する要素として、「β×E(rM)」の部分が嫌でもついてきます。これは期待市場リターン、つまり株式市場全体の動きと連動してしまう部分です。

これは市場全体が好調なら、ぐんぐん株価を押し上げてくれる要因にもなりますが、逆にマクロ経済の雲行きが怪しく、市場全体が下落傾向なら、せっかく「α」が大きい(=その銘柄独自の強みが大きい)銘柄を選んでも、さえない「β×E(rM)」の動きで個別の「α」の強みが打ち消され、総合的な期待リターンとしてはマイナスになることも考えられます。

そうなると、独自の成長期待を十分に持てているのなら、市場全体の動きをなんとか打ち消して、本来の強みである「α」による利益だけを得たいと考える方もいらっしゃるでしょう。

こうした場合に「β×E(rM)」の項を消去する手段としても使えるのが、先物取引なのです。

先物による「β×E(rM)」の項の消去の仕組み

ここからは、その仕組みについて解説していきます。

以降の説明は少し長くなるので、先に要点をまとめると、以下のようになります。

1)市場連動部分「β×E(rM)」を消去するには、係数であるβをゼロに近づける。

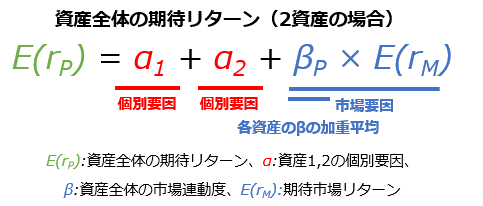

2)資産全体のβは、各資産のβの配分割合に応じた加重平均となる。

3)指数連動型の先物は、その指数に対するβがほぼ1。(売り建てならほぼ▲1)

4)これらを踏まえ資産の配分割合についての方程式を解き、最適な配分で株式と先物を保有すれば、資産全体のβがゼロに近づき市場要因をほぼ消去できる。

では、改めて市場要因を先物が消去する仕組みについてご説明します。市場要因を消去するとはつまり、上式における「β×E(rM)」を消去するということですが、「E(rM)」の部分、つまり期待市場リターンの部分は、株式市場が存在している限り、項としては削除できない数値です。

そこで代わりに調節するのが、「E(rM)」にかかる係数である「β」です。これは金融業界では「ベータ」としてそのまま広く使われる言葉ですが、要するに「市場の動きとどれぐらい連動するか」を表す指標です。

これが1なら対象となる株価指数と全く同じ値動きをし、▲1なら、全く逆の値動きをします。そのため理論的にはこの「β」をゼロにする、すなわち市場との連動度をゼロにしてしまえば、「β×E(rM)」もゼロになり、株式市場全体の相場環境にかかわらず、個別の「α」だけで利益を狙うことができます。

そしてこの「β」をゼロにする操作で、先物が活躍します。実はこの「個別株式の期待リターン」の数式は、便利なことに、「資産全体の期待リターン」の数式にも拡張できます(というより正確には、資産全体の期待リターンの特殊形が、個別株式の期待リターンの数式です)。そのため、株式と先物を組み合わせた資産全体で「β」がゼロになるようにすればいいのです。

ここで重要なことは、二つあります。一つは、資産全体の「β」は、個別資産の「β」の加重平均、つまり資産それぞれの「β」を保有割合で重みづけした値の平均値になるということ(株式と株価指数連動の先物の場合を想定)。

もう一つは、当たり前ですが、日経225先物など指数連動型の先物商品は、買い建ての場合、その指数に対する「β」がほぼ1になり、売り建ての場合は「β」がほぼ▲1になるということです。

これを利用すれば、株式+先物で「β×E(rM)」を消去するためには、株式を保有することで背負う「β」を、先物を建てて得られる追加的な「β」を組み合わせ、資産全体としての「β」を可能な限りゼロに近づければいいと分かります。

あとは、簡単な計算をするだけです。株式の「β」は、過去の値動きから割り出す参考値なら、指標として掲載されている場合も多いです。

例えば当社の場合なら、ログイン後のPCサイトの「株価検索」「指標」タブやマーケットスピード2の個別銘柄のページにおける「指標」の項目で、「ベータ」として記載があります(指標データは時間がたつと変動しますのでご注意ください)。

ヘッジ対象資産の「β」さえ分かれば、あとは最適ヘッジ枚数を考える公式がありますので、これで導かれる枚数を売り建てれば、資産全体の「β」をゼロに近づけることができます。

公式というと難しく感じますが、内容はシンプルで、ヘッジしたい対象資産の時価とその「β」、および先物の取引単位と先物の現在価格をもとに、今何枚を売り建てればいいかを概算するものです。

例えば、ヘッジしたい対象の株式(「β」は1.2とします)を時価で50万円(V0=50万)保有していたとします。

日経225マイクロ先物は取引単位が10倍(n=10)なので、日経225の先物価格が2万8,000円だった(F0=2万8,000)とすると、これらを代入して、およそ2.14枚 ≒ 2枚のマイクロ先物を売り建てると、この株式の市場要因の大部分を消去できる計算となります(ヘッジ対象資産の時価を参照するため最適ヘッジ枚数は株価の変動と共に変わることにご注意ください)。

これは個別株式と先物での例でしたが、ヘッジ対象が単体の株式ではなく、ポートフォリオとしての資産全体でも考え方は同じです。資産全体の「β」(=個別資産のβの加重平均)と資産全体の時価を利用すれば、同様に最適ヘッジ枚数を計算することが可能です。

以上が、先物による市場要因の利用、もしくは市場要因の消去の仕組みです。オプション戦略を考える際、直接的にこの「β」の調整を考えることはあまりありませんが、オプション固有の指標である「δ(デルタ)」や「γ(ガンマ)」などの調整で同じ考え方をするので、リターン要因の構造として先物の仕組みを納得しておくことは大切です。

利益を上げることと同時に、こうした数学で最適な戦略を考えることも、投資の醍醐味(だいごみ)の一つです! 次回からのオプション戦略紹介でもぜひご活用ください。

本コンテンツは情報の提供を目的としており、投資その他の行動を勧誘する目的で、作成したものではありません。銘柄の選択、売買価格等の投資の最終決定は、お客様ご自身でご判断いただきますようお願いいたします。本コンテンツの情報は、弊社が信頼できると判断した情報源から入手したものですが、その情報源の確実性を保証したものではありません。本コンテンツの記載内容に関するご質問・ご照会等には一切お答え致しかねますので予めご了承お願い致します。また、本コンテンツの記載内容は、予告なしに変更することがあります。