三つの材料による支援で金(ゴールド)急騰中

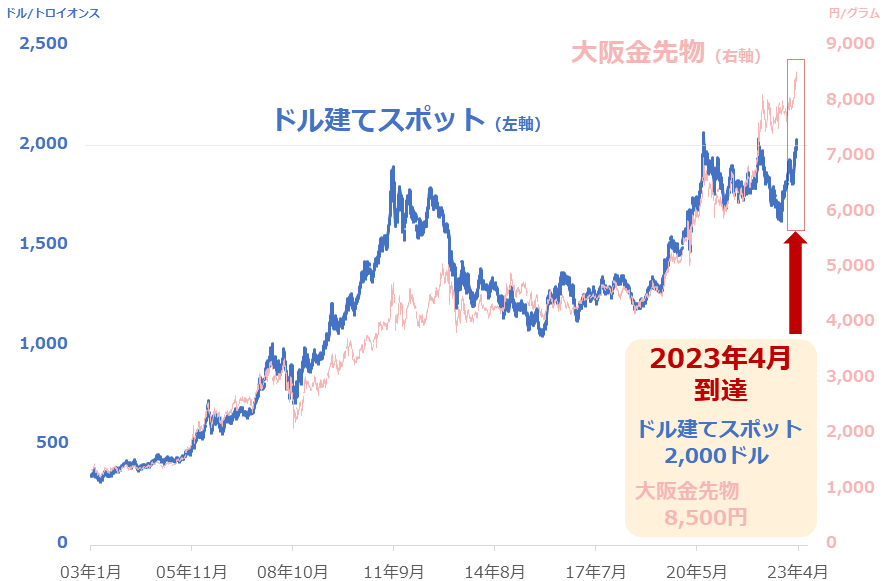

4月に入り、国内外の金(ゴールド)価格が、記録的な高値水準で推移しています。原稿執筆時点で、ドル建てスポット価格は2,000ドル/トロイオンスを、大阪の金先物(中心限月)は8,500円を超えて推移しています。ともに史上最高値水準です。

図:ドル建てスポット金(ゴールド)と大阪金先物(中心限月)価格

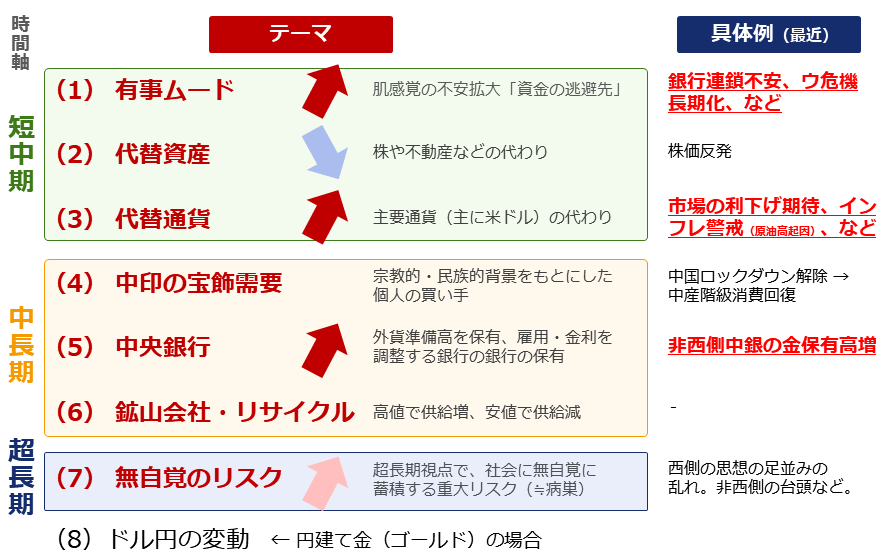

「有事ムード」「代替通貨」「中央銀行」の三つのテーマ起因の上昇圧力が、これらの価格を押し上げていると考えられます。以下は、筆者が考える金(ゴールド)市場を取り巻く七つのテーマです。(大阪金先物をはじめとした円建ての銘柄は、以下の七つに「ドル円の変動」を追加する)

図:最近の金(ゴールド)市場を取り巻く七つのテーマ(円建ては「ドル円の変動」も)

銀行の連鎖不安や、長期化するウクライナ危機などがもたらす、わたしたち市民が感じる肌感覚の不安は、資金の逃避先需要を増やす場合があります。金(ゴールド)は、その時の物色対象になり得ます。(有事ムード起因の上昇圧力発生)

市場が醸し出す「今年中の利上げ打ち止め」や「来年の利下げ」への期待、原油価格が高止まりしているために起きている高インフレへの警戒感は、金(ゴールド)の「代替通貨」としての需要を増やす場合があります。(代替通貨起因の上昇圧力発生)

また、ウクライナ危機が長期化する中、西側と非西側はお互いの主張を一歩も譲らず、双方の間にある「溝」が深まっています。こうした「分断深化」は、特に非西側の中央銀行の金(ゴールド)保有高を増やすきっかけになり得ます。非西側の間で、西側の資産を保有することを嫌い、消去法的に金(ゴールド)を選択する動きが出ている可能性があります。

このように、複数のテーマが重なると、別の経路で下落圧力が発生していたとしても、価格上昇が起きやすくなります。足元まさに、株価反発という「代替資産」起因の下落圧力が発生しているとみられますが、先述の三つのテーマ起因の上昇圧力によって打ち消され、価格上昇が起きているわけです。

原油急騰も追い風 高インフレ継続を印象付ける

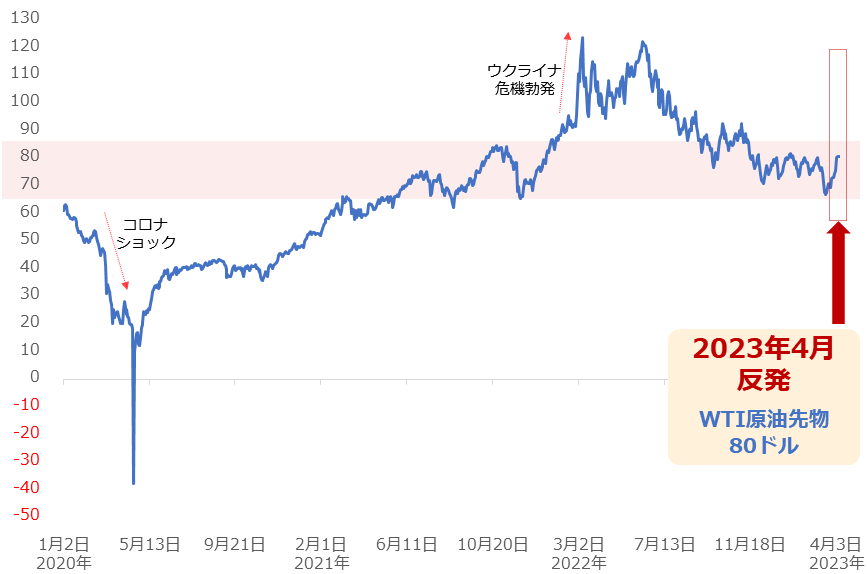

足元、反発色を強めている原油相場に目を向けます。原油相場の動向も、金(ゴールド)相場の動向に影響を与えます。

図:WTI原油先物(期近 日足 終値) 単位:ドル/バレル

原油相場は4月に入り、OPECプラス(OPEC(石油輸出国機構)13カ国と、OPECに加盟していない10カ国、合計23カ国で構成される産油国のグループ)が、「追加減産」をアナウンスしたことで急反発し、80ドルを回復しました。(レポート後半で追加減産の詳細を述べます)

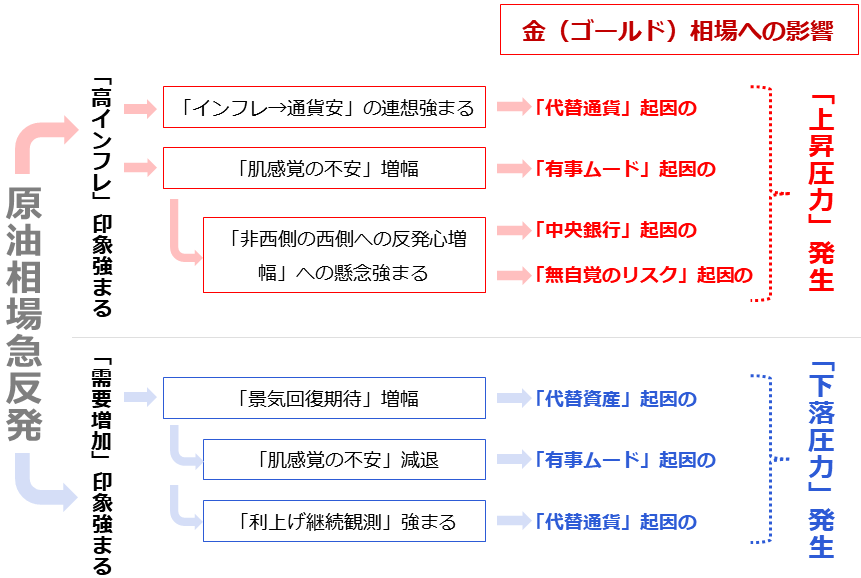

以下は、原油相場の動向が与える金(ゴールド)相場への影響です。原油相場の動向は、金(ゴールド)相場に、上昇・下落、両方の圧力をかけ得る存在ですが、特に市場の関心が「高インフレ」、FRB(米連邦準備制度理事会)などの主要な「中央銀行の政策」に集まっているときほど、上下両方の圧力が(同時に)かかりやすくなると考えられます。

図:原油相場を起点に考える最近の金(ゴールド)相場への影響

足元の原油相場の急反発は、「高インフレ」という印象を与えます。この印象によって生じる、「インフレ→相対的な通貨安」という連想は「代替通貨」起因の、「肌感覚の不安」は「有事ムード」起因の、金(ゴールド)相場への上昇圧力を生んでいると考えられます。

また、原油価格の反発は、西側の要求をはねのけ、非西側に属する産油国が価格つり上げを企図した動きを強めていることを示唆します。こうした動きの背景には、「非西側の西側への反発心増幅」、「西側と非西側の分断深化」があると考えられます。

こうした背景は、非西側の中央銀行の金(ゴールド)保有量を増やす理由になり得ます。西側の資産を持たないようにするための策として(不安定な自国通貨も持ちにくいことも相まって)、金(ゴールド)を持つわけです。ここに「中央銀行」起因の上昇圧力が生まれます。

一方、下落圧力も発生し得ます。原油相場の急反発は、「需要増加」という印象を与えます。「需要増加」という印象が「景気回復期待」や株高を誘引し、「代替資産」起因の、金(ゴールド)相場への下落圧力を生んでいると考えられます。

また、「肌感覚の不安」減退は「有事ムード」起因の、「利上げ継続観測」は「代替通貨」起因の、下落圧力を生んでいると考えられます。

足元、金(ゴールド)相場へ、原油相場起因の上下両方の圧力がかかっていると考えられますが、金(ゴールド)相場が上昇していることを考えても、原油相場起因の金(ゴールド)相場への圧力は、「上昇圧力が勝っている」と言えるでしょう。

なぜOPECプラスは減産をしてしまうのか?

ここからは、原油相場の動向を考える上で欠かせない要素である「OPECプラスの減産」について、書きます。先述の通り、原油相場の動向が金(ゴールド)相場へ影響を与えていると考えられるため、金(ゴールド)相場の動向を考える上でも、OPECプラスの減産に注目することは重要です。(4月3日に追加減産を決定)

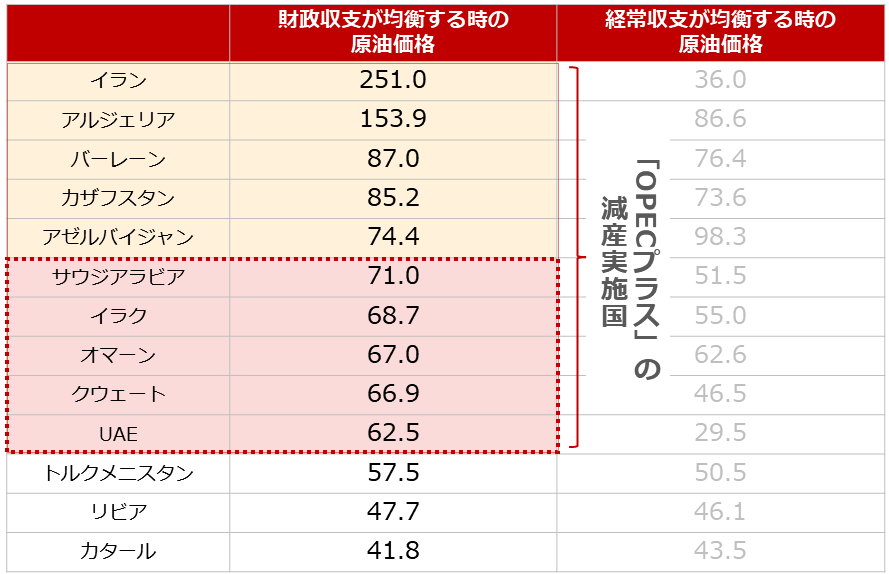

以下は、IMF(国際通貨基金)が示した、主要産油国の各収支が均衡するときの原油価格です。サウジアラビア、イラク、オマーン、クウェート、UAEの平均は「67.2ドル」です。

図:主要産油国の収支が均衡するときの原油価格(IMF予測2021・2022年の平均)単位:ドル/バレル

財政収支は主に国内の情勢を反映します。その意味では、財政収支が均衡するときの原油価格は、その産油国の情勢が良くなるか悪くなるかの境目だと言えるでしょう。ある意味「国民へのバラマキ」で成り立っている産油国にとって、原油価格がこの価格を下回ることは、死活問題だと言えます。

昨年(2022年)、ウクライナ危機が勃発して一時的に原油価格が急騰しました(先ほどの図「WTI原油先物」のとおり、一時的に120ドルに達した)。しかし同年後半以降は、価格が下落して70ドルを挟んだ上下10ドル程度のレンジ相場で推移していました。

この「70ドルを挟んだ上下10ドル程度のレンジ相場」の中で過ごした数カ月間、産油国らの心境は戦々恐々だったと想像します。そう考えると、先月の欧米での同時銀行不安発生で一時的に70ドルを割ったことが、今回の「追加減産決定」の主因だったと言えなくもありません。

シリコンバレーバンクが破綻した3月10日、偶然か、サウジとロシアの要人が会談をしてOPECプラスの結束を確認していました。このとき彼らは、銀行不安で景気悪化→原油相場下落→追加減産決定で価格反発、という絵を描いていた可能性があります。

4月3日(追加減産が決定した日)、筆者はとある市場関係者に「今回の追加減産決定についての受け止め」を聞かれました。即、「サプライズ感なし。予想どおり」の旨、返答しました。

今後も、原油相場が70ドルを割るような展開になった場合、OPECプラスは「追加減産」のカードを切ってくる可能性があります。(先述のとおり、足元、原油相場の上昇は金(ゴールド)相場の上昇要因になり得る)

実は少量の減産しかしない!?OPECプラスの思惑

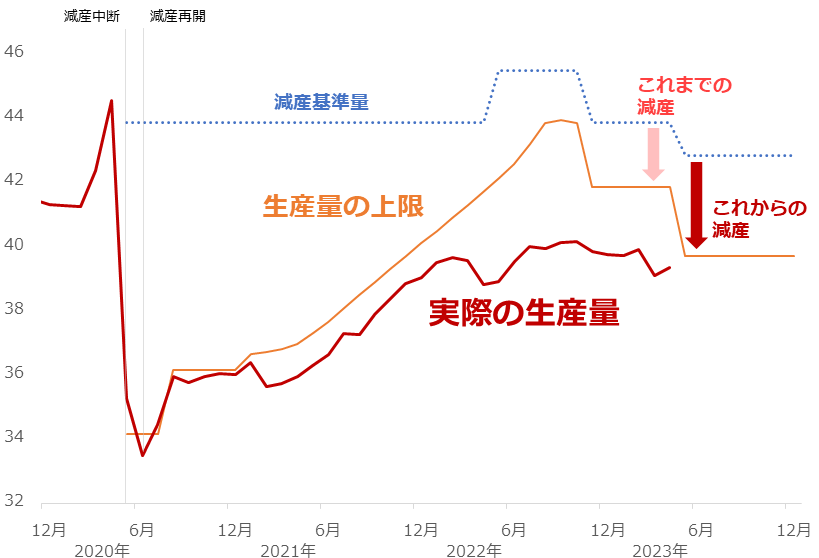

以下は、OPECプラスにおいて減産に参加している20カ国(サウジ、ロシア、イラク、カザフスタンなど。イラン、リビア、ベネズエラは減産不参加)の原油生産量の推移です。減産実施時の「基準量」「生産量の上限」を追記しています。

図:OPECプラス減産参加国(20カ国)の原油生産量など(筆者推定含) 単位:百万バレル/日量

大々的に「OPECプラス追加減産」と報じられたのは、4月3日でした。その報道を受けて原油相場はアジア時間から急反発しました。(前週末比、およそ5ドル高で取引がはじまった)

ウクライナ危機下、需給バランスが引き締まりやすいため、追加減産によって「世界のエネルギー事情がこれまで以上に危ぶまれる」という趣旨の報道が目立ちました。しかし、上図からは、OPECプラス(減産参加20カ国)の原油生産量は、さほど、減少しないように見えます。

筆者の推計では、追加減産決定によって引き下がった生産量の上限は、4月の原油生産量の推定値と大きく変わりません。現在のままでも「ほぼ減産順守」である可能性があります。「追加減産」のアナウンスで原油価格を急反発させることに成功し、それでいて原油生産量をさほど減らさない…。

OPECプラスは、「巧みな(?)」アナウンス効果と、わかりにくい(意図的であると思われる)減産の仕組みを利用して、価格上昇・生産量維持、という大きなメリットを享受している可能性があります。

「高インフレ」「銀行不安」は危機鎮静化で終息

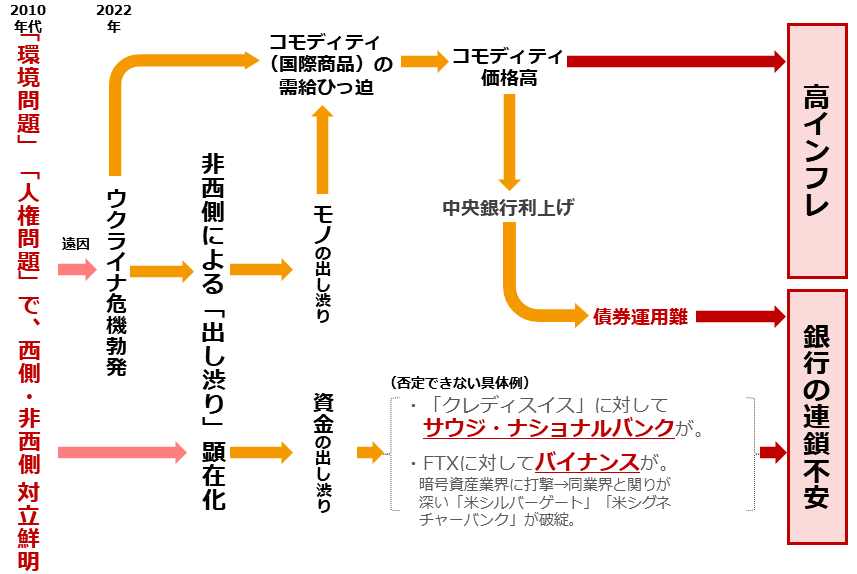

筆者は、「高インフレ」と「銀行不安」の根本原因は同じだと考えています。「ウクライナ危機」です。「ウクライナ危機が起きていなかった場合、高インフレも銀行不安も起きていなかった?」という問いがあるとすると、筆者はYesと答えます。

図:「高インフレ」「銀行の連鎖不安」の根本原因

2010年ごろから危機勃発前まで、西側が強力に推進してきた「環境問題」と「人権問題」が、「溝」を作ったと考えています。西側が環境問題を改善しようとすればするほど、産油国(多くが非西側)の思惑が内向きになり、西側が人権問題を改善しようとすればするほど、独裁国家(多くが非西側)の西側に対する反発心が強くなったためです。

こうした西側と非西側のあつれきが「分断の芽」であり、「ウクライナ危機勃発の遠因」だったと、筆者はみています。ウクライナ危機が終わらなければ、原油高がもたらす「高インフレ」も、「銀行不安」も、終わらない可能性があります。

ウクライナ危機を鎮静化させることなど、容易ではないでしょう。危機は続く。危機起因の金(ゴールド)相場の高止まりも続く。筆者はそう考えています。

[参考]貴金属関連の投資商品例

長期:

・純金積立(当社ではクレジットカード決済で購入可能)

純金積立・スポット購入

・投資信託(当社ではクレジットカード決済、楽天ポイントで購入可能)

ステートストリート・ゴールドファンド(為替ヘッジあり)

ピクテ・ゴールド(為替ヘッジあり)

三菱UFJ 純金ファンド

中期:

・関連ETF

SPDRゴールド・シェア(1326)

NF金価格連動型上場投資信託(1328)

純金上場信託(金の果実)(1540)

NN金先物ダブルブルETN(2036)

NN金先物ベアETN(2037)

SPDR ゴールド・ミニシェアーズ・トラスト(GLDM)

iシェアーズ ゴールド・トラスト(IAU)

ヴァンエック・金鉱株ETF(GDX)

・関連個別株

バリック・ゴールド(GOLD)

アングロゴールド・アシャンティ(AU)

アグニコ・イーグル・マインズ(AEM)

フランコネバダ・コーポレーション(FNV)

ゴールド・フィールズ(GFI)

短期:

・商品先物

国内商品先物

海外商品先物

・CFD

商品CFD

本コンテンツは情報の提供を目的としており、投資その他の行動を勧誘する目的で、作成したものではありません。銘柄の選択、売買価格等の投資の最終決定は、お客様ご自身でご判断いただきますようお願いいたします。本コンテンツの情報は、弊社が信頼できると判断した情報源から入手したものですが、その情報源の確実性を保証したものではありません。本コンテンツの記載内容に関するご質問・ご照会等には一切お答え致しかねますので予めご了承お願い致します。また、本コンテンツの記載内容は、予告なしに変更することがあります。