iDeCo(イデコ)はNISA(ニーサ)より節税メリット大

非課税貯蓄制度として、代表的なものに、「iDeCo(イデコ:個人型確定拠出年金)」、「一般NISA(ニーサ:少額投資非課税制度)」、「つみたてNISA」があります。この三つのうち、一番節税メリットが大きいのが「iDeCo」です。加入資格のある方は、まず、「iDeCo」を枠いっぱいまで使って貯蓄することから始めたら良いと思います。

「iDeCo」の加入資格がない方、あるいは、既に「iDeCo」を枠いっぱい使っている方は、「一般NISA」または「つみたてNISA」を利用して非課税投資を行ったらさらに節税メリットが得られます。

なお、現行のNISA制度は2023年末で終了し、2024年から「新NISA」が始まります。年間投資枠が360万円まで拡大し、魅力が高まります。それでも、まずiDeCoを枠いっぱい使い、次にNISAを使っていくという位置付けは変わりません。

iDeCoの加入資格があるかないか、ご存じですか?

加入資格があるのに加入していない方がまだたくさんいらっしゃいます。

【1】公務員・自営業(フリーランス)の方

【2】加入資格がない会社からある会社に転職された方

【3】60歳以上64歳以下の会社員の方

こうした方に加入資格があるのをご存じない方が多いと、うかがっています。

2022年5月より、60~64歳の方で一定の条件を満たす方もiDeCoに加入できるようになりました。60~64歳で加入できるのは、以下の【1】~【3】のいずれかに該当する方です。

【1】60歳以上65歳未満で会社員・公務員など(国民年金第2号被保険者)

【2】60歳以上65歳未満で国民年金に任意加入している方

【3】国民年金に任意加入している海外の方

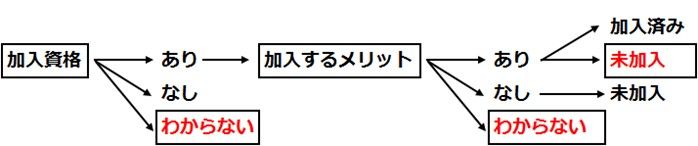

皆さまが、制度をきちんと理解されているかチェックするために、以下のフローチャートで、ご自身がどこに該当するか、確かめてください。「加入資格」からスタートして、問いに答えながら先に進んでください。

iDeCo(イデコ)の理解度をチェックするフローチャート

加入資格があるかないか「わからない」方は、加入できるのに未加入の可能性があります。

iDeCoは、原則20歳以上、64歳まで加入できます。ただし、勤務先に企業型確定拠出年金制度がある方や、60~64歳で加入条件(後述)を満たさない方に、加入資格がない方もいます。

加入資格について、詳しいことは、勤務先などで確認してください。

加入資格があり、加入するメリットもあるのに「未加入」の方は、節税メリットを受け損なっていて、もったいないと思います。早めにスタートした方が、良いといえます。

ただし、加入資格があっても、入るメリットがほとんどない場合もあります。課税所得がゼロの学生・主婦(主夫)などではメリットが小さくなります。自営業(フリーランス)でも、課税所得がゼロだとメリットは小さくなります。それについても、後述します。

節税メリットはフルに活用しましょう。IDeCo、三つの節税メリット

iDeCoには三つの節税メリットがあります。すぐに恩恵を感じられるのは、【1】拠出金が所得控除になるケースです。

【1】拠出金が所得控除になります

年末調整、または確定申告によって所得控除を受け、所得税・住民税の納税額を減らすことができます。

例えば、民間企業の勤務者で、給与収入が650万円(課税所得350万円と仮定)の方は、iDeCoで拠出額の約30%分、節税できます(復興特別所得税を勘案しない計算)。年間27万6,000円(月額2万3,000円ずつ)拠出を行うならば、単純計算で、年間8万2,800円の節税となります。

ただし、課税所得がゼロの場合は、このメリットは受けられません。

【2】運用益が非課税となります

運用期間中に得られる利息・配当金・売却益が、非課税となります。将来、10万円の運用益(配当金や売却益)が得られるとします。通常の課税(分離課税・単純計算)では、2万円(復興特別所得税を勘案しない計算)が税金として差し引かれます。iDeCo・NISAなど非課税制度を使っていれば、10万円まるまる受け取れます。大きな差となります。

【3】受け取り時にも節税メリットがあります

一時金として受け取るならば、退職所得控除の対象となります。年金方式で受け取る場合は、公的年金等控除の対象となります。詳細は割愛しますが、非課税で受け取れる可能性が高いと言えます。

iDeCoに入るデメリット

主なデメリットについても、説明します。

【1】原則60歳まで引き出しができない。

60歳になるよりも早い時期に、住宅購入や子どもの教育などで使う予定があるお金ならば、iDeCoではなく、NISAで運用した方が良いと考えられます。

【2】投資信託を通じて株などに投資する場合、値下がりすることもある

投資信託で運用する場合、当然ですが、必ず資産が増加するとは限りません。値下がりする可能性もあります。運用リスクを取りたくなければ、iDeCoで定期預金に加入することもできます。

ただし、私は、60歳まで長期運用できるお金を定期預金に置いておくのは、おすすめしません。利回りが低くて、ほとんど資産が増えないからです。短期的な値下がりリスクを負っても、長期的な資産形成に寄与すると期待される投資信託などに投資していくべきと考えています。

【3】加入先によっては運営管理手数料がかかる場合があります

ただし、楽天証券ならば、運営管理手数料は、条件なしで誰でも無料です。

専業主婦(主夫)などで課税所得ゼロだと「所得控除」メリットはない

iDeCoの三つの節税メリットのうち、すぐに恩恵があらわれるのは、拠出金が所得控除になることでした。ただし、課税所得がゼロで、所得税を納めていない場合は、そのメリットがありません。

iDeCoでの年間拠出金上限は、勤務先や働き方によって異なる

以下の通り、加入資格・年間の拠出金上限などが決められています。

iDeCoの概要

iDeCoに年間いくら拠出できるか、上の表に示した通り、勤務先や働き方によって異なります。iDeCo枠は、目いっぱい使い、三つのメリットをフルに得ていくことが望ましいです。

▼著者おすすめのバックナンバー

2023年3月9日:新NISAで何が変わる?現行と新NISAで共通のデメリット、今後も役立つあるある失敗談

2023年2月7日:新NISA「成長投資枠」の活用方法:東証グロース(旧マザーズ)株投資戦略

本コンテンツは情報の提供を目的としており、投資その他の行動を勧誘する目的で、作成したものではありません。銘柄の選択、売買価格等の投資の最終決定は、お客様ご自身でご判断いただきますようお願いいたします。本コンテンツの情報は、弊社が信頼できると判断した情報源から入手したものですが、その情報源の確実性を保証したものではありません。本コンテンツの記載内容に関するご質問・ご照会等には一切お答え致しかねますので予めご了承お願い致します。また、本コンテンツの記載内容は、予告なしに変更することがあります。