今日のレンジ予測

[本日のドル/円]

↑上値メドは135.15円

↓下値メドは133.35円

カジノ:マカオのカジノ企業の株価、わずか2カ月で2倍に。中国の経済再開で

地政学リスク:中国のロシアへの武器供与が確認された場合、欧米は対中経済制裁も

中国:中国人の海外旅行者数急増、2025年には新型コロナ前を上回る予想

ECB:複数回の0.5%利上げを計画。利上げ幅縮小するFRBとの相違鮮明

英経済:海外債務が大幅増加、外国投資家の動向が英国の財政状況に大きな影響

スウェーデン中銀:「インフレ抑制のためにクローナ高が必要」

エルメス:フロリダに5番目、米国で33番目となるブティックをオープン

アディダス:ムーディーズ、アディダスの長期格付けを一段階引き下げ

マーケットの関心は、FRB(米連邦準備制度理事会)の政策の行方に集まっている。雇用統計、CPI(消費者物価指数)、そしてPPI(卸売物価指数)など強い米国経済指標が発表されるなかで、FRB高官が0.50%の利上げの可能性を示唆したこともあって、ドル先高観が強まっている。

米中の地政学リスクの高まりもドル買い要因。中国のロシアへの武器供与の証拠が見つかった場合、欧米が中国企業に対して経済制裁をする可能性がある。

2月20日(月曜)、週明けのドル/円は「円安」。

1日のレンジは133.90円から134.54円。値幅は0.64円。

2023年36営業日目は134.22円からスタート。東京時間昼前につけた134.54円が高値。先週金曜につけた年初来高値の135.11円には届かず、夜遅くには133.90円まで下落する場面もあった。終値は134.29円(前日比+0.13円)。ドル高方向に変化はないが、この日はNY休場のため、強い動きは見られなかった。

レジスタンス:

134.54円(02/20)

135.11円(02/17)

137.48円(22/12/20)

サポート:

133.90円(02/20)

133.90円(02/17)

133.59円(02/16)

米国のインフレ率は高すぎるうえに、なかなか下がる気配がない。しかし、米国経済は堅調だ。そのおかげでFRBは、景気後退を気にすることなく強気の姿勢でインフレに集中できている。

クリーブランド連銀総裁は「インフレを目標値まで安定的に引き下げるには痛みが伴う」と利上げ継続の覚悟を示し、セントルイス連銀総裁は「次回3月のFOMC(米連邦公開市場委員会)で0.50%の利上げを支持する」と述べた。

金利市場では、FRBの「年内利下げ」の可能性はほぼ完全に消え、FRBは「インフレ率が改善するまで、利上げを続ける」というシナリオに切り替わった。

3月FOMC(米連邦公開市場委員会)での利上げはほぼ確実で、5月の可能性も高まっている。さらに、今後発表されるCPIとPPIの結果次第では6月の実施もありえる。「自分たちはまだFRBの利上げをまだ十分織り込んでいないのではないか」というマーケットの焦りがドル高に繋がっている。

強い経済指標は利上げを連想させるから、株式市場は金利の上昇を嫌う。最近まで「良いニュースは、悪いニュース」だった。ところがFRBの利上げに対しても、米国経済は強さを保っている。米雇用市場では、1月の雇用者増加数が50万人を超えた。

金融政策を引き締めると日本経済が終わるとビビる日銀は、永遠に利上げできずにいる。FRBが大幅利上げを続けてもびくともしない米国は、日本など他の先進国経済とは異なっているとして、優越的ニュアンスを込めて「アメリカ例外主義」と呼ぶ人もいる。

金利が高くなっても経済か強ければ、それに越したことはない。強い経済指標はソフトランディングの確率が高まっているということで、株式市場は金利上昇を気にかけなくなった。今は「良いニュースは、悪いニュース」ではなく、むしろ「良いニュースは、良いニュース」だ。

しかし、別の見方をするならば、弱い米経済データがでてきたときが大きなリスクの始まりになる。金利が高止まりするなかで、米国の景気後退の懸念が高まったとき、株式市場は下落し、ドル高も終わる可能性がある。「悪いニュースは、悪いニュース」に注意したい。

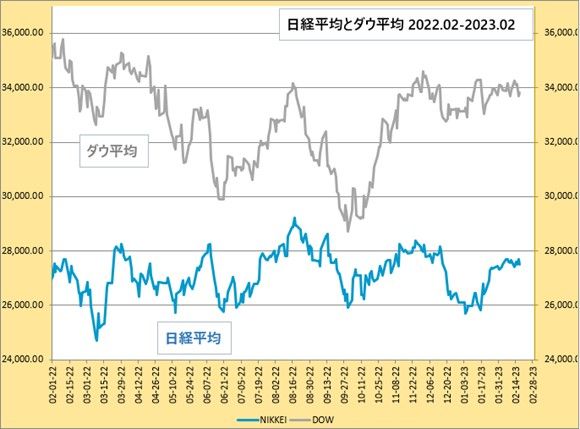

2023年 ドル/円 データ

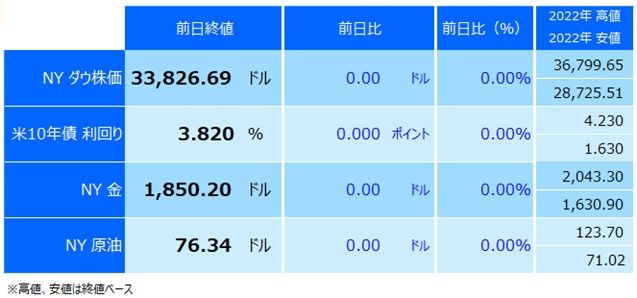

主要指標 終値

今日の為替ウォーキング

今日の一言

決断は疑惑の存在を前提とする。地位の進むに従って決断力を失う者が少なくない

Free Fallin’

日銀は一体、誰を向いて政策を行っているのだろうか? 何兆円もの資金を投入して、YCC(イールドカーブ・コントロール)政策を守ろうとしているのはなぜか?

日銀は消費者のインフレ期待を呼び覚まそうとしているのだと言う人もいる。しかし、日本の消費者の99%はYCCの動向を気にしていないし、黒田総裁の発言を聞くためにTVをつける家庭もいないだろう。

では、企業のためだろうか?日本企業の半数近くは、緩和政策の継続を積極的に支持しないとの調査結果もある。家庭でもなく、企業でもないとすれば、日銀の政策は、政治家と財政に対する配慮、あるいは投資家に向けられていることになる。

マーケットはYCC政策を据え置く理由をあれこれ推測するしかない。日銀は、市場に対して政策目的を説明するつもりはないし、説明したところでどうせ理解できないだろうという姿勢だからだ。

日銀は、FRBやECBが、マーケットとのコミュニケーションを重視し、不要な混乱をもたらさないよう注意を払っているのとは反対だ。黒田日銀は、昨年12月は何の前触れもなくYCCの変動幅を拡大した。しかし引締めが緩和政策の強化であると、理解不能な表現を駆使してマーケットを煙に巻いた。

黒田日銀は、マーケットと日銀の考えは一致していないことを認める。しかし同時に、マーケットの見方と日銀の見方は「同じである必要はない」とも明言している。言い換えれば、日銀は見解の相違を認識するも、政策がそれに影響されることは容認しないのだ。認識ギャップで市場に混乱が発生するのは日銀の責任ではないということだ。

今年1月の会合で日銀は、今度は逆にYCCの変動幅を維持した。1日数兆円の資金を投入してなお、金利が変動上限にへばりついている状態を放置した。変動幅を拡大するとのマーケットの予想は裏切られた。

「市場が金融政策の変更を期待して動いていたということがあったとすれば、それは是正されたと思う。」日銀総裁はこのように言い捨てた。中央銀行は常に正しいのだから、マーケットは黙って従っていればいいのだという勝利宣言でもある。

黒田総裁は、異次元の緩和政策を長年続けた末、国の借金(国債残高)1、000兆円を国と国民に抱えさせたまま、後任にYCCの後始末を託して今年4月に退任する。

次期日銀総裁に期待されているのは「市場とのコミュニケーション」だ。

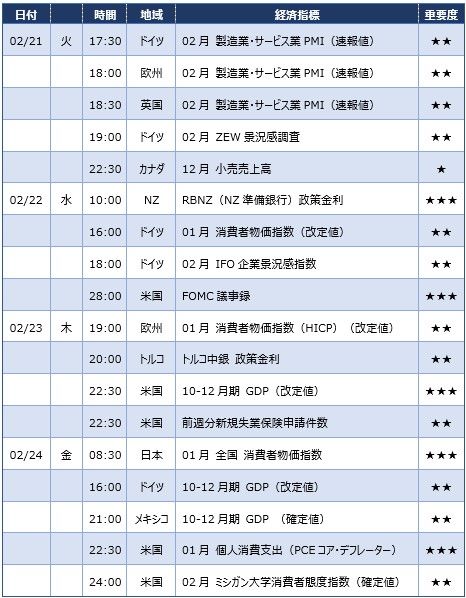

今週の 注目経済指標

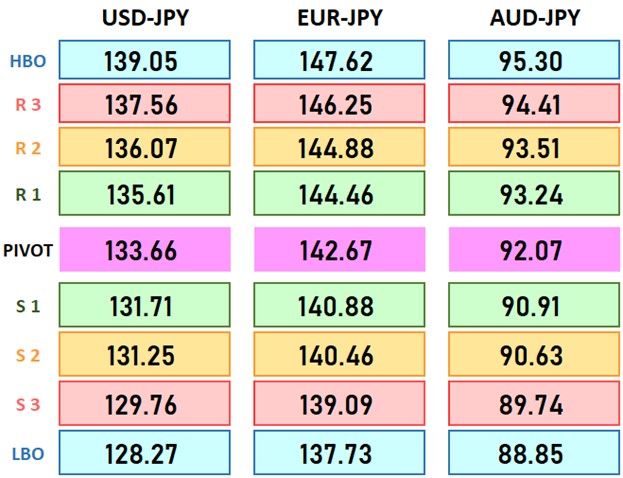

今週の注目テクニカルレベル(ドル/円、ユーロ/円、豪ドル/円)

本コンテンツは情報の提供を目的としており、投資その他の行動を勧誘する目的で、作成したものではありません。銘柄の選択、売買価格等の投資の最終決定は、お客様ご自身でご判断いただきますようお願いいたします。本コンテンツの情報は、弊社が信頼できると判断した情報源から入手したものですが、その情報源の確実性を保証したものではありません。本コンテンツの記載内容に関するご質問・ご照会等には一切お答え致しかねますので予めご了承お願い致します。また、本コンテンツの記載内容は、予告なしに変更することがあります。