毎週金曜日午後掲載

本レポートに掲載した銘柄:オン・セミコンダクター(ON、NASDAQ)、スカイウォーター・テクノロジー(SKYT、NASDAQ)

オン・セミコンダクター

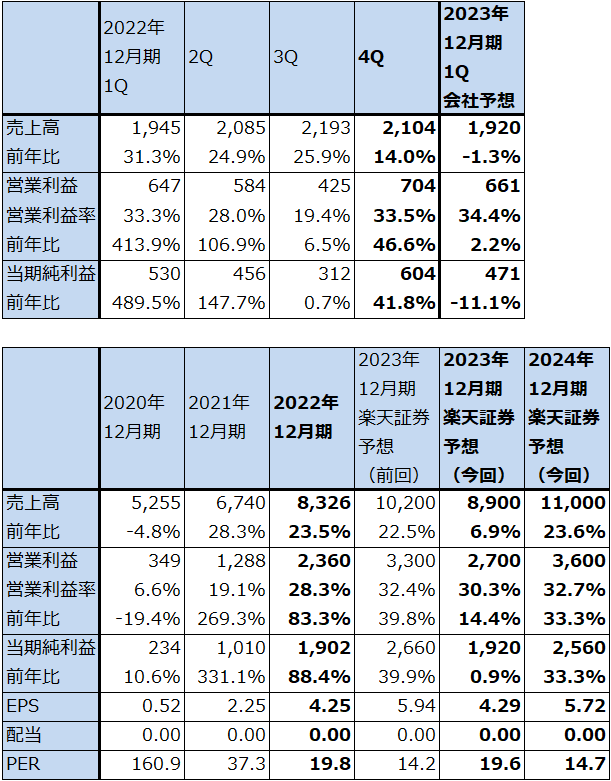

1.2022年12月期4Qは、14.0%増収、46.6%営業増益

オン・セミコンダクター(以下オンセミ)の2022年12月期4Q(2022年10-12月期、以下前4Q)は、売上高21.04億ドル(前年比14.0%増)、営業利益7.04億ドル(同46.6%増)となりました。

自動車向けは好調でしたが、産業向けの鈍化、不採算事業の縮小、撤退によって増収率が鈍化しました。ただし、営業利益率は前3Q19.4%から前4Q33.5%に改善しました。自動車向け中心にパワー半導体、イメージセンサなどの得意分野が伸びたこと、工場の再編が一段落したため、前3Qまであったのれんと無形固定資産の減損がなくなったことが寄与しました。

この結果、2022年12月期通期は、売上高83.26億ドル(同23.5%増)、営業利益23.60億ドル(同83.3%増)となりました。

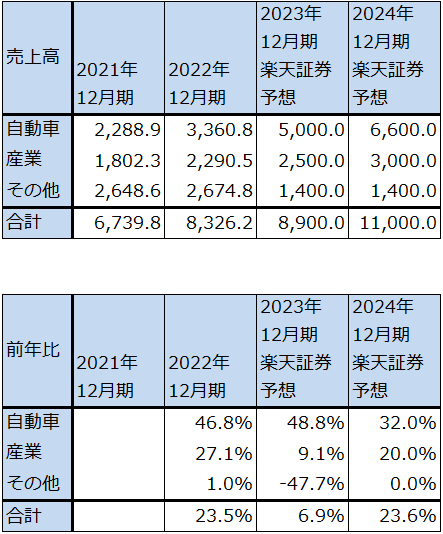

表1 オン・セミコンダクターの業績

時価総額 36,361百万ドル(2023年2月16日)

発行済株数 447.9百万株(完全希薄化後)

発行済株数 432.2百万株(完全希薄化前)

単位:百万ドル、ドル、%、倍

出所:会社資料より楽天証券作成。

注1:当期純利益は親会社株主に帰属する当期純利益。

注2:EPSは完全希薄化後発行済み株式数で計算。ただし、時価総額は完全希薄化前発行済み株式数で計算。

注3:会社予想は予想レンジの高安平均値。

2.自動車向けSiCパワー半導体とイメージセンサが好調

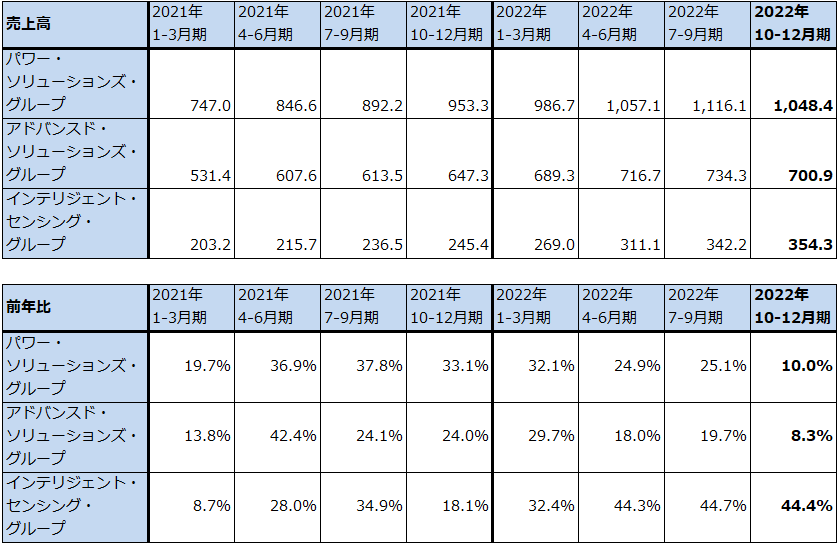

1)事業別ではインテリジェント・センシング・グループが好調

前4Qの事業別売上高を見ると、最も売上高が大きいパワー・ソリューションズ・グループが、10.48億ドル(前年比10.0%増)となり、前3Qまでの前年比20%以上の伸びから鈍化しました。SiC(シリコン・カーバイド)を使った最新型のパワー半導体は自動車向け、一般産業機器向けなどに好調でしたが、従来型のシリコン系パワー半導体が減少したことによって相殺された模様です。また、産業向け、民生品向けは景気後退の影響を受けました。

アドバンスド・ソリューションズ・グループ(一般的なロジック半導体など)も7.01億ドル(同8.3%増)と前3Qまでの10%台の伸びから鈍化しました。民生品向けの鈍化と不採算事業からの縮小、撤退を進めていることが響きました。

一方で、インテリジェント・センシング・グループ(イメージセンサを中心とする各種センサ)は3.54億ドル(同44.4%増)と引き続き大きく伸びました。自動車の自動ブレーキ、自動運転システム向け、産業機器の監視向けにイメージセンサが好調でした。オンセミはイメージセンサで世界シェア4%で5位の中堅ですが(1位ソニーグループ39%、2位サムスン22%、2021年)、コストパフォーマンスが良いことから自動車向け、産業向けなどに伸びています。

表2 オン・セミコンダクターの事業別売上高(四半期ベース)

出所:会社資料より楽天証券作成

表3 オン・セミコンダクターの事業別売上高(年度ベース)

出所:会社資料より楽天証券作成

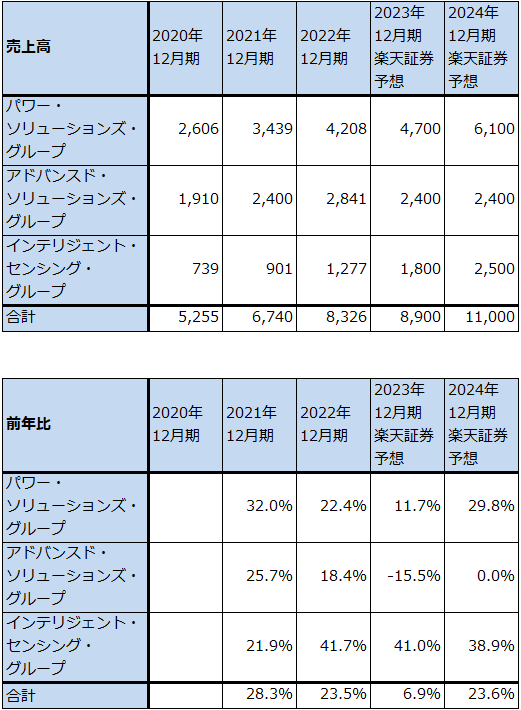

2)分野別では自動車向けが絶好調

また、分野別売上高を見ると、自動車向けが9.89億ドル(同54.3%増)、前3Q比でも13.2%増と好調でした。SiC系パワー半導体、イメージセンサが増加しました。半導体不足が緩和されるに従って自動車生産台数が回復してきたこと、EVと自動運転の普及が進んでいることから、パワー半導体とイメージセンサの両方にとって自動車セクターが大きな需要先になっています。例えば、テスラはオンセミの大口顧客の1社ですが、テスラ向けにSiC系パワー半導体、イメージセンサ、電源用半導体とアナログ半導体などを供給しており、テスラ車の生産出荷台数増加の寄与もあったと思われます。

一方で産業向けは5.52億ドル(同5.8%増)、前3Q比では9.9%減となり、それまでの前3Qまでの前年比20%以上の伸びから鈍化しました。エネルギー、医療向けは好調でしたが、その他の産業向けは景気後退とシリコン系からSiC系へのパワー半導体のシフトの影響を受けたと思われます。

その他向けは5.63億ドル(同17.6%減)、前3Q比でも20.3%減となりました。不採算事業の縮小、撤退の影響が出ています。

表4 オン・セミコンダクターの分野別売上高(四半期ベース)

出所:会社資料より楽天証券作成

表5 オン・セミコンダクターの分野別売上高(年度ベース)

出所:会社資料より楽天証券作成

3.2023年12月期1Qは前4Q比減収減益へ。ただし、自動車向けの好調は続こう

2023年12月期1Q(2023年1-3月期)の会社側ガイダンスは、売上高18.7~19.7億ドル、売上総利益率45.6~47.6%、販管費(研究開発費を含む)3.16~3.31億ドル、完全希薄化後EPS(1株当たり利益)0.99~1.11ドル、完全希薄化後発行済み株式数4.49億株です。ここから会社側ガイダンスのレンジ平均値を計算すると、売上高19.20億ドル(前年比1.3%減)、営業利益6.61億ドル(同2.2%増)となり、前4Q比減収減益となる見込みです。

今1Qは自動車向けの好調が続く見込みですが、産業向け、その他向けは引き続き景気後退と不採算事業の縮小、撤退の影響を受けると思われます。2023年12月期通期でも自動車向けの好調が予想され、引き続きSiC系パワー半導体、イメージセンサなどが牽引すると思われます。産業向けは今2Qまたは今3Qから回復すると予想しました。

このような見方から、楽天証券では、2023年12月期を売上高89億ドル(前年比6.9%増)、営業利益27億ドル(同14.4%増)、2024年12月期を売上高110億ドル(同23.6%増)、営業利益36億ドル(同33.3%増)と予想します。

今期は1Qまたは1-2Qに景気後退による業績鈍化が予想されますが、自動車向けの好調持続と産業向けの回復によって、今2Qまたは今3Qから再び高成長が期待できると思われます。

4.今後6~12カ月間の目標株価を95ドルから120ドルへ引き上げる

オンセミの今後6~12カ月間の目標株価を、前回の95ドルから120ドルに引き上げます。楽天証券の2024年12月期予想EPS5.72ドルに、中長期の成長性を評価して想定PER(株価収益率)20~25倍を当てはめました。

自動車セクターが、生産出荷台数の回復に止まらず、EVと自動運転の普及によって半導体の一大需要先となりつつあることがわかる強いサインがオンセミの前4Qまでの決算で示されています。引き続き中長期で投資妙味を感じます。

スカイウォーター・テクノロジー

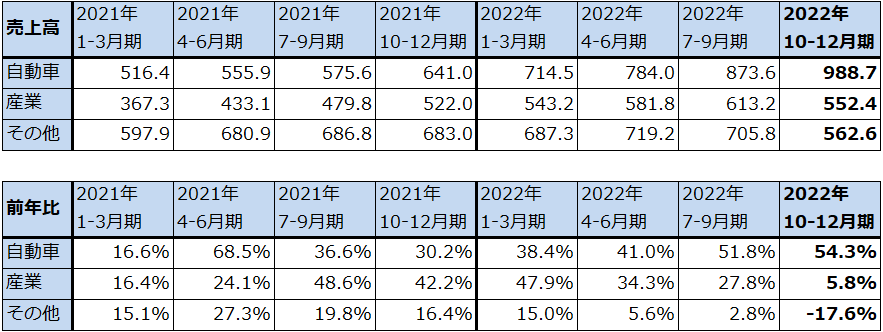

1.2022年12月期4Qは69.1%増収、営業黒字に転換

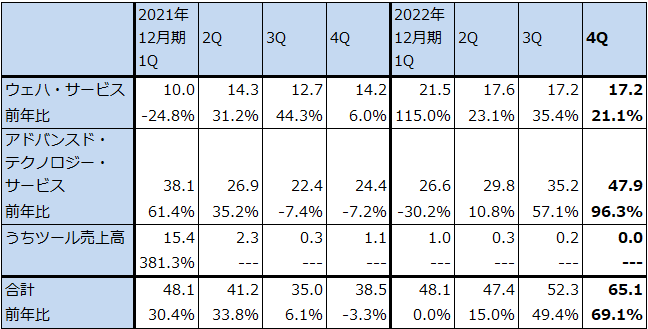

スカイウォーター・テクノロジーの2022年12月期4Q(2022年10-12月期、以下前4Q)は、売上高6,510万ドル(前年比69.1%増)、営業利益130万ドル(前年同期は2,760万ドルの赤字)となりました。2020年12月期3Q以来の営業黒字となりました。

この結果、2022年12月期通期は、売上高2.13億ドル(同30.8%増)、営業損失2,980万ドル(2021年12月期は5,710万ドルの赤字)となりました。

前4Qのセグメント別売上高を見ると、ウェハ・サービス(ファウンドリ(半導体受託生産)事業)は、1,720万ドル(同21.1%増)となり、前3Q並みの売上高を維持しました。継続的に値上げすることにも成功しました。

また、アドバンスド・テクノロジー・サービス(ATS、顧客との半導体関連の共同開発プロジェクト)は、4,790万ドル(同96.3%増)と大幅増収になりました。ATSは顧客数が多くなっており、開発計画が進行したことによってマイルストンに達し収益認識できたプロジェクトが多かったためです(開発が1ステップ進むごとに支払いを受ける契約が多いと思われる)。ATS売上高が多かったため、前4Qは営業黒字となりました。

ATSには、アメリカ国防総省との耐放射線半導体の共同開発や他の政府機関との共同開発が含まれています。現在、約50の開発プログラムが動いており、2022年12月期のATSの上位10顧客の売上高はATS売上高の約80%を占めています。

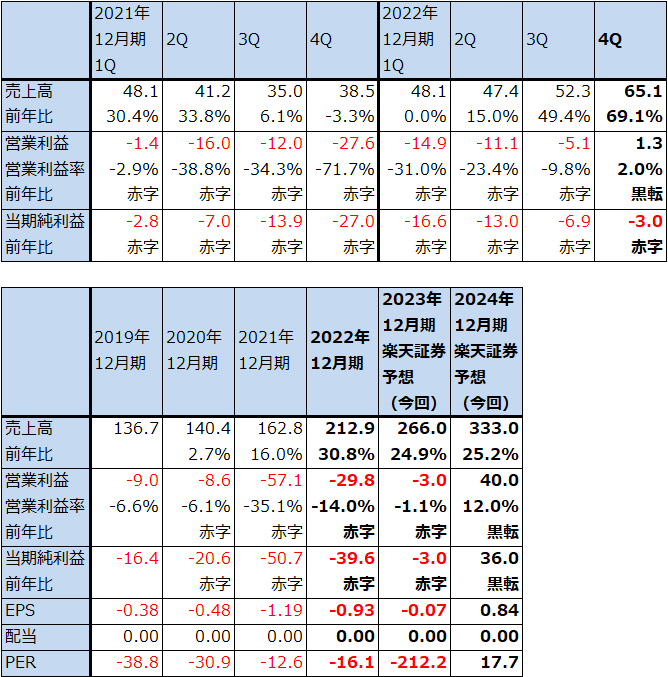

表6 スカイウォーター・テクノロジーの業績

時価総額 637百万ドル(2023年2月16日)

発行済株数 42.613百万株(完全希薄化後)

発行済株数 42.613百万株(完全希薄化前)

単位:百万ドル、%、倍

出所:会社資料より楽天証券作成。

注1:当期純利益は親会社株主に帰属する当期純利益。

注2:EPSは完全希薄化後発行済株式数(Basic)で計算。時価総額は完全希薄化前発行済み株式数(Diluted)で計算。

表7 スカイウォーター・テクノロジーのセグメント別売上高(四半期ベース)

出所:会社資料より楽天証券作成。

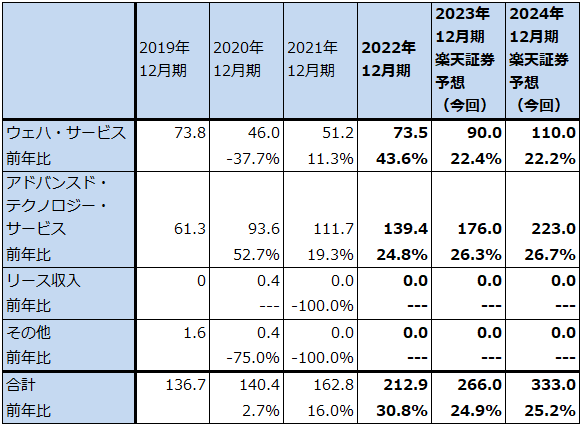

表8 スカイウォーター・テクノロジーのセグメント別売上高(年度ベース)

出所:会社資料より楽天証券作成。

2.産業向け、国防総省向けの開発プログラムが進行中。2024年12月期に黒字転換か

スカイウォーター・テクノロジーは、もともとアメリカの中堅ロジック半導体メーカーであるサイプレス・セミコンダクターの生産部門が2017年3月に投資家に売却され、独立した会社となったものです。独立後はサイプレス向けの受託生産を行っていましたが、2020年4月にサイプレスが欧州の大手半導体メーカー、インフィニオン・テクノロジーズに買収されたあとは、サイプレス向けの契約が打ち切られたため、売上高が低迷していました。

ただし、その後新たな顧客を開拓した結果、売上高は回復しています。汎用ロジック半導体の受託生産も行っていますが、CMOSイメージセンサ、MEMSセンサ、光半導体など汎用ロジック以外の分野に注力しています。

現在注力しているのは、耐放射線半導体の開発と生産ライン構築です。厳しい放射線環境の中でも動作する半導体などを開発中です。「RH90」(RAD-HARD 90)というプロジェクト名でATSでアメリカ国防総省と共同開発を行っており、90ナノの耐放射線半導体生産ラインも構築中です(国防総省向け耐放射線半導体の開発とその受託生産の両方を受注していると思われる)。開発の達成段階によって売上高が計上されることになります。生産設備の構築には、アメリカ国防総省の資金も投入されており、2025年稼働開始予定です。完成すればスカイウォーターにとって特徴的な製品になると思われます。

また、バイオセンサ、自動車向けの製品開発など、景気変動の影響を受けにくい産業向けに注力しています。ATSの顧客の全てから共同開発と受託生産の両方を受注しているわけではないと思われますが、中長期では、ATSの顧客からの生産受託が増加する可能性があります。

なお、会社側はCHIPS法補助金を申請する意向です。企業規模が小さいこともあり、まとまった補助金を受け取ることができれば、生産設備の拡大と今後の成長に大きく寄与すると思われます。

会社側ガイダンスでは、2023年12月期は25%増収になる見込みです。中長期でも会社側は年間25%増収をターゲットにしています。

このような状況から、楽天証券ではスカイウォーター・テクノロジーの2023年12月期を売上高2.66億ドル(同24.9%増)、営業損失300万ドル(2022年12月期は2,980万ドルの赤字)、2024年12月期を売上高3.33億ドル(同25.2%増)、営業利益4,000万ドル(黒字転換)と予想します。ATSの売上高次第では2023年12月期に収支均衡か若干の黒字が有り得ると思われますが、今回は保守的に予想しました。2024年12月期には黒字転換すると予想されます。

3.今後6~12カ月間の目標株価は25ドルとする

スカイウォーター・テクノロジーの今後6~12カ月間の目標株価を25ドルとします。楽天証券の2024年12月期予想EPS0.84ドルに想定PER25~30倍を当てはめました。

企業規模と時価総額が比較的小さいため、株価の変動は比較的大きいと思われますが、中長期で投資妙味を感じます。

本レポートに掲載した銘柄:オン・セミコンダクター(ON、NASDAQ)、スカイウォーター・テクノロジー(SKYT、NASDAQ)

本コンテンツは情報の提供を目的としており、投資その他の行動を勧誘する目的で、作成したものではありません。銘柄の選択、売買価格等の投資の最終決定は、お客様ご自身でご判断いただきますようお願いいたします。本コンテンツの情報は、弊社が信頼できると判断した情報源から入手したものですが、その情報源の確実性を保証したものではありません。本コンテンツの記載内容に関するご質問・ご照会等には一切お答え致しかねますので予めご了承お願い致します。また、本コンテンツの記載内容は、予告なしに変更することがあります。