今週の予想

今週は、基本は2万7,400~2万7,800円のレンジ。この中で個別株物色へ

今週は、日本銀行の次期総裁人事で、これまで候補として取り上げられることがなかった植田和男元審議委員が起用される方針が発表されたことで市場がどう織り込むか東京市場の動向が注目となります。

今週も重要イベントが国内で控えており、それを消化しながら様子見的な動きとなりそうです。海外では、14日発表の米1月CPI(消費者物価指数)、15日発表の1月小売売上高と鉱工業生産、16日発表の1月住宅着工件数、17日に1月コンファレンスボード景気先行指数が注目となります。国内では、14日の10-12月期GDP(国内総生産)、16日の12月機械受注と1月貿易統計が発表されます。

先週のチャートは、2万8,000円を試す流れにあるとし、結果的には6日(月)に2万7,821円まで上昇するものの、そこからは上げ幅を縮小しています。下げても2万7,200円台にある75日移動平均線と200日移動平均線にサポートされる可能性が高いといえます。2万7,200円を終値で切ってくれば、いったん調整の確率が高くなります。

今週の指標:日経平均株価

今週は、日銀総裁の後任人事で予想外の植田元審議委員が起用される方針となり、株式市場がこれをどう織り込むかとなります。あとは、米国株と為替の動きをみながら日米ともに発表される重要イベントを消化することになります。

先週は、2万8,000円に向かう流れの中で2月7日に2万7,814円まで上昇し、ここで上値が重くなっています。今週も2万7,400~2万8,000円のレンジを想定します。

先週の動き

先週は、円安基調が続けば2万8,000円を目指す可能性と、一方でテクニカル的には過熱感があるため上下にブレる展開としました。

週前半の6日(月)、7日(火)は、円安を受けて、ザラ場でも2日続けて2万7,800円台にのせるものの、終値では上げ幅を縮小し、7日(火)は▲8円の2万7,685円でした。

その後は円安一服から円高にふれたことで、8日(水)は一時▲206円の2万7,458円まで下げ、▲79円の2万7,606円と続落し、9日(木)は米株の主要3指標の下げを受け、一時▲181円の2万7,424円まで下げ、終値は▲22円の2万7,584円でした。

週末は2月SQに絡んだ買いで+229円の2万7,814円まで上昇しましたが、ここから上値重く、引け値は+86円の2万7,670円で引けました。SQ値は2万7,779円と終値は低く引けました。

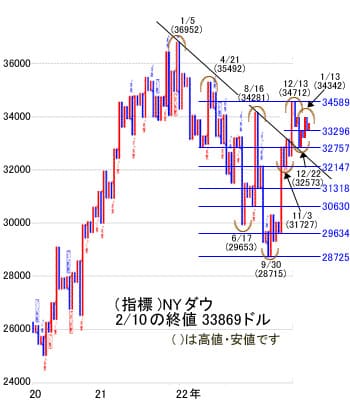

今週の指標:NYダウ(ダウ工業株30種平均)

今週は、FRB(米連邦準備制度理事会)がインフレ指標として特に注目している消費者物価指数や小売売上高などの経済指標の発表があります。また、3日に発表された1月雇用統計など雇用関連指標が想定外に強く、労働市場の逼迫継続が示され、FRBの一部の高官は一段の金融引き締めが必要との考えを示しております。

パウエル議長は今後、労働市場が弱まると見ていますが、強い状態が続けば利上げの長期化となり、また、JPモルガンのダイモン最高経営責任者は、インフレを巡り鈍化宣言をするのは時期尚早と発言しております。物価圧力が想定通り緩和しなければ、FRBはさらなる利上げに踏み切る可能性もあり、そうなると株価にはマイナスとなります。

今週は、重要な経済指標の発表がありますので、結果によって一喜一憂する相場となりそうですので、結果をみて動くことになります。

先週の動き

先週は、先週末のFRBによる利上げ停止期待が後退し、それにつれて長期金利が上昇し、株価は軟調な動きが想定されました。

週始めは、▲34ドルと3日続落し、7日(火)はパウエル議長の「インフレ鈍化が始まっている」という表明から+265ドルの3万4,156ドルと大幅反発するものの、8日(水)は▲207ドル、9日(木)は▲249ドルの3万3,699ドルと続落しました。

週末10日(金)は、米10年債利回りが上昇したことで、ナスダック総合指数は▲71Pの1万1,718Pと下げるものの、NYダウは+169ドルの3万3,869ドルと3日ぶりに反発しました。結局、レンジの中での上下動となっています。

今週の指標:ドル/円

今週は、1月消費者物価指数や生産者物価指数といった重要インフレ指標の発表を控え、インフレが高止まりし、FRBの利上げが長期化するとの警戒感から米金利が上昇し、ドルが強含む可能性があります。また、1月の日本の貿易赤字は昨年比より大きく増大しており、ドル高を支える要因となっており、円安基調の可能性が見込まれています。129~133円のレンジを想定。

先週の動き

前々週末の2月3日(金)に利上げ停止が期待されていたものの、FRB議長の発言で利上げ停止期待が遠のいたことが先週も続き、6日(月)には132.90円までドルが買われ円安基調が続き、7日(火)は一服となって130.48円まで円高となりました。

しかし、その後は130~132円台のもみあいとなり、週末の10日(金)は、日銀の後任総裁人事で想定されていた雨宮正佳副総裁ではなく、植田元審議委員の起用で政策修正を織り込んで130.58円まで下げていましたが、2月ミシガン大学消費者信頼感指数が予想を上回ったこともあり、131.60円まで上昇し、131.43円で引けました。

先週の結果

先週は、ザラ場で3度2万7,800円台にのせるが、売りに押され2万7,400~2万7,800円のもみあい

先週は、円安基調が続けば、2万8,000円を目指す動きとしました。前週にFRB議長の発言を受け、利上げの停止期待が後退し、ドル高・円安の基調となりました。

一方で、日銀の総裁人事の方向が不透明であり、また、テクニカル的には過熱感もあるため、上下動となる可能性もあるとしました。

結果的に、6日(月)の2万7,821円、7日(火)の2万7,814円、10日(金)の2万7,814円とザラ場での高値で2万7,800円台をつけ、下値では8日(水)の2万7,458円、9日(木)の2万7,424円と2万7,500円を2回下回り、週末、金曜の終値は2万7,670円でした。

2万7,400~2万7,800円内で米国株式、為替の動きを受けての2万7,800円水準では戻り売り圧力、2万7,400円では押し目買いが入るという形で約500円幅の中での上下動の動きとなりました。

週末10日(金)は、前日の米国市場は10年債利回りが上昇し、アルファベットが前日に続いて大きな下げとなったことで、主要3指標そろって続落となりました。しかし、日経平均は朝方に、2月SQに絡んだ買いが先行し、一時+229円の2万7,814円まで上昇しました。

その後は上値重く下値も堅く、狭い範囲でのもみあいとなり+86円の2万7,670円で引けました。SQ値は2万7,779円と終値は低く引けました。

先週は、決算発表も加わり、日銀総裁人事の行方、SQの週でもあり、上にも下にも動きにくい週でした。

週末の米国市場は、高安マチマチでした。米10年債利回りが上昇したことで、ハイテク株主体のナスダックは終日マイナスとなるものの、ダウ工業株30種平均は+169ドルの3万3,869ドルと3日ぶりに反発しました。シカゴの日経先物は▲65円の2万7,585円でした。

本コンテンツは情報の提供を目的としており、投資その他の行動を勧誘する目的で、作成したものではありません。銘柄の選択、売買価格等の投資の最終決定は、お客様ご自身でご判断いただきますようお願いいたします。本コンテンツの情報は、弊社が信頼できると判断した情報源から入手したものですが、その情報源の確実性を保証したものではありません。本コンテンツの記載内容に関するご質問・ご照会等には一切お答え致しかねますので予めご了承お願い致します。また、本コンテンツの記載内容は、予告なしに変更することがあります。