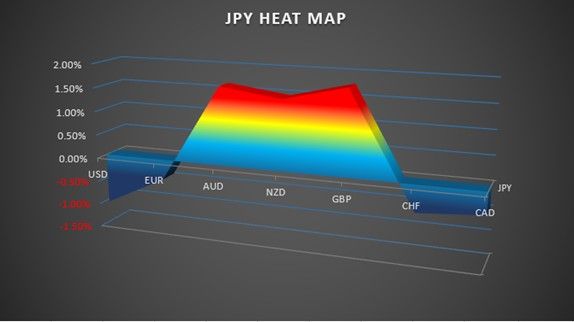

今日のレンジ予測

[本日のドル/円]

↑上値メドは133.35円

↓下値メドは129.25円

米インフレ:ブラード連銀総裁「1970年代の過ちを、FRBは繰り返してはならない」

米利上げ:FRBの利上げサイクルは第4コーナーを回った

欧州インフレ:ドイツの卸売物価指数、リーマンショック以来の下落

米債務上限問題:FRBは量的引締めを早期終了する必要も

米債務上限問題:2011年の時はNY株式市場が23%下落

2月8日(木曜)のドル/円はやや「円安」。

1日のレンジは130.34円から131.83円。値幅は1.49円。

2023年29営業日目は131.41円からスタート。東京時間昼前に、前日の高値(131.54円)を上抜けて131.83円まで上昇。その後は日銀総裁人事を巡るごたごたで130円台後半まで下げて戻した。方向感が出ない中で荒っぽい動きとなった。

NY市場では、雇用関連の指標が弱かったことをきっかけに全般的なドル売りの動きになった。夜遅くに130.34円まで下落して安値をつけたが、米長期金利が上昇すると再び131円に戻した。終値は131.53円(前日比+0.07円)。

レジスタンス:

131.83円(02/09)

132.71円(02/07)

132.90円(02/06)

サポート:

130.55円(200時間移動平均)

130.34円(02/09)

128.33円(02/03)

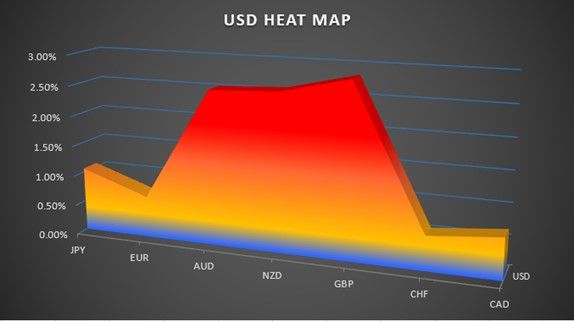

昨年6月に9.0%まで高騰した米国のインフレ率は、FRB(米連邦準備制度理事会)の金融引き締めの甲斐あって、年末には6.5%まで落ち着いた。インフレがピークを越えたことで、FRBの利上げもあと数回で終了との見方が濃厚になっている。実質金利の低下は株式市場にとって追い風だが、FX市場にとってはドル安要因になる。

しかし、マーケットの関心はもはやインフレではなく、インフレのその次に何がやってくるのか、ということだ。景気後減速(ソフトランディング)なのか、それとも景気後退(リセッション)なのか。

米経済が一時的な景気減速(ソフトランディング)という「軽傷」で済むならば、株式市場は上昇しドルは一段と下落する可能性が高い。しかし本格的な景気後退(リセッション)という「重傷」を負えば、株式市場は暴落、FX市場はドル高に戻るだろう。

8日のユーロ/ドルは「ユーロ高」。

1日のレンジは1.0707ドルから1.0790ドル。

この日はほとんど下がらず、東京時間朝につけた1.0707ドルを安値に順調に値を伸ばす。NY市場では全般的なドル売りに後押しされて高値1.0790ドルをつけた。ただ、この日も1.08ドル台乗せは失敗。その後は押し戻されて終値は1.0738ル(前日比+0.0023ドル)。

レジスタンス:

1.0790ドル(02/09)

1.0799ドル(02/06)

1.0820ドル(200時間移動平均)

サポート:

1.0707ドル(02/09)

1.0669ドル(02/07)

1.0632ドル(01/09)

2023年 ユーロ/ドル データ

主要指標 終値

今日の為替ウォーキング

今日の一言

みんな平和について話しているけど、誰もそれを平和的な方法でやっていない- ジョン・レノン

Shy Guy

FRBが金融政策を決断するうえで、最も重要なデータは何か?FRBはインフレ制御を最重要課題として掲げている。したがって、CPI(消費者物価指数)が下がれば、仕事完了だと考えるのが普通だが、実は違うようだ。

米国の12月CPI(消費者物価指数)は、インフレ率のピークアウトを示す内容だった。4月までに前年比で+4.0%台に低下、6月には+2.0%以下まで下がっているとの予想も出ている。

もっとも、実際の物価がこのスピードで急落するわけではない。1年前のインフレ上昇率が非常に強かったため、前年比で比較すると大幅に「下がったように見える」だけだ。物価は高止まりしている。FRBはこの「カラクリ」を百も承知なので、CPIが下がったという理由だけで利下げはしないと明言する。

FRBが最も重要視しているのは、雇用市場だ。雇用市場で失業率が上昇し、就業者の伸びがマイナスになった場合に、FRBは利下げを含めて真剣に政策変更を考え始めることになる。

FRBは、失業率を過去最低水準の3.5%前後に維持しながら、インフレ率を2.0%まで下げようとしているが、それはあまりに「楽観的」かもしれない。

インフレ率を10.0%から5.0%まで下げるのは比較的簡単だろう。ダイエットでも最初の1キロは楽だ。きついのは最後の500グラムなのだ。インフレ率も本当に大変なのは3.0%に下げることだ。それを2年間という短期間で目標値の2.0%以下に押し下げるような「劇薬」を使い続けたなら、米経済は体調を崩し失業率が7.0%を超えて悪化する可能性が高い。

失業率は「たとえ上昇しても、すぐ下がる。」FRBはそう楽観しているようだが、果たしてどうか。1年半前にFRBは、インフレは「一過性」なので利上げは必要ないと言っていた。

「インフレが下がり、景気(失業率)も悪化しない」のは理想だ。しかし、現実的には「インフレは下がるが、景気(失業率)は悪化する」ことになるではないか。最悪なのは「インフレがさらに上がって、景気(失業率)も悪化する」ことだ。

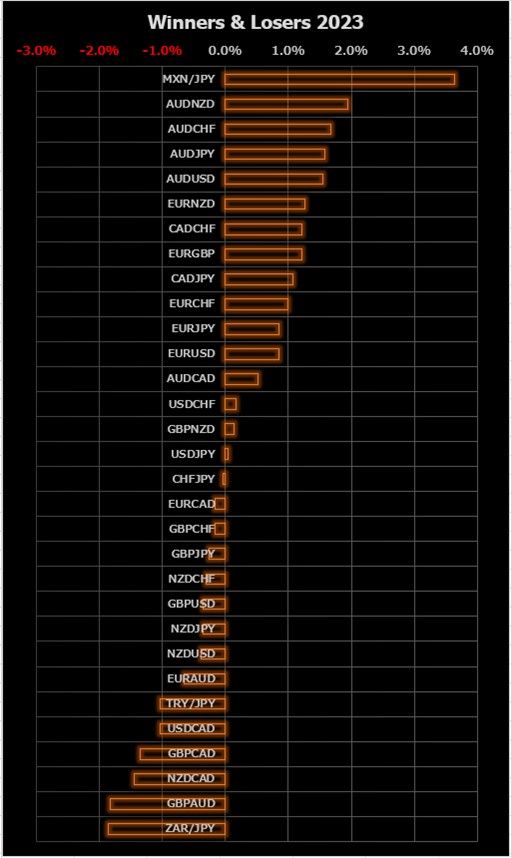

今週の 注目経済指標

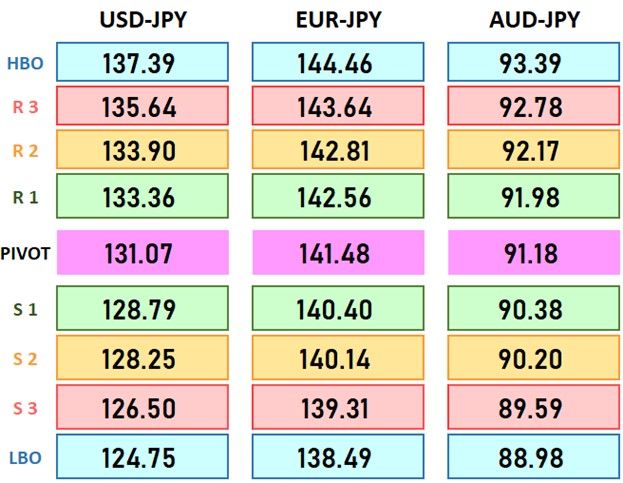

今週の注目テクニカルレベル(ドル/円、ユーロ/円、豪ドル/円)

本コンテンツは情報の提供を目的としており、投資その他の行動を勧誘する目的で、作成したものではありません。銘柄の選択、売買価格等の投資の最終決定は、お客様ご自身でご判断いただきますようお願いいたします。本コンテンツの情報は、弊社が信頼できると判断した情報源から入手したものですが、その情報源の確実性を保証したものではありません。本コンテンツの記載内容に関するご質問・ご照会等には一切お答え致しかねますので予めご了承お願い致します。また、本コンテンツの記載内容は、予告なしに変更することがあります。