今日のレンジ予測

[本日のドル/円]

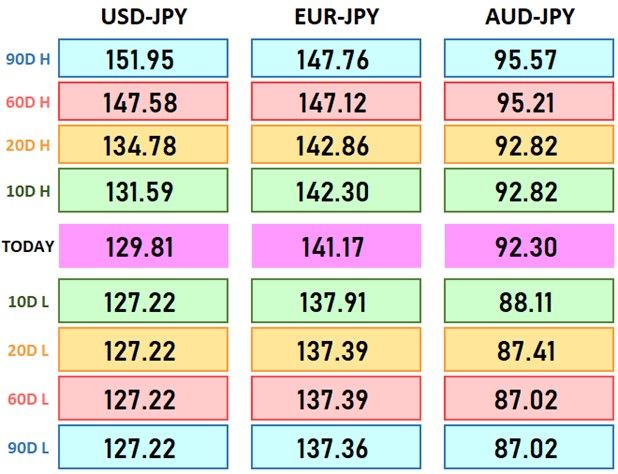

↑上値メドは131.20円

↓下値メドは129.05円

インフレ:消費者は、「値上げは不可避」という企業のストーリ-を信じ込まされている。原油価格は安く、円高でも値上げラッシュ続く。

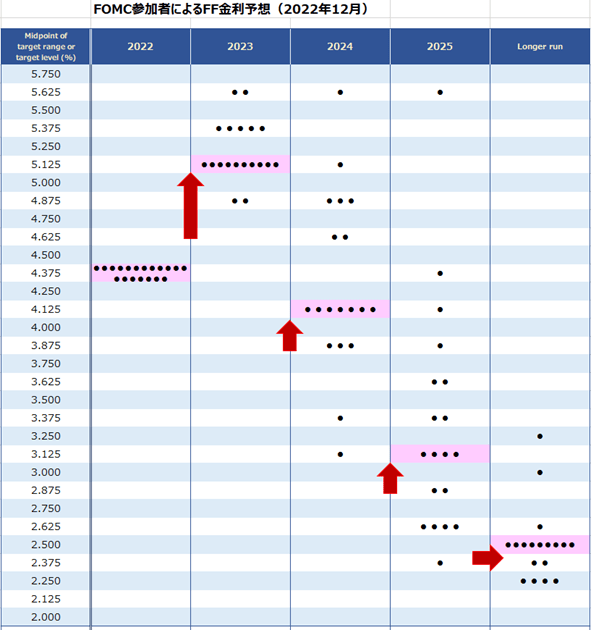

米政策金利:FF金利の予想ピーク、5.05%に上昇

米金利:セントルイス連銀総裁「FF金利は十分な引締め水準に近づいている」

米インフレ:セントルイス連銀総裁「インフレ期待が落ち着き、インフレは低下傾向」

米インフレ:IMF「米国のインフレはまだピーク迎えていない。利上げを続けるべき」

1月31日(火曜)のドル/円は「円高」。

1日のレンジは129.74円から130.53円。値幅は0.79円。

2023年22営業日目は130.41円からスタート。

高値は東京時間朝の130.53円まで。130円台後半は売りが並んでいる模様。131円台は1月24日以来見ていない。

NY市場では、この日発表された米経済指標で景気指標が悪化したことや、賃金インフレの低下を示すデータをきっかけにドル売りが強まった。一時130.00円を割り未明に129.74円まで円高に動いたが、再び130円台に戻して、終値は130.09円(前日比▲0.35円)。

レジスタンス:

130.53円(01/31)

130.57円(01/30)

130.61円(01/26)

サポート:

129.74円(01/31)

129.70円(200時間移動平均)

129.20円(01/30)

FRB(米連邦準備制度理事会)は利上げを急ぎ過ぎてインフレを定着させられなかったという、過去の苦い経験がある。それで利上げをためらっていたが、インフレはあっという間にFRB目標値の4倍まで暴騰してしまった。

今のFRBは反対に、利上げ終了を急ぎすぎてインフレの再暴走を許してしまった1970年代の失敗を繰り返すことを恐れている。利下げをためらっているうちに、米経済はリセッション入りするかもしれない。

FRBは今年の利下げを否定しているが、少なくとも利上げサイクルは終了が見えてきた。今夜の会合で、FOMC(米連邦公開市場委員会)は利上げ幅を0.50%から0.25%に縮小する。全会一致の決定となるだろう。

対照的に、ECB(欧州中央銀行)は9ヵ月前のFRBを彷彿させるような利上げ積極姿勢を前面に押し出している。ラガルドECB総裁は「インフレは極めて高い」と警告するなかで、ECBのクノット理事は「複数回の0.50%の利上げ」を計画していると述べている。

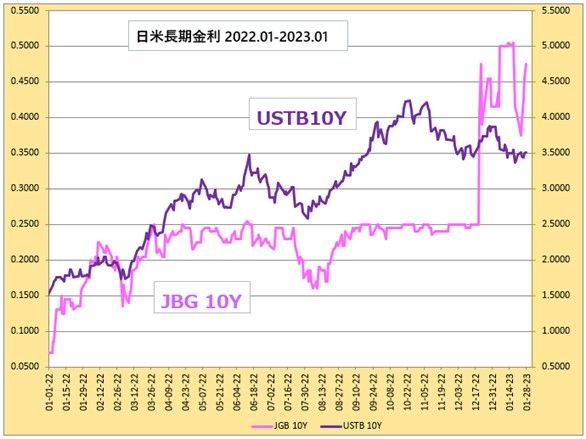

日銀は過去の声明にとらわれている。10年前に政府と日銀が合意した、2%の物価安定目標を「できるだけ早期に実現することを目指す」という共同声明のために、日銀は緩和政策から抜け出すことができずにいる。東京都区部の物価が1981年以来約42年ぶりの上昇を記録しても、まだ「ためらわず一段の緩和を行う」と繰り返す。

日銀の緩和政策に対する圧力は高まっている。企業経営者や学識者による政策提言団体である令和臨調は、日銀が2%物価目標を早期実現ではなく長期的な目標に切り替えることで、異次元緩和政策を修正するべきとした。提言にはさらに、金利機能の回復と国債市場の正常化、市場との対話の強化なども盛り込まれた。しかし、共同宣言そのものが、日銀の独立性を脅かしているとの指摘もある。

31日のユーロ/ドルは「ユーロ高」。

1日のレンジは1.0802ドルから1.0875ドル。

安値は東京時間夜の初め頃に1.0802ドルまで下げて安値をつけたが、この水準で踏みとどまる。先月18日以来1.07ドル台はつけていない。

利上げ終了に向かうFRBと、利上げ加速へ進むECB(欧州中央銀行)。中央銀行の金融政策のかい離を期待したユーロ買いで明け方には1.0875ドルまで回復した。終値は1.0864ドル(前日比+0.0014ドル)。

レジスタンス:

1.0875ドル(02/01)

1.0865ドル(200時間移動平均)

1.0875ドル(01/31)

サポート:

1.0802ドル(02/01)

1.0802ドル(01/31)

1.0802ドル(01/20)

主要指標 終値

今日の為替ウォーキング

今日の一言

偉大な人間はアイデアについて話し、凡庸な人間は出来事について話し、狭量な人間は人々について話す

Shapes of Things

米国の12月米CPI(消費者物価指数)は、前月比▲0.1%、前年比+6.5%で、前月(+0.1%、+7.1%)に続いて伸びが鈍化した。

インフレ率のピークアウトは、FRBの利上げがついに効き始めたということだ。リセッションという副作用の大きさを考えると、利上げはそろそろペースを落とす頃合いだという見方も広がっている。

FOMC(米連邦公開市場委員会)は、4会合連続で0.75%の利上げを実施してきたが、12月会合では利上げ幅を0.50%に緩めた。今回は0.25%までさら緩める考えだ。

さらに来年のいずれかの時点では「利下げ」との見方もでている。しかし、FRBはマーケットの行き過ぎた楽観論を決して快くは思っていない。

ウォラーFRB理事は、CPIについて「ある時点のデータに過ぎず、あまり深読みしてはいけない」と警告する。現在の6%近いインフレ率は、FRBの目標値2%と比較して「とんでもなく高い」と指摘し、利上げ休止期待を完全否定した。

ハーカー・フィラデルフィア連銀総裁は、0.50%利上げを「ハト派的」と考えること自体が間違いだという。「FOMCは1983年から合計88回利上げをしてきたが、そのうち75回は0.5%より低かった。」

FOMC(米連邦公開市場委員会)は、今回0.25%、3月0.25%と利上げした後、休止モードに入る予定だ。現在4.00%のFF金利は、5.00%前後が打ち止めになるようだ。

もっとも、投票権を持つ最右派のブラード・セントルイス連銀総裁は、「十分に引締め的な金利水準とは5.00%から7.00%である」として、マーケット予想を上回る水準までの金利引き上げを支持する。

重要なことは、パウエルFRB議長をはじめFRBの多くのメンバーが、「政策金利の終着レートはまだ高くなるべきだ」という考えを持っていることだ。「利上げ減速」は累積効果を測定するためであって「利上げ停止」ではない。インフレの状況次第によっては加速することも十分ありえる。

12月FOMC会合の議事録では、 2023年の「利下げはない」との考えをメンバー全員が共有していることが明らかになっている。

パウエルFRB議長は、インフレ制御のためには、過熱している雇用市場を冷まさなくてはいけないと考える。就業者数が伸びないまま平均賃金上昇率の高止まりが続くなら、インフレ警戒を強め大幅利上げということもありえる。利上げ終了のハードルはかなり高い。FRBがハト派に転向したと考えるのは早いのだ。

今週の 注目経済指標

今日の注目データ

重要ブレークアウトレベル(ドル/円、ユーロ/円、豪ドル/円)

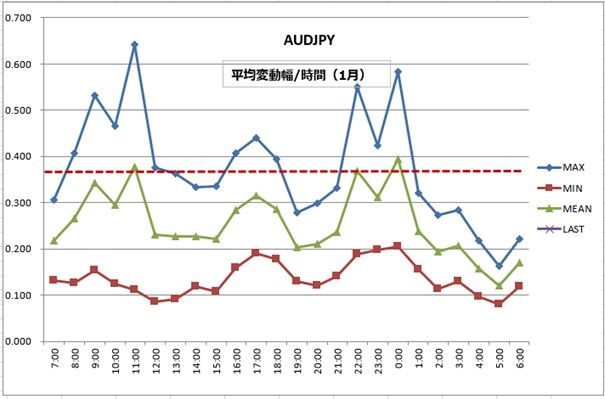

022年 豪ドル/円データ

本コンテンツは情報の提供を目的としており、投資その他の行動を勧誘する目的で、作成したものではありません。銘柄の選択、売買価格等の投資の最終決定は、お客様ご自身でご判断いただきますようお願いいたします。本コンテンツの情報は、弊社が信頼できると判断した情報源から入手したものですが、その情報源の確実性を保証したものではありません。本コンテンツの記載内容に関するご質問・ご照会等には一切お答え致しかねますので予めご了承お願い致します。また、本コンテンツの記載内容は、予告なしに変更することがあります。