人為的な価格操作のツケを払うステージが来た

日本銀行は1月18日、イールドカーブ・コントロール(YCC、長短金利操作)の長期金利許容上限を0.5%程度に据え置き、大規模金融緩和策の維持を決定した。

だが、海外勢の反応はシビアで、「UBSアセット・マネジメントとシュローダーは、据え置きの決定にもかかわらず、超緩和的な金融政策スタンスを日銀が最終的に放棄せざるを得ないと見越し、日本国債をショートにしている」(『「日銀の全面降伏」不可避か-政策修正見越し投資家容赦ない圧力』 19日 ブルームバーグ)という。

日銀は世界的な金融正常化の流れに追い詰められ詰んだ状態にあるが、投機筋の「空売り」に対抗するために金融機関に国債の購入を促す異例の資金供給に乗り出すのだという。これは市場が言うことを聞かないので、統制経済に踏み出したということだ。

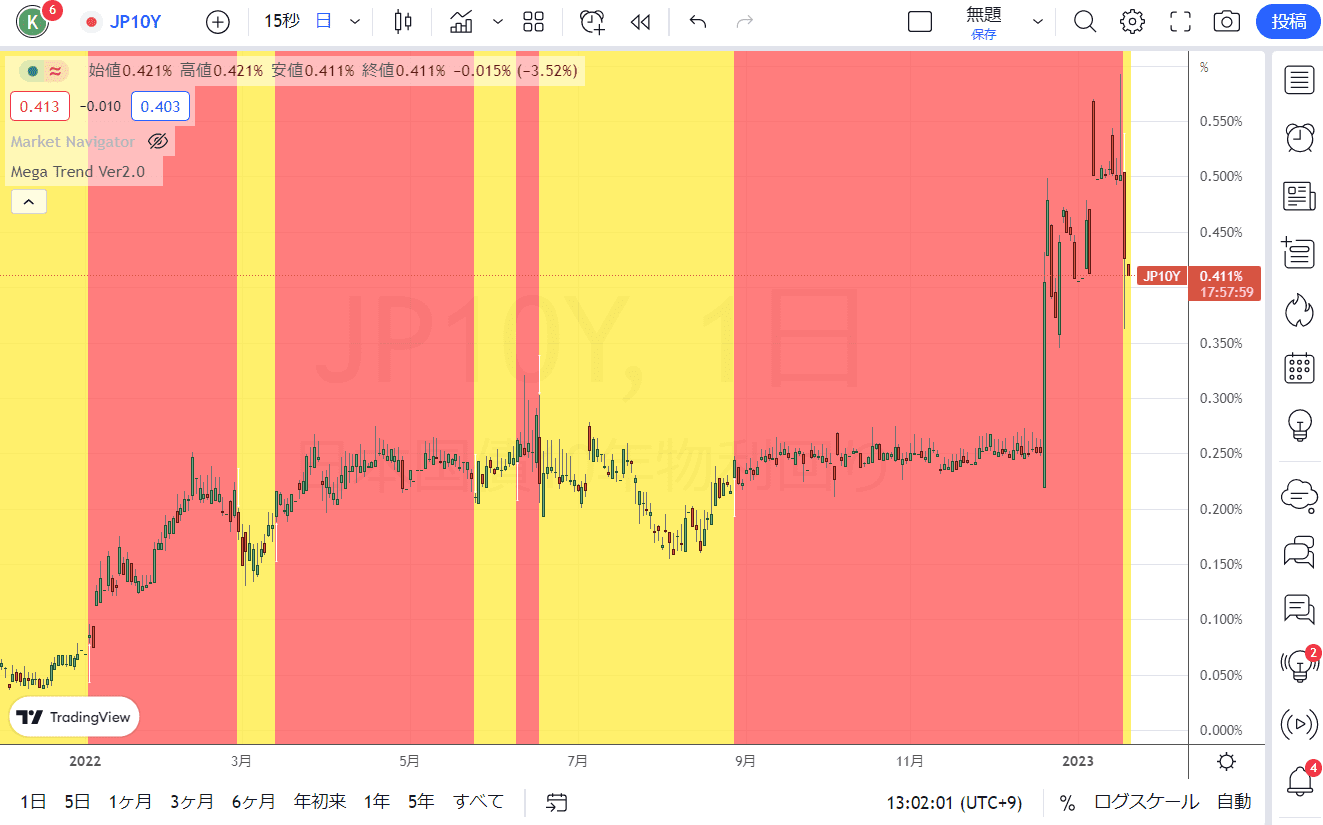

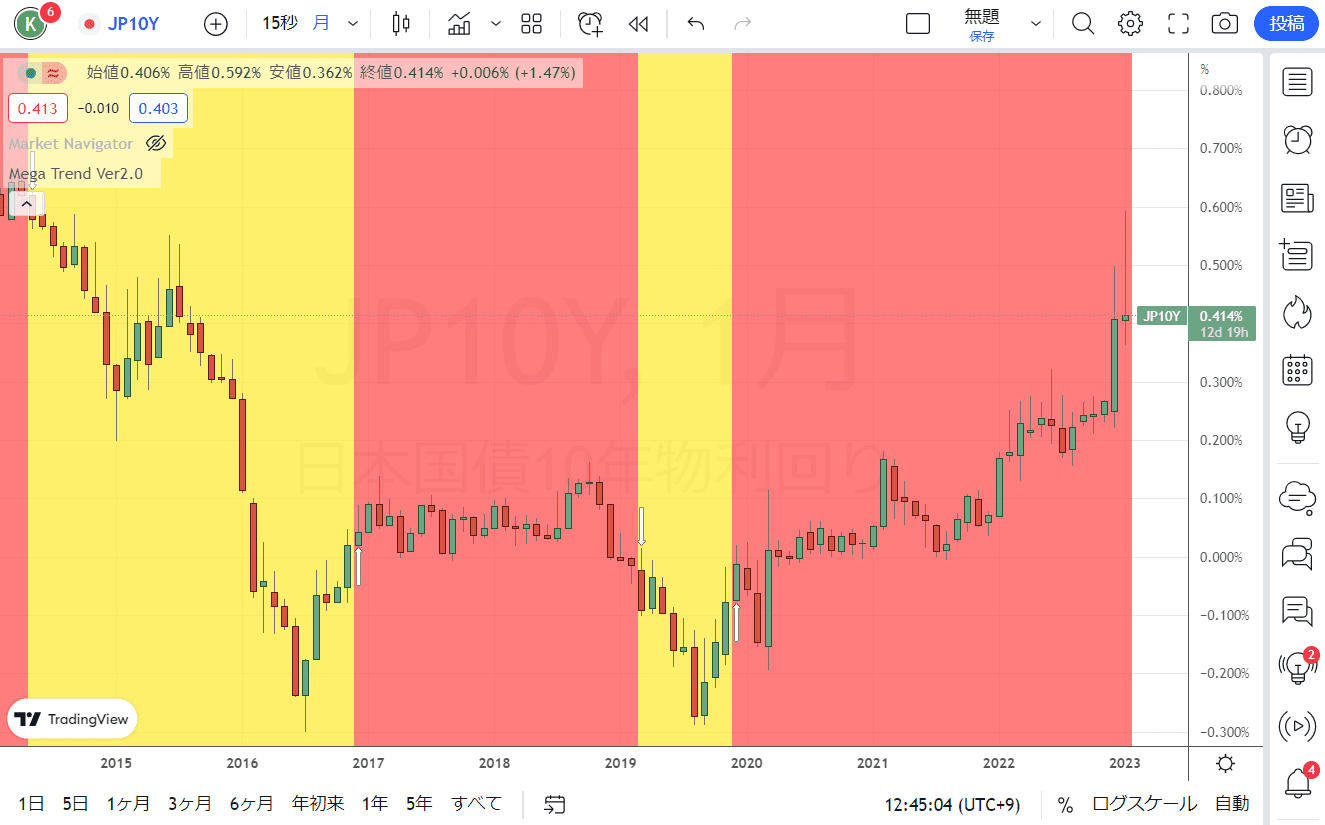

日本10年国債金利(日足)

出所:トレーディングビュー・石原順インディケーター

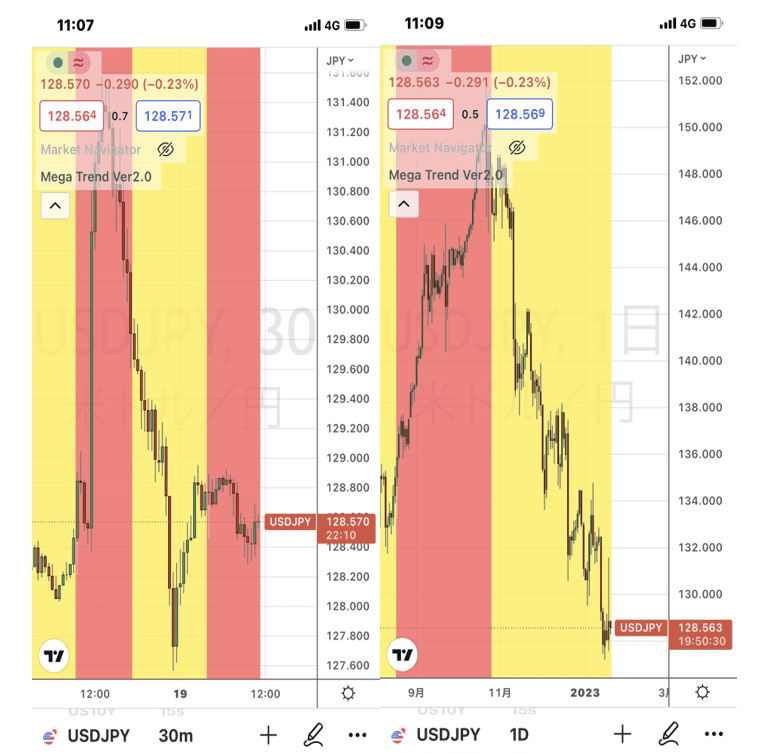

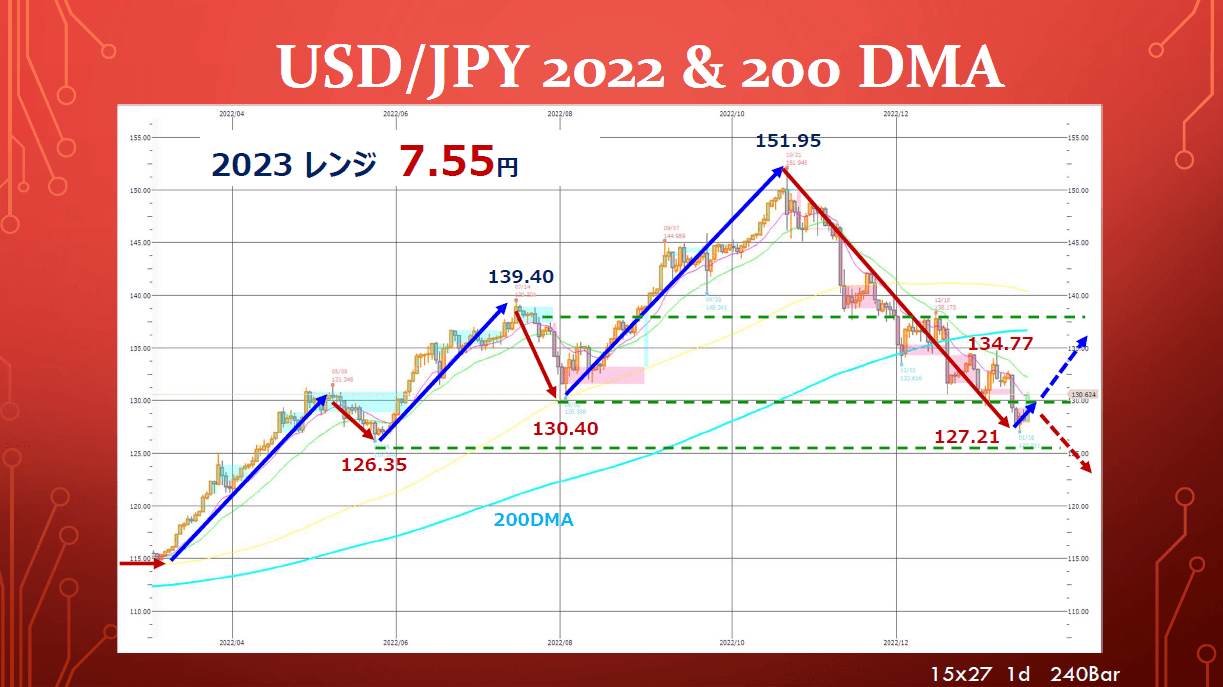

ドル/円は日銀の政策発表直後に10年国債金利が急低下し、131円台まで円安が進む場面もあったが、ショートカバー(買い戻し)が終わると相場の上昇は止まり、18日の海外市場では「往って来い」の相場となった。

ドル/円の30分足と日足

出所:トレーディングビュー・石原順インディケーター

「債券購入は持続不可能というほかないし、彼らがJGB市場のコントロールを失うのは時間の問題だ。日本国債の弱気派にとって再びチャンスとなるだろう。今後数日間のボラティリティはさらに高まり、日本国債の弱気派は積極的に10年債をショートし、利回りはますます上昇し、その結果、日銀はさらに積極的に介入することになり、4月に黒田が退任するまでにさらに大きな花火を打ち上げることになるのだろう。」と、Vanda ResearchのViraj Patelは書いたが、いずれにせよ、YCCはもはや維持不可能であろう。

筆者のところにも、運用者からの日銀の金融政策に対する照会が多い...。日銀は日本の債券市場を国有化し、常軌を逸した市場にした。それは、そもそも持続不可能な政策であり、人為的な価格操作のツケを払うステージが来たということであろう。

2015年にIMF(国際通貨基金)は日本の際限のない債務のマネタイゼーションについて初めて計算し、日銀は2017年か2018年に国債購入のテーパリングを行う必要があるだろう」と警告したという。

以下は、JPモルガン・アセット・マネジメントのウィリアム・アイゲンが2019年10月17日に述べたマーケットの「常識的意見」である。これだけの紙幣を印刷し、バランスシートに何兆ドルもの証券を積み上げていれば、ある時点で何かが壊れるということだ。

「マイナス利回りの債券が最終的に壊滅的な損失につながる」

「マイナス利回りというコンセプト、つまり金を貸すために金を払うという概念そのものが、私には常軌を逸した行動と思われる」

「長年にわたる欧州や日本の超緩和的金融政策が生み出した大量のマイナス利回り債券によってゆがめられた市場で、投資家は最終的に大惨事に見舞われるだろう」

「私が言っているのは、これだけの紙幣を印刷し、バランスシートに何兆ドルもの証券を積み上げていれば、ある時点で何かが壊れるということだ。近い将来にそうなるとは言わないが、そうなった時に債券投資家が被る損失は壊滅的なものとなるだろう。その環境でプラスのリターンを上げるのが私の仕事だ」

(「常軌を逸した」マイナス利回り債買うのはお断り-JPモルガンAM 2019年10月17日ブルームバーグ)

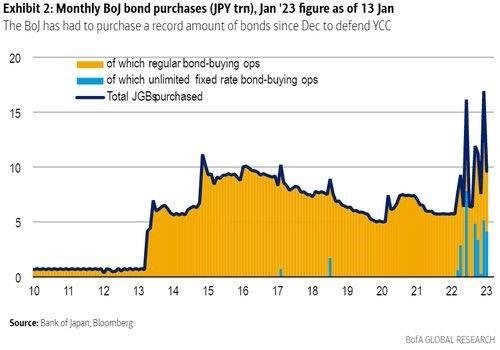

日銀が今月に購入した国債の金額は合わせて16兆円を超え、月間の買い入れ額で過去最大だった去年6月をすでに上回っているという。

最近の日本国債の買い入れは、わずか4日間で約12兆円と、これまでの単月の買い入れ額を上回る、まさにすさまじいペースとなっている。

日銀の市場シェアは1月に丸々1ポイント上昇して53%になったようで、今月はまだ半分しか終わっていない。もし日銀がこの調子でいけば、日本国債がなくなるまであと33週間しかないことになる。日銀が購入する国債がなくなるまで1年もかからない。

日銀による国債購入額(月次)

出所:ゼロヘッジ

日本10年国債金利(月足)

出所:トレーディングビュー・石原順インディケーター

TDセキュリティーズのメイゼン・アイサとプリヤ・ミスラは、「パンドラの箱は開かれ、それを封じるのは非常に難しい。黒田東彦総裁が退任する頃には、10年債利回りの上限が1%まで引き上げられることを市場は覚悟しておくべきだ」と、述べている。

日銀のYCC放棄によって国債のイールドカーブ全体が1%上昇した場合、日銀は29兆円の含み損を抱えることになる。

日銀の金融政策はコントロールを失いつつある。この先、日本の金利が3%を超えてくると、年金や生保のポートフォリオは壊滅的な打撃を受けることになる。

日銀のYCC破綻はMMT(現代貨幣理論)実験の終焉(しゅうえん)、国家管理相場崩壊のはじまりなのかもしれない。

2023年はエキサイティング!新戦略は「債券60%、株式40%」

ダブルライン・キャピタルのジェフリー・ガンドラックが最新のウェブキャストで2023年のマーケット見通しを披露した。今回のタイトルは「What's Going On(「何が起きているのか?」)。マーヴィン・ゲイの1971年の曲から取られたタイトルだ。

ガンドラックは以前より、FRB(米連邦準備制度理事会)は後一回、2月に25bpsの利上げを行うだろうが、その後は利上げを停止せざるを得なくなると述べている。景気後退が迫っており、約75%の確率で景気後退に陥るとの予測だ。また債券市場については「インフレがピークに達し、後退していくことを完全に織り込み済みだ」とも指摘している。では、ウェブキャストでどのような見通しが示されたのか。一部を紹介していこう。

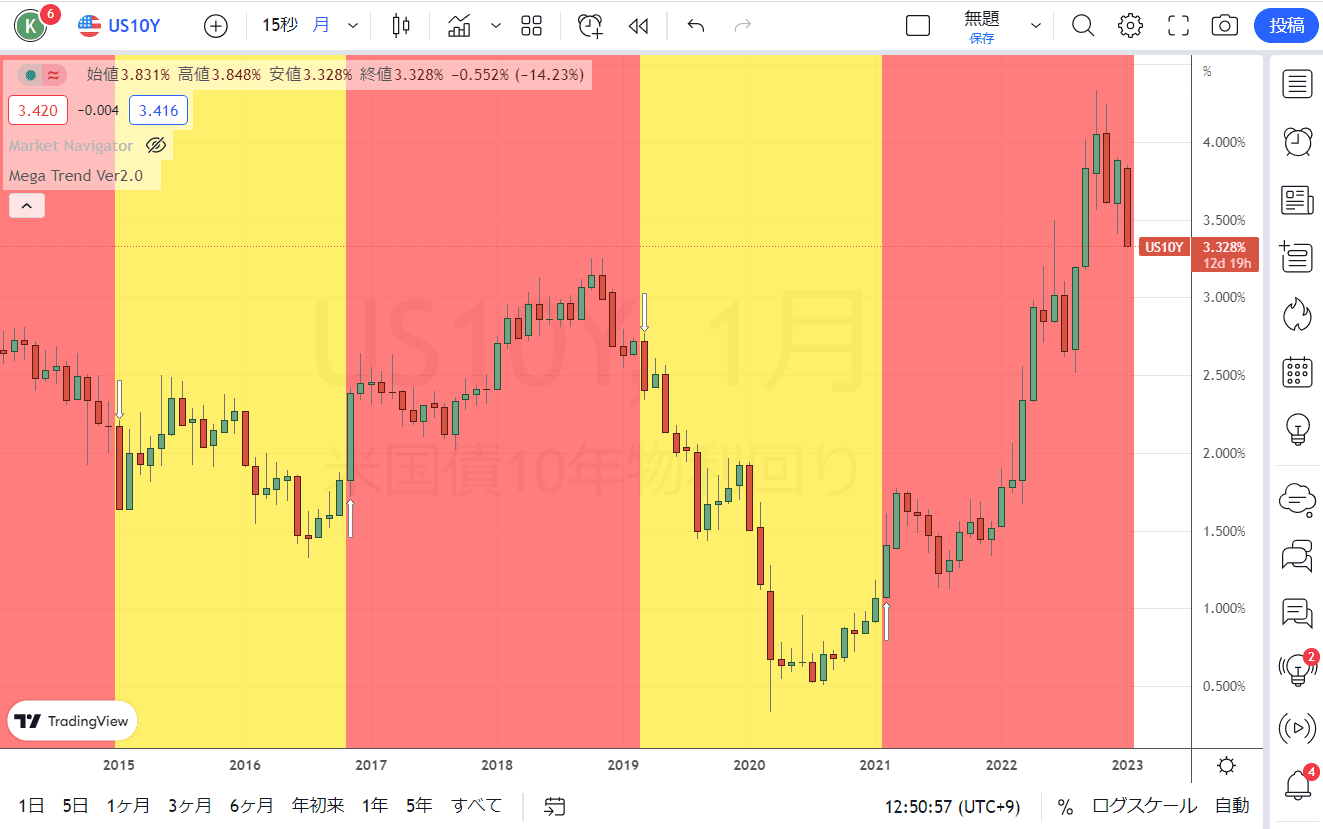

米国10年国債金利(月足)

出所:トレーディングビュー・石原順インディケーター

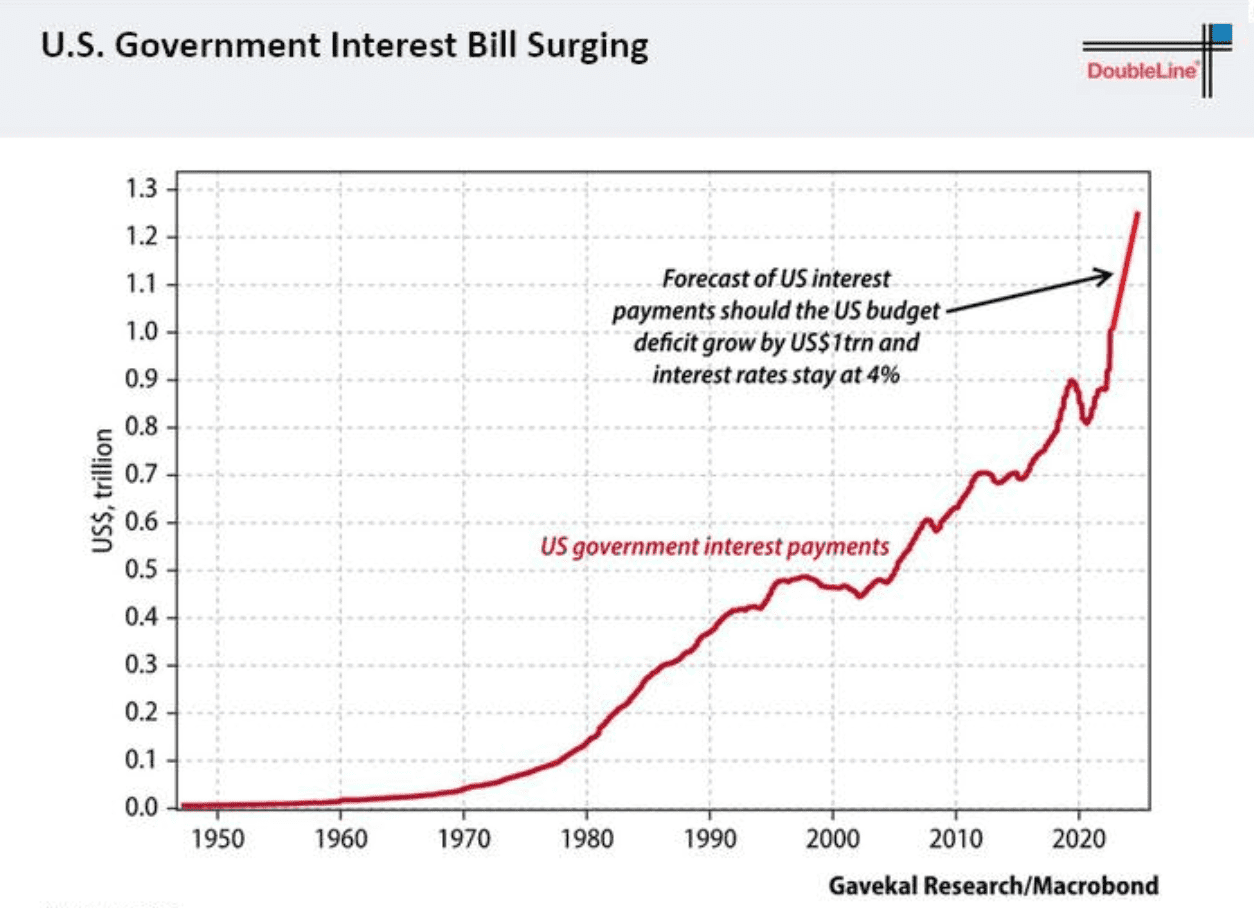

急上昇する米国の利払い

ガンドラックはFRBが次に行うQE(量的緩和)がどのようなものになるかについては、「QE4よりはるかに大規模になるだろう」との見通しを示している。

そして、もしQEが行われるなら、「環境が十分に悲惨な場合であろう、例えば景気後退だ」と述べている。彼の推計によれば、米国の財政赤字はさらに10兆ドル増え、金利が4%と仮定すれば、返済額は年間1兆2,500億ドルになる。

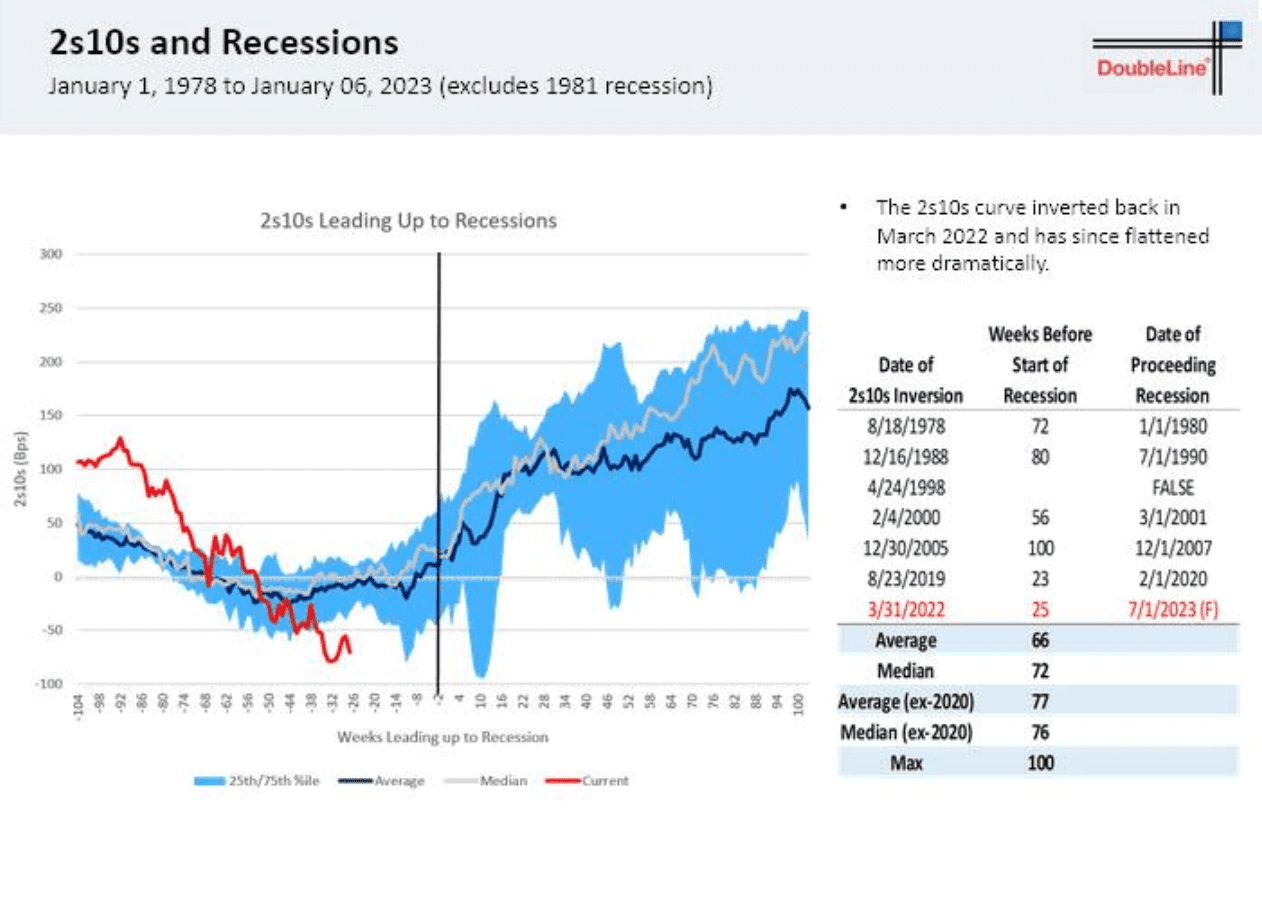

景気先行指標は「確かに」不況の様相を呈している。ISM(米サプライマネジメント協会)購買担当者調査も、米国が「不況の前兆」に向かっていることを示唆している。また、イールドカーブの反転も不況が近いと強い警告を出していることを忘れてはいけないとガンドラックは言う。

イールドカーブと景気後退(1978年1月1日から2023年1月6日)

金利の急ピッチな上昇を背景に、株式が売られたとしても、債券市場は株式市場よりはるかに割安だと彼は述べている。

「債券のダウンサイドは株式より小さい」と。その結果、伝統的な60/40(株式/債券)のポートフォリオに代わって、「債券60%、株式40%」の配分を推奨した。あるいは、60対25対15のポートフォリオで、15%を「その他」の投資とするのがより良いだろうと述べている。

2023年は「とてもエキサイティング」だとガンドラックは指摘。なぜならば1年前は債券も株式も「絶望的」だった。そしてその先は「ホラーショー」が起きるのではと考えていた。しかし、今は債券でリスクを平準化したりヘッジしたりする方法があるからだと語った。

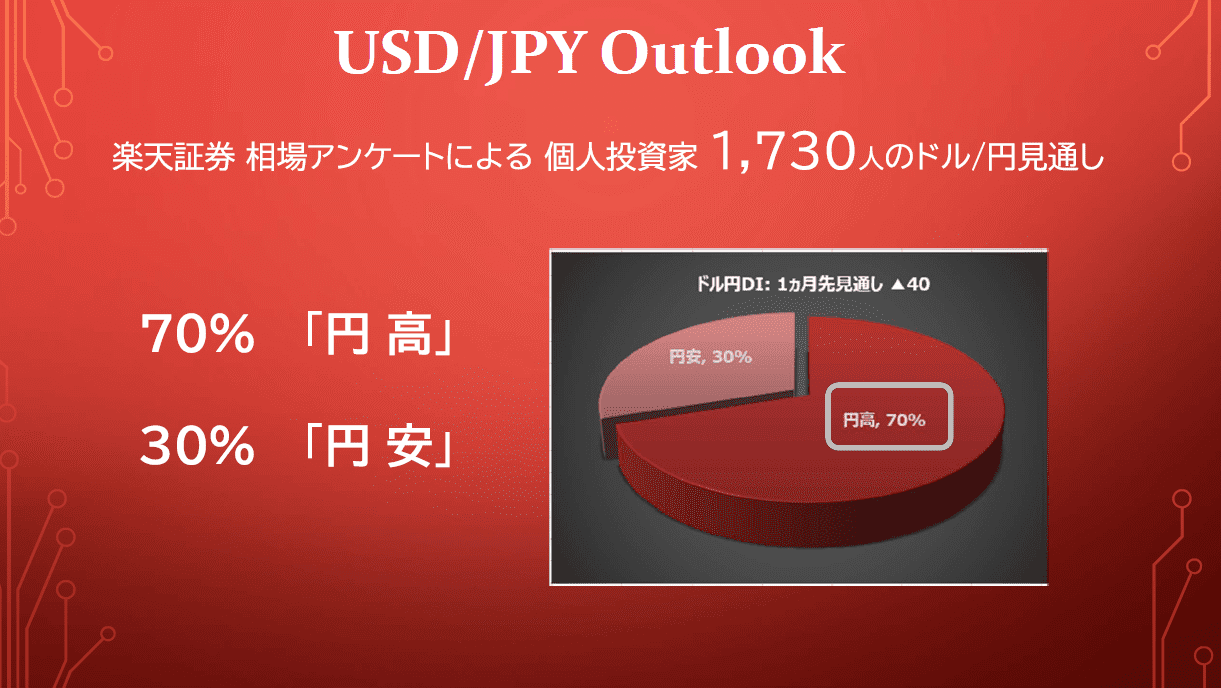

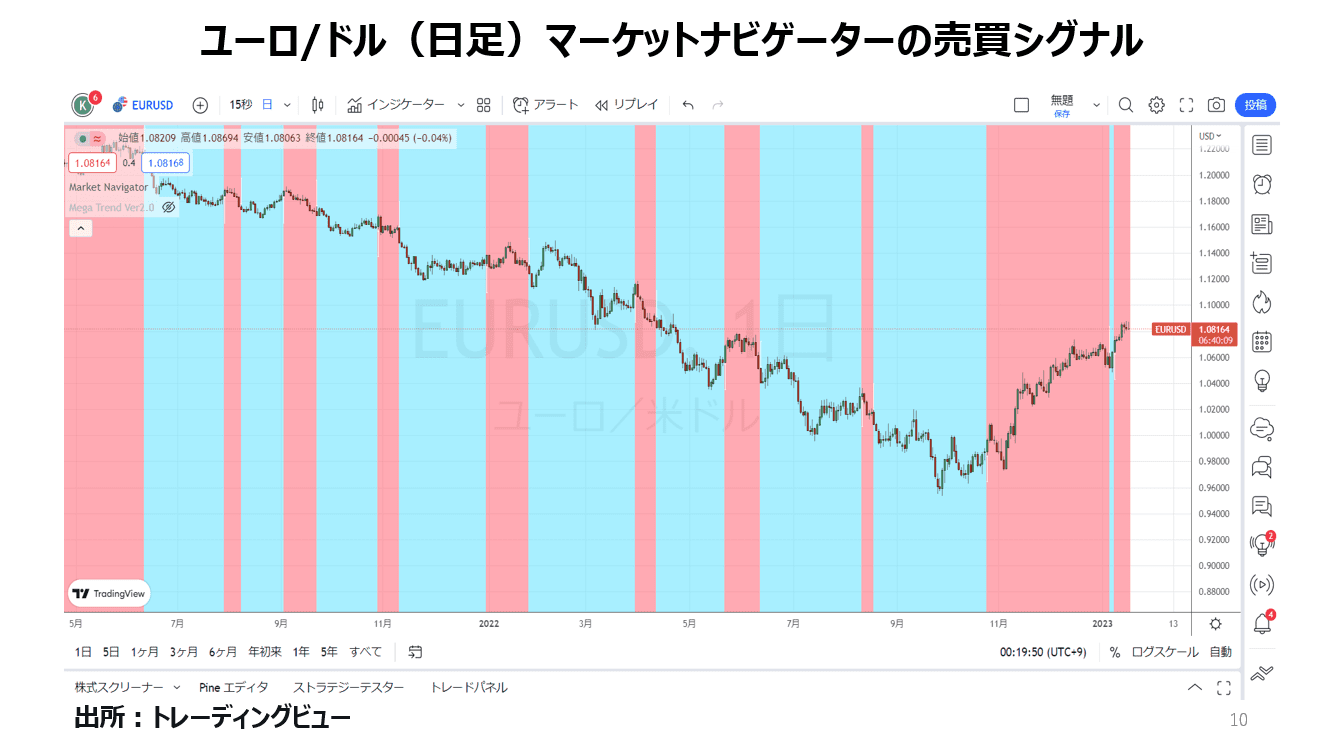

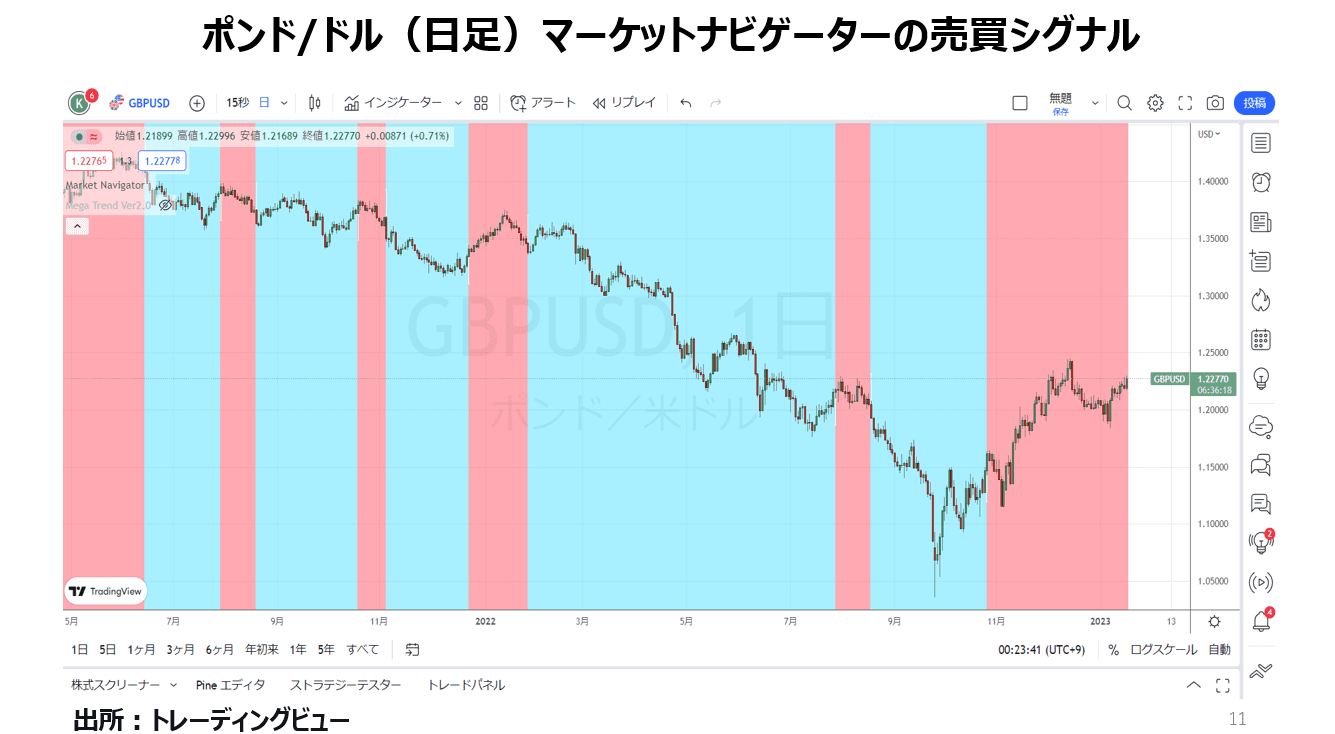

1月18日のラジオNIKKEI『楽天証券PRESENTS 先取りマーケットレビュー』

1月18日のラジオNIKKEI『楽天証券PRESENTS 先取りマーケットレビュー』は、荒地潤さん(楽天証券FXアナリスト)をゲストにお招きして、「もし日銀がこの調子でいけば、日本国債がなくなるまであと33週間しかないことになる!?」というテーマで話をしてみた。ぜひ、ご覧ください。

ラジオNIKKEIの番組ホームページから出演者の資料がダウンロードできるので、投資の参考にしていただきたい。

1月18日: 楽天証券PRESENTS 先取りマーケットレビュー

本コンテンツは情報の提供を目的としており、投資その他の行動を勧誘する目的で、作成したものではありません。銘柄の選択、売買価格等の投資の最終決定は、お客様ご自身でご判断いただきますようお願いいたします。本コンテンツの情報は、弊社が信頼できると判断した情報源から入手したものですが、その情報源の確実性を保証したものではありません。本コンテンツの記載内容に関するご質問・ご照会等には一切お答え致しかねますので予めご了承お願い致します。また、本コンテンツの記載内容は、予告なしに変更することがあります。