2022年12月、大きく下落したS&P500インデックス型投信

2022年は、投資信託を通じて米国株式市場に投資していて、基準価額の上げ下げに肝を冷やしたという方も多かったのではないでしょうか。特に、海外株式に投資する投資信託が一般的になった今、為替変動が資産価値に及ぼす影響度合いはより大きくなっています。

昨年の本連載では、急速に進んだ円安と米国株インデックス型ファンド(指数連動型投資信託)の関係について度々取り上げました。円安とはつまり、ドルの価値が高くなることであり、米ドル建ての資産を保有している場合、その資産の円換算での価値は上昇します。

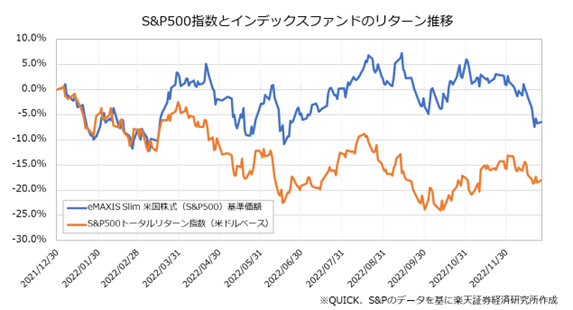

つまり、為替が円安方向に振れると、外貨建て資産に投資する投資信託の基準価額にはプラスに作用します。2022年は、年初から10月に一時150円をつけるまで、3割程度も円安が進んだため、米国株式市場の代表的な指数であるS&P500種指数も、現地通貨(米ドル)ベースと円ベースで成績に乖離(かいり)が生じました。

ところが、2022年12月20日、日本銀行の金融緩和政策の修正を受け、円相場は一時130円台半ばまで円高が進みました。その後、売られ過ぎたドルを買い戻す動きが出たことで、多少落ち着きを取り戻したものの、これまでの円安一辺倒から潮目は変わったと言えるでしょう。

現に、S&P500のインデックスファンドは、S&P500の下落に円高も重なり、12月に7%程度基準価額が下落しています。

2023年、円高への対策は必要?

では、2023年の投資戦略を考える上で、円高への対策は取った方がよいのでしょうか。筆者は、積み立てをしているなら、過度に円高におびえる必要はないと思います。長期で積み立てを行うことで、為替リスク自体もならされていくからです。

それでも基準価額の上下が気になってしまうという方は、株式投資に対する考え方を少し見直してみることをおすすめします。

インデックスファンドであれ、個別株であれ、長期投資において重要なのは、表面的な価格を追うことではなく、価値を追う(追求)することです。株価というのはあくまでも、株式市場で付いている一時点の値段にすぎず、この株価に会社の価値がきちんと反映されているとは限りません。

会社の価値が低くても、株式を買いたいと思う人が多ければ株価は上がり、逆に会社の価値がどんなに高くても、株式を買いたい人がいないと株価は下がります。しかし、人気で株価が動くのは一時的な事象であることが多く、長期的に見れば、株価は往々にしてその会社の価値を表すようになります。

昨年は、S&P500にも採用されている電気自動車大手テスラ(TSLA)の株価が約7割下落したことが話題となりました。この背景にはさまざまな要因がありますが、一つ言えるのは、人気の急騰により実体以上にテスラの株価が押し上げられてしまっていた可能性が高いということです。

S&P500も、2022年はこのテスラ株急落のあおりを受けてしまったわけですが、例えば、10年後20年後に振り返ったとき、2022年の下落によって、テスラの株価はむしろ適性な水準まで戻ったという見方もできるかもしれません。あるいは、合併や買収など、何らかの事情でテスラ社が株式市場から退場する可能性だってあります。

このように、株式市場には一定の自浄作用が働いています。そして、市場全体の動きを表すインデックスには、一連の結果としての株式価値が集約・反映されているのです。

長期投資は、10年単位の長い道のりを経て答えが出る投資方法です。S&P500を通じて米国の株式市場に投資するということは、長期的な米国株式市場全体の価値の上昇に期待するということでもあります。

投資に十分な時間をかけられない場合や、使途が決まっている資金の場合、株式や株式インデックスだけだとリスクが大きくなりすぎる可能性もあります。2024年から始まる「新NISA(ニーサ:少額投資非課税制度)」では、より柔軟な資産形成ができるようになりますから、今年のうちに資産形成の「引き出し」を増やしておくことをおすすめします。

本連載でも、「新NISA」を想定した資産形成のためのヒントをご紹介していきます。

【2024年からの新NISA制度について、詳しい説明はこちら】

本コンテンツは情報の提供を目的としており、投資その他の行動を勧誘する目的で、作成したものではありません。銘柄の選択、売買価格等の投資の最終決定は、お客様ご自身でご判断いただきますようお願いいたします。本コンテンツの情報は、弊社が信頼できると判断した情報源から入手したものですが、その情報源の確実性を保証したものではありません。本コンテンツの記載内容に関するご質問・ご照会等には一切お答え致しかねますので予めご了承お願い致します。また、本コンテンツの記載内容は、予告なしに変更することがあります。