※この記事は2019年9月6日に掲載されたものです。

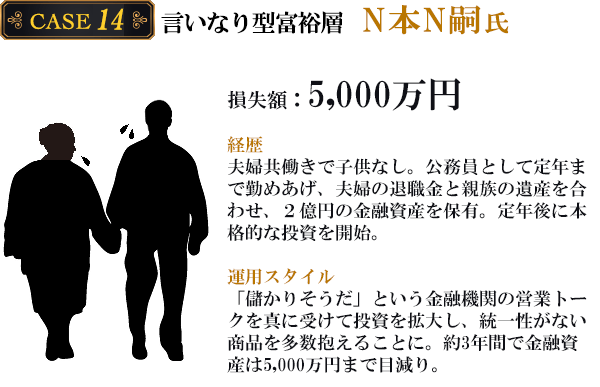

CASE14 1億円が5,000万円まで目減り!【言いなり型富裕層】の失敗例

富裕層が陥りやすい資産運用の失敗例第3弾の今回は、遺産+コツコツ真面目に資産を蓄積してきた元公務員のN本N嗣氏。夫婦合わせて持っていた2億円の金融資産のうち、投資に回した1億円がわずか3年で半分の5,000万円まで減ってしまいました。N氏はなぜ、どこで間違ったのか、失敗の分岐点まで遡ってみましょう。

1億円が半分の5,000万円に。どうしてこうなった!?

妻と二人暮らしのN本N嗣氏は、お子様がおらず、夫婦共働きで公務員として定年まで勤めあげた堅実な人柄の70代男性です。夫婦の退職金と過去の蓄積に加え、親族の遺産相続もあり、夫婦合わせて2億円の金融資産を保有していました。

のんびり余生を過ごす予定だったN氏のもとに、金融機関からの営業が日参し始めたのはリーマン・ショックの直前。堅実な人柄そのままに、毎月分配型や海外株式に投資をする投資信託を少額保有していたため、リーマン・ショックによる損害はほとんど受けずに済みました。しかし、その後、リーマン・ショックからの回復期が到来。世界的に株式などの資産価格が上昇し、利益が派手に出始めると、さすがのN氏も浮足立ち始めます。

「儲かりそうだ」という営業トークを真に受け、利益が出るとすぐに売却、同時に新しい商品を購入。投資信託のみだった商品も、個別の米国株式や香港株式、高分配金をうたう複雑な投資信託、豪ドル建てなどの債券に加え、南アフリカランド建てやトルコリラ建ての新発債券、公募仕組債など、気付けば統一感のない商品を複数種類保有する、なんでも屋状態に陥りました。そして2016年ごろ、気づけば含み損を抱えた商品や、換金しにくい商品のオンパレード。運用が順調だった2014年ごろには投資額は1億円を超えていましたが、その後は含み損を抱えたり、損失を確定させて新商品に乗り換えるなどの投資転換がたたり、2017年には、トータル評価額は5,000万円を割り込むほどに減少してしまいました。

内訳を確認すると、Jリート(不動産投資信託)や米国リート、日経平均連動型投資信託といった含み益状態の投資信託に加え、米国に上場した中国企業の個別株式や、豪ドル建ての公募仕組債、トルコリラ建ての外国債券、変額年金保険、多数の個別の米国株式、などなど。損失の多くは海外株式の取引や新興国通貨での為替差損でした。N氏自身も正確に商品を説明できないものもあり、1つ1つへの投資額も小さくなる中で商品数は増え、すべての商品を把握して業績を確かめることを、半ばあきらめてしまったようです。

「売れている」「新商品」「少額」など危険なキーワードに要注意!

まず、N氏は資産運用において、投資の目的や運用の将来的なイメージについて、歴代の担当者に聞かれたことも話をしたこともありませんでした。資産運用は将来に向けて連続した時間の上で行われるので、資産運用において目指すべきゴールや姿、期待するものを具体的にイメージしておくことが非常に重要です。それに向かって資産運用の内容やプランを考える必要があるからです。

ゴールや目的の共有がない場合、N氏のように商品セールスの積み重ねに流されがちです。すると保有する意味もあいまいなまま、「儲かりそうだ」という理由で安易に購入して失敗してしまうことがあります。また、どのような商品や提案が必要か、担当者との間に事前のコンセンサスがなければ、いわゆる「提案しやすい、売りやすい、またはノルマを消化しないといけない商品」を勧められる傾向があります。N氏の保有商品が、個別の海外株から公募の仕組債や年金保険まで散らかってしまい、ポートフォリオが意識されていない状態に陥ったのは、勧めやすい商品ばかりの統一性がないラインアップになってしまった典型と言えます。

「売れています」といったワードも要注意です。人の心理としては多くの方が投資をして保有していたり、含み益が出たりしていると安心感を持ちやすく、担当者も勧めやすくなります。

「新商品」というワードにも注意が必要です。保有商品の売却とセットで提案されたり、提案の金額まで具体的に提示されたりする場合はさらに注意が必要です。世界の金融市場は以前よりも様々な資産ごとの相関性が高まって同じような動きをする傾向が強くなってきているため、高値と思って売却しても新しく購入するものも同じく高値になっているかもしれないのです。また、例えば「この商品を売却した資金でこの新商品を買いましょう」といったトークは、担当者の強い思惑で勧められていることも多いのです。

他にも、「少額から投資できる」というワードも要注意です。失敗に陥りやすい傾向として、だんだん提案金額が小さくなり、結果的に保有する商品数が増加する、というものがあります。特に、「少額から投資できますので」というセリフで公募仕組債や変額年金保険を勧められたら要注意です。提案金額が小さくなってくるのは、ずばり担当者がセールスに苦しんでいるサインなのです。

さらに、日本の株式に比べてどうしても情報が少ない海外株式、特に馴染みのない企業や公募株式の提案が増えてくる場合も注意が必要です。株式ですからもちろん値上がりすることもありますが、外国株式は手数料収益が厚く、勧めやすいお客様に集中して繰り返し提案するといった傾向があるからです。

N氏は自分の投資結果を振り返り、「担当者は定期的に交代するので、なかなか長期的な展望でコミュニケーションすることができなかった」と残念な様子でした。しかし、担当者は、在任中にさまざまな商品を提案しますので、担当者とうまく付き合って納得のいく資産運用を実践するためには、以下の注意すべきポイントをあらかじめ知っておくと良いかもしれません。

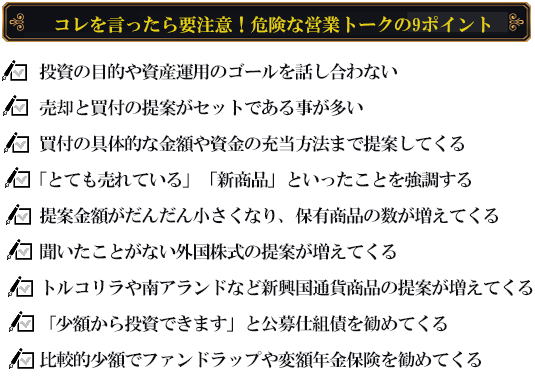

覚えておこう!危険な営業トークの特徴

N氏の失敗から学べる、危険な営業トークの特徴は以下のようになります。

いかがでしょうか。もちろん担当者のサポートや提案は心強いものですし、お客様も頼りになる担当者を必要としています。しかし資産運用には価格変動といった不確定要素があり、それなりにコストがかかる場合もあります。担当者を通して取引をする際には、失敗に陥りやすい傾向をあらかじめ知っておき、資産運用に対する準備をしっかりしておけば、いたずらに商品数ばかり増えて含み損が拡大してしまう失敗や、意図しない商品を保有して含み損を抱えてしまう失敗など、避けられる失敗もあります。

本コンテンツは情報の提供を目的としており、投資その他の行動を勧誘する目的で、作成したものではありません。銘柄の選択、売買価格等の投資の最終決定は、お客様ご自身でご判断いただきますようお願いいたします。本コンテンツの情報は、弊社が信頼できると判断した情報源から入手したものですが、その情報源の確実性を保証したものではありません。本コンテンツの記載内容に関するご質問・ご照会等には一切お答え致しかねますので予めご了承お願い致します。また、本コンテンツの記載内容は、予告なしに変更することがあります。