1.2021年暮れごろよりパフォーマンス差が目立ち始める

2022年はTOPIX ETF横ばいの中、高配当、株主還元系ETFのパフォーマンスが好調

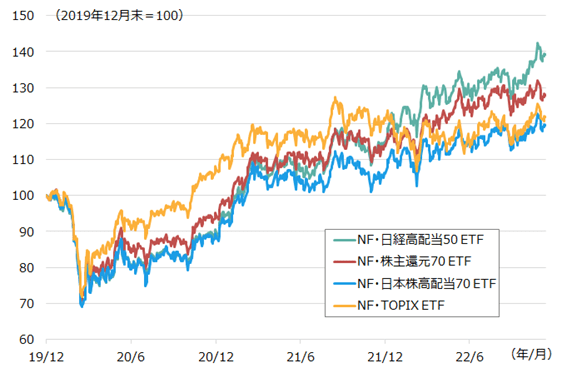

図表1は、NEXT FUNDSシリーズの、NF・TOPIX ETF(東証株価指数)、NF・日経高配当50 ETF、NF・株主還元70 ETF、NF・日本株高配当70 ETFの直近約3年間のパフォーマンス推移です。

2020年前半、コロナショックで全てのETFが下落した後、NF・TOPIX ETFがいち早く回復、その後、三つのETFがそれを追う格好となりました。潮目が変わったのは2021年暮れ以降で、NF・TOPIX ETF が調整する中、他の三つのETFは下値を切り上げ、特に、NF・日経高配当50 ETFとNF・株主還元70 ETFはNF・TOPIX ETFを一気に上回って上昇していきました。

2021年末比の今年のパフォーマンスで見ると(12月12日現在)、NF・TOPIX ETFが+0.7%だったのに対し、NF・日経高配当50 ETFが+21.2%、NF・日本株高配当70 ETFが+12.7%、NF・株主還元70 ETFが+12.2%と、どれも高パフォーマンスとなりました。

[図表1] 各ETFの基準価額(分配金再投資)の推移

※基準価額(分配金再投資)とは、当初設定時より課税前分配金を再投資したものとして計算した価額であり、ファンドの収益率を測るためのものです。したがって、課税条件などによって受益者ごとに収益率は異なります。また、換金時の費用・税金などは考慮しておりません。

(出所)NRI Fundmark/DLを基に野村アセットマネジメント作成

2.銘柄の選び方で大きくパフォーマンスが異なる

一定の法則に基づいた銘柄選びでも大きな銘柄選択効果が出ている

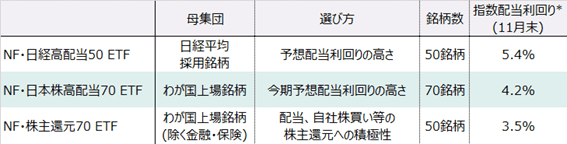

図表2は、高配当、株主還元系の三つのETFの属性です。これらのETFは、配当利回りが高い、自社株買いに積極的、日経平均株価採用銘柄である、金融・保険を除くなど、誰でも入手できるわかりやすい基準で銘柄選択を行っています。銘柄数も50~70銘柄であり、思いっきりアクティブに「絞り込んだ」と言えるほどではありません。

それでも、高配当系は配当利回りが4~5%台と高く、しっかりと特性は出ています。こうして選んだパッケージが、特に今年に入って高パフォーマンスを残しており、NF・TOPIX ETFを引き離しています。なぜでしょうか?

[図表2] 高配当・株主還元系ETFの属性

3.2023年度の業績予想は微妙に下方修正

世界的なインフレ、利上げ、中国のゼロコロナ政策などで、企業業績はやや軟調

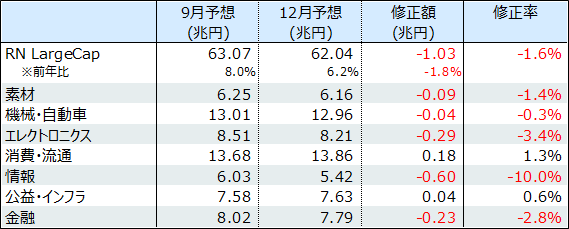

図表3は、野村證券のアナリストによる企業業績予想(経常利益)を集計したデータです。9月時点の予想と12月時点の予想で比較しており、全体(RN LargeCap:Russell/Nomura Large Cap指数)と大業種分類(7セクター)で業績予想を見ています。

全体では、63.07兆円から62.04兆円へ、▲1.03兆円(▲1.6%)の下方修正となっています。前年比の伸び率でも、+8.0%から+6.2%へ下方修正されています。セクターでも、7セクターのうちの5セクターが下方修正で、情報、エレクトロニクス、金融などはやや大きめの修正となっています。

企業が直面している現下の経済情勢は、長引く世界的なインフレによるコストアップ、急速な利上げによる消費の減速、そして、世界第二の経済大国の中国がゼロコロナ政策によって景気が大幅に減速しており、非常に厳しい環境です。

こんな厳しい環境のせいか、高配当や株主還元に市場の注目が集まりやすいのではないかと考えています。そして、この状況はすぐに改善するとは読みにくいため、しばらくは現状のような物色が続くことを予想しています。

[図表3] 2023年度の経常利益予想額の修正状況

(出所)野村證券「日本企業ボトムアップ業績見通し集計(22~23年度)12/5発行」を基に野村アセットマネジメント作成

<関連銘柄>

NEXT FUNDS 日経平均高配当株50指数連動型上場投信(証券コード:1489)

NEXT FUNDS 野村日本株高配当70連動型上場投信(証券コード:1577)

NEXT FUNDS 野村株主還元70連動型上場投信(証券コード:2529)

本コンテンツは情報の提供を目的としており、投資その他の行動を勧誘する目的で、作成したものではありません。銘柄の選択、売買価格等の投資の最終決定は、お客様ご自身でご判断いただきますようお願いいたします。本コンテンツの情報は、弊社が信頼できると判断した情報源から入手したものですが、その情報源の確実性を保証したものではありません。本コンテンツの記載内容に関するご質問・ご照会等には一切お答え致しかねますので予めご了承お願い致します。また、本コンテンツの記載内容は、予告なしに変更することがあります。