FOMCの結果

12月14日(水)今年最後のFOMC(米連邦公開市場委員会)が閉幕しました。大方の予想通り0.50%の利上げが発表され米国の政策金利であるフェデラルファンズ・レート(略してFFレート)は4.25~4.50%になりました。

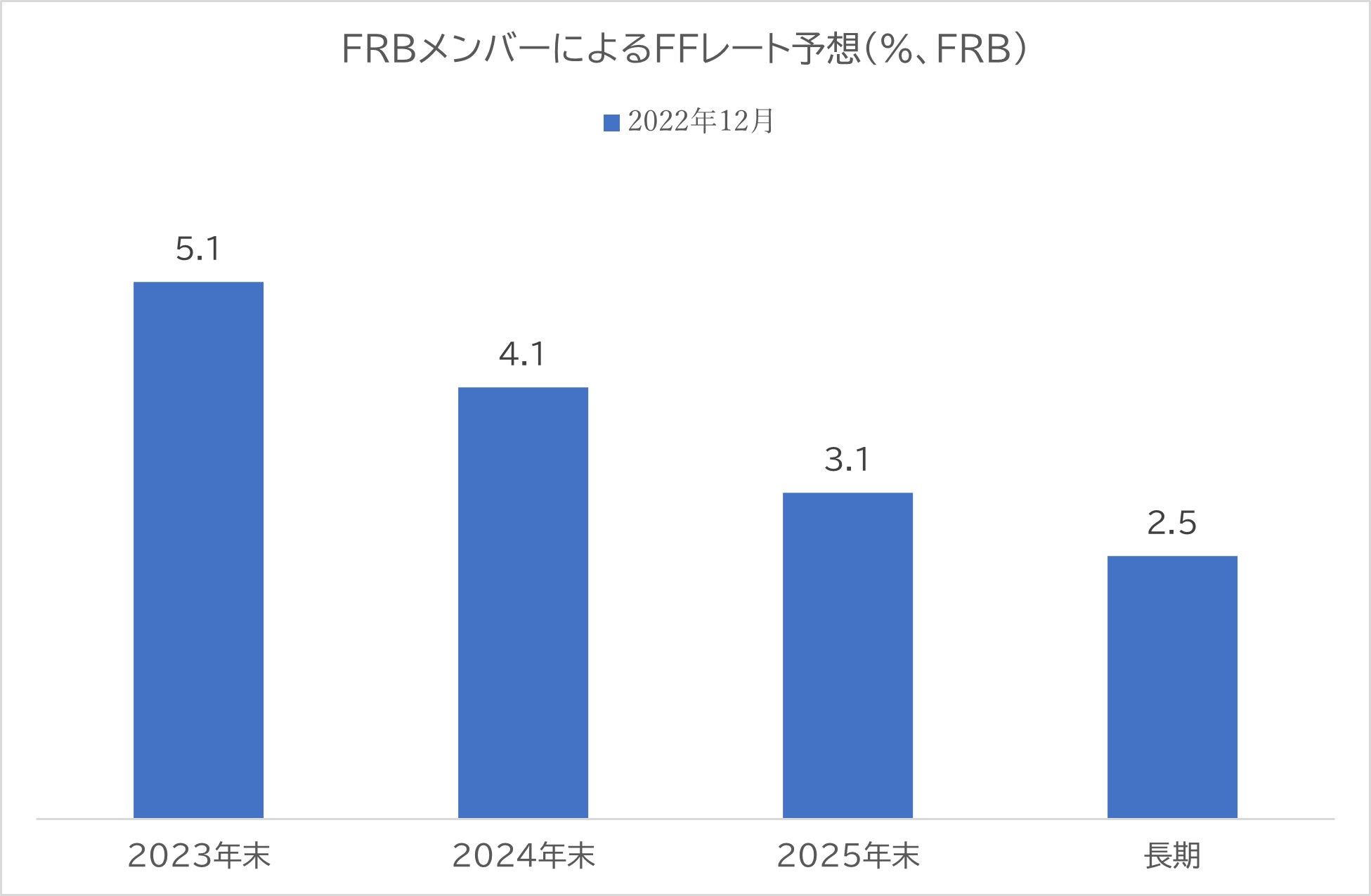

今回のFOMCでは声明文とともにSEP(経済予想サマリー)が示されました。その中に収録された2023年末のFRB(米連邦準備制度理事会)メンバーによるFFレートの予想が市場参加者の予想をやや上回る5.1%だったのが落胆を誘いました。

市場参加者の反応

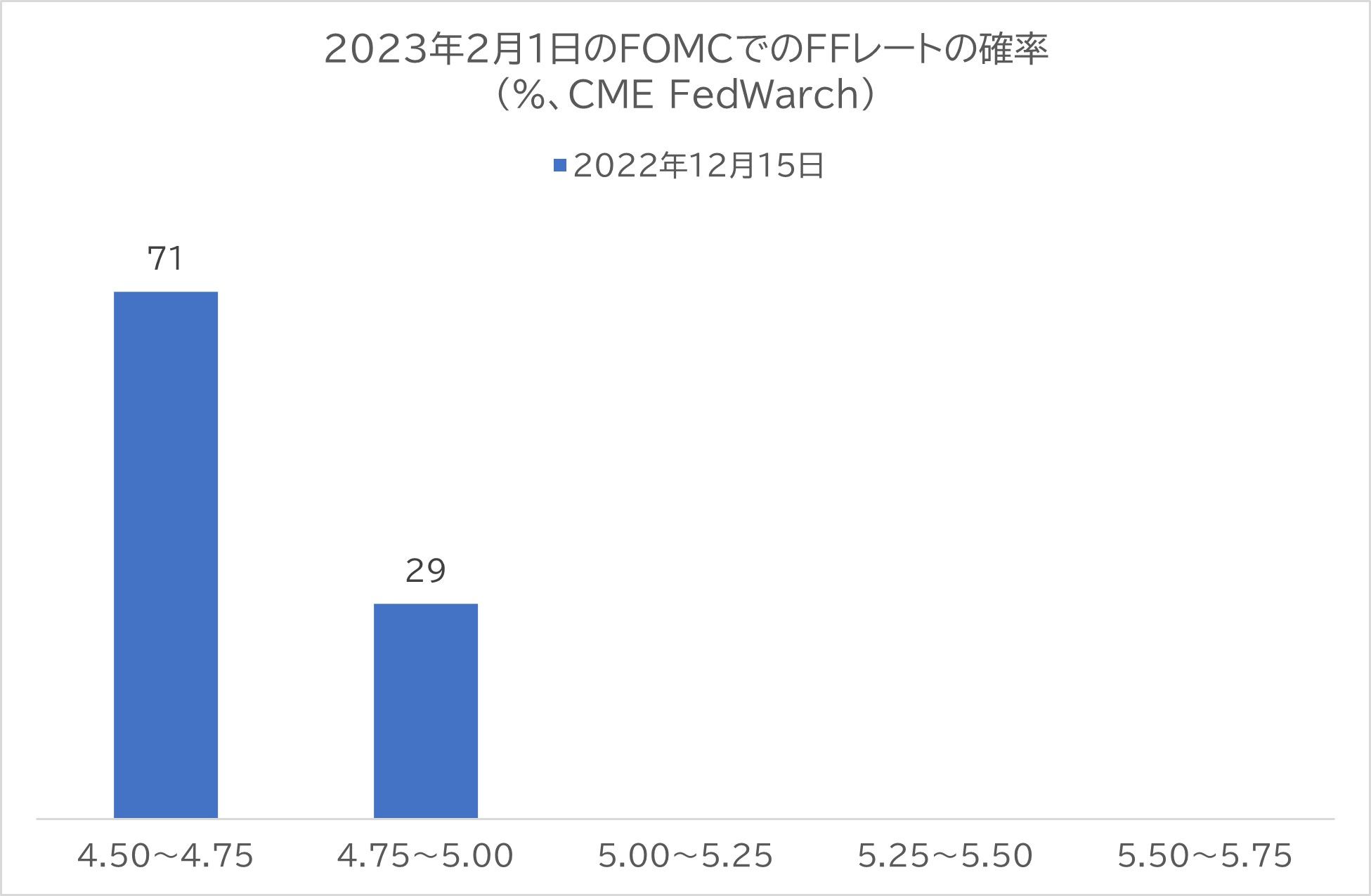

今回のFOMCを受けて市場参加者は次のFOMC(来年の2月1日が最初になります)では0.25%の利上げが行われることを織り込んでいます。

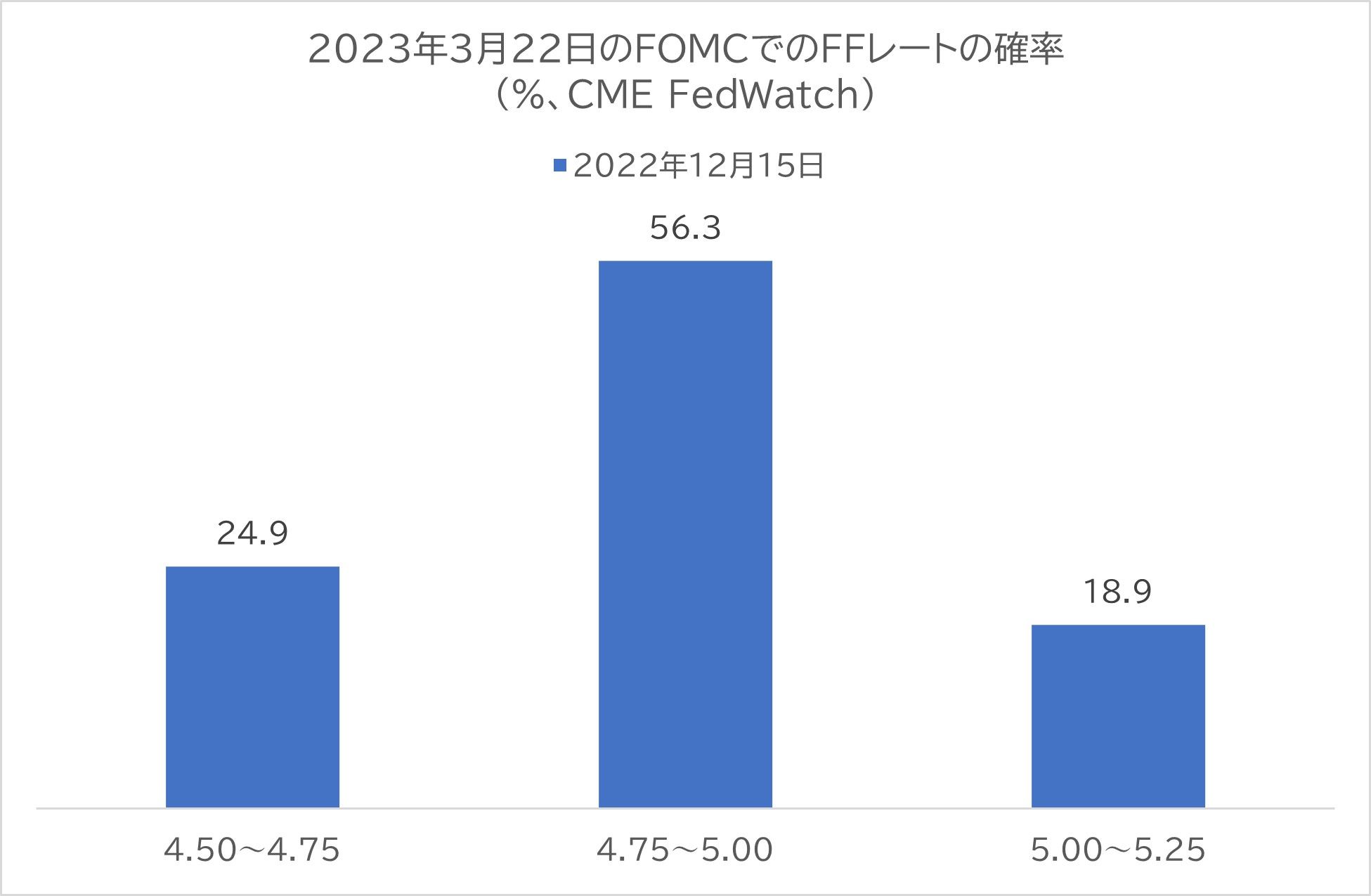

さらにその次の3月22日のFOMCでも0.25%の利上げがもう一度繰り返され、FFレートは4.75~5.00%になると見ています。

しかしその後は利上げは無く、逆に2023年末にかけて政策金利は少し下がってくるというのがトレーダーたちの考えです。

すると今回示されたFRBメンバーのコンセンサスである5.1%という2023年末の政策金利には一度も到達しないままに米国の景気は減速すると市場参加者は考えていることになります。

もう少し踏み込んだ表現に直せば、FRBはダメ押しでインフレの息の根を止めるためFFレートを高く(5.1%)することをシグナルしているけれど、市場参加者は(物価上昇の勢いはかなり殺がれたので、むしろ景気失速の方が心配だ)と関心事が移り始めているということです。

その意見の不一致が足元のギクシャクしたマーケットをもたらしているのです。

最も大事なことはインフレが峠を越えたという事

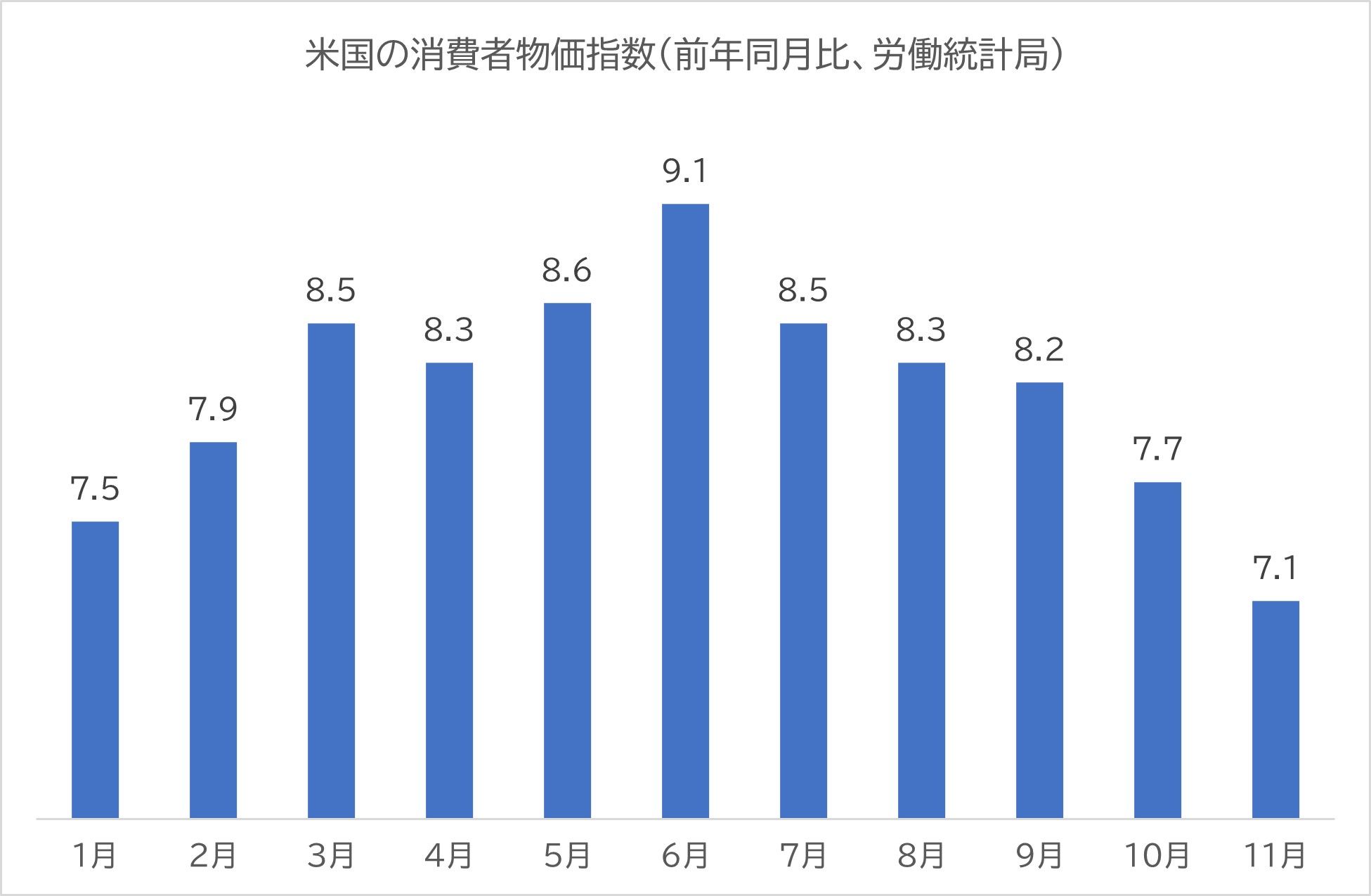

さて、12月に入ってからの経済指標で最も大事なことはインフレが峠を越した事がハッキリと確認された点です。

最終的にFRBがFFレートをどこまで上げる?(=そのことをターミナル・レートと言います)という問題に関し、「5.0%だ」、「いや5.1%だ」と重箱の隅をつつくような論争が繰り広げられているわけですが、上のチャートに見られるように趨勢(すうせい)としてハッキリと物価の上昇度合いが鈍ってきていることの方がはるかに心強いし投資判断を下すにあたって重要です。

物価が沈静化し始めている以上、FRBが政策金利を横ばいにするのは時間の問題であり、FFレートが水平飛行に入りさえすれば株式バリュエーションの剥落には歯止めがかかります。

たぶん今年のクリスマス商戦はパッとしない結果に終わると思うので、年明けにはウォール街の話題は「いつ利下げに転じる?」というものに移ってゆくはずです。

そういう事が議論されはじめたら、むしろ株式のバリュエーションは拡大(=マルチプル・エクスパンション)を見ると思います。

平易な言葉に直せば、もうインフレの一番苦しい局面は通過したので株に対しては心配無用ということです。

●まとめ

今回のFOMCではFRBがインフレの息の根を完全に止めるため、ダメ押し的にわざと高いターミナル・レートの考え方が示されました。しかし来年、景気後退が色濃くなれば、そのようなファイティング・ポーズは不要になります。FFレートが水平飛行に入ればPER(株価収益率)で表現される株式バリュエーションはむしろ拡大の途につくはずです。ここは心配せず粛々と投資を進めて行ってOKです。

本コンテンツは情報の提供を目的としており、投資その他の行動を勧誘する目的で、作成したものではありません。銘柄の選択、売買価格等の投資の最終決定は、お客様ご自身でご判断いただきますようお願いいたします。本コンテンツの情報は、弊社が信頼できると判断した情報源から入手したものですが、その情報源の確実性を保証したものではありません。本コンテンツの記載内容に関するご質問・ご照会等には一切お答え致しかねますので予めご了承お願い致します。また、本コンテンツの記載内容は、予告なしに変更することがあります。