※本記事は2020年1月24日に公開したものです。

カネの切れ目は縁の切れ目。愛情が豊かな家庭でも、うまくいかない家計には不幸が忍び寄るものです。このシリーズでは、本当にあった家計の事件を取り上げ、やってはいけなかった行動と、解決の手段を紹介します。

お悩み

将来に備えてコツコツ資産形成をしていたのに、「今」使えるお金がなかった

加藤充さん(仮名)会社員・34歳(来年結婚予定)

「仕事にも慣れてきた頃から、将来に備えて資産形成をしないといけないと意識してきました。万が一の保険は貯蓄性のあるものを契約し、資産運用ではiDeCo(イデコ:個人型確定拠出年金)で税制優遇を受けたり。やれることは最大限、工夫してきたつもりなのですが…」

そう言って頭を悩ませているのは、会社員の加藤充さん(34歳)です。

就職してからも堅実な生活を心掛けていた加藤さんは、毎月の給料から生活費と貯蓄するお金を分け、将来に備えて着実に資産形成をしてきました。そして、来年には結婚式を挙げる予定です。

ところが、結婚資金について婚約者と相談している時に、貯蓄はあっても手元に使えるお金が少ないことが判明しました。

これを補うため、契約している貯蓄性の保険をいま解約すれば、返戻金が支払金額の半分程度になってしまいます。また、iDeCoも60歳まで途中解約できません。

これまで大きな支出をしてこなかった加藤さん。独身の生活では特に困りませんでしたが、結婚や住宅購入、教育費など、今後のライフプランを考えると、現在の資産形成のやり方では「まずい」と感じ始めました。

原因1

老後の目標貯蓄だけを考えて、目先の生活支出を想定していなかった

老後への漠然とした不安は、多くの人が抱えている悩みといえるでしょう。特に「老後2,000万円問題」が取り上げられてからは、資産形成のためネット証券に口座開設をした30~40代の現役世代が非常に増えています。

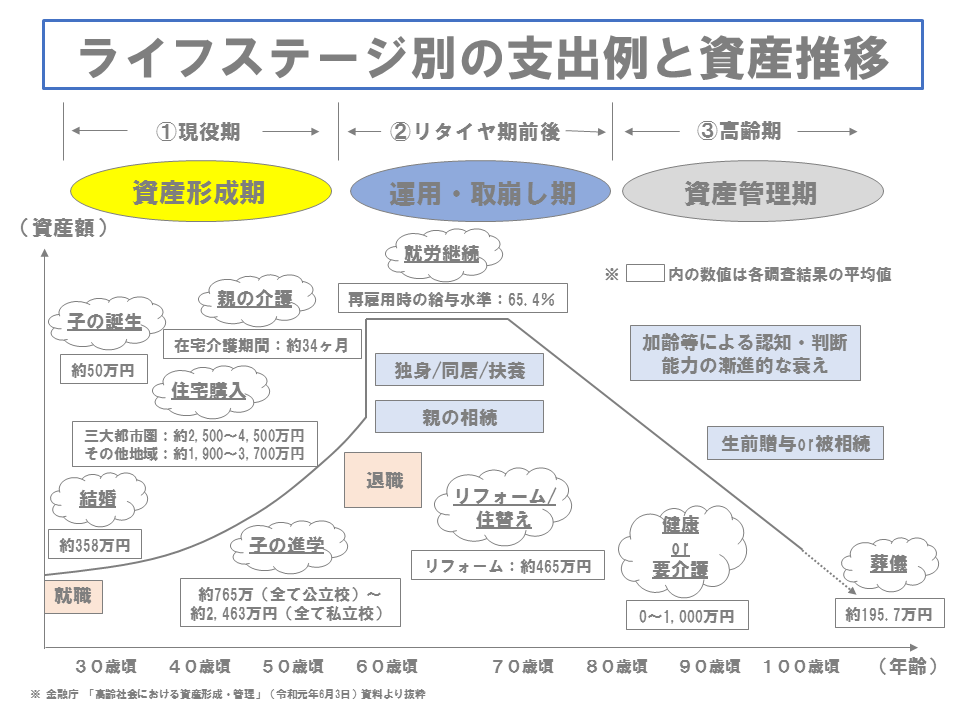

でも、少し立ち止まってみてください。老後だけにフォーカスすると、思わぬワナにはまり込むことになります。老後までには、結婚・住宅購入・子育てや親の介護など、さまざまなライフイベントが控えています。生活環境の変化に伴って、大きな支出が必要となる可能性があります。

それではと、本や雑誌などに載っているモデルケースで考えるのは意味がありません。住んでいる地域や家庭環境、生活水準によって大きく変わることになるからです。ぜひ自分に絞って、資金計画を立ててください。

原因2

一定程度のすぐに動かせる資産を準備していなかった

いくら将来設計を考えても、ライフプランを細かく綿密に考えたとしても、予定通りにいくとは限りません。お金の計画も同じです。

だからこそ、予定外の支出が発生したときにも対処できるように、一定程度の貯蓄や現金化しやすい資産を備えておくことが重要となってきます。

貯蓄性のある保険商品やiDeCoは、万が一のときや老後に備えるための投資であり、長期投資としては一定のメリットがある代わりに、換金性という点ではデメリットが大きいのです。

家計の救済策

老後よりも、まずは目先の生活設計を

1:生活の変化も踏まえたライフプランを計画する

人は心理的に大きな変化や未知のものを避けて、現状維持したくなるものです。これを現状維持バイアスといいます。この背景には安定した生活リズムや環境が継続してほしいという思いや、状況変化による利益よりも損失の方を強く意識してしまう損失回避性という心理状態も関わってきます。

確かに、ライフプラン上も収入や支出が安定している方が計画も立てやすく、実現できそうな気もします。しかし、現実ではさまざまなライフイベントの他に、予想外の出費も多く発生するものです。

ライフプランを考えるとき、過度な収入増の想定は禁物ですが、支出はむしろ多めに計算しておく方が、予定外の出費によってプランが大きく崩れることも少ないでしょう。

「もしも」を何度も検討できるのが、ライフプラン・シミュレーションの良いところです。

2:資産形成の順序を知る

一概に「資産形成」といっても人によってやるべきことは違います。大きく分けると、以下の3ステージです(収入を増やすことも重要ですが、ここではあえて外して考えます)。

イ)家計の無駄を減らして、貯蓄できる生活基盤を作る(家計の見直し)

ロ)万が一のことにも対応できるための現預金を貯める(月の生活費半年〜1年分が目安)

ハ)将来の「何に」備えるかを考えて、資産形成の方法を探す(余裕資金の運用)

(イ)の段階なら節約や「ポイ活(ポイント活用)」などがおすすめです。

家計のスリム化や収入の増加によって(ロ)の段階にまできたなら、少しずつ運用について知識を増やしていくと良いでしょう。

(ハ)の段階まできたら一段落ですが、無理に余裕資金を作っても継続できなければ資産形成の意味がありません。自分の資産形成のステージを考えながら、長期間(イ)〜(ハ)を繰り返すことで目標に沿った資産形成を実現できるでしょう。

繰り返しにはなりますが、遠い将来より、まずは目先の将来を意識しておきましょう。

貯蓄の項目分けでライフイベントを乗り越える

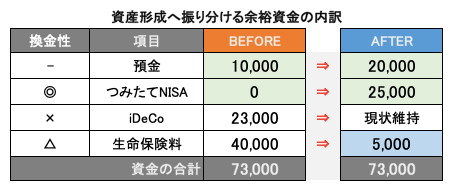

加藤さんの場合、生命保険でこれまで支払っていた分で払い済みに切り替えて、余裕ができたら資金枠を、預金とつみたてNISA(ニーサ:少額投資非課税制度)に振り替え、万が一に働けなくなったときのことを考えた保障として、毎年更新の掛け捨て保険に加入することにしました。

さらに、資産形成では貯蓄を積み立てる項目を分けるだけではなく、もしも貯蓄を取り崩すときの順番も考えておくと良いでしょう。

これからの健全家計維持のコツ

独身時は家計のやりくりもしやすく、余裕資金も生まれやすい時期です。その分、交際費や旅行代、ぜいたく品などに、ついお金を使いやすい時期でもあります。節約するだけでは「人生を楽しめない」と思うかもしれませんが、将来の支出にも目を向けることで、お金に悩む頻度が減ってくるはずです。

★今回の要点★資産形成をするときには貯蓄の項目分けをして、近い将来から老後まで備えていきましょう。

【要チェック】西崎努氏の著書『老後の大切なお金の一番安全な増やし方 シニア投資』(アスコム刊)が絶賛発売中です。

本コンテンツは情報の提供を目的としており、投資その他の行動を勧誘する目的で、作成したものではありません。銘柄の選択、売買価格等の投資の最終決定は、お客様ご自身でご判断いただきますようお願いいたします。本コンテンツの情報は、弊社が信頼できると判断した情報源から入手したものですが、その情報源の確実性を保証したものではありません。本コンテンツの記載内容に関するご質問・ご照会等には一切お答え致しかねますので予めご了承お願い致します。また、本コンテンツの記載内容は、予告なしに変更することがあります。