今日のレンジ予測

[本日のドル/円]

↑上値メドは140.00円

↓下値メドは132.00円

在宅勤務:会社経営者は生産性向上を求める一方で、生産性の低い職場に労働者を戻そうとしている

日本経済:政府は日銀が利上げすると困る。国債の利払い負担が増大

エネルギー問題:中国のコロナ行動制限解除は、天然ガス価格の上昇要因に

自動車:世界の自動車生産は不足状態から供給過剰へ

欧州:2030年までにロシア産のガスの2/3を持続可能エネルギーに切り替える計画

NZ:農業由来温室効果ガス排出に対して課税

FRB:ウォラー理事:弱いCPIはある時点のデータにすぎない

英国:ハント財務大臣、緊縮財政を進める方針。ウィンドフォール税も検討

金融政策:どの中央銀行も、利上げがインフレにどう作用するのか、明確な説明をしていない

FRB:米利上げ終了間近。タカ派ジョージ連銀総裁も終了時期を示唆

12月のFXマーケットは、円が先導役となった広範なドル売りでスタート。パウエルFRB(米連邦準備制度理事会)議長の「12月から利上げを緩める」発言が引き金となった。またFRBのウイリアムズ・NY連銀総裁は、インフレ抑制のために一段の引締めが必要とする一方で、1年後のインフレ上昇率はマイナスになると予想。また2024年の「利下げ」についても言及した。中央銀行が引締め政策の最中に緩和政策の見通しについて述べるのは異例のことで、マーケットは米金利がほぼ天井をつけたとの認識を強めている。

12月1日(木曜)のドル/円は4営業日連続の「円高」。

1日のレンジは135.21円から138.10円。値幅は2.90円。

2022年239営業日目は137.94円からスタート。東京時間朝に138.10円をつけて高値としたあとは、ほぼ一方的に円高に動き、138円台、137円台、さらに136円台を通り抜けると、未明には8月18日以来の円高水準となる135.21円をつけた。日銀が今年9月22日に実施した最初の円買い介入の時の水準は145.90円。それから3カ月で10円下落したことになる。終値は135.35円(前日比▲2.75円)。1日の下落幅が2円を超えたのはCPI(消費者物価指数)以来。米金利がドル/円を動かしていることが再確認された。

レジスタンスは、

138.10円(12/01)

139.05円(200時間移動平均)

139.90円(11/30)

サポートは、

135.21円(12/01)

134.65円(08/18)

133.90円(08/16)

パウエルFRB(米連邦準備制度理事会)議長は今週「米経済見通しと雇用市場」というタイトルでスピーチを行った。12月6日からFRBは金融政策に関する発言が禁じられるブラックアウト期間に入るため、パウエルFRB議長にとってこれが12月FOMC(米連邦公開市場委員会)前最後の発言となる。12月のFOMCの利上げは0.50%に「減速」というのがマーケットのコンセンサスだが、一方でパウエル議長がその予想を押し戻すのではないかという見方も根強かった。

結論からいえば、12月の利上げは0.50%がほぼ確定となった。パウエルFRB議長のスピーチは「ハト派的」というほどではなかったが、少なくともマーケットが恐れていたほど「タカ派」ではなかった。FRBは「やるべき仕事を、ほぼやり終えた」との印象で、FF金利の終着レートが5.00%から大きく上振れするリスクは低くなった。

パウエルFRB議長によると、米国のインフレの原因は大きく3つあり、それはサプライチェーン混乱による供給不足、住宅賃料、そして労働賃金である。そのうち供給不足によるモノ不足は解消に向かい、住宅価格も下落の兆しが見えてきた。あと残るのは、労働賃金の上昇だが、パウエルFRB議長によると、「雇用市場は正しい方向に進んでいる」。

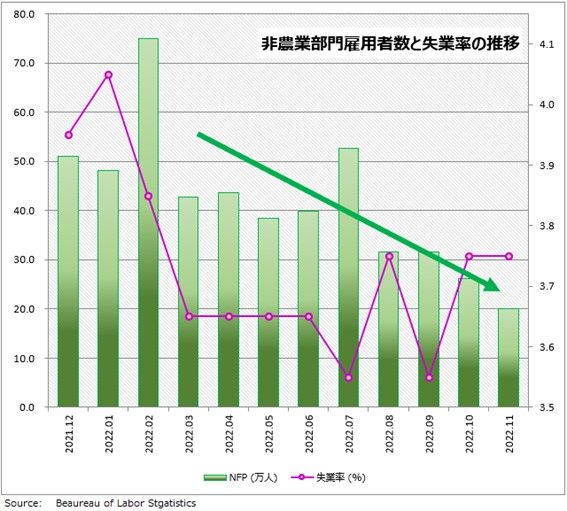

今夜は11月雇用統計が発表される。参考指標とされる民間版雇用統計のADP全米雇用報告は20万人増の予想に対して12.7万人だった。果たして雇用市場はFRBの望む方角に向かっているのだろうか。

11月雇用統計の詳しい解説については「ついに始まった、IT企業の非情リストラ!雇用拡大、終わりの始まりか」をご覧ください。

主要指標 終値

今日の為替ウォーキング

今日の一言

世の中の認識が、「コップに水が半分入っている」から「半分空である」に変わるとき、イノベーションの機会が生まれる - ピーター・ドラッカー

Everybody

FRBが強烈な利上げを続けても、米国の雇用市場が堅調さを維持しているのは、米国経済の強さを物語っている。日本では、日本経済が崩壊するからといって、日銀は利上げどころか緩和政策の微調整さえできずにいる。

雇用市場が好調のままでインフレ率が低下するならば、米経済のソフトランディングも夢ではない。「物価の安定」と共に「雇用の最大化」を法的使命(マンデート)として掲げるFRBにとっては、さぞや喜ばしい事だろうと思っていたら、実はそうではないらしい。それどころか「まじヤバくね」と警戒感をあらわにしている。

米雇用市場における求人数の多さは、米雇用市場がオーバーヒート状態になっていることを示す。パウエルFRB議長とすれば、労働市場が均衡に近づくまで求人需要が減ってほしいのだ。

なぜなら、極端な売り手市場の状況で従業員を確保するためには、高い給料を提示するしかない。労働コストは最終的に価格に転嫁される。雇用市場が過熱するほど、インフレ率も上昇するというわけだ。

そうなれば、FRBは利上げを続けるしかない。利上げという劇薬を使い続けることで、いつかはインフレも収まるだろうが、その前に副作用で米経済がリセッションに陥るだろう。最悪なのは、景気が後退していく中でインフレが同時進行する「スタグフレーション」が発生することだ。

この最悪のシナリオを回避するベストシナリオは、働き手が増えることだ。パウエルFRB議長もそれを期待していた。しかし最近では「労働力参加率が新型コロナ前の水準に戻ることはない」と悲観的な見解を示している。そうすると、雇用者の増加を抑えることしか方法は残っていない。

今夜発表される11月雇用統計の詳しい解説については「ついに始まった、IT企業の非情リストラ!雇用拡大、終わりの始まりか」をご覧ください。

今週の 注目経済指標

今日の注目通貨:豪ドル/円

予想レンジ ↑96.96円 ↓91.06円

今週の豪ドル/円のピボット(ブルベア判断の分かれ目)は、94.01円。

94.01円より上ならば豪ドル買いが優勢、94.01円より下ならば豪ドル売りが優勢。

2022年の高値は98.67円、安値は80.37円。平均値は89.52円。

1日の最大値幅は3.01円、平均値幅は1.20円。

2022年の値幅は18.30円。

2021年の終値(83.70円)に比べて9.93円の豪ドル高。

98.67円 : 2022年 高値

98.09円 : 第4レジスタンス(HBO)

96.96円 : 第3レジスタンス

95.83円 : 第2レジスタンス

95.74円 : 10月 高値

95.56円 : 11月 高値

95.49円 : 第1レジスタンス

94.01円 : ピボット

92.54円 : 第1サポート

92.19円 : 第2サポート

92.14円 : 11月 安値

91.06円 : 第3サポート

92.14円 : 11月 安値

89.93円 : 第4サポート(LBO)

90.84円 : 10月 安値

2022年 豪ドル/円データ

本コンテンツは情報の提供を目的としており、投資その他の行動を勧誘する目的で、作成したものではありません。銘柄の選択、売買価格等の投資の最終決定は、お客様ご自身でご判断いただきますようお願いいたします。本コンテンツの情報は、弊社が信頼できると判断した情報源から入手したものですが、その情報源の確実性を保証したものではありません。本コンテンツの記載内容に関するご質問・ご照会等には一切お答え致しかねますので予めご了承お願い致します。また、本コンテンツの記載内容は、予告なしに変更することがあります。