今日は、昨日のレポートの続きです。私は、資産形成の手段として米国株と日本株両方に積み立て投資していくのが良いと考えています。昨日は、米国株をグロース株のコアとして投資していくべきと考える理由を解説しました。今日は、米国株だけでなく日本株にも投資すべきと考える理由を解説します。

米国株&日本株両方に積み立てが良いと思う理由

昨日のレポートを読んで、「日本株に投資しても仕方ない。米国株だけでいい」という印象を持った方もいるかもしれません。

私は、日本株と米国株両方に分散投資した方が良いと思います。バブル崩壊を乗り越え、構造改革を経て、財務・収益力が格段に改善して割安になった日本株は、ここから投資妙味が高くなると考えています。

日本株と米国株に対する、私の基本的な考えは以下の通りです。

◆日本株:バリュー(割安)株の宝庫。今後はアジアで成長するグロース(成長)株が増えると予想。

◆米国株:グロース株の宝庫。今後も世界の成長をけん引。バリュー株もあるが、日本のバリュー株ほど魅力的ではない。

株式相場では、バリュー優位、グロース優位が歴史的に交互に繰り返されています。バリューとグロース、国別では日本株と米国株にそれぞれ分散投資することが、長期目線で安定的な資産形成につながると考えています。

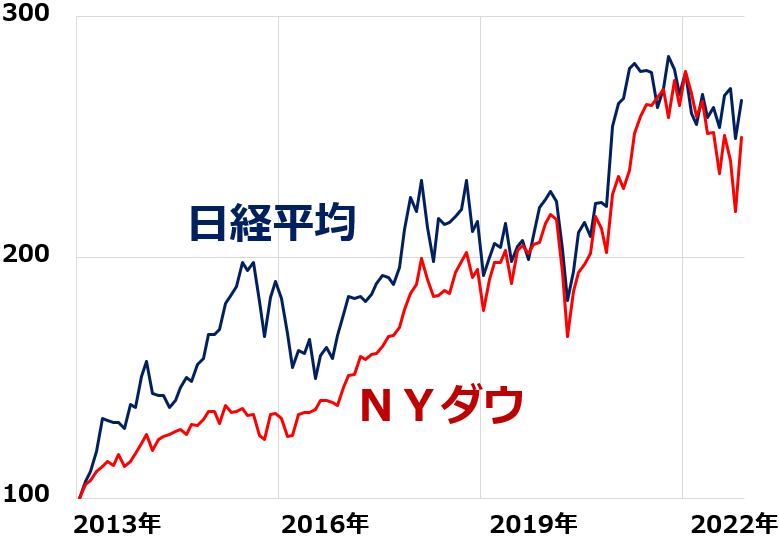

昨日は、1989年以降における日経平均株価とNYダウ(ダウ工業株30種平均)の比較をお見せしました。日本株のバブル崩壊期を含む比較なので、日本株は米国株に大きく負けています。ただし、日本株がバブル崩壊を経て復活した2013年(アベノミクス開始)以降で比較すると、日米ともほぼ同じ上昇率です。

<日経平均・NYダウの月次推移比較:2012年末~2022年10月>

厳密にいうと、日経平均の上昇率の方がNYダウより少しだけ高くなっています。ただし、NYダウは近年、米国を代表する指数と言えなくなっています。構成銘柄が30銘柄しかなく、米国経済の成長をけん引しているハイテク株の組み入れが少ないからです。

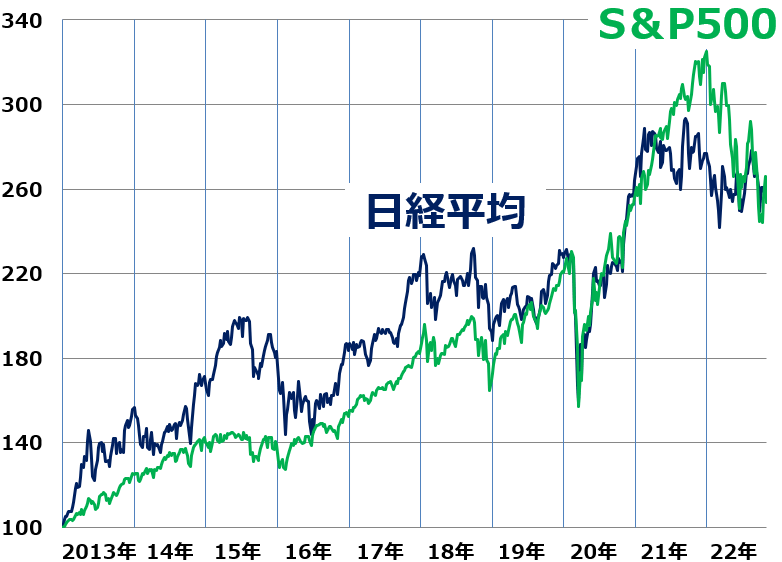

米国の主要大型株で構成されるS&P500種指数の方が、より米国株全体の動きをよく表しています。アベノミクススタート後の日経平均をS&P500と比較すると、ほぼ同じ上昇率であることがわかります。

<日経平均・S&P500の週次推移比較:2012年末~2022年11月(4日)>

このように、2013年以降で見ると、日本株と米国株の上昇率に大きな差はありません。私は今後10年で見ても、大きな差はつかないと予想しています。

したがって、特徴の異なる日米2カ国の株式に、ダブルで積み立て投資していくことが、長期で安定的な資産形成をはかっていくのに有効であると考えています。

短期的な見通し:日本株優位が続くと予想

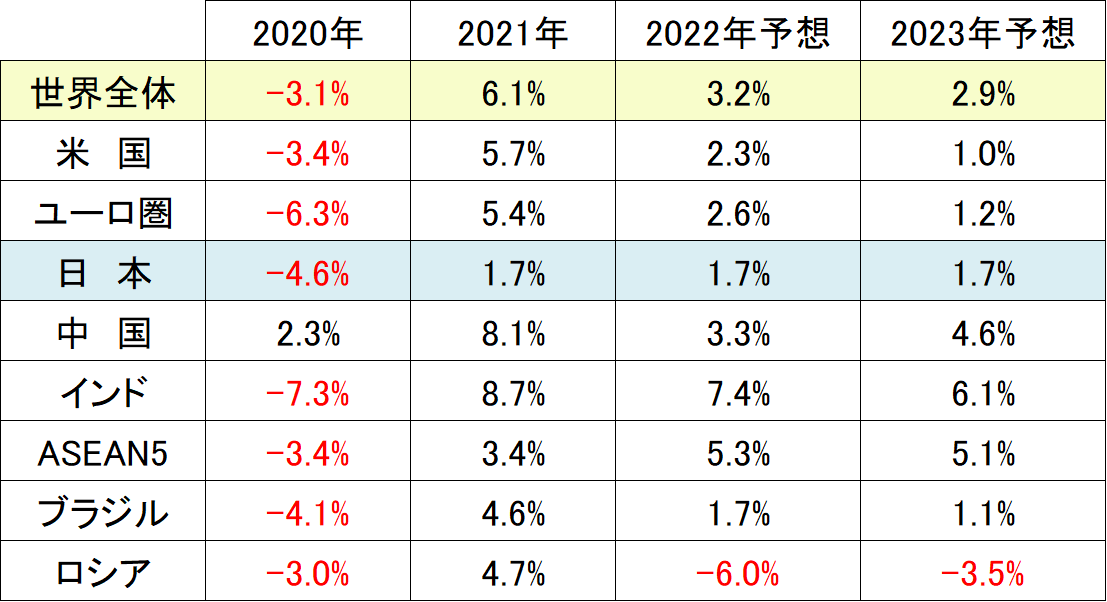

2023年は、珍しく日本のGDP(国内総生産)成長率が米国の成長率を上回る可能性があります。IMF(国際通貨基金)の予想によると、2023年の成長率は、日本が1.7%、米国が1.0%です。

<IMF世界経済見通し:2022年7月時点>

日本はコロナ後の回復が遅れていて、ようやくコロナ前のGDPに戻っていくところです。円安やリオープンが日本の回復に寄与します。既に始まっている全国旅行支援や、外国人観光客の受け入れ増加が、内需回復に寄与しています。

一方、米国はコロナ後の急成長によって、既にコロナ前のGDPを大きく超えています。ところが、景気過熱から深刻なインフレが起こり、急激な金融引き締めを行っているところです。インフレと金利上昇によって、今後消費の鈍化が懸念されています。

日米の今年から来年にかけての成長モメンタムの差を反映して、しばらく日本株が米国株よりもパフォーマンスの良い状況が続くと予想しています。ただし、それは短期的な予想です。長期的な視点にたてば、米国株の方が成長性ですぐれているとの見方は変わりません。

▼著者おすすめのバックナンバー

2022年11月9日:米国株&日本株「ダブル積立」が資産形成に良いと考える理由

本コンテンツは情報の提供を目的としており、投資その他の行動を勧誘する目的で、作成したものではありません。銘柄の選択、売買価格等の投資の最終決定は、お客様ご自身でご判断いただきますようお願いいたします。本コンテンツの情報は、弊社が信頼できると判断した情報源から入手したものですが、その情報源の確実性を保証したものではありません。本コンテンツの記載内容に関するご質問・ご照会等には一切お答え致しかねますので予めご了承お願い致します。また、本コンテンツの記載内容は、予告なしに変更することがあります。