史上最悪のFOMC日の最後の90分間

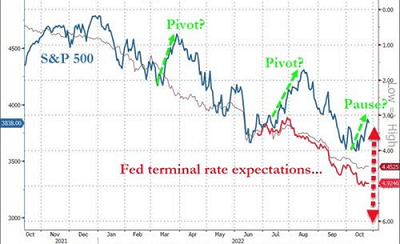

昨日のFOMC(米連邦公開市場委員会)までは、パウエル・ピボット期待相場が展開されていた。FRB(米連邦準備制度理事会)のインフレファイトが腰砕けになって、まもなく利上げが停止されるという金融当局の「挫折」に市場は期待していたのである。

S&P500とパウエル・ピボット期待

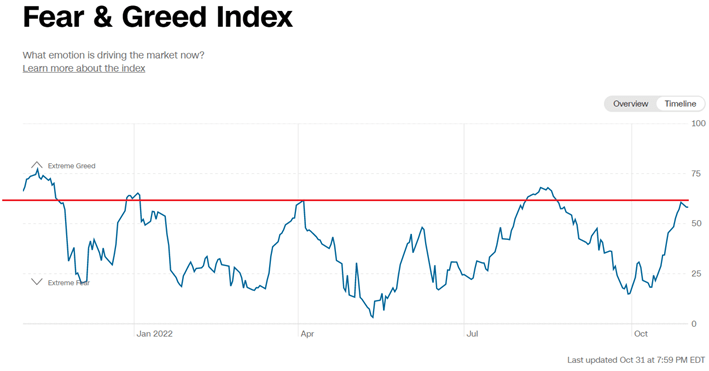

市場は「FRBが何とかしてくれる」と楽観的になり、CNNの<恐怖と欲望指数>はベアマーケットラリー(大きな弱気相場の中の一時的反発)の上限に接近していた。2021年までの過去14年間FRBの出口戦略失敗=腰砕け政策の再現がこれから出てくると、FRBを軽く見ているのである。

CNNの恐怖と欲望指数(Fear & Greed Index)の推移

昨日のFOMCを筆者はリアルタイムで見ていたが、ブレイナードFRB副議長が書いたFRB声明をみて市場は楽観的になった。この声明文は、セントルイス連邦準備銀行のブラード総裁の示唆通りの<ソフトピボット>であり、<FRBが利上げペースの鈍化>を示唆する大きなハト派的変更をおこなったことで、リスクオンの買いに市場は動いたのである。

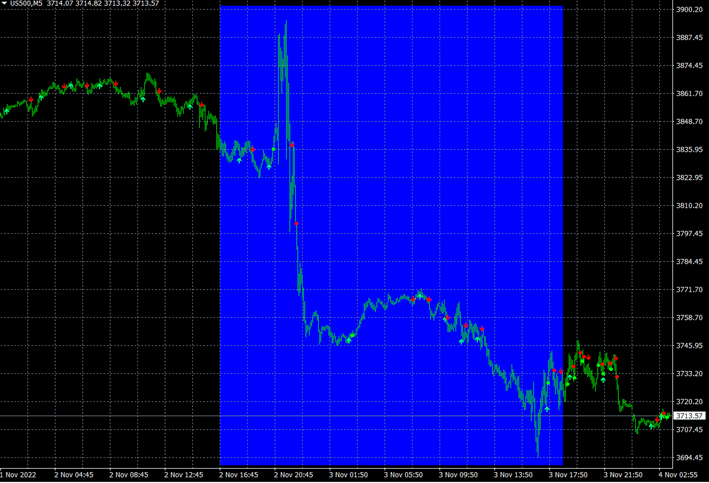

しかし、その後、パウエルFRB議長が、金利一時停止について考えるのは時期尚早なだけでなく、「前回の会合以降入ってくるデータから、究極の金利レベルは以前の予想より高くなる」と述べたことから、状況は一変した。最初の陶酔的な反応の後、パウエルが基本的に金利は「より長く高く」とどまることをほのめかすと、市場は全て逆転した。

「利上げの一時停止は、私たちが考えていることではありません」というパウエルの発言は、「利上げの幅は縮小される可能性が高いが、最終的に行き着く金利水準は高くなった公算が大きい。つまり小幅な利上げの回数が増えるということだ。ハト派的ではない」という市場の思惑を呼んだ。

「パウエルFRB議長が想定以上に金融引き締めの姿勢を示したことで慌てて売り注文を出す投資家が多かった」という。

S&P500CDD(5分足)とFOMC声明とパウエル発言を受けての反応

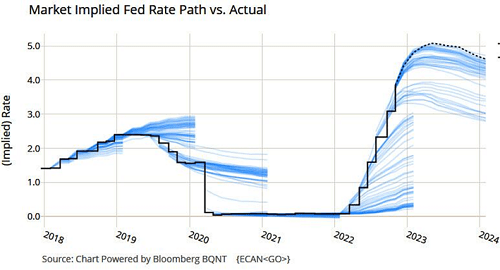

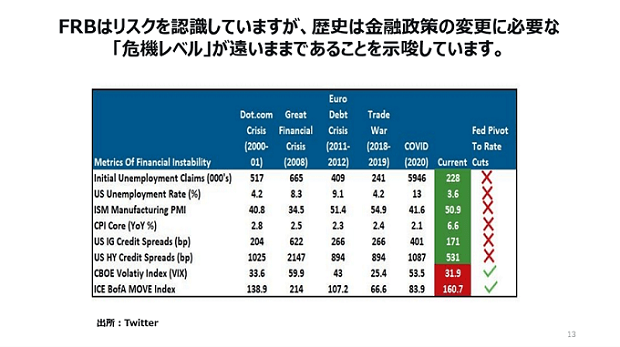

パウエルの発言を受けて、現在の利上げサイクルにおける政策金利の最終到達点(ターミナルレート)が、切り上がりつつある。

市場予想のFFレートと実際のFFレート

出所:ゼロヘッジ

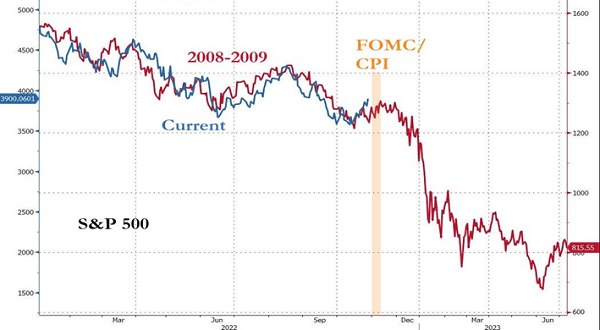

下のチャートは、ラジオやこの連載などで取り上げてきた<2008年と今年のS&P500種指数のアナログチャート(パターン分析)>である。ここまでの軌道はかなりの相関がみられる。

11月2日のFOMC、11月4日の10月の米雇用統計、11月8日の中間選挙、11月10日のCPI(消費者物価指数)と、11月上旬はイベント続きである。

FRBの「一時停止」、「ミニピボット」、「タカ派的姿勢の後退」といった楽観論の流布から、市場はオプション市場を中心に買いパニック相場となったが、FOMCやCPIでこの楽観相場が反転するのかが注目されていた。

2008年と今年のS&P500のアナログチャート

ここまでの米国株の軌道は、2008年のアナログチャート通りである。問題はここから先である。われわれは、現在、ベアマーケットのどの地点にいるのかをしっかり考えないといけないだろう。

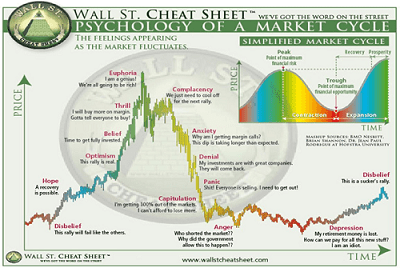

市場サイクルの心理

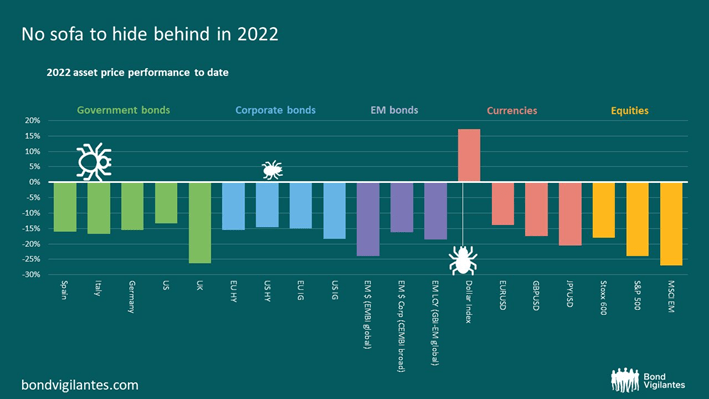

2022年のポートフォリオのリターン

投資家にとって今年最も恐ろしいチャートの一つは、2022年のポートフォリオのリターンを見ることであろう。国債、社債、新興国債券、通貨、株式など、金利上昇と成長鈍化の恐怖から身を隠せる場所はほとんどない。逆に言えば、債券や株をショートすれば、今年は膨大なリターンを得られた年である。

2022年のポートフォリオのリターン

米ドルは、今年に入ってからプラスのリターンを記録した数少ない資産の一つである。

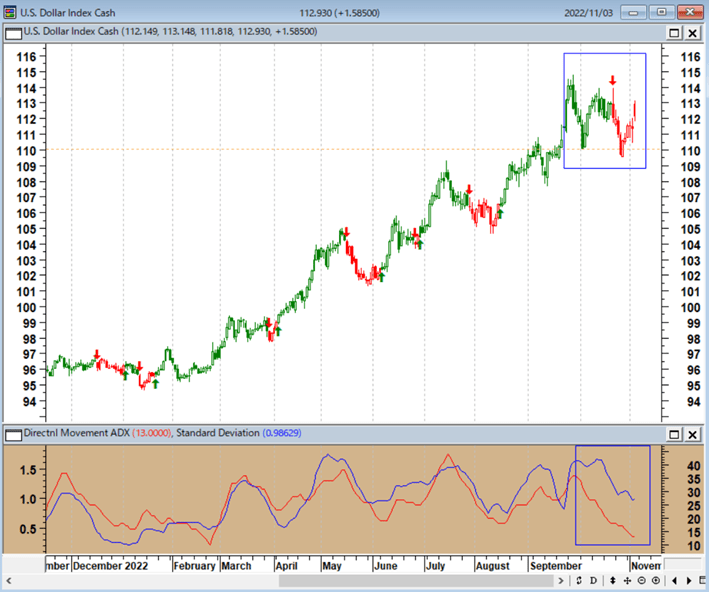

ドルインデックス(日足)

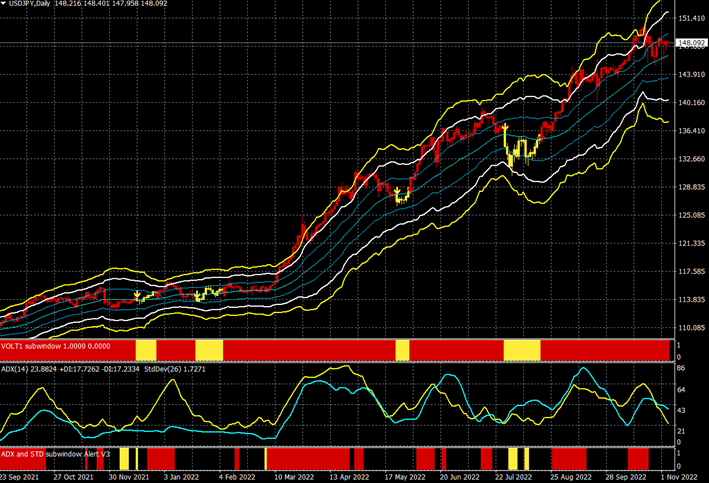

ドル/円(日足)

出所:楽天MT4・石原順インディケーター

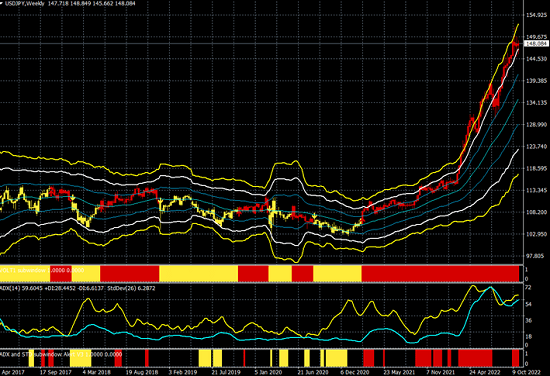

ドル/円(週足)

出所:楽天MT4・石原順インディケーター

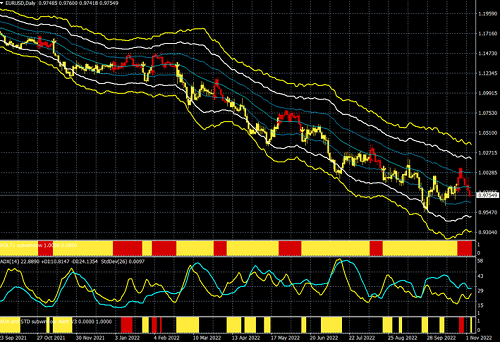

ユーロ/ドル(日足)

出所:楽天MT4・石原順インディケーター

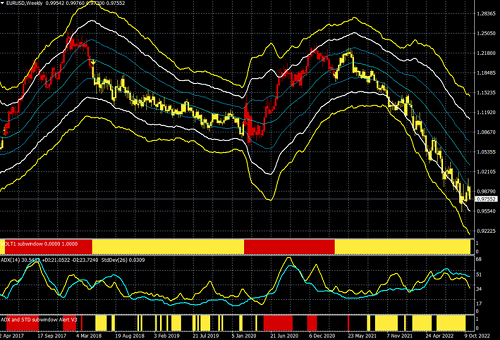

ユーロ/ドル(週足)

出所:楽天MT4・石原順インディケーター

ポンド/ドル(日足)

出所:楽天MT4・石原順インディケーター

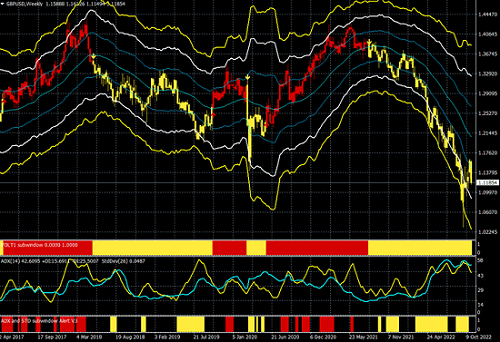

ポンド/ドル(週足)

出所:楽天MT4・石原順インディケーター

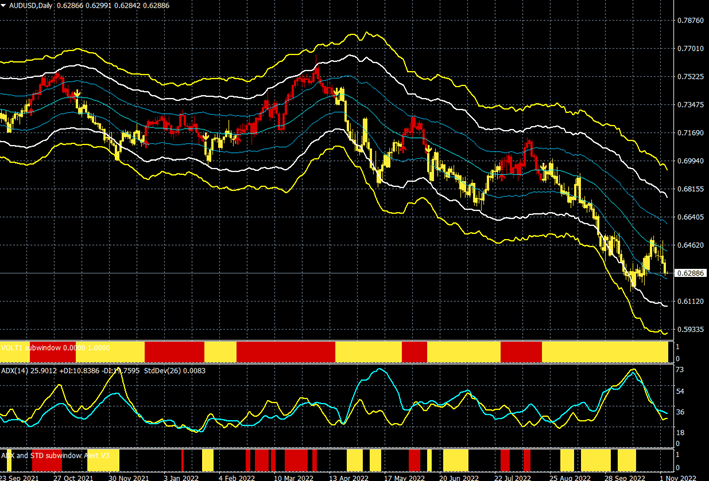

豪ドル/ドル(日足)

出所:楽天MT4・石原順インディケーター

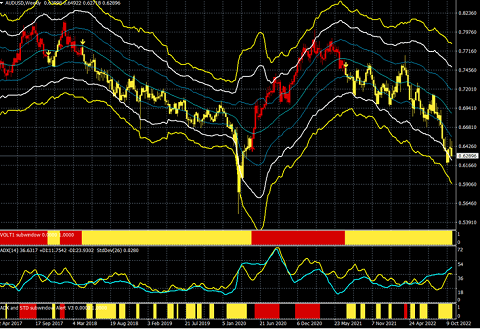

豪ドル/ドル(週足)

出所:楽天MT4・石原順インディケーター

日銀のYCCは既に壊れている!?

財務省が10月27日に発表した対外・対内証券投資によると、海外投資家は10月16~22日の週に日本の中長期債を1兆3,912億円売り越した。売り越しは5週連続で、累計の売越額は6兆円を超えたという。

日本経済新聞の記事「海外勢、日本国債売り再燃 5週連続売り越し、8年ぶり 日銀の緩和修正観測じわり」によると、海外勢による日本国債の売り越しの背景にあるのは、日本銀行が現在の政策を維持できなくなるとの観測がじわりと強まっていることだと指摘している。

円相場が1ドル=150円を突破するなど急速な円安が進行した上、インフレ率も3%に到達している。日銀はYCC(イールドカーブコントロール)で長期金利をゼロ%程度、短期金利をマイナス0.1%に誘導するために、国債を買い入れるなどして金利上昇圧力を抑え込んできたが、海外勢はこの日銀の政策に軋みが出ていると考えているようだ。

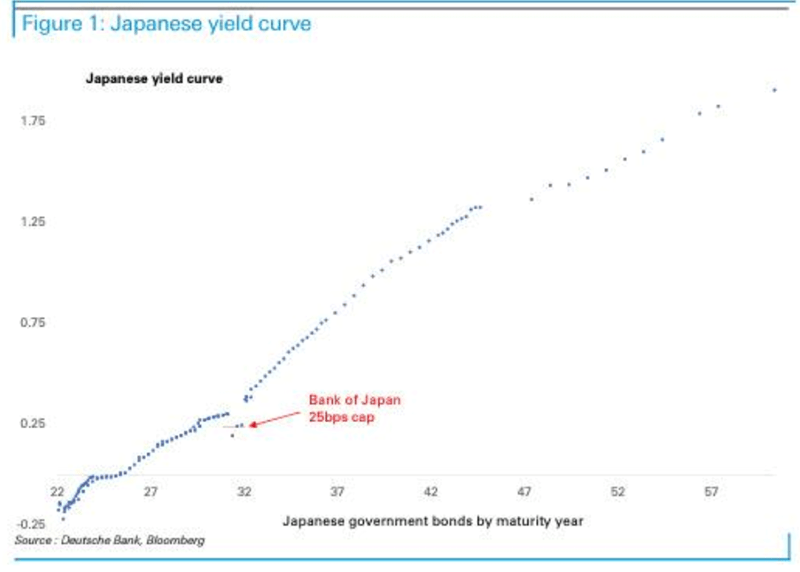

ゼロヘッジの記事「One Bank Makes A Stunning Discovery: The Bank Of Japan's YCC Is Broken And Soon The Entire JGB Market Will Cease To Exist(ある銀行が驚くべき発見をした:日銀のYCCは壊れ、日本国債市場全体がまもなく消滅する。)」では、日銀のYCCは既に壊れているとするドイツ銀行のFXストラテジスト、サラベロス氏の見方を紹介している。

日銀が日本国債市場の半分以上を所有し、一度も取引が行われないまま数日が経過することもある中、日銀のYCC政策は、どう考えても既に破綻している。日銀の固定金利買い入れオペの対象となっている三つの10年国債利回りだけが、25ベーシス・ポイントの利回り以下で取引されており、それ以外の期日の国債は上限を大幅に上回る利回りで取引されている。

日本のイールドカーブ

つまり、もし日銀による無制限の固定金利入札と広範なQE(量的緩和)がなかったら、日本のイールドカーブ全体はおそらく大幅に上昇していたと考えられる。この「壊れた」曲線は、政策のゆがみだけでなく、その限界も示している。

日本のMMTの実験自体が消滅へのカウントダウンをしている今、東京はせいぜい数カ月の時間稼ぎをしているにすぎない。MMT(現代貨幣理論)とヘリコプターマネーの終盤戦に入ったようだ。

11月2日のラジオNIKKEI『楽天証券PRESENTS 先取りマーケットレビュー』

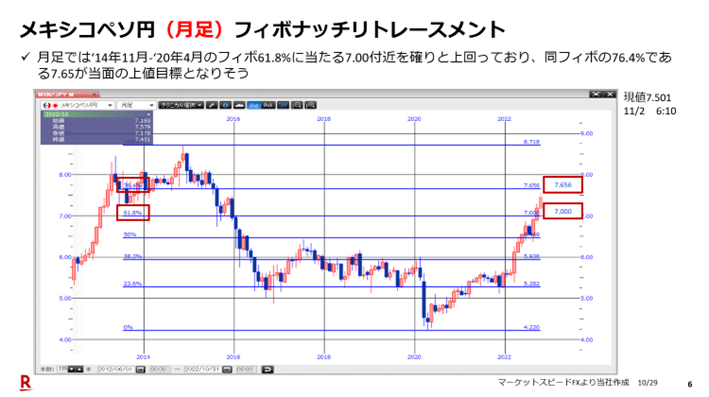

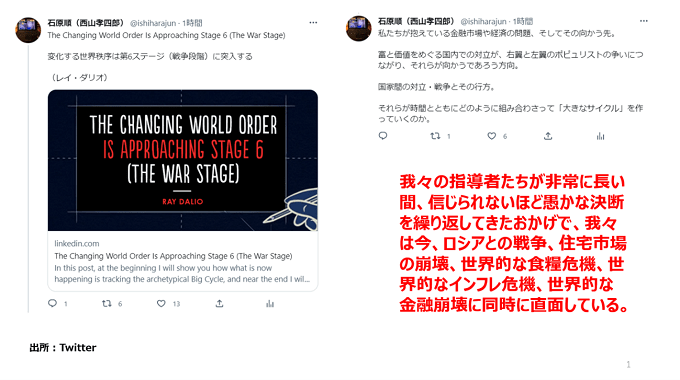

11月2日のラジオNIKKEI『楽天証券PRESENTS 先取りマーケットレビュー』は、武田則孝さん(楽天証券FXディーリング部)をゲストにお招きして、「最強通貨はメキシコペソ/円!?」・「歴史をみればわかるが、スーパーバブルは価格下落か日柄で調整される」・「パウエル・ピボットがあろうがなかろうが、弱気相場が終わるまでにはまだ長い道のりがある」というテーマで話をしてみた。ぜひ、ご覧ください!

ラジオNIKKEIの番組ホームページから出演者の資料がダウンロードできるので、投資の参考にしていただきたい。

11月2日: 楽天証券PRESENTS 先取りマーケットレビュー

本コンテンツは情報の提供を目的としており、投資その他の行動を勧誘する目的で、作成したものではありません。銘柄の選択、売買価格等の投資の最終決定は、お客様ご自身でご判断いただきますようお願いいたします。本コンテンツの情報は、弊社が信頼できると判断した情報源から入手したものですが、その情報源の確実性を保証したものではありません。本コンテンツの記載内容に関するご質問・ご照会等には一切お答え致しかねますので予めご了承お願い致します。また、本コンテンツの記載内容は、予告なしに変更することがあります。