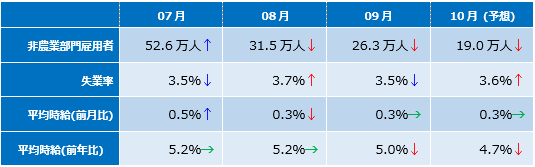

過去3カ月の推移と今回の予想値

10月雇用統計の予想

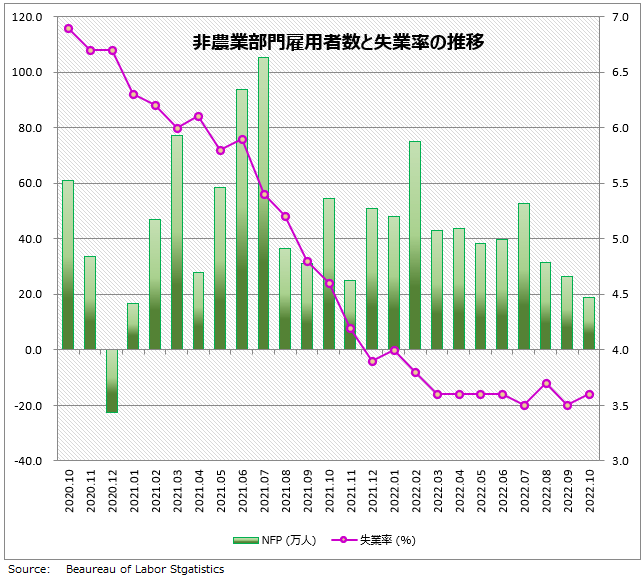

BLS(米労働省労働統計局)が11月4日に発表する10月の雇用統計は、市場予想によると、NFP(非農業部門雇用者数)は2021年1月以降で最も少ない、19.0万人にとどまりそうです。

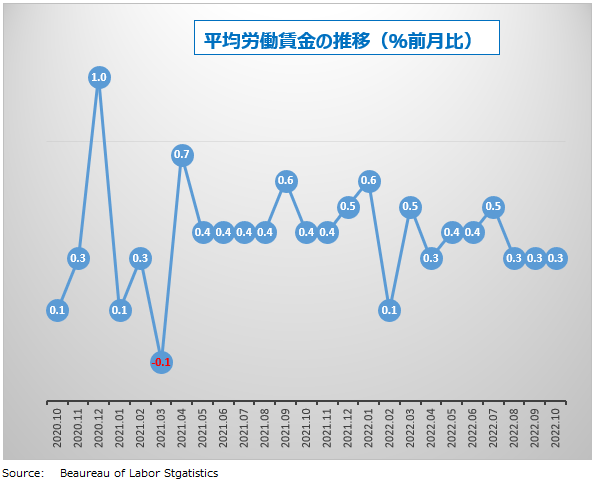

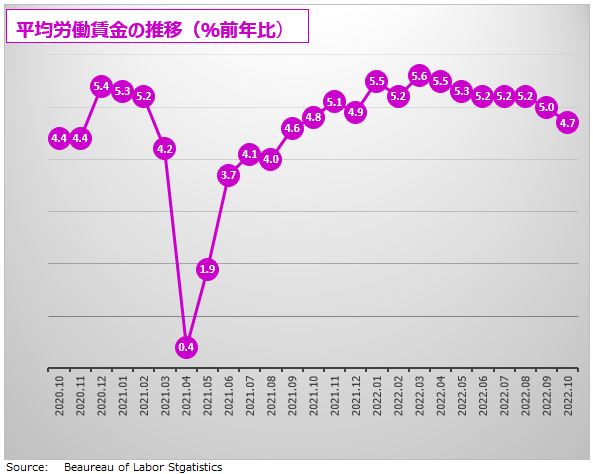

失業率は3.6%に上昇の予想。平均労働賃金は、前月比+0.3%、前年比+4.7%。労働賃金は2022年4月の5.6%をピークにして緩やかに下降していましたが、5.0%を下回るとすれば今年初めてのことです。

9月雇用統計のレビュー

9月の雇用統計のNFPは、レジャー部門やヘルスケア部門の雇用が堅調で、事前予想(25.0万人増)をやや超える26.3万人増となりました。2022年の1月から9月までの平均雇用増は44万人。2021年の同期間の55万人と比較して、伸びは鈍化しています。

失業率は3.7%から3.5%に低下しました。労働力参加率は62.4%から62.3%とほぼ横ばいでした。

「良い失業率」と「悪い失業率」

果たして、パウエルFRB(米連邦準備制度理事会)議長は雇用を増やしたいのか、それとも減らしたいのか?

雇用市場が弱くなると株式市場が喜ぶのはなぜか。雇用市場は、もはや失業率だけの問題にとどまらず、インフレの問題と絡み合い、これまでように「強い雇用統計は、良いことだ」という単純な公式に当てはまらなくなっています。

世界の中央銀行にとって、高インフレ率が最大の問題です。中央銀行はインフレ率を引き下げるために何をしているのか。インフレ率の抑制には賃金コストを引き下げる政策が適切だと、FRBやECB(欧州中央銀行)は考えます。

しかし、実質所得(名目所得を物価の変動を考慮して調整された所得)が著しくマイナスになっている状況では、このような政策は理解を得られません。

そのため、需要を抑制することによって、企業の価格決定力と利益率を弱めようと中央銀行は考えます。中央銀行は、原油価格や食料品価格の上昇を直接コントロールすることはできないのです。日本銀行の中庭を掘っても油田は見つからないし、日銀職員は小麦の栽培をしていません。中央銀行にできることは、需要を後退させることです。

需要後退は、雇用の減少や雇用安定への懸念の高まり、あるいは所得の減少によって引き起こされます。給料が上がらない、リストラの恐怖など、将来の生活に対する不安が大きくなるほど、家庭はできるだけ出費を抑え、質素な生活を心がけます。するとモノが売れなくなるから、企業は値下げすることになります。

これがFRBの狙うところです。パウエルFRB議長は次のように述べています。「米国のインフレ率を目標値の2%まで引き下げるためには、雇用市場を冷やす必要がある」。

一方、日銀は、日本のインフレ率を下げるのではなく、さらに高くしたいと考えています。インフレ率を安定的に上昇させるためには、賃金上昇が不可欠ですが、日本の実質所得は他国以上にマイナスが続いています。給料が上がらない、上がっても物価上昇に全く追いついていないのが現実です。この状況が近い将来改善される見込みは全くありません。

日本の家庭が、生活防衛として無駄な出費を抑え質素な生活を心がける中で、企業の価格決定権は弱いままで、いつまでたっても値上げできませんでした。

この状況が数十年も続いていることを憂慮する日銀は、大量緩和政策で円安を持続させることで物価高をつくり、国民の意識にインフレ期待を形成してやろうと考えました。物価上昇が続くことが当たり前だという考え(期待)を消費者のマインドに浸透させることで、企業に値上げをしやすくさせるのです。

日銀は需要インフレを起こすことができませんでしたが、円安を利用して輸入インフレを発生させることに成功しています。日本経済には「サステナブルな円安」がどうしても必要だと日銀は信じています。

海外の中央銀行はインフレ期待をつなぎ止めて物価上昇に歯止めをかけようとしています。日銀はその逆で、日本人のインフレ期待を解き放ち物価を上昇させようとしているのです。

FOMC(米連邦公開市場委員会)はインフレ討伐の旗を掲げ、積極果敢な大幅前倒し利上げを連続して繰り出しています。最新のドットチャートでは、2022年末の着地レート予想が6月時点の3.9%から4.6%まで大きく引き上げられていました。

2023年のFF金利では、4.00%以下を予想するメンバーはたった一人。残りのメンバー全員は4.38%以上を予想しています。ドットチャートは、利上げ前倒しだけではなく、「長期間にわたる高金利」継続に対するFOMCメンバーの強い意志を反映しています。

ところが、FRBの努力も空しく、雇用市場はクールダウンするどころか、失業率は史上最低水準の3.5%まで下がるなど、ヒートアップが続いています。

利上げ政策の成果が見えない。パウエルFRB議長は不安になります。「このまま利上げを続けても大丈夫なのか?」FRB内部でも、もっと大胆に利上げするべきだと主張する積極派と、利上げが実体経済に浸透するまでのタイムラグを計算してこれ以上の過剰な引き締めは逆効果だとする慎重派が対立しています。

パウエルFRB議長が期待しているのは「良い失業」。景気後退のリストラによる失業率「悪化」ではなく、労働力人口の増加による失業率「上昇」です。いったん仕事を辞めた労働者や失業給付金を使い果たした人たちが再び雇用市場に戻ってくることで、人手不足が解消に向かい、賃金上昇率も低下する状況が理想なのです。

しかし、米雇用市場の就業者数は、2021年の1月から9月までの月平均の増加者は55万人増でしたが、2022年の同期間では44万人増と伸びは大幅に鈍化しています。利用可能な労働力リソースがほぼ使い果たされてしまった可能性があるのです。

つまり、いくら待っても労働者は戻ってこないということです。雇用市場のヒートアップは続き、企業は労働力を確保するために賃金を引き上げ続ける中で、インフレは暴走を続けることになります。

そうなると、FRBに残された手段は、リセッション覚悟の大幅な利上げを継続することでインフレ率を引き下げるしかない。インフレは最終的に引き下げられるかもしれませんが、経済も深手を負い不況とリストラによる真の雇用喪失という「悪い失業」が発生することになるでしょう。

米国のインフレ率は、すでにFRBの目標値のほぼ5倍近くまで上昇していますが、このインフレ率を2年以内に2%まで引き下げようとするなら、さらに大幅で急速な利上げが必要です。その場合米国の失業率は8.0%以上に悪化するという予測がでています。

本コンテンツは情報の提供を目的としており、投資その他の行動を勧誘する目的で、作成したものではありません。銘柄の選択、売買価格等の投資の最終決定は、お客様ご自身でご判断いただきますようお願いいたします。本コンテンツの情報は、弊社が信頼できると判断した情報源から入手したものですが、その情報源の確実性を保証したものではありません。本コンテンツの記載内容に関するご質問・ご照会等には一切お答え致しかねますので予めご了承お願い致します。また、本コンテンツの記載内容は、予告なしに変更することがあります。