今日のレンジ予測

[本日のドル/円]

↑上値メドは151.05円

↓下値メドは149.00円

円:2%物価目標達成のためには3%賃金上昇が必要。実現は無理

インフレ:マイアミの独身用家賃相場、前年比40%値上がり

インフレ:低所得者層はインフレ上昇に直面する一方、高所得者層はデフレを経験している

インフレ:なぜ目標を突破したのか、なぜ中央銀行が防げなかったのかを理解することが大切である

インフレ:インフレを制御する唯一の方法は「支出を縮小させること」

米アップル:アップルウォッチとマックブックの生産拠点を中国からベトナムへ

中国:テック企業の規制強化で関連企業の採用が75%減。学生の就職難も

中国経済:2022年の経済成長は3%にとどまる。大型景気刺激策は期待薄

原材料費の高騰を理由にした食料品の値上げは口実。価格の大部分は人件費

豪:経済成長に急ブレーキ。来年の成長はトレンド以下に

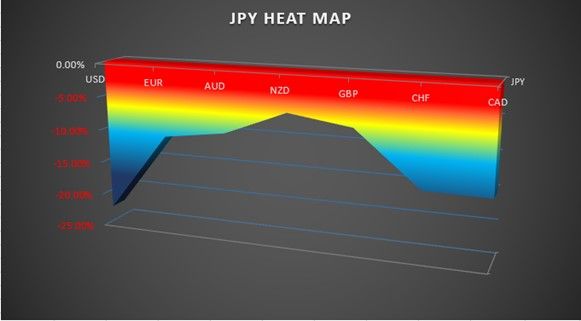

米国の10年債利回りは20日、4.24%まで上昇して2008年7月以来の高水準を記録した。日銀は、10年国債利回りが0.25%を超えて上昇しないように臨時買いオペを通知している。

金利の低い国からお金を借りて金利の高い国に預ける。弱い国の通貨を売って強い国の通貨を買う。これらは合理的な取引であって、投機ではない。日銀が大量緩和政策を続けながら、円売りは投機的だとして介入を行うことがマーケットの理解を得られない。このままでは介入はマーケットに絶好の円売り機会を提供するだけになる。

来週28日は日銀金融政策決定会合が開催される。日銀が緩和政策続行を決定するならば、マーケットは失望すると同時に、円を売ることに一段の安心感を持つことになるだろう。日銀の政策スタンスが変わらいならば、介入効果はさらに薄れる。円安(ドル高)トレンドが転換するのは、FRB(米連邦準備制度理事会)が利上げを休止する来年以降になるだろう。

10月20日(木曜)のドル/円は「円安」。

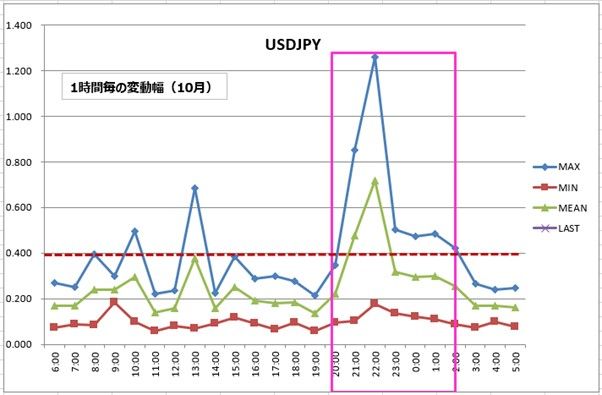

1日のレンジは149.55円から150.29円。値幅は0.74円。

2022年209営業日目は149.83円からスタート。150円ターゲットをロックオンしながら149円台後半でしばらく様子をうかがっていたが、東京時間夕方についにブレーク。この時はいったん引いて、夜遅くに安値となる149.55円まで下げたが、米長期金利の上昇を背景に再びドル買いが強まると、明け方には再び150円に乗せ、150.29円まで高値を更新した。強さを保ったまま、終値は150.15円(前日比+0.25円)。

レジスタンスは、

150.29円(10/20)

159.00円(1990.04)

サポートは、

149.55円(10/20)

149.08円(10/19)

148.13円(10/18)

147.95円(200時間移動平均)

ドル/円は10月始値(144.60円)から20日終値現在までで、5.50円の円安になっている。

4月以降、ドル/円は、5月と7月を除いてすべて円安に動き、上昇平均幅は約7円である。それをあてはめるなら、今月は151.60円に到達することも考えられる。

さらに、11月と12月も同じペースで上昇すると仮定するなら、165.50円まで円安になる可能性もゼロとはいえない。

主要指標 終値

今日の為替ウォーキング

今日の一言

トレードは、簡単そうに見えても簡単には真似できない。手品の種あかしをしてもらってもできないのと同じことだ

You Belong To The City

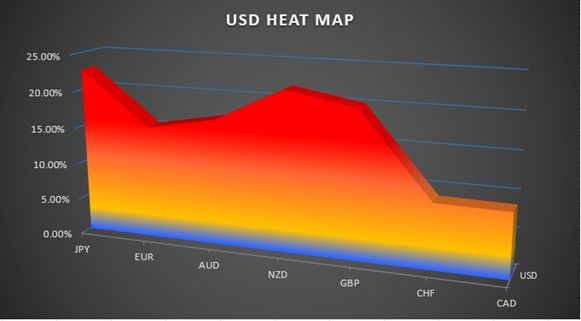

「急速な円安の進行は好ましくない」と黒田日銀は繰り返し発言しているが、本当に円安を止めたいのなら、その根本の原因である日銀の政策を引き締め方向へ修正すればよいことである。

ところが日銀は逆に、長期金利の上昇を徹底的に抑えるための買いオペを増額して実施している。円安を煽るつもりはないだろうが、少なくとも円安を止める気がないと受け取られても仕方がない。

日銀は、2013年4月に「量的・質的金融緩和」政策を導入して以来、9年以上も異次元緩和続けているが、金融部門がその効果のほぼすべてを吸収し、実体経済の支援にはなっていない。低金利も、新規ビジネスの支援よりも、ゾンビ企業の延命に利用されているとの批判がある。日本企業の1/4は、緩和政策の即時終了を希望しているとの調査もあるのに、日銀が大規模金融緩和を続ける理由は何か。

それは「金融抑圧」ではないか。金融抑圧とは、インフレと低金利を組み合わせることによって、政府の債務を非常に低い金利でファイナンスし、究極的には膨張した政府の借金の棒引きを図ることを目的とする政策である。

インフレはモノの値段が上がることだが、相対的に円の価値が下がるということでもある。借金をしている人(政府)は、インフレになれば返済するお金が少なくなる。お金の貸し手側(投資家や預金者)から見ると、受け取るお金の価値が減るのだ。しかし、その分金利上昇による運用益(利息)が増えるため、市場原理が正常に機能している市場においては、プラスマイナス・ゼロになる。

しかし、日銀が人為的に国債利回りを低く抑えつつ、インフレを発生させることによって、借金をしている政府は、低利息で利払いを軽減させながら、お金の価値の減少させることによって債務残高を縮小することが可能になる。インフレ率を2%以上にして、国債金利を0.25%に固定する状況を安定的に達成できたなら、日本政府の借金は30年後に実質的には半分近くまで減少するとの計算がある。これが日銀緩和政策の目標ではないか。

金融抑圧は、借金を抱える政府にとっては、増税や歳出削減など痛みを伴う改革を行わずに済ませることができて良いことづくめだ。そのしわ寄せを受けるのは貸し手(国民)である。

今週の 注目経済指標

今日の注目通貨:ドル/円

予想レンジ ↑155.29円 ↓141.77円

今週のドル/円のピボット(ブルベア判断の分かれ目)は148.53円。

148.53円より上ならばドル買い優勢、148.53円より下ならばドル売り優勢。

157.87円 : 第4レジスタンス(HBO)

155.29円 : 第3レジスタンス

152.70円 : 第2レジスタンス

151.91円 : 第1レジスタンス

150.29円 : 2022年 高値

148.53円 : ピボット

146.90円 : 10月 平均値

145.90円 : 09月 高値

145.15円 : 第1サポート

144.35円 : 第2サポート

143.53円 : 10月 安値

141.77円 : 第3サポート

139.19円 : 第4サポート(LBO)

本コンテンツは情報の提供を目的としており、投資その他の行動を勧誘する目的で、作成したものではありません。銘柄の選択、売買価格等の投資の最終決定は、お客様ご自身でご判断いただきますようお願いいたします。本コンテンツの情報は、弊社が信頼できると判断した情報源から入手したものですが、その情報源の確実性を保証したものではありません。本コンテンツの記載内容に関するご質問・ご照会等には一切お答え致しかねますので予めご了承お願い致します。また、本コンテンツの記載内容は、予告なしに変更することがあります。