今日のレンジ予測

[本日のドル/円]

↑上値メドは146.00円

↓下値メドは143.90円

景気後退:SNSがリセッションを拡散させ、悪化させることもありえる

マクロ経済:世界経済の第2四半期はマイナス成長

豪ドル:RBA、2023年8月から利下げか。住宅市場の過熱なくなる

英消費:行動制限解除で、小売全体に占めるオンランショッピングの割合が37%から25%に急減

米インフレ:現在のインフレは1970年から80年代のインフレに類似

イタリア:GDP比債務残高は2027年までに153%に拡大。日本は252%

ドイツ:独企業の6社に1社が、エネルギー高騰を理由に生産縮小を計画

欧州景気:ECBはインフレ抑制のために緩やかな景気後退を受け入れる

南ア:ラマポーザ大統領、国営電力会社エスコムのリストラ含むエネルギー危機対策を発表

中国:住宅ローン返済ボイコット拡大。全国342か所で発生

6日のNY市場のドル/円の終値は145.13円。終値が145円台の円安だったのは24年ぶり以上のこと。そして今日(7日)は、始値としては同じく24年ぶり以上の円安水準となる145.12円でスタートした。

我が国の岸田首相は、10月末にまとめる総合経済対策に向け「円安の環境を生かした」成長戦略に重点を置く考えを示した。「円安メリット」という表現を使っていることから、岸田政権は「円安容認」方針と受け取られたようだ。介入に対する警戒感が薄れ、円売りに安心感がではじめている。

10月6日(木曜)のドル/円は「円安」。

1日のレンジは144.38円から145.14円。値幅は0.76円。

2022年199営業日目は144.59円からスタート。安値は東京時間朝の144.38円まで。しばらく144円台半ばで方向感がなかったが、海外勢の参入時間からは徐々にドル買いが勢いを増した。明け方に3営業日ぶりとなる145円台に乗せると145.14円まで上値を伸ばす。強さを保ったまま、終値は145.13円(前日比+0.46円)。(ドル/円が145.90円をつけた9月22日の終値は142.40円)

レジスタンスは、

145.14円(10/06)

145.30円(10/03)

145.90円(09/22)

サポートは、

144.38円(10/06)

143.53円(10/05)

143.23円(09/26)

企業向け給与計算サービス会社ADPは、毎月「私製」雇用統計を発表しているが、BLS局(米労働省労働統計)による「官製」雇用統計の2日前に出ることもあってマーケットの関心度が高い。

ADPは、BLS雇用統計との数値のかい離が大きくなったことを理由に、今年の8月から統計方法を修正した。ADPの分析によると、米国企業の採用は、これまでの「超アグレッシブ」モードから「通常」モードへ転換しつつあるという。

新方式による9月の就業者は20.8万人増でほぼ予想通り。しかし、前月分は13.2万人から18.5万人に約5万人も大きく上方修正されていた。

雇用市場が強いという「良い知らせ」は、インフレの高止まりが続くという意味において、株式市場にとっては「悪い知らせ」になる。FX市場にとっては強気FRB(米連邦準備制度理事会)の強気vs.弱気の日銀、ECB(欧州中央銀行)でドル高要因だ。ドル/円は145円に再びのせ、ユーロ/ドルはパリティ復帰を目前にUターンして0.97ドル台に沈んだ。

今夜は「本番」雇用統計だ。FRBの金融政策の重要な判断材料となるのはもちろんのことだが、注意したいのは、非農業部門雇用者数の事前予想が広く分かれていることだ。ADP雇用データでも過去修正分が大きかった。それだけ、サプライズが大きくなる可能性が高く、円高、円安どちらの方向に大きく動きやすいということになる。

今日の雇用統計の詳しい解説については、「労働者は消えた」は本当か? いよいよ始まる人材の「在庫整理」 9月米雇用統計 詳細レポートをご覧ください

主要指標 終値

今日の為替ウォーキング

今日の一言

この道を行けばどうなるものか、危ぶむなかれ。危ぶめば道はなし。踏み出せばその一足が道となり、その一足が道となる。迷わず行けよ。行けばわかるさ。

I Don't Want to Miss a Thing

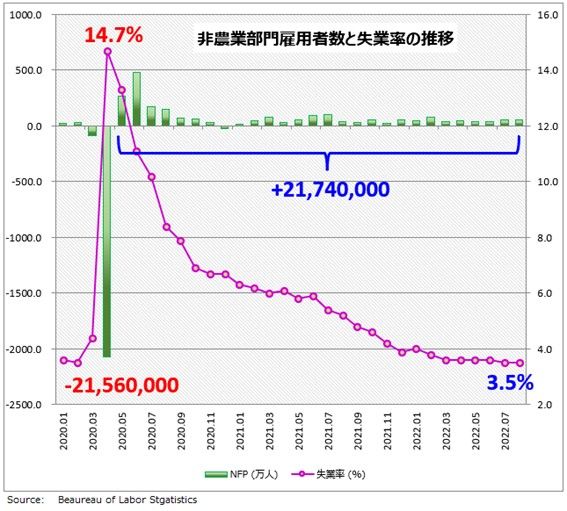

新型コロナは2020年3月と4月のたった2カ月間で、 2,156万人もの米国人の職を奪った。米雇用市場は、それを2年3カ月の月日をかけてのべ2,174万人増やし、今年の7月についに新型コロナ前の状態に戻すことに成功した。

失業率は、新型コロナの感染が拡大した2020年4月には14.7%まで悪化したが、今は2019年9月に記録した過去最低水準の3.5%まで低下している。米雇用市場に関して言えば、新型コロナの影響は完全に消えたといってもよいだろう。

米雇用市場が完全雇用状態まで復活したのだから、中央銀行が「コロナ戦時下モード」である超低金利政策を続ける理由もなくなった。FRBは今年3月から利上げサイクルに入り、9月までの利上げによって政策金利のFF金利を0.00-0.25%から3.00-3.25%まで引き上げた。パウエルFRB議長によると、この水準は、まだ引き締めの初歩段階だということである。

FRBの法的使命(マンデート)には「雇用安定」だけではなく「物価安定」もある。完全雇用を達成したFRBは、雇用市場が好調なうちにインフレ制御に向かって邁進している。

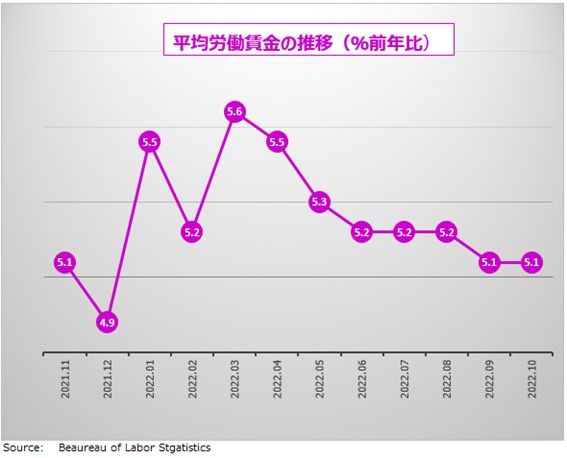

しかし、高インフレのもとでの雇用市場と金融政策の判断は難しい。インフレ制御のためには、過熱している雇用市場を冷まさなくてはいけないとパウエル議長は述べている。就業者数が急減して平均賃金上昇率の高止まりが続くなら、利上げを強めるのか。では逆に、就業者数増え平均賃金上昇率下がるなら場合は利上げを休止するのか。フォワードガイダンスが廃止されたことで、マーケットのボラティリティは以前に比べて高くなっている。

米国でコロナウイルスワクチンの接種がまだ本格化する前、経済再開の見通しがまったく不透明な時期に、 FOMC(米連邦公開市場委員会)は、政策のフォワードガイダンスに関して重要な変更を行った。2020年12月のことだ。

FOMCは、最大雇用と物価安定に関する金融政策の方向について、従来の「今後数カ月」といったような、期間を定めた定量的な指針から、「一段の著しい進展があるまで」という、数字では表わせない定性的な指針へと修正した。

そして2022年6月のFOMCでは、フォワードガイダンスそのものを実質的に放棄してしまった。 FRBは、事前のガイダンスでは利上げ幅0.50%をマーケットのコンセンサスとして形成していながら、急遽0.75%の利上げに踏み切った。インフレの激しさがFOMCの想定をはるかに超えていたということだ。

この時から、FRB(米連邦準備制度理事会)の金融政策は、将来の経済動向を予測した「先出しスタイル」から、経済データの結果を見て判断する「後出しスタイル」へと変更になった。

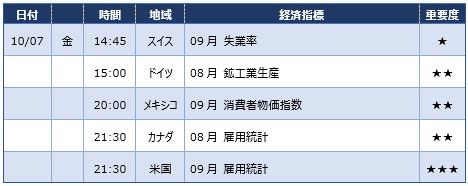

今週の 注目経済指標

今日の注目通貨:ドル/円

今週の予想レンジ ↑150.61円 ↓136.59円

今週のドル/円のピボット(ブルベア判断の分かれ目)は143.60円。

143.60円より上ならばドル買い優勢、143.60円より下ならばドル売り優勢。

2022年現時点の高値は145.90円、安値は113.47円。平均値は129.68円。

1日の最大値幅は5.56円、平均値幅は1.23円。

2022年の値幅は32.43円。

2021年の終値(115.09円)に比べて28.25円の円安。

153.29円 : 第4レジスタンス(HBO)

150.61円 : 第3レジスタンス

147.93円 : 第2レジスタンス

147.11円 : 第1レジスタンス

142.40円 : 09月 平均値

145.90円 : 2022年 高値

143.60円 : ピボット

140.09円 : 第1サポート

139.26円 : 第2サポート

139.07円 : 08月 高値

138.89円 : 09月 安値

136.59円 : 第3サポート

133.91円 : 第4サポート(LBO)

2022年 ドル/円データ

本コンテンツは情報の提供を目的としており、投資その他の行動を勧誘する目的で、作成したものではありません。銘柄の選択、売買価格等の投資の最終決定は、お客様ご自身でご判断いただきますようお願いいたします。本コンテンツの情報は、弊社が信頼できると判断した情報源から入手したものですが、その情報源の確実性を保証したものではありません。本コンテンツの記載内容に関するご質問・ご照会等には一切お答え致しかねますので予めご了承お願い致します。また、本コンテンツの記載内容は、予告なしに変更することがあります。