原油価格は下がれども、関連個別株は強基調維持

足元、原油価格の下落が目立っています。一方、天然ガス価格やエネルギー関連企業の株価は堅調に推移しています。

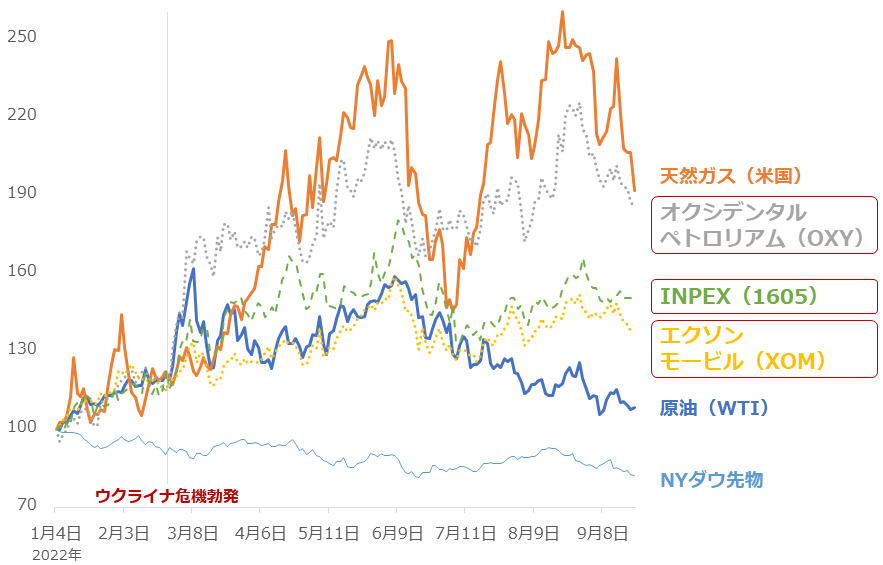

図:主要エネルギー関連銘柄の価格推移 2022年1月4日を100

2022年1月4日と比べると、天然ガス先物(米国)は1.9倍、主に米国で操業する石油・天然ガス関連企業で、著名投資家ウォーレン・バフェット氏が率いる投資会社バークシャー・ハサウェイも保有する「オクシデンタル・ペトロリアム(OXY)」社の株価は1.8倍、日本を代表するエネルギー関連企業の一つ「INPEX(1605)」社の株価は1.5倍、石油メジャー(国際石油資本)の一角を成す「エクソン・モービル(XOM)」の株価は1.3倍です。

一方、6月以降下落が目立つ原油先物は1.08倍(年初とほぼ変わらず)です(9月22日現在)。

原油を生産する現場では、原油だけが採取されているわけではありません。随伴ガスとよばれる、副産物として生産されるガスもあります。鉱床によって、原油が多く採れたり、ガスが多く採れたり、さまざまです。

例えば、INPEX(1605)の、2021年12月期 の生産量(ネット)は、原油(コンデンセート、LPガス含む)が約34万BOE/日量、天然ガスが約24万BOE/日量でした(会社資料より。BOEは原油ベースで熱量換算した単位)。

エネルギー関連企業の株価動向を考える際、原油相場の動向に注目が集まることがありますが、それと同じくらい、天然ガス相場の動向にも注目することが必要です。原油相場が下落基調にある中で、エネルギー関連企業の株価動向が堅調推移しているのは、天然ガス相場が高騰していることが大きいと言えます。

欧州では玉突きで需給ひっ迫・価格上昇が発生

西側諸国※は、今年2月24日にはじまったロシアによるウクライナ侵攻勃発直後から、ロシア産のエネルギーを「買わない」姿勢を鮮明にしています(西側諸国は、冷戦時代にできた、旧ソ連を中心とした社会主義陣営に対するグループのこと。米国や欧州の主要国で構成。広い意味では日本も含まれる。資本主義陣営ともよばれる)。

西側の制裁には、蛮行を繰り返すロシアを国際的な枠組みから排除したり、収入を絶ち、ロシアの軍事活動を縮小したりする狙いがあります。危機勃発からおよそ7カ月が経過しましたが、従前からロシアにエネルギー供給を依存していたEU(欧州連合)諸国で、制裁実施に欠かせない「脱ロシア」は進んでいるのでしょうか。

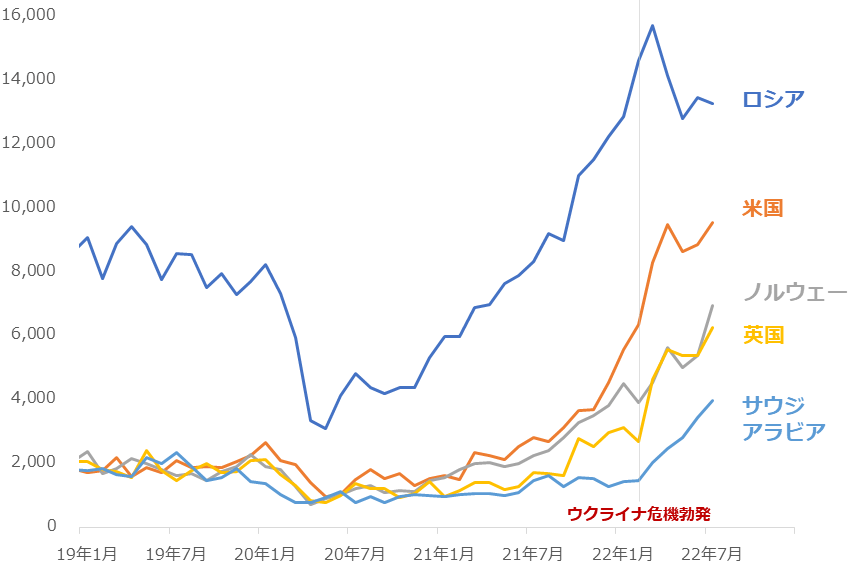

以下のグラフは、EUのエネルギー輸入額を示しています。ほとんどの国からの輸入額が増えているのは、天然ガスや石炭の価格が高騰しているためですが、一つ言えることは、ロシアからの輸入額は、まだまだ高水準であることです。

図:EUのエネルギー(石炭、石油、天然ガスなど)輸入額 単位:百万ユーロ

ウクライナ危機勃発後、英国やサウジアラビアなどからの輸入が増えましたが(ロシア産の代替模索の結果か)、ユーロ圏以外からのエネルギー輸入額におけるロシアの割合は23%(2022年7月時点)と、まだ高水準と言わざるをえません。

今後、こうした「ロシア依存」を解消すべく(制裁を徹底すべく)、今まで以上に「買わない西側」が鮮明になると考えられます。そうなると、今まさに起きている、以下のようなEUにおけるエネルギーの玉突き的な価格高騰が継続・拡大する可能性があります。

ロシアからの天然ガス供給量が減少すれば、発電向けの石炭需要が増して石炭価格が高騰、それに伴い電力価格が高騰(天然ガス価格も高騰)。ロシアからの原油供給量が減少すれば、乗り物向け燃料(軽油やガソリン)価格や暖房などの各種燃料(LPガスなど)価格が高騰(原油相場にも上昇圧力)。

価格高騰のほか、エネルギー調達でも玉突きが起きています。EUは、ロシアからのエネルギー供給量が減少したことで、他の国や地域からの調達を進めています(今のところ、供給の減少に見合う分、需要を減らして対応する(調達量を減らす≒生活の水準を落とす)動きは目立っていない)。

ここに、冒頭で述べた天然ガス(米国)価格の高騰や、それに伴う関連企業の株価上昇の主因があります。エネルギー関連企業にとって、EUで起きている玉突き的な価格上昇や調達経路の変化は、大きなビジネスチャンスになっているのです。舞台は米国です。

米エネ業界にとって、欧州は今や最大の輸出相手

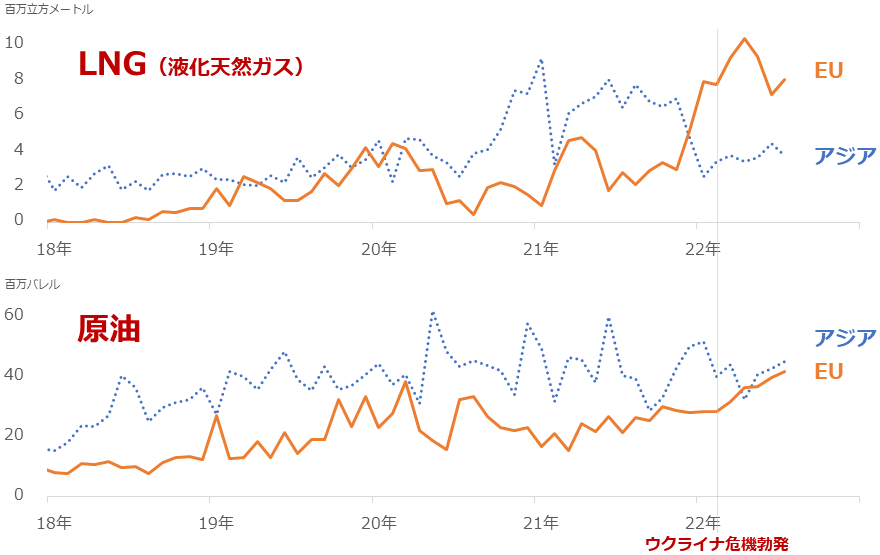

米国のエネルギー輸出事情を確認します。以下のグラフのとおり、2021年後半から、EU向けのLNG(液化天然ガス)輸出量が大きく増加しています(グラフ上、オレンジ線)。欧州の天然ガスの高騰をきっかけとした、代替調達需要などが要因とみられます。

ウクライナ危機勃発以降、EU向けLNG輸出量は、「買わない西側・出さないロシア」がきっかけで起きている需給ひっ迫が追い打ちをかけ、高水準を維持しています。2022年4月は、統計で確認できる2015年1月以降の最高となりました。米国のLNG輸出量におけるEU向けの割合は58%、アジア向けは27%です(2022年7月時点)。

米国の原油輸出量(グラフ下)は、ウクライナ危機勃発後に、増加傾向が鮮明になっています。LNGと同様、「買わない西側・出さないロシア」がきっかけです。2022年7月は、統計で確認できる2015年1月以降の最高となりました。

図:米国のLNGと原油の輸出量(EU、アジア向け)

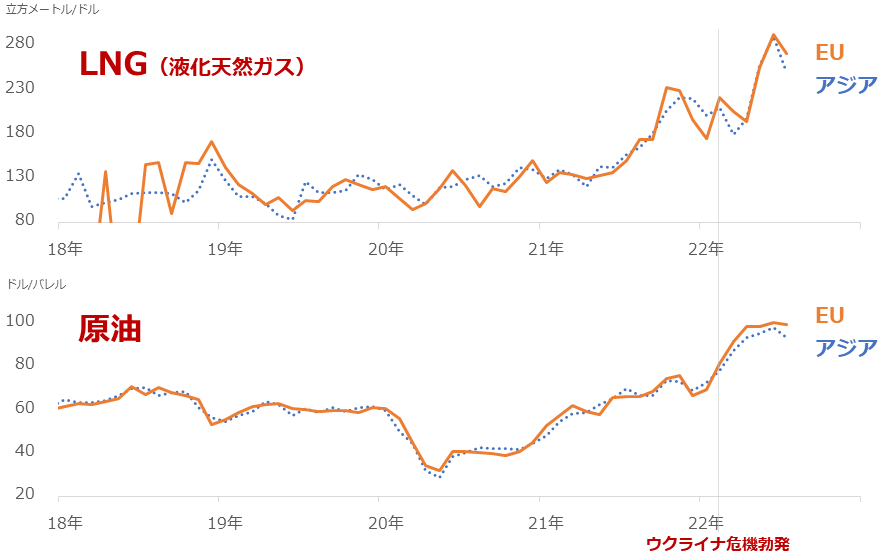

また、以下は輸出単価(輸出額÷輸出量)です。

図:米国のLNGと原油の輸出単価(EU、アジア向け)

LNGは欧州の天然ガス価格が高騰し始めた2021年後半から、原油はウクライナ危機勃発後から、単価の上昇が目立ち始めました。EU向けとアジア向けを比べると、最近では、ともにEU向けの方が高い傾向にあります(原油においては、2022年7月時点でEU向けがアジア向けに比べて、1バレルあたりおよそ6ドル高い)。

米国のエネルギー関連企業にとって、「量の増加」と「単価の上昇」は、大きなビジネスチャンスと言えるでしょう。バフェット氏がオクシデンタル・ペトロリアム社の株を保有しているのも、この点が一因である可能性があります。

また、数ある関連企業の中でも、比較的単価が高いEU向けの輸出を手掛ける企業は、より大きな「うまみ」を享受していると言えるでしょう。

欧米時間に下落する原油相場は中間選挙後反発?

今、中国の景気後退が強く意識され、「(欧米に加え)中国景気後退」→「世界景気後退」→「原油価格下落」という連想が浮上しています。このため、「アジア時間」でも原油価格が下落している、というイメージをいだく人は少なくありません。

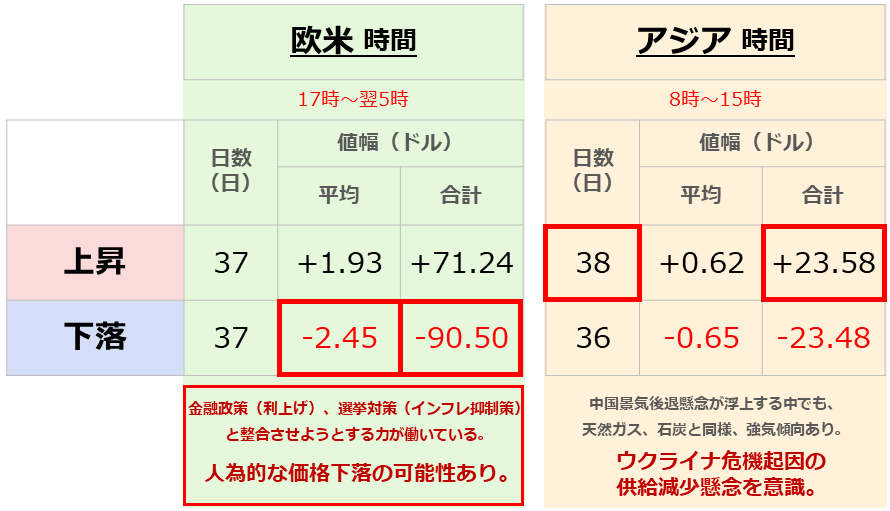

しかし、以下の図のとおり、原油価格の下落が目立ち始めた今年6月以降においても、アジア時間で目立った下落は起きていません。むしろアジア時間は、上昇したケースが多いことがわかります。そうなると、浮上するのが「欧米時間に(景気動向以外の)何らかの事情が発生」→「原油価格下落」という連想です。

図:NY原油先物の時間帯別騰落状況 参照日:2022年6月2日から9月13日の74営業日 ※時刻は日本時間

確かに「急激な利上げ起因の欧米の景気後退」→「原油価格下落」という連想もありますが、欧米と関わりが深く、世界景気の動向に強く影響し得る中国でも景気後退懸念が生じていることを考えれば、アジア時間でも、下落が起きていておかしくはありません。

しかし、アジア時間は目立った下落は起きていません。このことから、「景気動向だけ」を、原油価格の下落要因とすることはできないでしょう。

こうしたことを考慮した上で、「原油価格」「欧米時間」「下落」という三つの点を結んだ線の先に見えてくるのが、「欧米で進む金融政策および選挙対策と原油相場を整合させる力」です。「金融政策(≒利上げ)」と「選挙対策(≒インフレ対策)」を行っているから、原油価格は下がらなければならない、という文脈です。

これが「アジア時間高・欧米時間安」という、時間帯によって正反対の動きを演じる原油市場における一つの「何らかの事情」であると、筆者は考えています。

今、こうした事情で下落しているのであれば、11月の米中間選挙が終われば、「選挙対策」と整合性をとるための下落圧力はなくなるでしょう。また、将来的に利上げの温度感が低下すれば、「金融政策」との整合性をとるための下落圧力は低下するでしょう。こうした条件が整い始めれば、原油価格は反発しやすくなるでしょう。

ほぼ「欧米時間帯限定」で原油価格が下落していること、三つのエネルギー品目(原油、天然ガス、石炭)の中で目立った下落に見舞われているのが原油のみであることを考えれば、足元の原油価格の下落は、世界(中国含む)の景気減速だけでなく、「欧米で進む金融政策や選挙対策と原油相場を整合させるための力が作用していること」も、その一因であると筆者は考えます。

引き続き石油・天然ガス関連株は強基調を維持か

エネルギー関連企業の株価は足元、「買わない西側・出さないロシア」、欧州における需給ひっ迫を背景とした天然ガス価格の高騰を受け、堅調に推移しています。また、欧米で発生している事情(既述)が解消すれば、原油価格が反発し、株価動向の堅調さがさらに増す可能性があります。

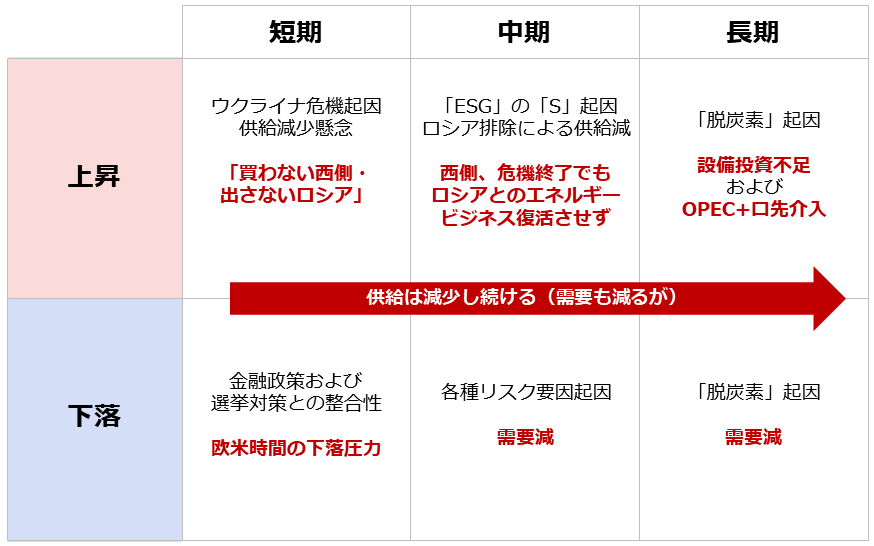

原油については、中期的には「ESG」の「S」の観点から、EUにロシアのエネルギー供給が戻らず、強い供給減少懸念が浮上し、価格が上昇する可能性があります。

西側諸国の間で、(仮に危機が沈静化しても)蛮行を繰り返したロシアとはビジネスを再開しない、という姿勢が目立つ可能性があるためです(ESGとは、環境(Environment)、社会(Social)、企業統治(Governance)の頭文字。近年、企業活動の監視項目、国連が提唱するSDGs(持続可能な社会をつくるための17のゴール)を達成するために有用な考え方)。

長期的に見れば、「脱炭素」起因で、主要産油国の多くで「投資不足」が蔓延(まんえん)し、供給減少懸念が強まる可能性があります。同時に、「脱炭素」起因で発生した需要減少をきっかけに「量」の点で収益が減少した産油国らが、「単価」の点で収益を維持するべく、さまざまな策を講じて原油価格を上昇させる策を繰り出し続ける可能性があります。

短期的には、6月以降続いているように「金融政策および選挙対策との整合性」を取ろうとする動きによって、欧米時間に下落する場面があるかもしれませんが、年末、それ以降(長期的に)、供給が減少し続け、市場に上昇圧力がかかり続ける可能性があります。

関連企業の株式についても、エネルギー価格につられるように、長期的に見て、上値を伸ばす可能性があると、現時点では考えています。

図:原油市場の期間別、上下材料

[参考]石油・天然ガス関連の具体的な投資商品例

国内株式

国内ETF・ETN

NNドバイ原油先物ブル

NF原油インデックス連動型上場

WTI原油価格連動型上場投信

NNドバイ原油先物ベア

外国株式

エクソン・モービル

シェブロン

オクシデンタル・ペトロリアム

海外ETF

iシェアーズ グローバル・エネルギー ETF

エネルギー・セレクト・セクター SPDR ファンド

投資信託

UBS原油先物ファンド

米国エネルギー・ハイインカム・ファンド

シェール関連株オープン

海外先物

CFD

本コンテンツは情報の提供を目的としており、投資その他の行動を勧誘する目的で、作成したものではありません。銘柄の選択、売買価格等の投資の最終決定は、お客様ご自身でご判断いただきますようお願いいたします。本コンテンツの情報は、弊社が信頼できると判断した情報源から入手したものですが、その情報源の確実性を保証したものではありません。本コンテンツの記載内容に関するご質問・ご照会等には一切お答え致しかねますので予めご了承お願い致します。また、本コンテンツの記載内容は、予告なしに変更することがあります。