先週の日経平均は2万7,090円で終了

連休明けで4営業日となった先週の国内株市場ですが、週末14日(金)の日経平均株価終値は2万7,090円となりました。

前週末終値が2万7,116円でしたので、週足ベースでは26円安と小幅な下落で一週間の取引を終えたものの、実際の値動きは下の図1を見ても分かるように、かなり荒っぽいものとなりました。

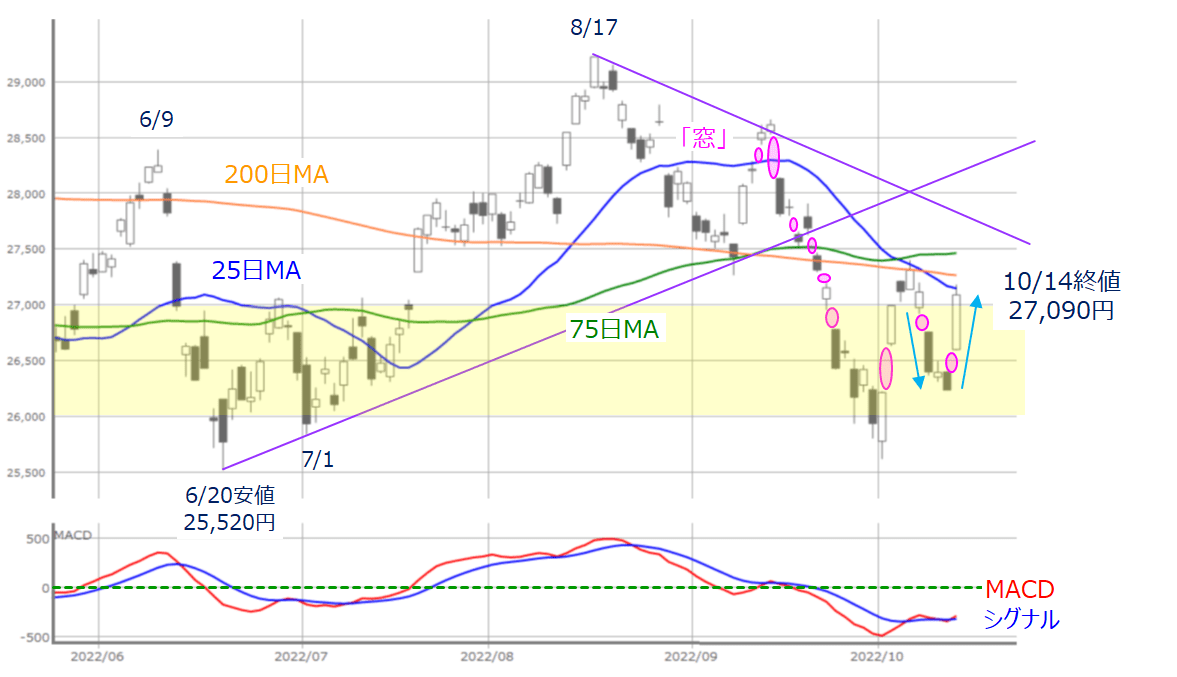

図1 日経平均(日足)とMACDの動き (2022年10月14日取引終了時点)

あらためて先週の日経平均の値動きを振り返ると、「週初から下落基調が続いていたが、週末の1日だけで下げ幅のほとんどを取り戻す」という展開でした。

前回のレポートでは、前週3日の高値(2万6,223円)と、4日の安値(2万6,663円)との間に開けたローソク足の「窓」を埋めに行く展開について指摘していましたが、週初からの3営業日(11日(火)~13日(木))で見せた株価の下落は、ちょうど「窓」を埋めに行くような動きとなっています。

そして、週末の14日(金)は、ガラリとムードが変わったかのように大きく株価が反発したわけですが、この日は前日比で853円高となったほか、ローソク足の形も、上の図にあるように長い陽線が描かれています。とはいえ、上値については、2万7,000円台乗せを維持したものの、前週と同様に、移動平均線(25日)あたりが目安として意識されているようです。

こうした一連の値動きを踏まえて、いちばんに押さえておきたいポイントは、週末14日(金)の株価上昇をもたらした要因についてです。

株価上昇の要因は9月CPIによる米株大幅高

この要因については、先週の注目材料だった米9月CPI(消費者物価指数)が13日(木)に公表され、その結果を受けた米国株が大幅高という反応を見せたことが影響しています。

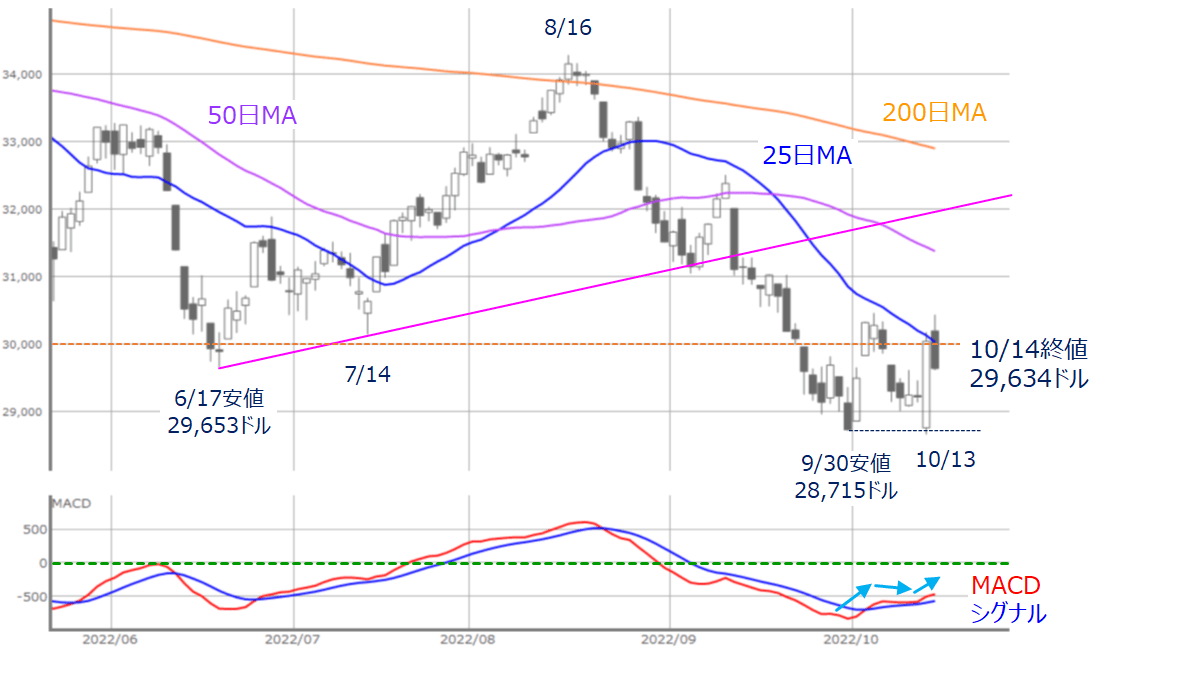

図2 米NYダウ(日足)とMACDの動き (2022年10月14日取引終了時点)

上の図2は米NYダウ(ダウ工業株30種平均)の日足チャートです。

先週のNYダウは節目の3万ドルを下回る水準での小動きが続いていましたが、米9月CPIの発表があった13日(木)に大きく動いていることが分かります。

とにもかくにも、この13日(木)のローソク足を見ると、直近安値(9月30日)を下回るところから3万ドルを超えるところまで、1,000ドルを超える値幅の陽線であることが際立っているわけですが、ここまで線が長くなった理由は、米9月CPIの結果を受けたNYダウが500ドルを超える下落で取引をスタートさせたものの、大幅に切り返して900ドル以上も上昇したためです。

では、この日の株価変動に影響したと思われる米9月CPIの結果がどうだったのかについて確認すると、前年比で8.2%上昇となり、市場予想(8.1%上昇)をわずかに上回りました。インフレが高止まりしていることが示唆(しさ)されたわけですが、CPIの数値自体は6月分(9.1%上昇)を境に3カ月連続で数値の伸びが鈍化しています。

一方、CPIのコア(エネルギー関連や食料品目を取り除いたもの)については、依然として上昇が続いていますが、結果(6.6%上昇)と予想(6.5%上昇)との間に大きな差はありません。

つまり、米9月CPIの結果自体に特段のサプライズはなく、相場を動かしたのは米9月CPIの数値に対するさまざまな思惑が働いたためと考えることができます。

現時点で想定される思惑としては、「次回11月のFOMC(米連邦公開市場委員会)でも高い利上げ幅が維持されそう」、「引き締めが続けば景況感の悪化が心配される」、「とはいえ、直近の株価下落で景況感の悪化はある程度織り込んできた」、「景況感が悪化すればリスク回避で債券が買われ、米10年債利回りなどの金利上昇も近いうちにピークアウトする」、「景況感の悪化自体も金利上昇に歯止めをかける」、「少なくともCPIの加速度的な伸びは落ち着きつつあり、まだコアは強いが今後は鈍化してくるかも」といったことなどが挙げられます。

今回の米9月CPIに限らず、最近の株式市場は、さえない経済指標を受けて株価が上昇する場面も見られるようになりました。こうした動きは相場の底打ち局面でよく見られる光景でもあります。

悪材料に対する市場の感応度が鈍くなるということは、それだけ懸念に対する織り込みが進んだことを意味するほか、過去の相場を見ても、実際の景気が底を打つよりも早く株価が上昇し始める経験則があるからです。

ただし、翌14日(金)のNYダウが反落して再び3万ドル台を下回ったことや、同じ日のナスダック(ナスダック総合指数)については、終値ベースで年初来安値を更新しています(下の図3)。

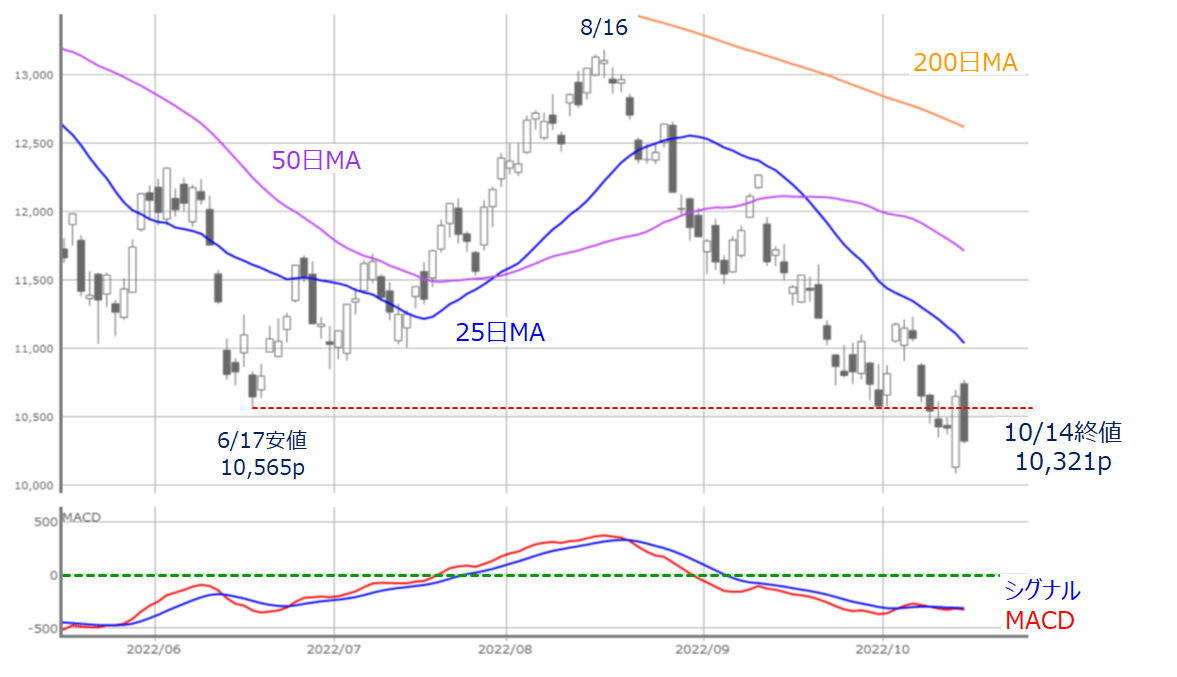

図3 米ナスダック(日足)とMACDの動き (2022年10月14日取引終了時点)

また、2022年のこれまでの相場展開を振り返ってみても、米国株は、株価がある程度戻した後に、それ以上に下落するというパターンが繰り返されているため、必ずしも買い戻しの大きさが相場の底打ちとして機能していない面があります。

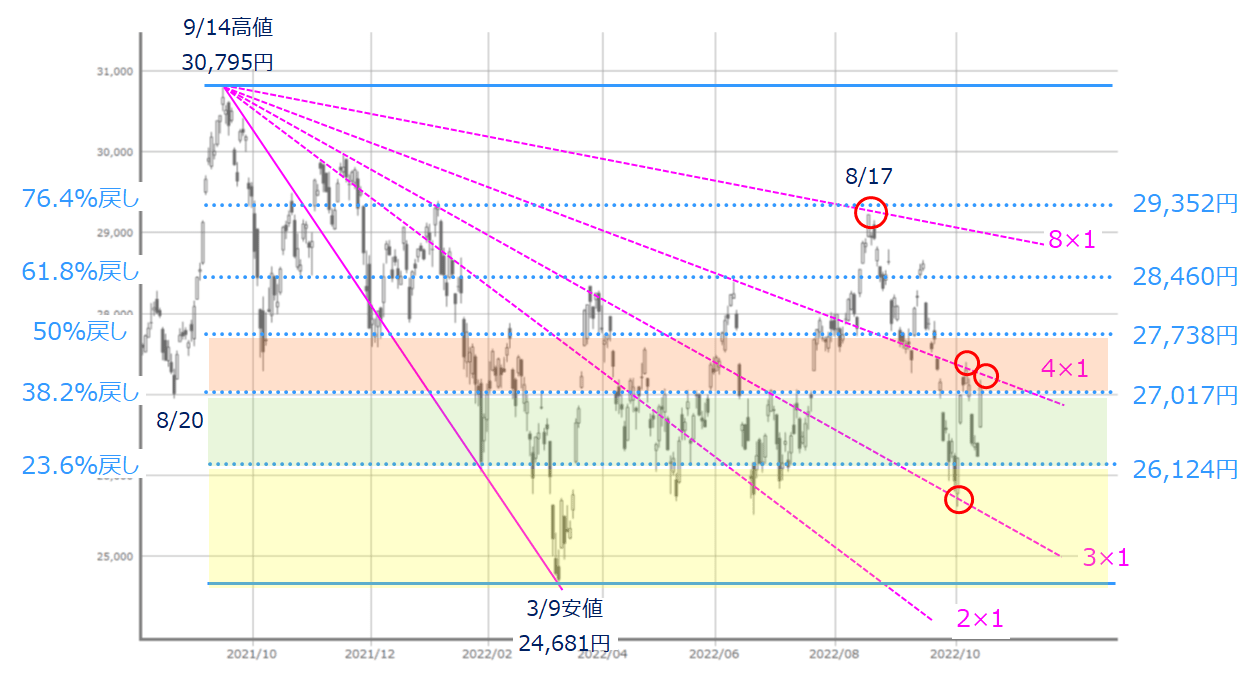

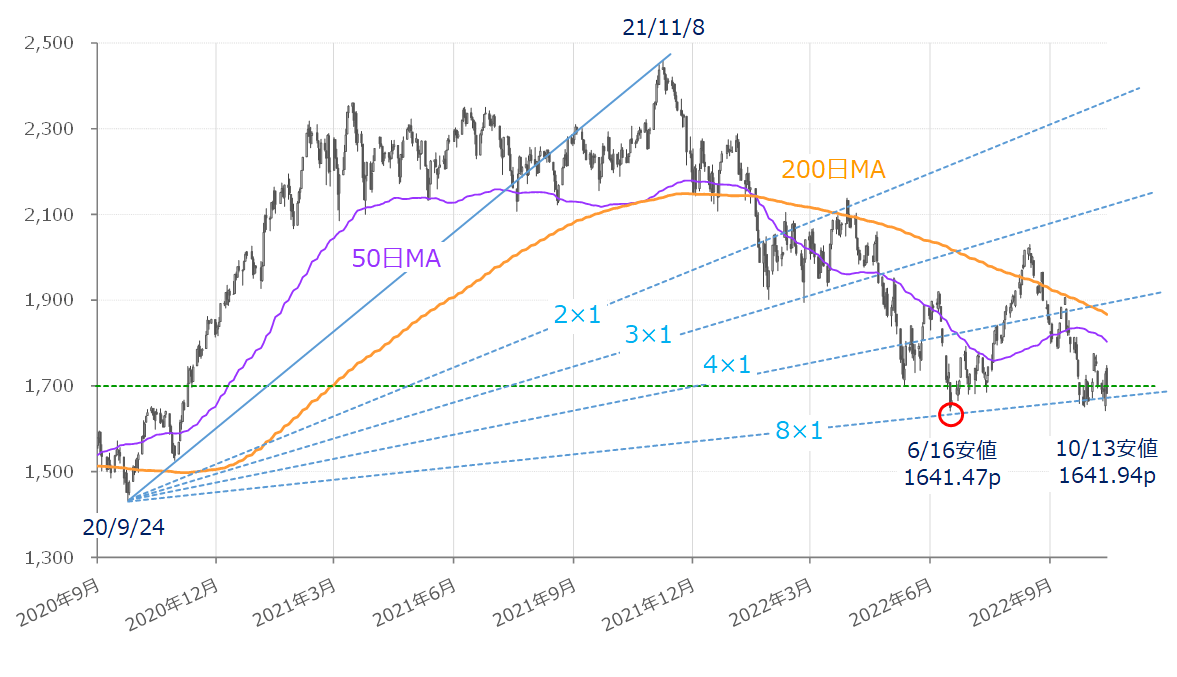

図4 日経平均(日足)の水準感と方向感(2022年10月14日取引終了時点)

さらに、話を日経平均に戻して、先週の値動きが相場の水準感や方向感に何かしらの変化をもたらしたかについて見てみると、上の図4にもあるように、日経平均はこれまでのレポートでも想定していたギャン・アングルの「3×1ライン」と「4×1ライン」の範囲内や、フィボナッチ・リトレースメントの戻りの水準内で推移が続いており、新たな相場局面への兆候はまだ見られていません。

少なくとも、足元の相場が「買い場」を探る動きを見せ始めているのは、明るい兆(きざ)しですし、相場のいわゆる「大底」の到来もそう遠くないかもしれません。結果的に直近までの安値が大底だったという可能性もあります。

その一方で、「そもそもインフレが収束しなければ、米国の金融政策は引き締めを続けざるを得ない」ことや、「過去に前例のないピッチで行われている金融引き締めが景況感に与える影響を、最近までの株価下落だけで織り込みきれているのか」という不安も足元の相場は抱えています。

「ラッセル2000」は年初来安値をギリギリ回避

景況感の悪化については、景気動向の影響を受けやすい中小企業銘柄で構成されている米国の株価指数である「ラッセル2000」の動きが参考になることが多いのですが、先週の動きを見ると、6月につけた年初来安値の更新をギリギリのところで回避しています。

ただし、相場が「景況感の悪化がまだ織り込みきれていない」となった場合、もう一段階の下落が考えられます(下の図5)。

図5 米ラッセル2000(日足)の動き (2022年10月14日取引終了時点)

そのため、足元で株価の戻り基調が続く見込みであっても、再び下落に転じる警戒は解けず、まずは、直近で本格化している企業決算の動向が焦点になりそうです。

今週の米国では、先週に引き続き、ゴールドマン・サックスなどの大手金融機関のほか、テスラやネットフリックス、IBM、P&G(プロクター&ギャンブル)、J&J(ジョンソン&ジョンソン)など、注目の米企業決算が相次ぎます。

これまで見てきたように、足元の株価は実際の相場の温度感よりも値動きが大きくなりがちであるため、しばらくは読みにくく、上げ下げを繰り返す展開が続くかもしれませんが、その裏には「買い場をめぐる思惑」が働いている要素が含まれていることをしっかりと押さえておきたいところです。

本コンテンツは情報の提供を目的としており、投資その他の行動を勧誘する目的で、作成したものではありません。銘柄の選択、売買価格等の投資の最終決定は、お客様ご自身でご判断いただきますようお願いいたします。本コンテンツの情報は、弊社が信頼できると判断した情報源から入手したものですが、その情報源の確実性を保証したものではありません。本コンテンツの記載内容に関するご質問・ご照会等には一切お答え致しかねますので予めご了承お願い致します。また、本コンテンツの記載内容は、予告なしに変更することがあります。