今日のレンジ予測

[本日のドル/円]

↑上値メドは144.80円

↓下値メドは142.00円

日銀:「大幅な利上げなしに円安を食い止めることは無駄」

日銀:利上げは経済に打撃与える」 事実上の利上げ可能性を排除

ECB:金融政策の力を借りてでもユーロ安を防ぐ考え

米国:米国、1991年以来30年ぶり鉄道スト迫る

スウェーデン:首相が辞意。総選挙で移民排斥を訴える右派が歴史的僅差で勝利

電力不足:カリフォルニアが熱波で非常事態宣言。電力需要急増で計画停電も

豪ドル:RBAの利上げサイクルが終了間近

エネルギー危機:ドイツのガス・電力会社ウニパーが経営難

中露会談:中国のロシアへの武器供与を警戒

スイス:SNB政策金利の最終目標レートは0.75%

政府・財務省の口先介入による「円高効果」は、今のところ141.60円までだ。マーケットは円売りに慎重ながらも、実弾介入の実現性は低いと考えているので、トレンドに反転のサインはない。

日銀が来週の金融政策決定会合において緩和政策の見直し議論を開始することになれば、急速に円高に振れる可能性が高い。ただ、政府日銀が本当に円高を望んでいるかは別問題だ。

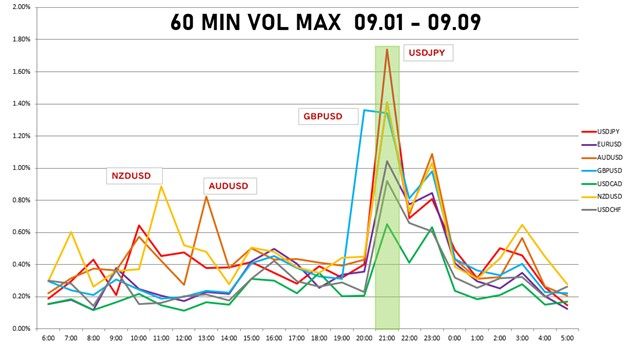

来週のFOMC(米連邦公開市場委員会)では0.75%利上げがほぼ確実視されている。1.00%という強気予想もある。その一方で、利上げ効果の実体経済の浸透度合いを見極めるために、0.5%にとどめるという意見もある。弱気なFOMCも強力な円高要因となる。

9月15日(木曜)のドル/円は「円安」。

1日のレンジは142.79円から143.80円。値幅は1.01円。

2022年184営業日目は143.10円からスタート。安値は東京時間朝につけた142.79円をベースにして夕方には143.80円まで円安に動いた。ただその後はもみ合いが続き、やや押し戻されて終値は143.48円(前日比+0.31円)。

レジスタンスは、

144.95円(09/14)

144.99円(09/07)

147.63円(1998)

サポートは、

143.10円(200時間移動平均)

142.79円(09/15)

142.55円(09/14)

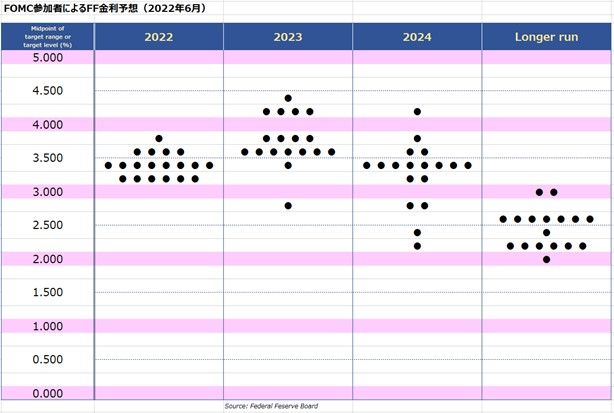

来週はいよいよ、FOMCだ。利上げ幅がどれ位の大きさになるかは勿論だが、それ以上に年末のFF金利(政策金利)の着地レート(ターミナル・レート)の水準、つまりドットチャートが示す金利予想に強い関心が集まっている。

FOMCは9月に0.75%、11月と12月にもそれぞれ0.5%ずつ利上げして、FF金利を4.0-4.25%まで引き上げるというのが現在の予想だ。来年前半はいったん利上げを休止する可能性があるが、これもインフレ次第。たとえ利上げはなくても「長期間にわたる高金利」は続くとして、利下げ期待は後退している。

15日のユーロ/ドルは「ユーロ高」。

1日のレンジは0.9956ドルから1.0018ドル。

安値は昨日の安値と同レベルの、東京時間夕方につけた0.9956ドル。下の固さを確かめたあと夜遅くに1.0018ドルまで上昇するが、上サイドも重くパリティ前後にある短期レジスタンスの完全突破はできな

レジスタンスは、

1.0006ドル(200時間移動平均)

1.0018ドル(09/15)

1.0023ドル(09/14)

サポートは、

0.9956ドル(09/15)

0.9931ドル(09/08)

0.9875ドル(09/07)

5日のユーロ/円は「ユーロ高」。

1日のレンジは142.56円から143.68円。

142.80円からスタートして東京時間朝に142.56円までユーロ安に動くが、その後は堅調に値を伸ばし、未明には143.68円まで上昇。ただ上値は重く、高値は3営業日で切り下がっている。終値は143.44円(前日比+0.58円)。

レジスタンスは、

143.68円(09/15)

144.47円(09/14)

145.18円(09/13)

サポートは、

142.56円(09/15)

142.30円(09/14)

144.02円(09/13)

主要指標 終値

今日の為替ウォーキング

今日の一言

危険が過ぎると、神は忘れられる

Call Me Maybe

パウエルFRB(米連邦準備制度理事会)議長は先月8月26日に開催されたジャクソンホール会議でスピーチを行い、米国のインフレ抑制に向けて、FRBが政策金利を景気抑制的な水準まで一段と引き上げる方針を示した。わずか8分間の短いスピーチだったが、マーケットを動かすには十分な影響力だった。

今月9月FOMC(米連邦公開市場委員会)の0.75%利上げはほぼコンセンサスとなった。しかし、パウエル議長のスピーチの中で、本当に重要なポイントは、利上げ幅が0.75%であることよりも、FRBが「長期にわたり高金利を継続する(Higher for Longer)」と予想していることだ。

現在の高インフレが収束すれば、引締めスピードは「緩やか」になるかもしれないが、高金利状態は続く。米国が緩和政策を行っていた時代、FRBは「Lower for Longer(長期にわたり低金利を継続する)」という表現を使っていたが、これからしばらくはその時と逆の状態になるということだ。「2023年前半に利下げ」というマーケットの期待はパウエル議長によって否定された。今後の焦点は、「長期」がどの程度になるかということになる。

バイデン大統領が、「容認し難い高さだ」と強い懸念を示している米国のインフレは、そろそろピークアウトする傾向が見えていた。ニューヨーク連銀の最新の消費者調査によると、3年後のインフレ期待は、この2年間で最も低い水準となる2.8%まで大幅に低下した(7月は3.2%)。

ところが、8月13日に発表された8月のCPI(消費者物価指数)は、前月比0.1%に上昇。上昇率はそれほど急ではなかったが、低下(マイナス)期待を裏切られたマーケットのショックは大きかった。

たしかにガソリン価格は下がった(それに反応してインフレ期待も下がった)。一時はインフレ上昇の主因だった中古車価格は、マンハイムによると年初か11%も下落。しかし、その代わりに住居費、新車価格が大幅に上昇している。ある商品のインフレが治まったかと思えば、別の商品が上昇を始めるといった具合でキリがない。

米国のインフレで特徴的なことは、物価高の主役が、ガソリン(エネルギー)からサービスへと移行していることだ。供給インフレから需要インフレへと発達しているということで、これは、エネルギー価格がインフレの主役となっている欧州経済とは全く異なる状況であり、米国経済がいかに過熱しているかを示す証拠でもある。

FRBの連続大幅利上げの甲斐なく、インフレは依然としてFRBの目標(2%)を大幅に超過(前年比8.3%)している。インフレ引き下げには、労働市場を冷やし、賃金上昇を抑制するしかないというFRBの意志はさらに固まることになった。

FOMCが来週の会合で0.75%の利上げを決定することは、ほぼ100%確実だ。CPIの上昇率そのものは小幅なので、一部で噂されるような1.00%利上げのリスクは低いだろう。一方でドットチャートは上方修正されて、FOMCメンバーによるFF金利見通しの中心値が4.5%の水準まで高まっても不思議ではない。

今週の 注目経済指標

今日の注目通貨:ユーロ/円

今週の予想レンジ ↑148.54円 ↓136.47円

今週のユーロ/円のブルベアの分かれ目は142.50円。

142.50円より上ならばユーロ買いが優勢、142.50円より下ならばユーロ売りが優勢。

2022年現時点の高値は145.64円、安値は124.39円。平均値は135.01円。

1日の最大値幅は4.09円、平均値幅は1.46円。

2022年の値幅は20.34円。

2021年の終値(130.96円)に比べて12.34円のユーロ高。

150.84円 : 第4レジスタンス(HBO)

148.54円 : 第3レジスタンス

146.23円 : 第2レジスタンス

145.64円 : 2022年高値

145.52円 : 第1レジスタンス

142.50円 : ピボット

142.16円 : 09月 平均値

139.49円 : 第1サポート

138.69円 : 09月 安値

138.77円 : 第2サポート

136.47円 : 第3サポート

134.56円 : 2022年平均値

134.16円 : 第4サポート(LBO)

2022年 ユーロ/円データ

本コンテンツは情報の提供を目的としており、投資その他の行動を勧誘する目的で、作成したものではありません。銘柄の選択、売買価格等の投資の最終決定は、お客様ご自身でご判断いただきますようお願いいたします。本コンテンツの情報は、弊社が信頼できると判断した情報源から入手したものですが、その情報源の確実性を保証したものではありません。本コンテンツの記載内容に関するご質問・ご照会等には一切お答え致しかねますので予めご了承お願い致します。また、本コンテンツの記載内容は、予告なしに変更することがあります。