今回のサマリー

●ドル高円安も8合目を越えると、160円などとっぴ予想も出てきます

●米金利連動のドル/円相場が160円の時、これに見合う金利水準は?

●ドル/円が米金利連動を脱するような事態はどのようなものか?

●見るべきは、ズバリ予想のようなたわいない数字ではなく、それが実現可能かのロジックです

とっぴ予想を考える

ドル/円は9月に入って145円をトライしています。1998年の147円以来ということで、24年「ぶり」とか、高値「更新」とか、「初」とか「新」といった用語が好きな市況解説では、連日円安が進むたびにトップ・ニュースに並べられます。大変なことになったと日々印象づけられやすい場面でしょう。米金利は、景気中立レベル(現在の市場コンセンサスは2.5%)を超える水準まで上昇し、金利高のサイクルも既に8合目を越えるところと判断します。高所ゆえの恐怖症、あるいは気持ちの高ぶりが、相場と報道にさらにあおられやすいだけに、逆に冷静な思考、判断が必要です。

そんな中、160円予想をチラホラ目にしました。こうしたとっぴな予想をどう解釈するかを考えることは、為替予想がどういうものかを理解する助けになります。ドル高円安が極まりつつある昨今、今回は160円予想の実現可能性を教材に、ドル/円相場の行方を導き出していきます。

なお、160円の予想、あるいは予想している人をやゆする意図がないことを、あらかじめ申し添えておきます。こういう大胆予想から、予想の意味を考えるきっかけや情勢判断の気づきを得ることができますので、深掘りしていきましょう。

そもそも米金利連動

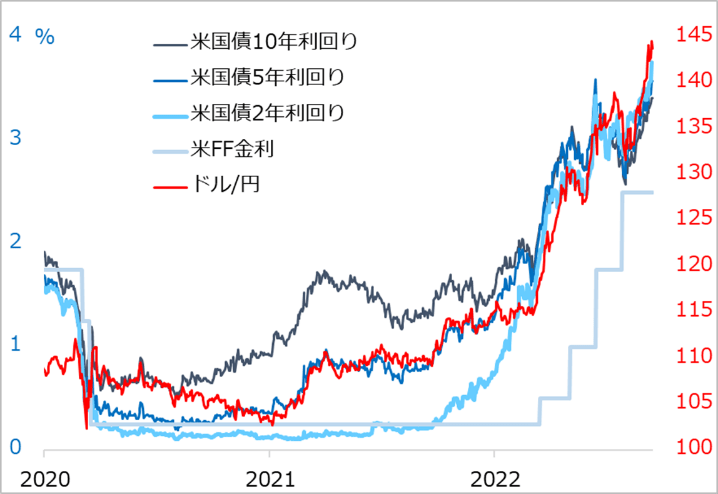

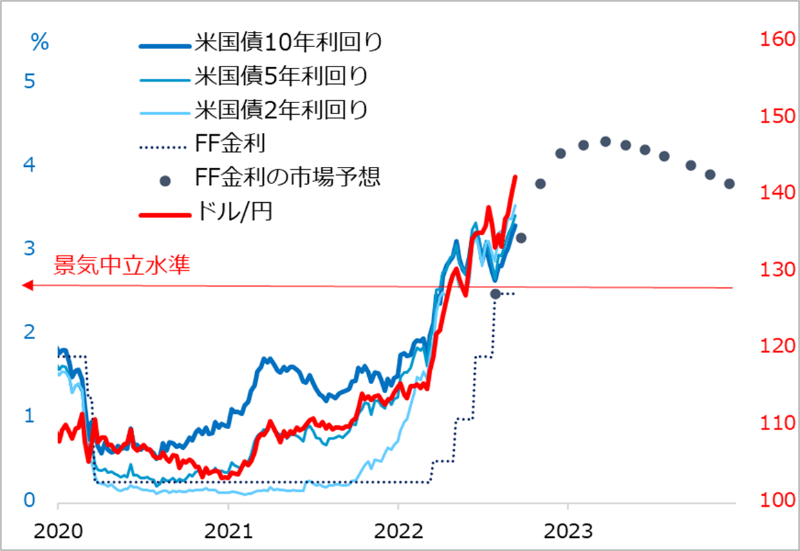

かねてより一貫して強調してきたのは、今般のドル高円安が米金利上昇に連動する循環現象だということです(図1)。特に、コロナ禍から生じたインフレが40年来の高率に至って、利上げペースが過去に例を見ない速さになっています。その分、ドル/円の上昇も急ピッチになるわけです。これを日本衰退といった構造問題で捉えると、いずれ米金利の低下局面に見込まれる相場の揺り返しも捉えられなくなるでしょう。構造問題と循環現象はきちんと分けて対応するのが筋です。

読者の中には、160円予想も出てきたと聞いて、おののいている人がいるかもしれません。ここで考えるべきことは、その実現可能性です。少なくともここまでのドル高円安が金利と密接に連動してきたことを踏まえれば、まず第1に考えるべきは、ドル/円が160円に到達したとき、これにバランスする金利水準はどれほどのもので、それ自体に実現可能性があるか、ということです。第2にチェックすべきは、金利からかけ離れて、ドル買い円売りが独り加速することがあるか、あるならどういう状況か、ということです。この点について、過去の二つの事例として、2011年と1998年のとっぴ予想を振り返ります。

図1:ドル/円と米主要金利の推移

2011年のとっぴ円高予想

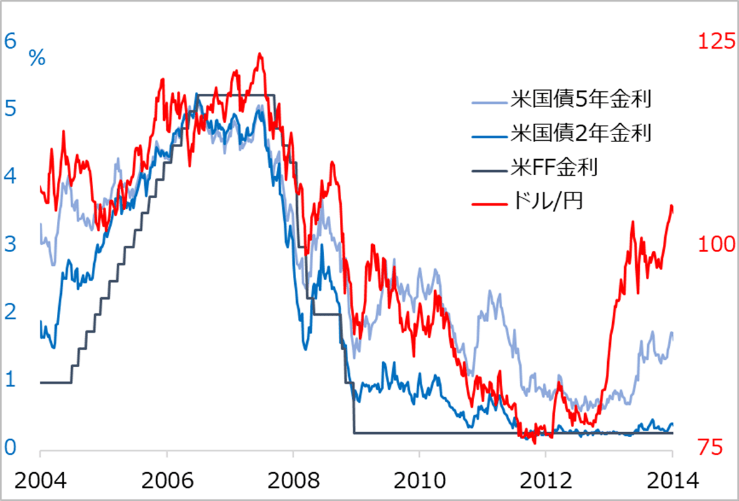

2011年の事例は、円安ではなく、対ドル75円という超円高でした(図2)。2008年、米国はサブプライム問題がリーマン・ブラザーズ破綻を招き、金融危機に陥りました。当時の日本当局者は、日本は米国の危機にあまり関わりがなく、傷が浅いと高をくくっていました。ところが、FRB(米連邦準備制度理事会)の超金融緩和を反映して、ドル安が特に対円で進行。米経済がこの金融緩和で回復に向かうのを横目に、日本は円高になるほど日本株が売られ、ドル/円75円台、日経平均株価7,000円水準という苦境に追い込まれました。その前後の米主要金利とドル/円相場の推移(図2)を見ての通り、75~80円水準のドル/円は米金利とバランス良く連動していました。

当時、一部の学者や市場関係者から、対ドル60円、50円といった円高予想が出てきて、筆者はその実現可能性を問われたものです。しかも、こうした超円高論者が、それによって日本経済は強靱(きょうじん)さを獲得していくという円高メリットを説いたのも特筆されます。

ここで先ほどのポイントに沿って考えれば、第1に米金利は0~1%未満にあり、これとバランスするドル/円が75~80円でしたから、60円、50円になるには、米金利が大幅にマイナスになるか、日本が大幅利上げをするか、ということになります。回復途上の米国がマイナス金利を導入することも、苦境にあえぐ日本が利上げすることもあり得ない話なので、この点からは60円、50円は否定されました。

第2に、金利からかけ離れたドル安円高が起こる状況をあえて想像すれば、米国の金融危機がぶり返すような事態ながら、マイナス金利導入はさすがにしないといったところでしょうか。これも順調に回復経路をたどる米国を見る限り、想定外でした。まして、米国の危機再燃は世界の危機という状況で、円高が日本を強靱にすることも考え難く、この点でも60円説、50円説を否定しました。

図2:2011年ドル/円75円前後の米金利

1998年のとっぴ円安予想

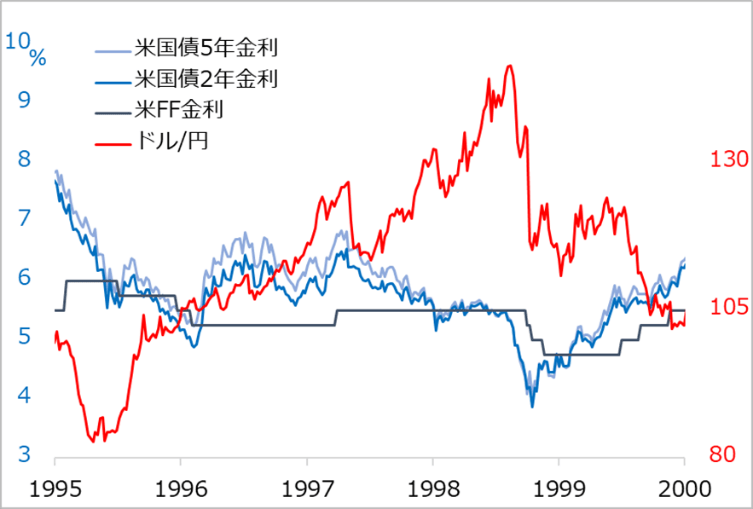

1998年は、アジア通貨危機が日本の金融危機にまで至った場面です。1997年に、取引規制の多いアジア通貨の代わりに円を売る投機と、低金利の円を売って高金利のドルを買うキャリー取引が活発化。

やがて日本の大手金融機関が次々破綻する展開になり、海外投機筋はますます熱くなって日本売りを仕掛けてきました。この状況で、多くの米欧投資銀行が「円安でしか日本は救われない」と論陣を張り、170~200円を予想に掲げて、ヘッジファンドと一緒に円売りをあおり、対ドル147円に至りました。

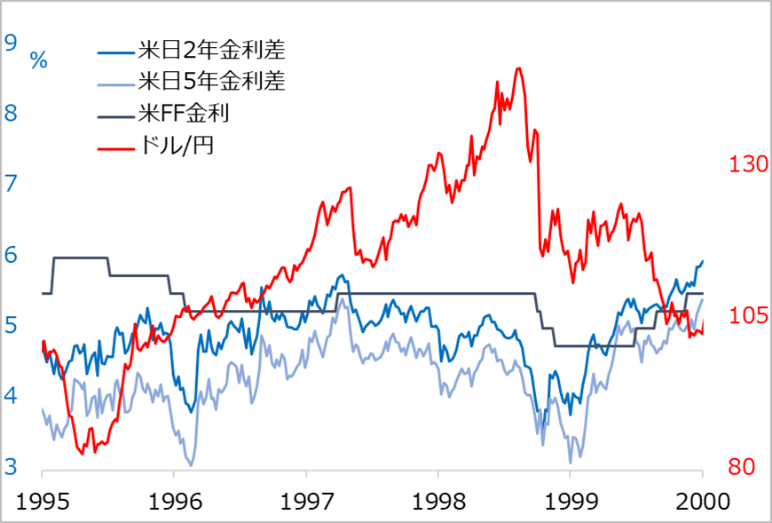

当時の米金利とドル/円の関係は図3、また、当時は日本にまだほどほどプラスの金利があったので、米日金利差とドル/円を並べたのが図4です。投資銀行の一角に籍を置いていた筆者の考え方を、先述の2点に沿ってまとめれば、第1にドル高円安は既に金利の方向性と乖離(かいり)しており、170円とか200円の予想を正当化しにくい、第2に、日本の危機で国内マネーが海外に大量に逃避するならともかく、世界最大の対外債権国である日本の危機はむしろ海外の日本マネーの国内還流を招き得る、そして何より、とっぴな円安派は既に海外投機筋の巨額な円売り主導で容易に利益確定ないし損切りの巻き戻しを起こし得る、というものでした。そして、図が示すとおり、数週間でドル/円は急反落して、相場自体が決着をつけてくれました。

図3:1998年ドル/円147円前後の米金利

図4:1998年ドル/円147円前後の米日金利差

ドル/円相場のこれから

ドル/円が160円に到達するかの予想を完全に否定するつもりはありません。ただし、米主要金利および政策金利の市場予想とドル/円を並べてみると(図5)、160円なら米金利は5.5%水準辺りだろうかとおよそ目算できるでしょう。この金利水準で米国経済は大丈夫か、欧州や新興国の苦境はもとより中国を含む世界がリスクオフに陥っていないか、それでも円安かと、状況のイメージが具体化してくるでしょう。

読者の中には、この円安は衰退する日本の危機の予兆だとして、日本マネーの海外逃避があり得るといった論者がいるかもしれません。しかし昨今、世界情勢が不安さを増す中で、日本では上場企業には最高益が相次ぎ、株価が相対的にしっかり、景気もサポートされています。筆者はこの背景に円安の恩恵があることをかねて論じてきました。逆に見れば、まだ円安が続くうちは、日本は危機どころか安穏としたムードが保たれ、危機感を高めるとすれば円高に転じてから、と考えられます。

専門家の為替予想も背景事情を見れば、単なる解説予測か、投資という形にすることが可能な行動予測かを区別できるでしょう。筆者は常々、ズバリ予想などとして提示された特定の為替水準をアテにして、そこに到達するかしないかに投資することの無意味を説いています。予想値を指針、解答のように頼ってしまうことは、投資において御法度と考えています。

一方で、相場変動には、今般のドル/円の米金利連動のように、十分実用に資する力学ロジックがある場面も少なくなく、それを見ることこそが肝要とご案内しています。160円予想におののくことなく、たわいないズバリ予想に依存することなく、そういった相場水準が実現するロジックを見て、そこに投資することこそが、自分の頭で考えるDIY投資の基本です。

図5:ドル/円と米主要金利(+FF金利予想)

■著者・田中泰輔の新刊『逃げて勝つ 投資の鉄則』(日本経済新聞出版刊)が発売中です!

本コンテンツは情報の提供を目的としており、投資その他の行動を勧誘する目的で、作成したものではありません。銘柄の選択、売買価格等の投資の最終決定は、お客様ご自身でご判断いただきますようお願いいたします。本コンテンツの情報は、弊社が信頼できると判断した情報源から入手したものですが、その情報源の確実性を保証したものではありません。本コンテンツの記載内容に関するご質問・ご照会等には一切お答え致しかねますので予めご了承お願い致します。また、本コンテンツの記載内容は、予告なしに変更することがあります。