検証(1):レバレッジ型ETF

日本株に投資をする際に、レバレッジ型ETF(上場投資信託)やインバース型ETFを対象としている方も多いでしょう。そのレバレッジ型やインバース型のETFは、一般的には長期での投資に向かないといわれています。

そこで、本当に長期投資に向かないのかを、日経平均株価を対象としたETFの中でも売買代金が大きい「NF・日経レバETF(1570)」と「NF・日経ダブルインバETF(1357)」(いずれも野村アセットマネジメント株式会社)で検証してみたいと思います。

まずは、レバレッジ型ETFであるNF・日経レバETFについてみていきましょう。レバレッジ型ETFが長期投資に向かないといわれている理由は次の特徴にあります。

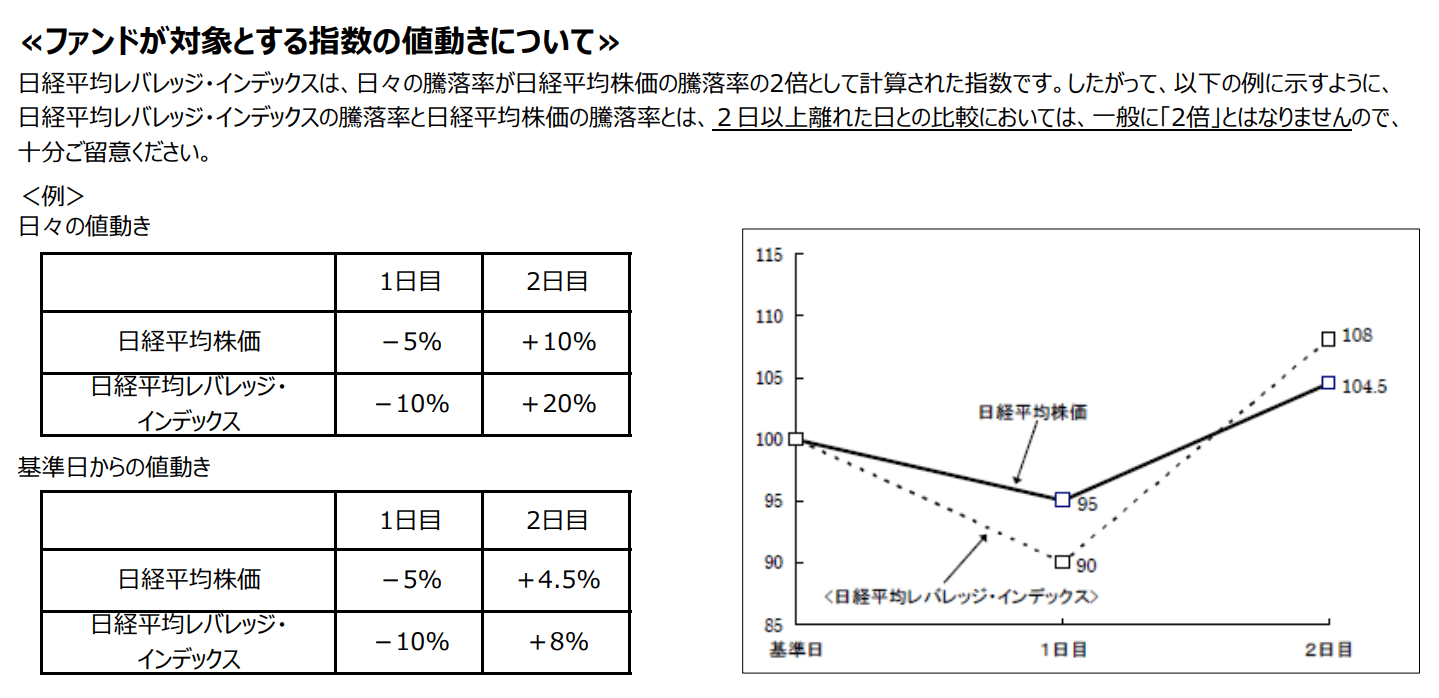

図1 NF・日経レバETFの値動きについて

図1をみると、2日目には日経平均は104.5で+4.5%となっています。日経平均レバレッジ・インデックスは「2倍」の動きをするので、+4.5%×2=+9.0%となっていると思いきや、+8.0%となっています。

このように、日経平均が上昇・下降を繰り返した場合に、期間が長くなればなるほど、値段はマイナス方向に動く傾向があります。(逆に、上下を繰り返すのではなく、一方向に動いた場合には、プラス方向に動く傾向があるというメリットもあります。)

実際にNF・日経レバETFの価値が2012年4月に設定されて以来、月平均(月末ベース、2022年8月まで)でどのくらい減っているのかを調べてみると次のようになっています。

月平均(月末ベース):▲0.224%

年率換算:▲2.655%

*あくまでも参考値で、年率換算は月複利にて計算しています。

*値は理論値との差で、信託報酬やその他の費用分も含めた値となっています。

理論値に対するマイナスの影響は、信託報酬なども含めた年率換算の参考値で▲2.655%となっています。この影響を考えると、長期投資においては、レバレッジ型ETFは避けたほうがよいのでしょうか?

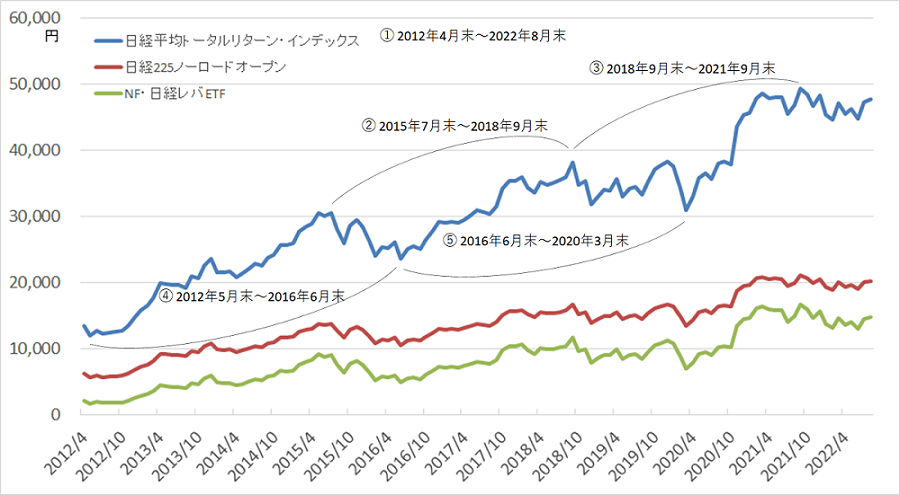

そこで、実際に、配当金も含めた日経平均である「日経平均トータルリターン・インデックス」、日経平均に投資をした際の「日経225ノーロードオープン(アセットマネジメントOne株式会社)」、そして、「NF・日経レバETF」の三つについて、過去のパフォーマンスを比較していきたいと思います。

パフォーマンスを比較する期間、比較した結果は次のとおりです。

グラフ1 パフォーマンスを比較する期間

表1 パフォーマンス結果

表1をみると、①から⑤のいずれの期間においても、日経225ノーロードオープンよりも、NF・日経レバETFのほうがパフォーマンスは上回っています。

この結果からは、NF・日経レバETFを持つほうが、日経平均が上下することによる減価の影響があっても、長期保有するには効率がよいというようにみえます。ただし、2倍のレバレッジのため、ブレの大きさがおおむね2倍になることには留意する必要があります。

また、この結果はあくまでもレバレッジが2倍のものに対してで、それよりもレバレッジ比率の高いものは減価の影響がより大きくなるため、長期保有には向かないと私は考えています。

検証(2):インバース型ETF

次にインバース型ETFであるNF・日経ダブルインバETFについてみていきましょう。

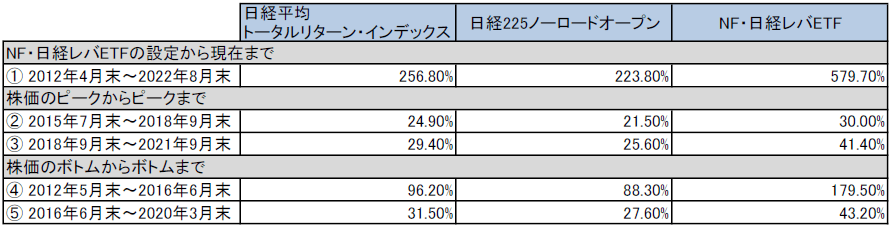

図2 NF・日経ダブルインバETFの値動きについて

図2をみると、2日目には日経平均は104.5で+4.5%となっている一方で、日経平均ダブルインバース・インデックスは「▲2倍」の動きをするので、+4.5%×▲2=▲9.0%となっていると思いきや、▲12.0%となっています。日経レバレッジ・インデックスと同じで、日経平均が上下を繰り返すと減価の影響があり、かつ、その影響度合いは大きくなっています。

実際にNF・日経ダブルインバETFの価値が2014年7月に設定されて以来、月平均(月末ベース、2022年8月まで)でどのくらい減っているのかを調べてみると次のようになっています。

月平均(月末ベース):▲0.549%

年率換算:▲6.393%

*あくまでも参考値で、年率換算は月複利にて計算しています。

*値は理論値との差で、信託報酬やその他の費用分も含めた値となっています。

理論値に対するマイナスの影響は、信託報酬なども含めた年率換算の参考値で▲6.393%と大きくなっています。

加えて、日経平均の株価益回りは2022年9月12日時点で、6.02%(出所:日経プロフィルにおけるPER(株価収益率)の値からマネーブレインが算出)であり、これは、理論上、配当込み日経平均の年間リターンが+6.02%ということを意味します。

日経平均が下がればプラスになるNF・日経ダブルインバETFは、日経平均が上下を繰り返すことによる減価の影響が大きく、かつ、理論上の日経平均の年間リターンが+6%程度あることを考えると、長期保有には向かないといえるでしょう。

以上から、

・日経平均を対象としたレバレッジ型ETF(2倍のもの)は、上下のブレは大きくなるが、長期保有した場合には1倍のものよりも効率が良い

・日経平均を対象としたインバース型ETFは長期保有には向かない。保有するとしても、短期か、もしくは景気が良く株価が高い状態から景気が悪化して株価が下落する局面までの間に限る

と考えています。

あくまでも投資は自己責任で。

本コンテンツは情報の提供を目的としており、投資その他の行動を勧誘する目的で、作成したものではありません。銘柄の選択、売買価格等の投資の最終決定は、お客様ご自身でご判断いただきますようお願いいたします。本コンテンツの情報は、弊社が信頼できると判断した情報源から入手したものですが、その情報源の確実性を保証したものではありません。本コンテンツの記載内容に関するご質問・ご照会等には一切お答え致しかねますので予めご了承お願い致します。また、本コンテンツの記載内容は、予告なしに変更することがあります。