先週の日経平均は2万8,214円で終了

先週末9日(金)の日経平均株価は2万8,214円で取引を終え、週足ベースで3週ぶりに上昇に転じました。また、前週末終値(2万7,650円)からの上げ幅は564円です。

前回のレポートでも指摘しましたが、先週の株式市場は米国の祝日(レイバーデー)明けや、国内のメジャーSQなどの需給要因が警戒されていたのですが、終わってみれば大きな波乱もなく乗り切った格好です。

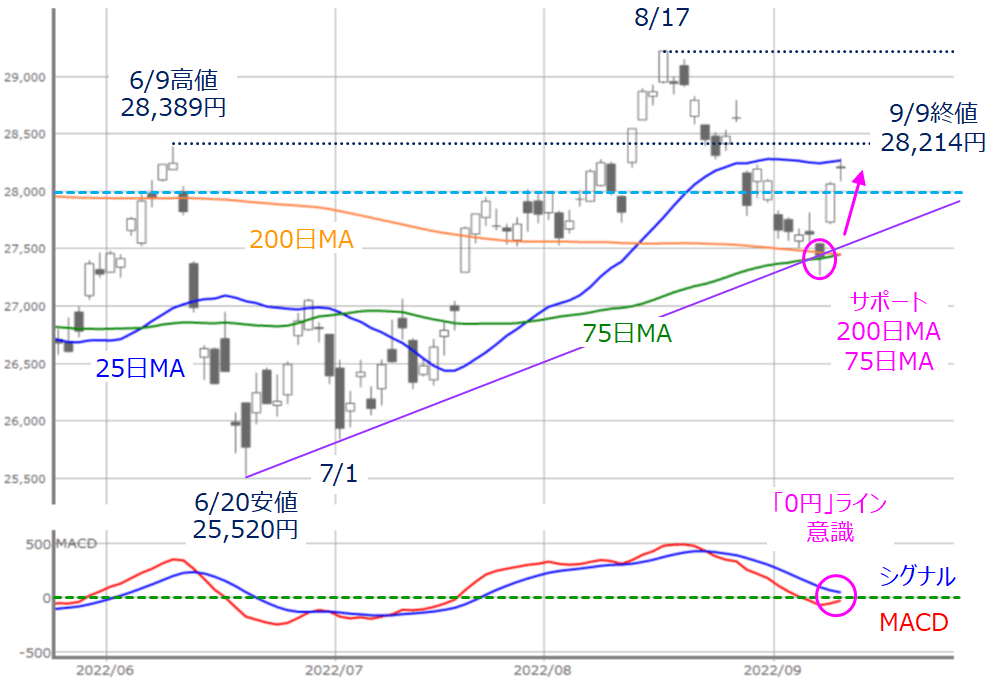

図1 日経平均(日足)とMACDの動き (2022年9月9日取引終了時点)

あらためて、先週の日経平均の値動きを振り返ると、200日と75日移動平均線が株価のサポートとなり、週末にかけて値を戻す展開となりました。サポートに関して言えば、直近の安値同士(6月20日と7月1日)を結んだラインの延長線もサポートとなり、「目安となるところで下げ止まった」と言えます。

また、下段のMACDも上向きに転じ、節目となる「0円」ラインが意識される状況となっています。

一方の上値については、2万8,000円台を回復したほか、25日移動平均線あたりまで株価を戻していて、こちらも「目安となるところ」まで上昇していきました。

全体的に見れば、チャートの形状は改善している印象のため、今週の日経平均は25日移動平均線上抜けとMACDの0円ライン越えが注目されることになりそうです。

仮に、これらをクリアした場合には、8月17日の直近高値(2万9,222円)に意識が向かうことになるわけですが、この時の高値は、株式市場がジェローム・パウエルFRB(米連邦準備制度理事会)議長の講演によって否定されるまで織り込んできた「楽観シナリオ」の中でつけた値段です。

なので、このまま積極的に上値を追えるかは、相場のムードと日柄的に微妙であるほか、他にも買い材料が欲しいところです。

さらに、この直近高値を更新する動きについては、もう少し期間の長いチャートでも確認していきたいと思います。

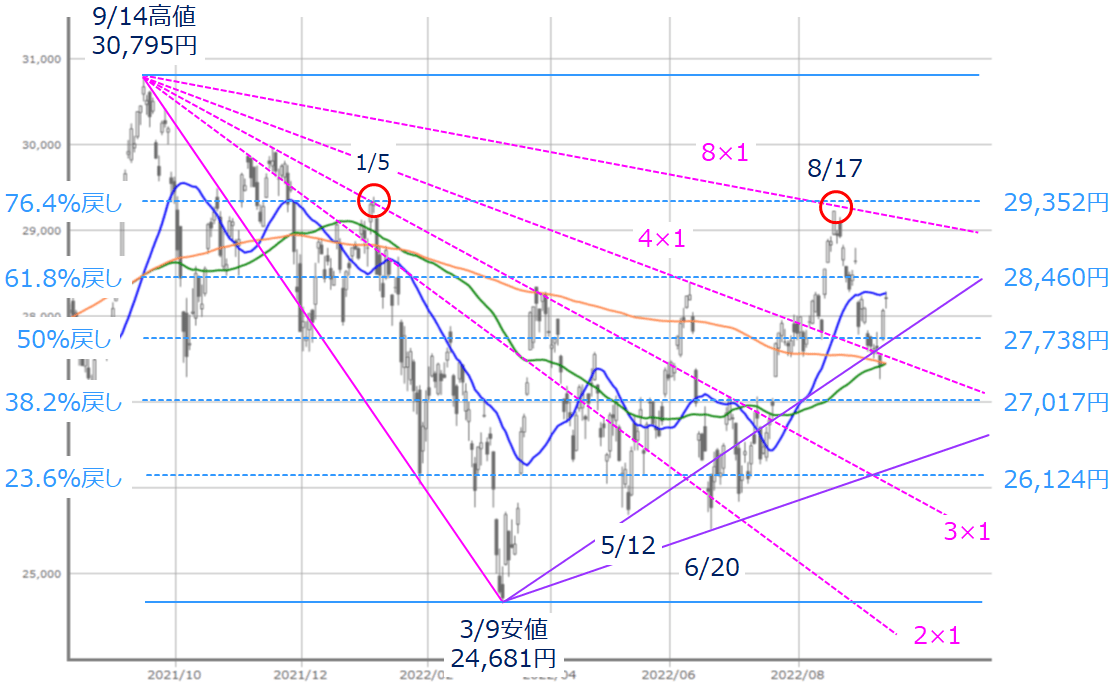

図2 日経平均(日足)の株価位置(2022年9月9日取引終了時点)

8月17日の直近高値は、上の図2を見ても分かるように、昨年9月高値と今年3月安値の下げ幅に対する「76.4%戻し」の株価水準付近であるほか、2022年の高値である1月5日(2万9,388円)あたりでもあります。つまり、足元の日経平均が上値をトライするということは、年初来高値の更新を意味します。

確かに、最近の日本株は相対的な割安感に加え、為替市場の円安進行や、新型コロナウイルスに対する規制緩和の動きによる経済再開(リオープン)期待など、「日本株買い」の材料もあるのですが、基本的な相場の方向感は、世界の株式市場に大きな影響を及ぼす米国株の動きに左右されることになります。

そこで、米国株市場の状況についても見ていきます。

先週のNYダウ終値は節目の3万2,000ドル台を回復

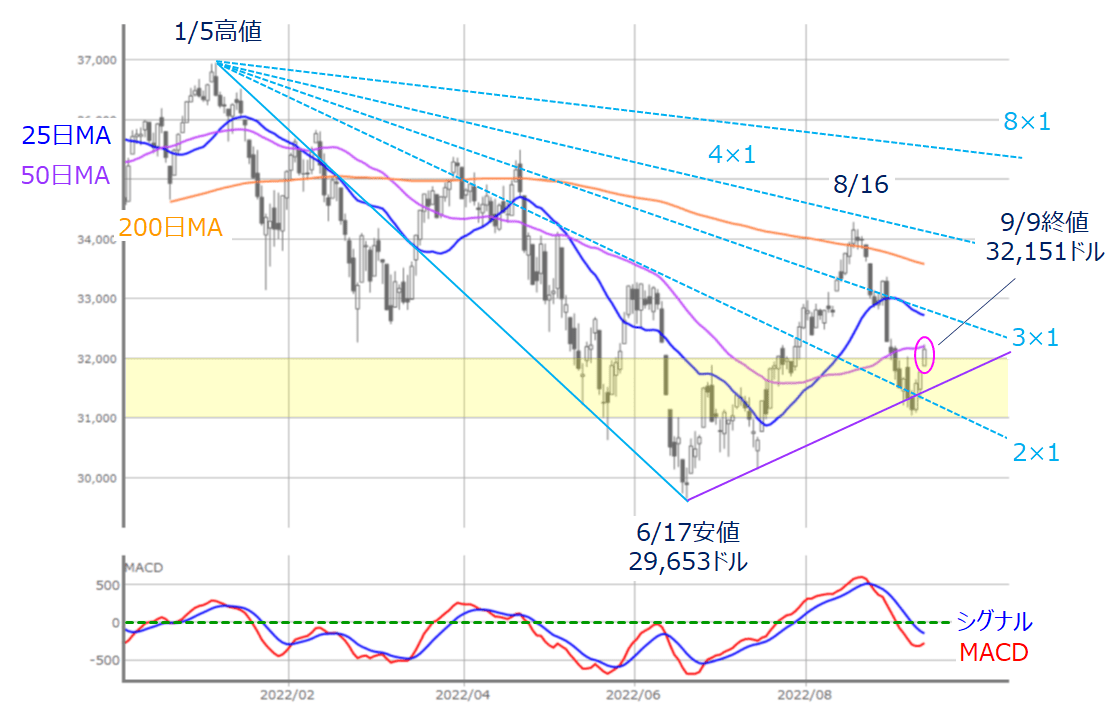

図3 米NYダウ(日足)とMACD (2022年9月9日取引終了時点)

先週末9日(金)の米NYダウ(ダウ工業株30種平均)終値は3万2,151ドルとなり、節目の3万2,000ドル台を回復しました。

上の図3を見ても分かるように、ギャン・アングルの「2×1」ラインや、直近の安値同士を結んだライン、3万1,000ドルといった節目で下げ止まって株価が反発し、50日移動平均線あたりまで戻してきました。

「目安となるべきところでそれぞれ下げ止まり、上昇する」といった展開は日経平均と似ていると言えます。下段のMACDが上向きに転じているのも日経平均と同じです。

今週もNYダウの株価反発基調が続くのであれば、「50日移動平均線の上抜け」が最初の越えるべきハードルとなります。その後は、「25日移動平均線とギャン・アングルの3×1ライン」、「200日移動平均線」、そして「8月16日の直近高値とギャン・アングルの4×1ライン」といった具合に上値目標が設定されることになります。

ただ、これら全てのハードルを乗り越えて直近高値を更新したとしても、NYダウの2022年高値(1月5日)にはまだまだ届きません。同じ直近高値を超える動きでも、先程の日経平均と比べて、かなり意味合いが異なることが分かります。

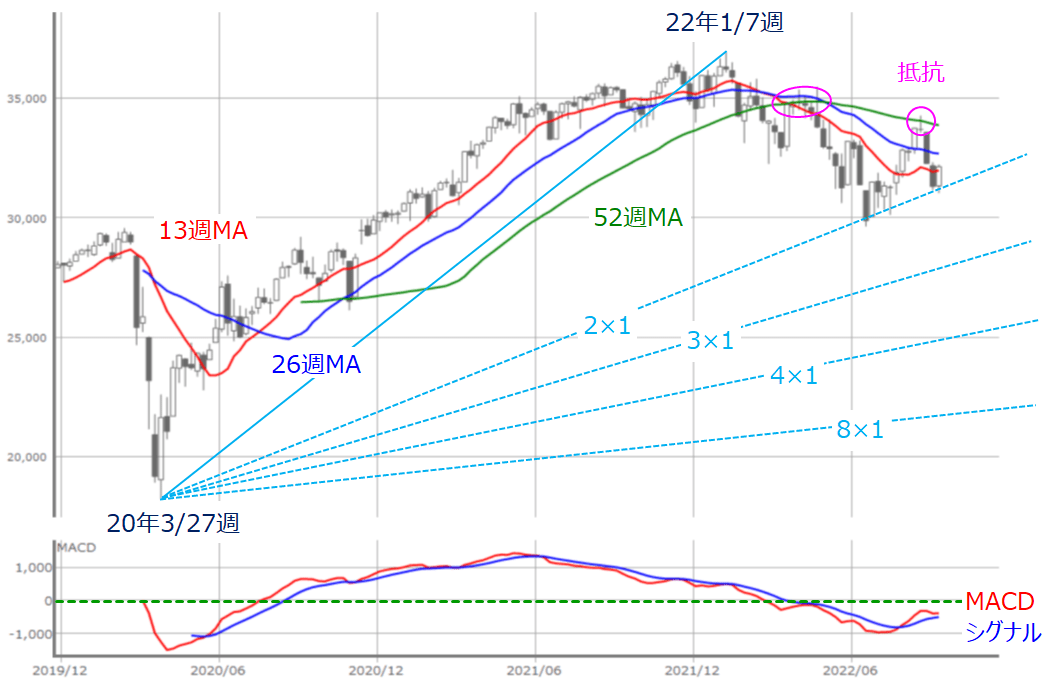

図4 米NYダウ(週足)とMACDの動き (2022年9月9日取引終了時点)

実際にNYダウを週足チャートで捉えてみると、上の図4のように、52週移動平均線が株価の上値抵抗線として機能しているほか、3本の移動平均線(13週・26週・52週)自体も全て下向きのままとなっています。下段のMACDも、「0ドル」ラインを下回っている状態で方向感を探っているため、中長期的にはまだ下落トレンドから脱していないと考えられます。

とはいえ、ギャン・アングルの2×1ラインに沿う形で下値が切り上がっていて、安値を追っていくのではなく、底打ちからの戻りをうかがう状況となっているため、チャートの形状自体は前向きになりつつあると言えます。

もちろん、株価が大きく崩れる懸念はくすぶっていますが、引き続き、ギャン・アングルの2×1ラインに沿って株価の戻りを継続し、時間を掛けて移動平均線の向きなど、本格的なトレンド転換につなげられるかが焦点になります。

続いて、話を再びNYダウの日足に戻して、足元のトレンドの強さについても確認していきます。

図5 米NYダウ(日足)とRSI(2022年9月9日取引終了時点)

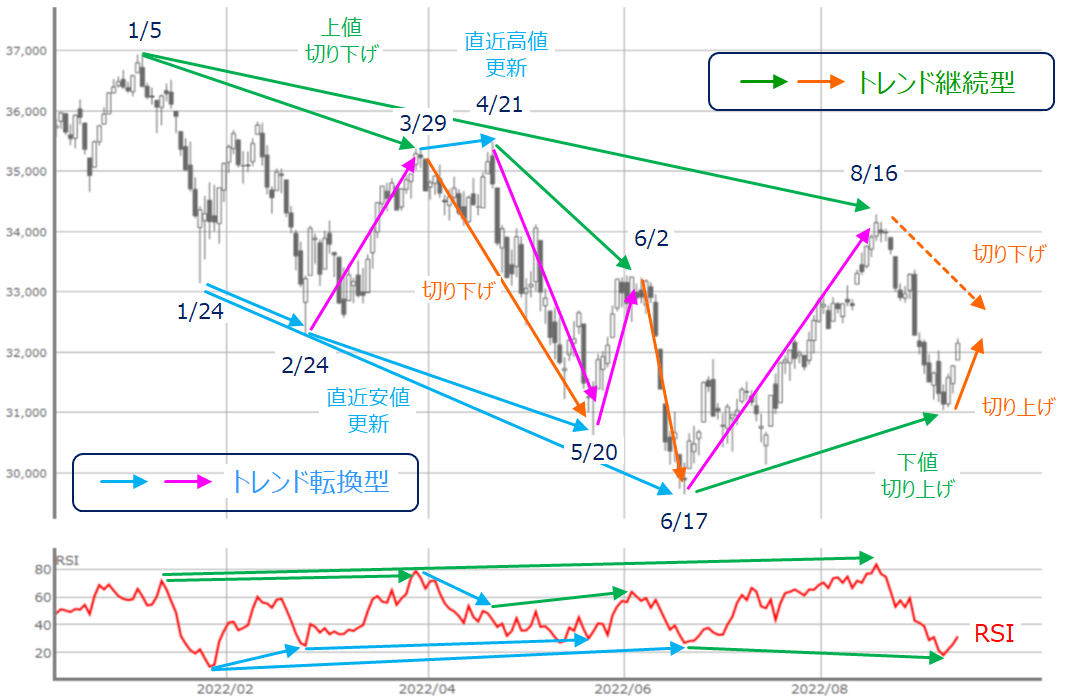

上の図5は、前回のレポートでも紹介した、NYダウの日足チャートとRSI(相対力指数)を表示し、いわゆる「逆行現象」でトレンドの方向感を探ったものになります。

足元では、二つの「トレンド継続型の逆行現象」が出現していて、短期的には上方向だが、中長期的には下方向のトレンド圧力がかかっている旨について述べました。

先週のNYダウは反発したため、短期の上方向のトレンドが機能している格好です。今週もこの流れを引き継ぐことが想定されますが、中期的には下押し圧力への意識は持っておいた方が良いと思われます。

以上のように、今週の株式市場は、相場を取り巻くムードが意外にも落ち着き、堅調な展開がメインシナリオとして見込まれます。

もっとも、先日のパウエル米FRB議長の講演以降、楽観シナリオがいったん後退し、足元で発表される経済指標に敏感に反応しやすくなるなど、相場の時間軸が短くなっている構図に変わりはありません。

今週は米国でCPI(消費者物価指数)や小売売上高などの8月経済指標が公表されるほか、同様に中国でも8月の各経済指標が週末にまとめて発表される予定となっています。

これらの指標にサプライズがなければ堅調な動きが見込まれるほか、来週に控えているFOMC(米連邦公開市場委員会)についても、0.75%の利上げ幅になるとの観測記事も報じられていて、織り込みがかなり進んでいると思われます。

ただし、株価水準的には8月につけた高値をトライできるほどの力強さがあるかについては、先ほども述べたように、楽観シナリオを織り込んでつけた値段だけに微妙なところでもあり、上値余地が限られる可能性があります。

需給的要因については、国内ではメジャーSQを通過しましたが、今週末の米国市場は、先物取引、株価指数オプション取引、個別株オプション取引の三つの決済が重なる「トリプルウィッチング」となっています。

そのため、思ったよりも値動きが大きくなる展開や、買いが一巡した後の売りが強くなる展開には注意する必要がありそうです。

本コンテンツは情報の提供を目的としており、投資その他の行動を勧誘する目的で、作成したものではありません。銘柄の選択、売買価格等の投資の最終決定は、お客様ご自身でご判断いただきますようお願いいたします。本コンテンツの情報は、弊社が信頼できると判断した情報源から入手したものですが、その情報源の確実性を保証したものではありません。本コンテンツの記載内容に関するご質問・ご照会等には一切お答え致しかねますので予めご了承お願い致します。また、本コンテンツの記載内容は、予告なしに変更することがあります。