FRBは低インフレの目標を導入した1990年代以来で最大の試練に直面

注目のジャクソンホール講演で、FRB(米連邦準備制度理事会)のジェローム・パウエル議長はインフレを根絶するため利上げを継続し、金利を高い水準でしばらく維持する可能性が高いことを示唆した。パウエルのジャクソンホール演説は、わずか1,301語で、予定されていた30分をはるかに下回るわずか8分で終わった。

パウエルFRB議長は、「金利の上昇、成長の鈍化、労働市場の軟調さはインフレ率を低下させる一方で、家計や企業にもいくらかの痛みをもたらすだろう。これらはインフレを減らすための不幸なコストだ。しかし、物価の安定を回復できなければ、はるかに大きな痛みが生じるだろう」と述べ、当局が近く方針を転換するとの見方をけん制した。

ジャクソンホール講演で緩和への期待を一蹴された8月26日の米株市場では、景気が冷え込むことへの警戒感から売り注文が膨らみ、ダウ工業株30種平均が1,000ドルを超える急落となった。

クレディ・スイスのゾルタン・ポズサーは、隔週で発行している「グローバル・マネー・ディスパッチ」というレポートで、パウエルFRB議長が「市場に忖度(そんたく)せずにインフレファイトする」ことを警告していた。

最も尊敬されているウォール街のストラテジストの一人、レポ市場の第一人者であり、元NYFRB職員のポズサーは、「パウエルは市場を暴落させなければならない」と顧客向けメモに書いて、市場関係者を驚かせた。

「経済戦争が勃発し、戦争はインフレを引き起こす!」と主張するポズサーの発言を見ていこう。

「インフレを克服するためには L 字型の景気後退が必要だ。インフレを抑制するためには、米国経済は投資家が現在予想しているよりも深く⻑い景気後退を経験する必要があるかもしれない」

「消費者物価の高騰は間もなくピークに達し、中央銀行はタカ派的姿勢を弱めると市場は見ているが、世界のコスト圧力が高まったままになるリスクは高い。世界は経済戦争に見舞われており、ここ数十年続いてきたロシアや中国がアメリカやヨーロッパの先進国に安価な商品やサービスを供給するというデフレの環境は変わりつつある」

「経済戦争とは、需要を最大化した消費主導の⻄側と⻄側のニーズに応えるために供給を最大化した東側の戦いと考えるべきだ。そのパターンは東⻄関係が険悪になり、供給がなくなるまで続く。ロシアと中国の変化、移⺠規制による労働市場の逼迫、コロナウイルスの大流行による流動性の低下によって、供給の混乱が生じた。ジェローム・パウエル議⻑率いるFRBが、供給のタイトさに見合った総需要の大幅かつ持続的な減少を生み出すためには、金利を5%または6%まで引き上げ、それを維持しなければならない可能性が高い」

出所:「グローバル・マネー・ディスパッチ」(ゾルタン・ポズサー)

ポズサーは、「低インフレ率を支えるには三つの柱がある」と仮定している。

- 安価な移民労働力により、米国ではサービス業の賃金が低迷する

- 中国からの安価な商品によって、賃金が低迷する中で生活水準が向上する

- 安価なロシアのガスがドイツの産業とEU(欧州連合)をより広範囲に動かしている

この3本柱は、現在、デフレ圧力をインフレ圧力に変えつつある。ポズサーはFF金利を5%または6%まで引き上げなければならないと述べているが、FRBは低インフレの目標を導入した1990年代以来で最大の試練に直面している。

これからFRBが経験するのは、アラン・グリーンスパン以降続けてきた「後始末戦略」(資産価格バブルには事前に働きかけず、バブルを放置して、資産価格バブルの崩壊後に思い切り緩和的な金融政策で極力相殺するという考え方)の後始末である。

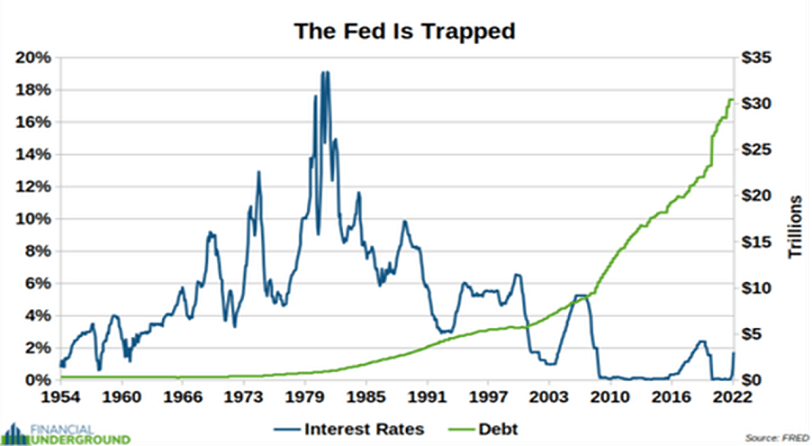

問題は、連邦債務が増加すればするほど、金利を上げることは難しくなり、より苦痛になることだ。

要するに、米国政府は金融システム崩壊の最終局面に差し掛かっているのである。制御不能なインフレに対抗するために金利を上げる必要があるが、そうすると政府が破綻してしまうのでできない。言い換えれば、ゲームオーバーである。

連邦債務とフェデラルファンドレートの推移(1954~2022年)

出所:ゼロヘッジ

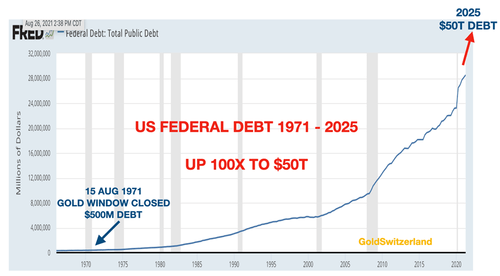

ピーター・シフは、「株式、債券、不動産が暴落し、2008 年よりも大きな金融危機が発生し、連邦準備銀行の目標である2%をはるかに上回っている場合はどうなるだろうか? 連銀は大手銀行の破綻を許すのか、それともパウエルはピボットして救済するのか?」と疑問を投げかけているが、30兆ドルという膨大な債務がある中で、大幅な金利の引き上げを続けていくことは持続不可能だろう。

2022年の米国(債務対GDP(国内総生産)比125%)は、(債務対GDP比30%)のポール・ボルカー時代ではない。米国は、(ボルカーのような)タカ派的な(利上げ)政策を維持する余裕はないのである。

政府はいずれかの時点でシステムを「リセット」するしかないのである。現在の通貨制度は崩壊の道をたどっている。このシステムを動かしている中央銀行家でさえ、そのことに気づいている。だから、システムを「リセット」しようとして、次に起こることに備えているのだ。もうすぐ全てが崩壊する可能性があると思う。

米国の連邦債務(1971~2025年(予測))

出所:ゼロヘッジ

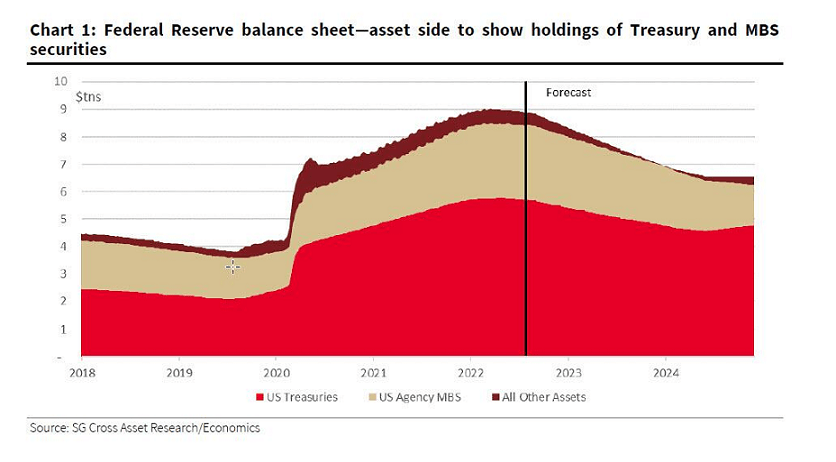

長期的な見通しはともかく、FRBは6月にバランスシートの縮小を開始し、9月に証券ポートフォリオを削減するペースを倍増させる計画となっている。連銀のバランスシートの縮小は9月に本格化するのである。

「FRBのポートフォリオでは、米国債部分で436億ドル相当のクーポン債が9月に満期を迎えることから、当局は164億ドル相当のTB償還が必要になる。10月には136億ドル相当のランオフが必要。これらは2023年9月までで最大規模のTBポートフォリオ縮小となる」

出所:『FRBのQTが9月に「本格化」、9兆ドルのバランスシート圧縮加速』(8月30日 ブルームバーグ)

連銀のバランスシートの縮小予測(FRBのQTが9月に本格化)

9月相場には注意が必要だ。ヌリエヌ・ルービニやポズサーが「インフレは高止まりする可能性がある」と述べている相場で、あまり無理をする必要はないだろう。特に相場の下落シーズンである秋は…。

9月相場のアノマリーと注意すべきイールドカーブのフラット化

2000年のITバブルの崩壊後、FRBは積極的に住宅バブルを推進し銀行を救済した。ITバブルを「生産性の革命」と呼んで、当時のグリーンスパンFRB議長はバブルを放置した。

ITバブルが崩壊すると、FRBは思い切った緩和に動き、懲りずにサブプライム住宅ローンバブルを放置した。この住宅バブルはリーマンショックで崩壊したが、今度は暴落と大不況に対応して中央銀行が市場に大きく介入し、「エブリシングバブル」と呼ばれる国家管理バブルを推進した。

加えて、FRBはコロナのパンデミックを大義名分に、史上最大の量的緩和と金融刺激策と史上最大の財政刺激策を組み合わせて、過去最大のバブル政策を推進した。

そういったFRBの野放図な政策のツケが、現在のインフレである。

ジャクソンホールでパウエルFRB議長は、FRB自身がつくり出したインフレをまずいと判断した。米ミネアポリス連銀のニール・カシュカリ総裁は26日の米株式相場急落について、「パウエル議長のジャクソンホール講演の受け止められ方を見てうれしく思う」と発言した。誤解を恐れずに言えば、FRBは現在、株式市場の下落を歓迎しているのである。

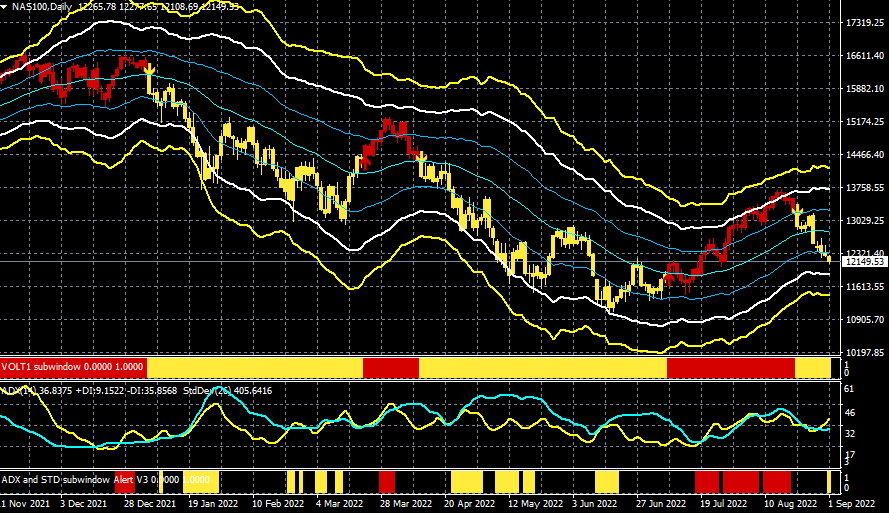

ナスダック100CFD(日足)

出所:楽天MT4・石原順インディケーター

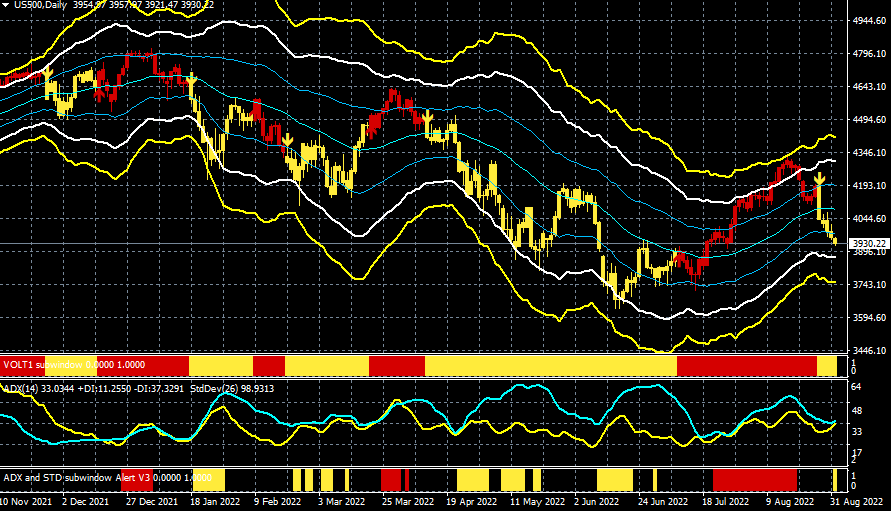

S&P500CFD(日足)

出所:楽天MT4・石原順インディケーター

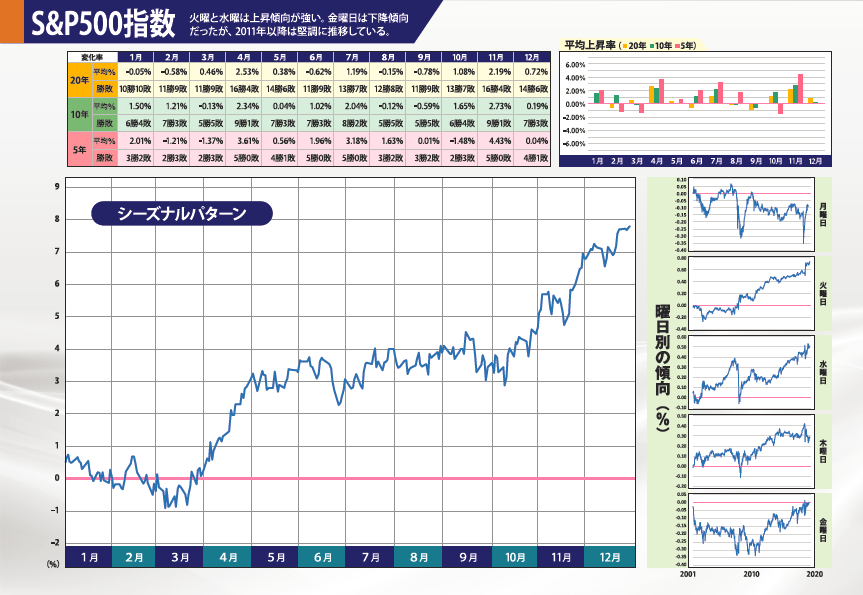

下のS&P500種指数のシーズナルサイクルをみてもわかるように、9月は株式市場が弱くリスクオフの相場になりやすい。

S&P500のシーズナルサイクル(過去20年の平均)

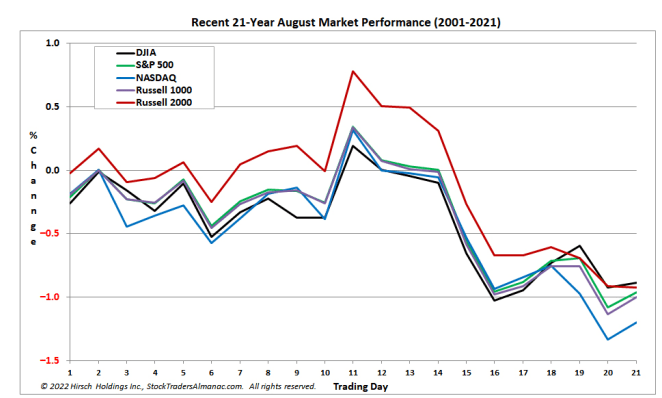

特に、9月相場は月の後半で株が軟調になりやすい特徴を持っている。

米国株の9月の月間の動き(過去21年の平均)

出所:トレーダーズアルマナック(パンローリング)

ジャクソンホールのパウエル講演を受けて、米国の債券市場では「9月、11月、12月にさらに50bpsの利上げが行われ、フェデラルファンドは4%になる可能性が高い」と予想されている。したがって、外為市場はドルの堅調な推移が想定されるが、波乱は大幅利上げがうわさされているユーロの動向だろう。

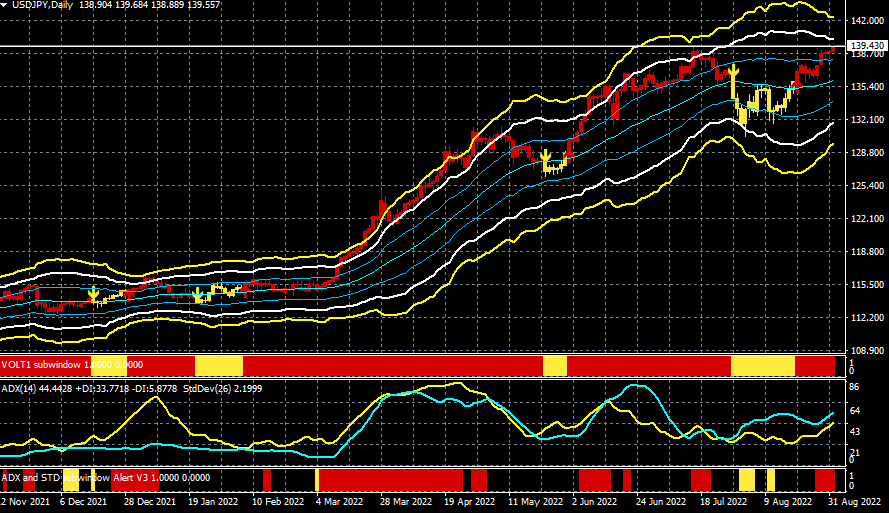

ドル/円(日足)

(赤↑=買いシグナル・黄↓=売りシグナル)

出所:楽天MT4・石原順インディケーター

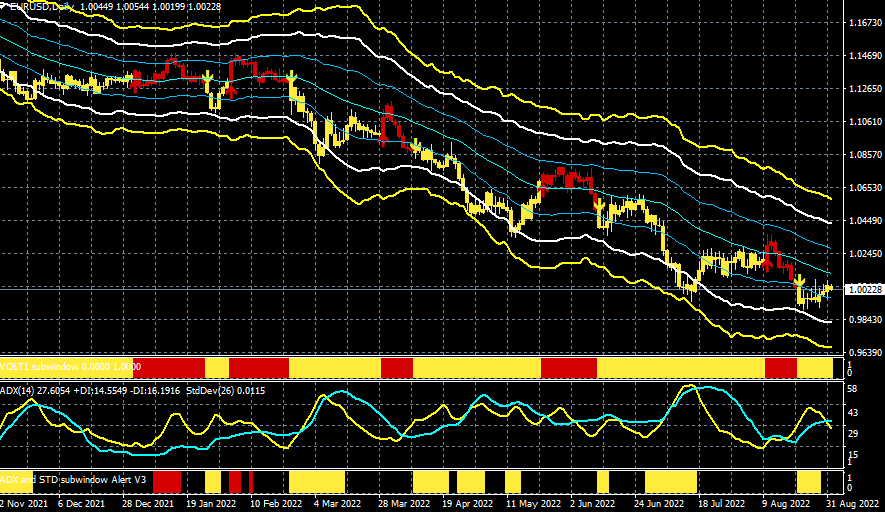

ユーロ/ドル(日足)

(赤↑=買いシグナル・黄↓=売りシグナル)

出所:楽天MT4・石原順インディケーター

相場の暴落は全て政策金利の引き上げが原因だった!?

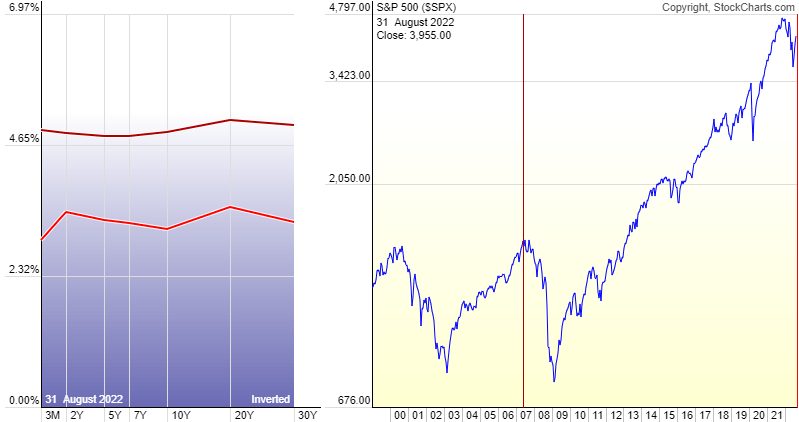

米国のイールドカーブがだんだんとフラット化してきている。これは株価急落へのアラートである。

米国のイールドカーブとS&P500の推移

出所:ストックチャーツ

市場がこの先、深刻な事態を迎えるのはFF金利が長期金利(10年国債金利)を上回ってからである。

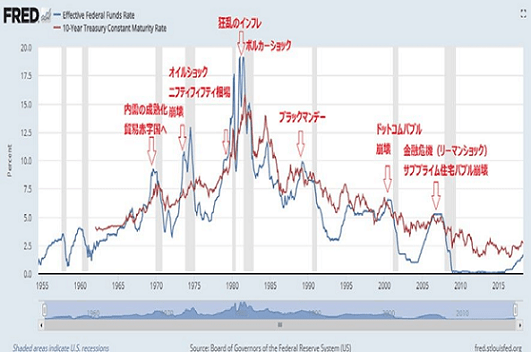

1970年代初頭のニフティ・フィフティ(すてきな50銘柄)相場の崩壊、1990年代後半のITバブルの崩壊、2008年のリーマンショック(世界金融危機)など、相場の暴落は全て政策金利の引き上げが原因だった。

米国の利上げとバブルの崩壊 FF金利(赤)と10年国債金利(青)の推移

出所:セントルイス連銀

KBホーム(週足)

出所:石原順

逆イールドはいつもFRBの利上げによって起こる。(1)賃金は上がらずインフレにならず資産価格だけが青天井、(2)中央銀行の爆買いという自作自演、(3)低ボラティリティという三つの特徴を持っていた<エブリシングバブル(なんでもバブル)>も、大きな曲がり角に来ているようだ。

8月31日のラジオNIKKEI「楽天証券PRESENTS 先取りマーケットレビュー」

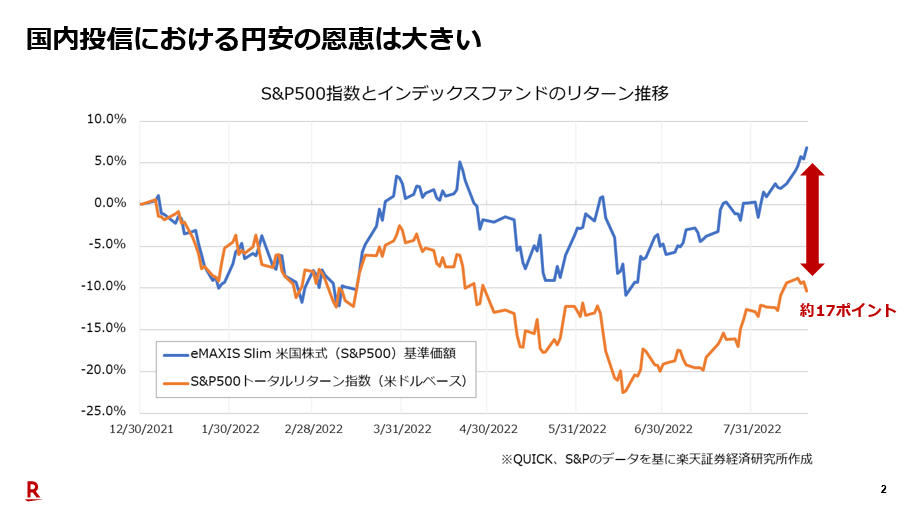

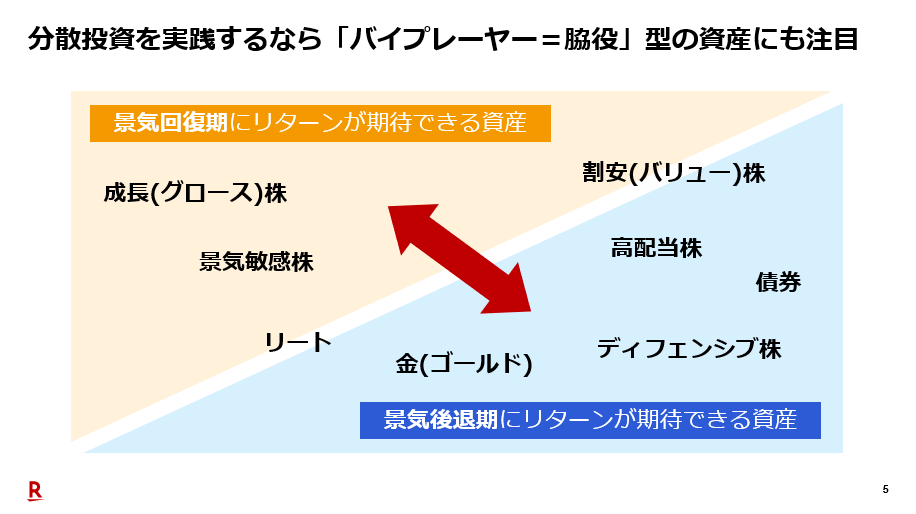

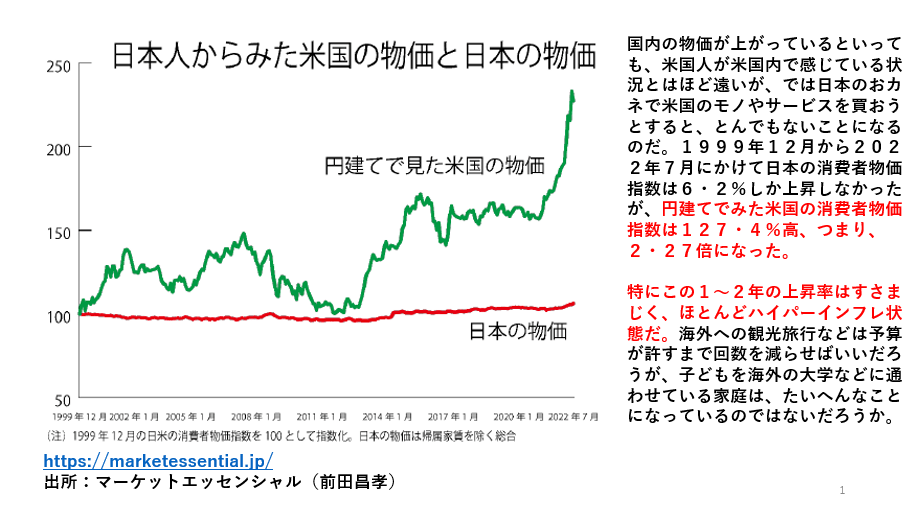

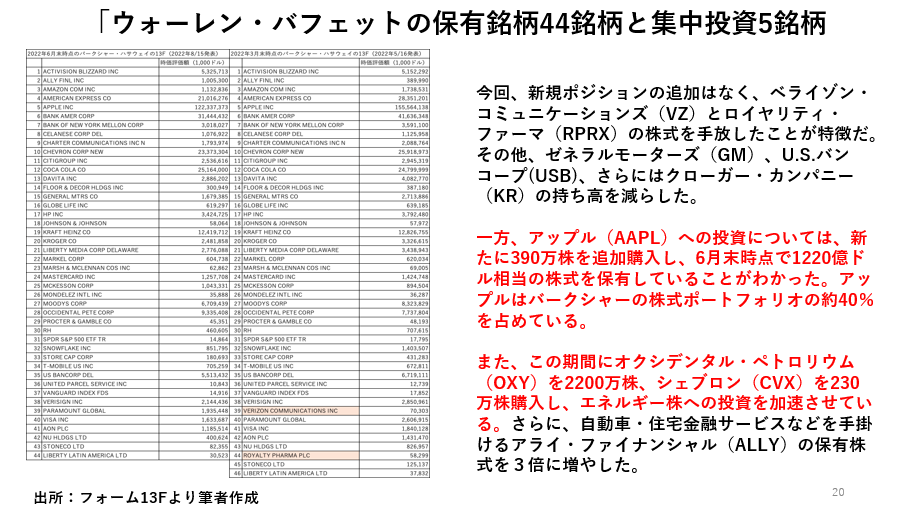

8月31日のラジオNIKKEI「楽天証券PRESENTS 先取り★マーケットレビュー」は、篠田尚子さん(楽天証券経済研究所ファンドアナリスト)をゲストにお招きして、「円安で下駄をはいている投信価格」・「ジャクソンホール通過後の投資戦略は!?」・「ウォーレン・バフェットのインフレ戦略」・「注目の高配当ETFとエレルギー株」・「今後の米国株投資は為替ヘッジも必要?」というテーマで話をしてみた。

不確実性の時代を乗り切るには「分散」投資が必要だ。盤石なポートフォリオを作るときの参考に! ぜひ、ご覧ください。

ラジオNIKKEIの番組ホームページから出演者の資料がダウンロードできるので、投資の参考にしていただきたい。

8月31日: 楽天証券PRESENTS 先取りマーケットレビュー

本コンテンツは情報の提供を目的としており、投資その他の行動を勧誘する目的で、作成したものではありません。銘柄の選択、売買価格等の投資の最終決定は、お客様ご自身でご判断いただきますようお願いいたします。本コンテンツの情報は、弊社が信頼できると判断した情報源から入手したものですが、その情報源の確実性を保証したものではありません。本コンテンツの記載内容に関するご質問・ご照会等には一切お答え致しかねますので予めご了承お願い致します。また、本コンテンツの記載内容は、予告なしに変更することがあります。