今日のレンジ予測

[本日のドル/円]

↑上値メドは140.10円

↓下値メドは137.25円

日本:実質賃金が上昇しないままであればインフレは長続きしない

日本:日銀がYCCの変更をすれば、国債急落と大円高は不可避。先延ばしのツケは大きい

FRB:早期に強硬な姿勢をとることでインフレ期待の暴走を抑えることに成功できた

雇用:貯蓄を支出に回すなら景気後退は景気減速で済む。しかし、そのためは雇用の安定が必要

FRB:2年間でインフレを2%まで下げるなら、米国の失業率は7.5%まで上昇する

FRB:フォワードガイダンスと違う政策をするなら、フォワードガイダンスしない方がマシ

FRB:利上げでもインフレが低下しないのは、株式市場にとって最悪シナリオ

米住宅市場:米国人の住宅購入能力が2007年以来15年ぶりの低さに

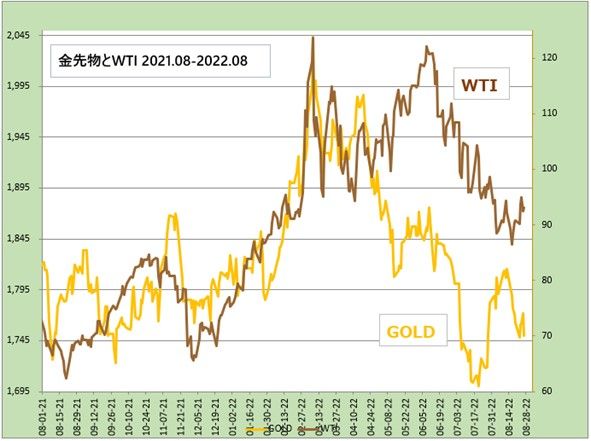

原油はドルベースで2008年に比べて15%上昇したが、為替の下落で価格は50%高くなった

豪経済:高インフレと低成長でスタグフレーションになるおそれ

8月30日(火曜)のドル/円はほぼ横ばい。138.50円を中心に上下したが、強い方向感はでなかった。

1日のレンジは138.05円から139.07円。値幅は1.02円。

2022年の172営業日目は138.67円からスタート。東京時間夜の初め頃に138.05円まで円高に動いたが、138円割れは回避した。

米10年債利回りが一時3.15%と約2カ月ぶりの水準まで強含んだことを背景に、夜遅くに139.07円まで戻して高値をつけた。ただ139円はキープできず終値は138.81円(前日比+0.08円)。

レジスタンスは、

139.07円(08/30)

139.00円(08/29)

139.13円(07/15)

サポートは、

138.11円(08/30)

137.58円(08/29)

137.25円(200時間移動平均)

今週のドル/円マーケットは、円安が急激に勢いを盛り返した。

パウエルFRB(米連邦準備制度理事会)議長が、先週末に開催されたジャクソンホール会議において、インフレ抑制に向けて改めて強い決意を表明し、政策金利を景気抑制的な水準へ一段と引き上げる方針を示したことが、米長期金利上昇とドル買いのきっかけとなった。9月FOMC(米連邦公開市場委員会)での0.75%利上げはほぼコンセンサスとなっている。

しかし9月の大幅利上げよりも重要なことは、FRBが、金融引き締め(高金利)を「長期間継続する」ということだ。FRBは今年前倒しで利上げをしても、インフレが収束すれば2023年は利下げする、というマーケットの予想だった。それをパウエル議長は否定したのだ。

30日のユーロ/円は「ユーロ高」。1日のレンジは138.26円から139.22円。

138.66円からスタート。東京時間夕方に138.26円まで下げる場面もあったが、すぐに上昇に転じて前日の高値(138.97円)を抜けると未明には139円に乗せ139.22円まで上値を伸ばした。終値は139.02円(前日比+0.33円)。終値が139円台のユーロ安だったのは、7月27日以来ほぼ1カ月ぶり。

レジスタンスは、

139.22円(08/30)

138.97円(08/29)

139.34円(07/28)

サポートは、

138.26円(08/30)

137.00円(08/29)

136.80円(200時間移動平均)

ユーロ/ドルはパリティ(1ユーロ=1ドル)を行ったり来たりしているが、ECB(欧州中央銀行)が来週の会合で0.75%の利上げを実施するとの見方が強まっていることが、ユーロ売りをためらわせている。エネルギー不足で欧州経済は景気後退入りの瀬戸際に立たされているが、それでもECBはインフレ抑制を景気刺激よりも優先する考えだ。

強気の利上げは、行き過ぎたユーロ安を是正してドルに連動するエネルギー価格上昇を抑制することにもつながるとECBは考えている。

30日のユーロ/ドルは「ユーロ高」。1日のレンジは0.9982ドルから1.0055ドル。

東京時間昼前に0.9982ドルまで下げて安値をつけた。しかしタカ派ECBの期待で夜の初め頃には1.0055ドルまで戻した。終値は1.0016ドル(前日比+0.0018ドル)。終値が1.00ドルより高かったのは、8月19日以来。

レジスタンスは、

1.0055ドル(08/30)

1.0029ドル(08/29)

1.0040ドル(200時間移動平均)

サポートは、

0.9982ドル(08/30)

0.9914ドル(08/29)

0.9946ドル(08/26)

主要指標 終値

今日の為替ウォーキング

今日の一言

上がり続ける株は上がり、下がり続ける株は下がる

Goodnight Saigon

ちょうど1年前の2021年8月30日、アメリカ軍はアフガニスタンから完全撤退した。2001年9月11日の同時多発テロをきっかけに始まった米国史上最長の戦争に、ついに終止符が打たれることになった。

撤退の最終指令を出したバイデン大統領は称賛されるはずだった。しかし、撤退日直前の8月15日にイスラム主義組織タリバンによって首都カブールが陥落させられたり、米軍に協力してきた現地人を置き去りにしたりなど、あまりに「立つ鳥跡を濁す」撤退だったために、米国内ばかりか西欧同盟諸国からも厳しい批判を浴びてしまった。バイデン大統領は、1979年のイランアメリカ大使館人質事件に匹敵する屈辱的な外交の失敗者として記憶されることになった。

当時のカーター大統領(民主党)は、その3カ月後の大統領選挙で共和党のレーガン氏に敗北している。ペロシ下院議長があえて8月に台湾を訪問したのは、中間選挙を控えてアフガン撤退の話題が蒸し返されないようする作戦だったのかもしれない。(あるいは映画「トップガン」を観て盛り上がったせいかもしれないが。)「アンチ中国」は、米国議会において民主党と共和党が一致する政策だ。共和党もペロシ訪台に強い反対はできないだろうという計算もあったのだろう。

この地域において中国の軍事的挑発行動がさらに頻発することは確実だ。ただ、中国が一線を踏み越えることはないとの見方がほとんどだ。

中国経済は、GDP(国内総生産)の30%を支えてきた不動産ビジネスが壊滅状態で、若年層の失業率は40%に上る。ペロシ訪台を利用して国内の不満を外に逸らしながら現体制の強化を図るが得策だと考えているだろう。

ペロシ訪台が、この地域で第2のウクライナ戦争を引き押さない限りFXマーケットへの影響は小さい。しかし、米中対立が世界の経済に及ぼす中期的な影響は大きい。

中国経済は、世界のサプライチェーンの終点に位置する。世界経済にとっては始点に位置しているロシアよりはるかに重要である。世界経済は、米国につくか、それとも中国につくかの二択しかない。いずれにしてもワリを食うのは、地政学リスクに巻き込まれる日本だ。

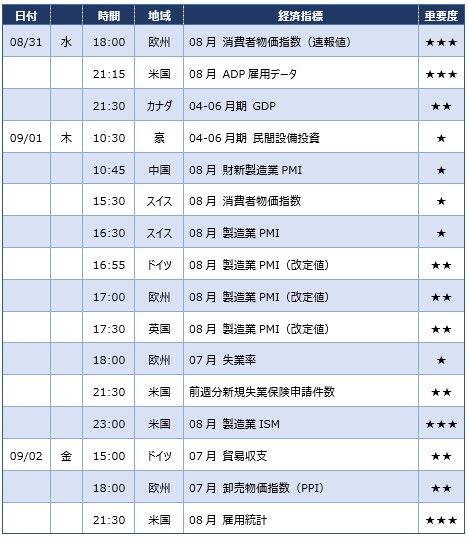

今週の 注目経済指標

今日の注目通貨:ポンド/円

今週の予想レンジ ↑163.45円 ↓159.71円

今週のブルベアの分かれ目は161.58円。

161.58円より上ならば買いが優勢、161.58円より下ならば売りが優勢。

2022年現時点の高値は168.72円、安値は150.98円。平均値は159.85円。

1日の最大値幅は3.86円、平均値幅は1.70円。

2022年の値幅は17.75円。

2021年の終値(155.64円)に比べて5.78円のポンド高。

164.17円 : 第4レジスタンス(HBO)

163.95円 : 08月 高値

163.45円 : 第3レジスタンス

162.74円 : 第2レジスタンス

162.52円 : 第1レジスタンス

161.58円 :ピボット

161.69円 : 08月 平均値

160.64円 : 第1サポート

160.42円 : 第2サポート

159.85円 : 2022年 平均値

159.71円 : 第3サポート

159.44円 : 08月 安値

158.99円 : 第4サポート(LBO)

2022年 ポンド/円 データ

本コンテンツは情報の提供を目的としており、投資その他の行動を勧誘する目的で、作成したものではありません。銘柄の選択、売買価格等の投資の最終決定は、お客様ご自身でご判断いただきますようお願いいたします。本コンテンツの情報は、弊社が信頼できると判断した情報源から入手したものですが、その情報源の確実性を保証したものではありません。本コンテンツの記載内容に関するご質問・ご照会等には一切お答え致しかねますので予めご了承お願い致します。また、本コンテンツの記載内容は、予告なしに変更することがあります。