高齢者の書籍がベストセラーに

医師の和田秀樹氏の著作「80歳の壁」(幻冬舎新書)が目下大ベストセラーになっている。同じ著者の「70歳が老化の分かれ道」(詩想社新書)もよく売れている。両書ともに、健康面を中心に、高齢者がのびのびと暮らすことで元気で過ごせ、良い生活を送れることを説いている。時に通念と異なることが書かれているが、論理は明快で納得的だ。高齢者にとって実用的に役立つ本であるのと同時に、元気の出る本だ。

そこで、本稿では和田氏の本にあやかって、「80歳のお金」について考えてみたい。「80歳になったら」あるいは「80歳を気持ち良く迎えるために」必要なお金の扱い方についても、通念と異なることも含めて、正しくて、元気が出る方法をお伝えしたい。心得を五箇条にまとめてみた。

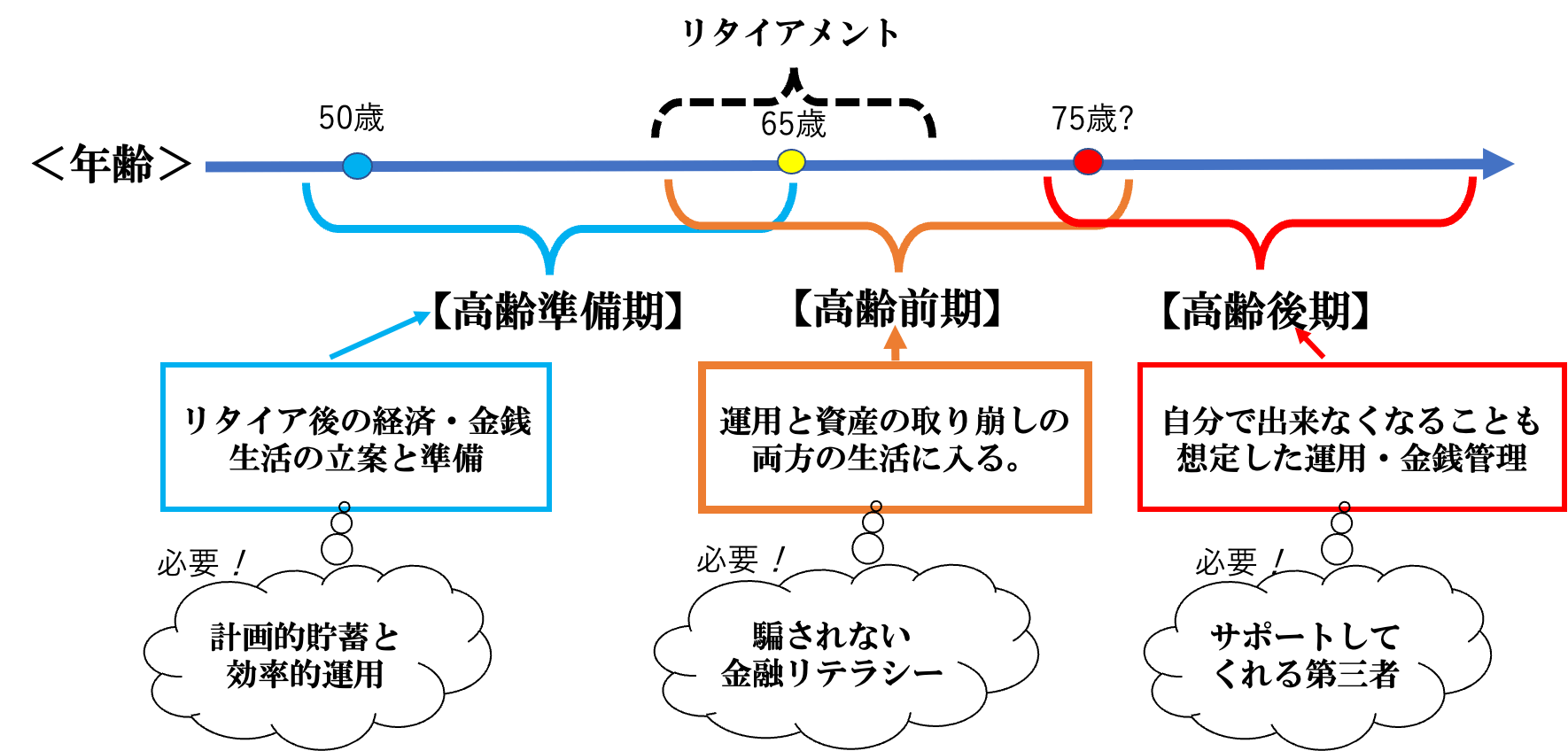

尚、「80歳」は筆者の高齢期のお金の問題を考える上での分類(図1参照)では、「高齢前期」と「高齢後期」の境目くらいに当たる。高齢後期の意味は、認知症その他で正しい金融的意思決定が出来なくなるかも知れない年齢として意識されたい。

(図1)高齢期の3段階

【第一条】お金の簡単な目録を作れ

ちょうど80歳の高齢者がいるとしよう。彼(彼女)が一番先にするべきことは、自分が持っている財産の目録を作る事だ。特に、どの金融機関のどの口座に自分名義の財産がいかほどあるかを明確にしておくことだ。

縁起の良くない話で恐縮だが、高齢者は認知症になることがあるし、病気で急に衰えることもあるし、何よりも急死する可能性がある。こうした「もしもの場合」に、財産の行方が分からなくなってしまうとまずい。

例えば、銀行預金の場合、最悪の場合、相続人が預金口座を見つけることができず、10年間資金移動がない休眠預金口座となって、資産が銀行の本店に吸収されてしまう場合がある。こうした場合でも、将来遺族が預金通帳と取引に使われていた印鑑、口座が故人のものであることを証明できる物証などを揃えることが出来ると預金の払い戻しを受けられる場合があるようだ。しかし、これは保証された権利ではないので、休眠預金になる前に見つけられるようにしておくことが望ましい。

故人が取引を行っていた銀行に後日照会しても、個人の預金データが全て閲覧できるとは限らない。銀行の文書保管の期限が10年となっているので、10年以上前のデータは見せて貰えないことを覚悟する必要がある。

筆者の父は6年前に89歳で他界したが、その後、残された家族は父の銀行口座のお金の動きを調べたいと思った。父が自分で経営していた会社の退職金がどのように動いたのかが不明で、遺族が見つけ切れていないお金があるのではないかと思われたからだ。父の退職は75歳の時だったので、10年以上前だ。

父が取引していた銀行がA行とB行であることは分かっていたのだが、結局、A行では10年分までしかデータを閲覧させて貰えなかったが(しかも手数料が掛かった)、B行では十数年分のデータをプリント出力して渡してくれた。これは、B行が特別に親切だったのであり、A行が特段悪いわけではない。

銀行預金、証券口座、保険契約の在処をリストアップしてメモを作り、死後に家族が直ぐにアクセスできるようにしておこう。

銀行の預金であれば、支店名、預金種別、口座番号、通帳の保管場所、くらいをメモにしておくといいだろう。口座が分かれば、預金が休眠預金になる前に手が打てる。

もちろん本人が元気な間は、印鑑とキャッシュカードは本人が持つなり、別の場所で管理するなりしていればいい。

また、こうした目録を作る過程で金融機関の取引口座を整理すると、忘れていた口座から財産が出てくることがある。過去に転居が多くて、銀行預金口座を何度も作ったような人は調べてみる価値がある(筆者も発見があった!)。

【第二条】任意後見契約を作れ

80歳になったら是非やっておきたいのは、子供や年の離れた弟妹など信頼できる誰かを成年後見の後見人に指定する任意後見契約を作っておく事だ。理由は、将来、職業後見人を家庭裁判所に選任される法定後見を避ける為の予防だ。

職業後見人がつくと、被後見人の財産活用が著しく不便になることがあり、また、職業後見人には「毎月」2万円〜8万円くらいの(財産額等に応じて家庭裁判所が報酬を決める)手数料支払いが発生し、原則として被後見人が亡くなるまで続くことになる。はっきり言って、サービスに見合わない高額な手数料であり、無駄な支出になる。

本人の意思能力が健在なうちに、「将来必要があれば任意後見に移行して、○○××(氏名)を後見人とする」といった内容の移行型の任意後見契約を作っておくと、将来必要性が生じて後見人の選任を申し立てた時に、この契約が優先される。つまり、いきなり職業後見人が後見人に就くことはない。

具体的には、息子なり娘なりを金融取引の代理人兼必要がある場合の将来の後見人と定めて、「財産管理等委任契約」と「任意後見契約」をまとめた契約書を作って、公証役場に行って契約を成立させておくといい。契約書の文面は、「財産管理等委任契約」と「任意後見契約」という単語で検索するとネット上にサンプルがあるし、公証人のアドバイスを受けて作ってもいい。手数料は数万円程度だ。

筆者の家では、父の没後翌年に母が82歳の時に筆者の妹(母の娘)を後見人として上記の契約を作った。

成年後見制度の専門家によると、高齢者が任意後見契約を作る年齢は83歳が最も多いそうだが、認知症の罹患の時期や進行スピードには大きな差がある。幸いにして元気に80歳を迎えられたら、元気なうちに対策を取っておこう。

尚、「財産管理等委任契約」と「任意後見契約」を合体した契約書を作っても、息子や娘が親の代理で金融取引を実行する形のまま任意後見までは至らないケースが9割以上だという。身内が後見人になっても、家庭裁判所が監督人を付けるケースがあり、余計な手数料が発生するので、自宅不動産の売却等でどうしても後見人が必要なケース以外は、後見人を付けて欲しいと家庭裁判所に申し立てる必要はない1。

※1宮内康二「成年後見制度の落とし穴」(青志社)を参考とした。同書は、成年後見制度全般に詳しく、任意後見契約を作る上での注意点や費用なども説明されている。後見制度を利用する「前に」是非一読を勧める。

【第三条】金融機関との取引を整理せよ

筆者は、講演会やセミナーなどで、「自分の資産運用も大切ですが、同等或いはそれ以上に親の金融口座の中身が問題な場合が多いので、是非、親の金融資産と金融機関との取引をチェックして下さい」と言う機会が増えている。

もちろん、80歳を迎えた親自身が自ら金融機関との取引を整理する心構えを持つのはいいことだ。

具体的には、取引する金融機関を必要最小限に絞るべく資産を引きまとめることと、金融機関に対して「もう営業勧誘は一切要らない」と意思表示することの2点が重要だ。

筆者の家のケースでは、筆者の母と筆者が母の証券口座がある証券会社を一緒に訪ねて、母の担当者とその上司と面会して、「母は高齢なので、今後一切の営業勧誘は必要ないので、一切行わないで欲しい」という趣旨を伝えた。

「そこまでやるか」と思われる読者がいるかも知れないが、これは是非必要な手続きだったと思う。

本当は、ネット証券に口座を開いて母の資産を移管できると、無用なセールスに晒されずに済むのだが、母が高齢で新規口座の開設に手間が掛かり、またパソコンの操作が得意でないため、これまで使っていた対面営業の証券会社と取引を継続することにした。

ネットリテラシーの高い高齢者は、ネット証券に資産を移して、子供等と一緒に管理するような体制を作るのが一番安心だし、より適切な運用商品を選びやすい。

【第四条】運用をシンプルに再編せよ

長年生きていると金融資産のポートフォリオもそれなりに複雑なものになりやすい。願わくはもっと早くに整理するほうがいいが、「80歳」でもポートフォリオの整理に手遅れということはない。

NISA(ニーサ:少額投資非課税制度)、つみたてNISAの口座内の資産のように売却すると運用益非課税のメリットを失う資産は別として、保有している金融資産で特に手数料が無駄に高いもの(年間0.5%以上の手数料支払いは「かなり無駄に高い」)と、ポートフォリオ全体の中でバランスの悪いものを売却して、リスク資産に関しては1本ないし、2、3本の手数料の安いインデックス・ファンドに集約してしまうといい。

筆者の家の場合、父は銀行預金に母の老後のための資金を残したほかに、証券口座に個別の株式が数銘柄と投資信託があったが、母が相続する際に全て現金化した。また、母にも証券口座と銀行預金があったが、これらを母名義の銀行の預金口座1つと証券口座1つに集約した。銀行には、向こうしばらく母の生活費を賄うことが出来る残高を置いて、それ以外は証券口座に集めた。

問題は母の証券口座の運用をどうするかだが、当時の筆者が出版した本に書かれているように内外の株式に投資するインデックス・ファンドと個人向け国債変動金利型10年満期に投資することとした。

問題は、対面営業の証券会社の支店に、手数料の安いインデックス・ファンドの取り扱いがないことだったが、ETF(上場型投資信託)を使うことにした。ETFなら取り扱いがある。家族3人で相談してリスク資産を買うことにした金額を、国内株式(TOPIX)、先進国株式(MSCI-KOKUSAI)、新興国株式(MSCI−EM)に分散投資して、残りを個人向け国債変動金利型10年満期に投資した。

その後、「ほったらかし」で5年以上経過して今日に至っている。特に問題は無いが、家族3人の経済的なリスク負担能力を考慮すると個人向け国債部分はもっとインデックス・ファンドに投資しても問題なかったように思われる。

【第五条】「二世代運用」の体制を作れ

最後に提案したいのは、親子二世代で資産運用を考えることだ。

一般的なファイナンシャル・プランニングの考え方では、個人が高齢になるほどリスク資産の比率を下げて、現預金のようなリスクのほぼない資産の比率を高めることが推奨されている。だが、果たしてこれは適切なのか。

確かに、高齢になると「運用の損失を働いて取り返す」ことが難しくなったり、「長期間持ち続けて損失の回復を待つ」といった時間が乏しくなったりすることはある。しかし、一方で、今後に使うお金の総額が小さくなるし、その内容が見えやすくなるので、老後の生活費をカバーするに十分以上の資産を持っている場合には、資産の相当に大きな部分をリスク資産で運用しても、最大損失を想定した場合に余裕がある計算になる場合が少なくないはずだ。

人的な「資本」や「負債」まで考えてALM的なリスクを考慮すると、実は高齢者は資産運用にあって大きなリスク負担能力を持っていることが少なくない。

加えて、「親の資産」が将来相続を通じて子供の手に渡ることを考えると、親子の資産は「ある程度合算で管理した方がいい共有財産」だと考えられる。

経済成長が乏しく賃金水準が上がらないここ30年くらいの日本の事情を考えると、親並みの資産を独力で築くことが難しいと感じている子供世代は少なくないだろう。子供にとって、親の資産がどう管理され、運用されるのかは、極めて重要な問題だ。

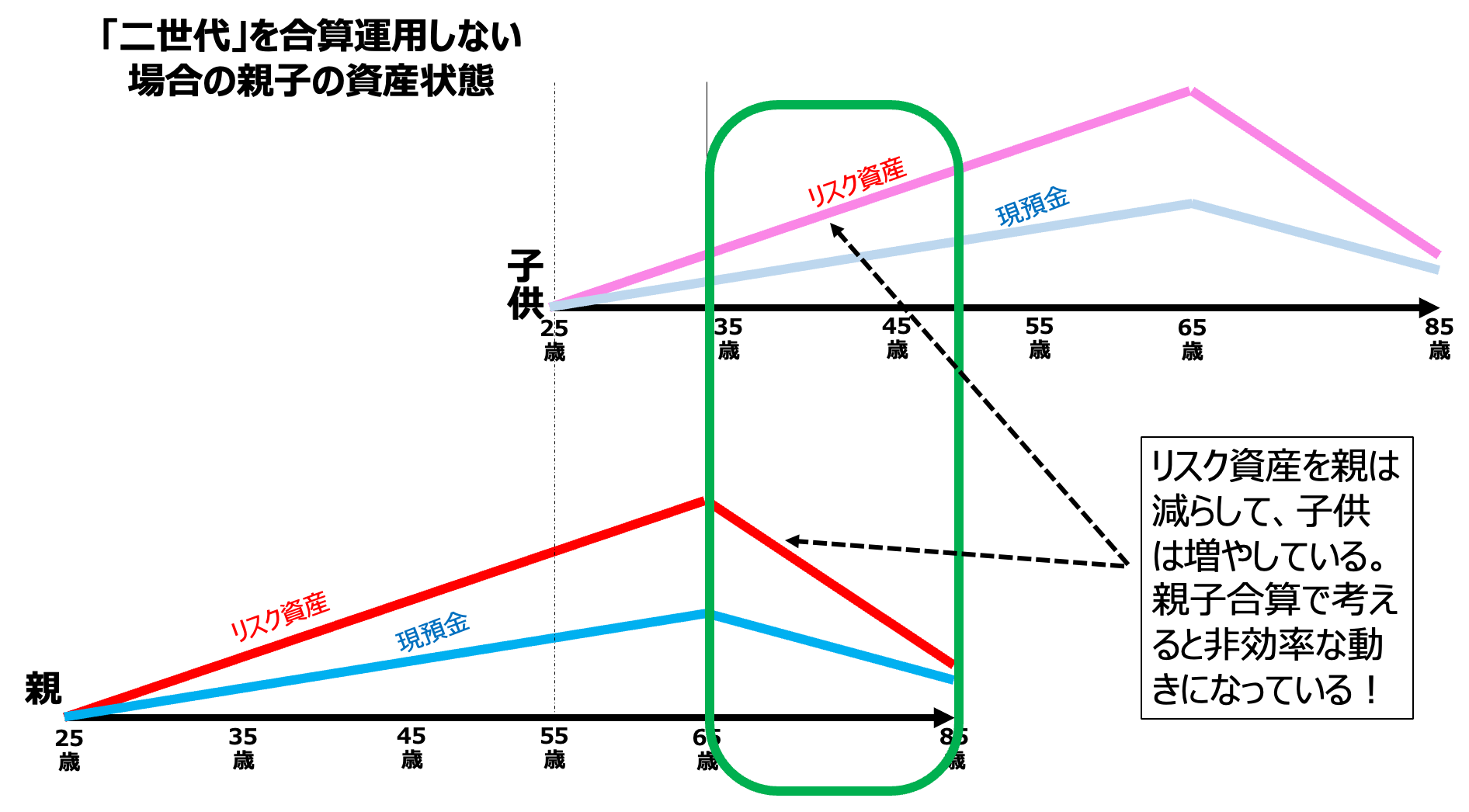

例えば、25歳から老後に向けた資産形成を行い、65歳で引退して、その後はリスク資産の比率を落としながら計画的に資産を取り崩す家計を考えてみよう。一般的なファイナンシャル・プランニングが想定するような金銭管理的に真面目で堅実な家計だ。

この家庭に30歳の時点で子供が生まれて、子供も親と同様に資産の形成・取り崩しを行うとどうなるかを、図2に描いてみた。

リスク資産は複利で増えるかも知れないし、引退まで単調に現預金を増やし続ける必要があるとも思えないのだが、現実の貯蓄と運用からそうかけ離れてもいないだろう。例えば、引退時点にリスク資産を2,000万円、現預金を2,000万円の合計4,000万円くらいの財産を持っていると想像してみるとイメージしやすいかも知れない(もちろん、もっと少額でも多額でも本質は同じだ)。

(図2)「二世代運用」ではない場合に起こること

もちろん、親の財産と子供の財産は、それぞれが所有するものであって権利的にも感情的にも完全に合算できるものではないし、相続税や贈与税の存在を考えると、両者をコスト・ゼロで行き来させるわけには行かないのだが、それぞれが資金的に安定して運用されているのだとすると、ある程度合算して管理することがより効率的だ。

図2を一目見て分かるのは、親の引退(このケースでは65歳)からリスク資産を優先して取り崩してリスク資産の比率を下げる時期に、子供の方はまだ十分にリスク資産に投資できていないながらも少しずつリスク資産を積み上げていることだ。資産運用としてこの動きは、親子を合算して見るなら著しく非効率的だ。この時期(親の引退から死去に至る最晩年まで)は、親子が協力して、特に親の方の資産額が大きくなっているので、親の資産で適切な水準のリスク資産運用を維持することが効率的だろう。

ファイナンシャル・プランニングの世界では、先の図でいうと親単独の資産だけに注目して、「どのように運用して、どのようなペースで資産を取り崩したら、資産が枯渇しないか」といった問題意識の研究が行われているようだが、研究テーマとしてつまらないと感じる。

1人だけで完結する家計もあるとはいえ、多くの家計は親子が相互に依存し合う中で運営されている。親は子供に老後の生活のサポートを期待する一方で、子供はなにがしか親の資産をあてにするといった関係は、実質的に少なくないのではないか。

また、単に資産運用の効率性を考える上でも、親子の資産を合算して考えてみることがより合理的であるように思われる。

方法の詳細はまた別の機会に書いてみたいと思うが、「任意後見契約を作って親の認知症リスク等に備え」(第二条)、「金融機関との取引関係を整理し」(第三条)、「運用をシンプルに再編しつつ」(第四条)、特に親の資産の運用方法について親子で話し合って協力して運用する体制を作ることを是非勧めたい。

日本の社会全体で見て「高齢期の親のお金」の運用の非効率性は、きわめて「もったいない」状況をもたらしているように思える。

運用にまで歳を取らせる必要はない。

本コンテンツは情報の提供を目的としており、投資その他の行動を勧誘する目的で、作成したものではありません。銘柄の選択、売買価格等の投資の最終決定は、お客様ご自身でご判断いただきますようお願いいたします。本コンテンツの情報は、弊社が信頼できると判断した情報源から入手したものですが、その情報源の確実性を保証したものではありません。本コンテンツの記載内容に関するご質問・ご照会等には一切お答え致しかねますので予めご了承お願い致します。また、本コンテンツの記載内容は、予告なしに変更することがあります。