米経済が悪化していると考えている米国人は全体の約69%に上る

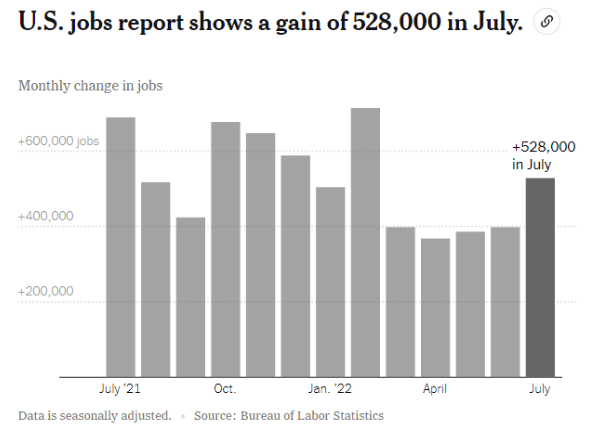

米7月非農業部門雇用者数変化は前月比+52.8万人と市場予想の+25万人を上回りドル/円や米金利の上昇を促したが、その内容はお寒い限りである。

ピーター・シフは、「労働力参加率が62.1に低下した7月の528Kの増加は、新しい仕事のほとんどがすでに仕事を持っている人々に移ったことを意味する。実質賃金の崩壊(賃金上昇がインフレに追いついていない)により、多くの労働者は月明かりの下で請求書を支払うことを余儀なくされている。労働市場が強ければ、一つの仕事で十分でしょう」と、述べている。

非農業部門の雇用者数は 1カ月で52万8,000人増加

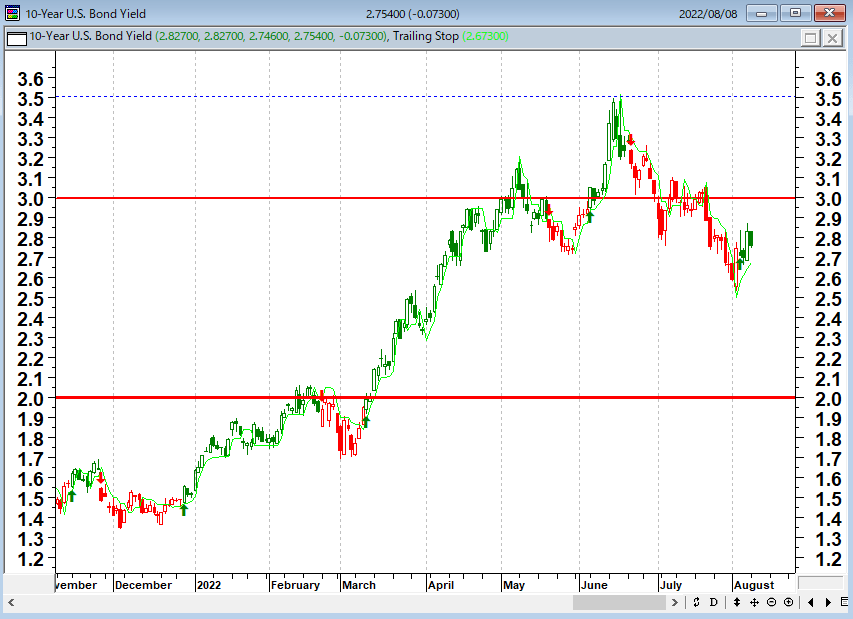

米10年国債金利(日足)

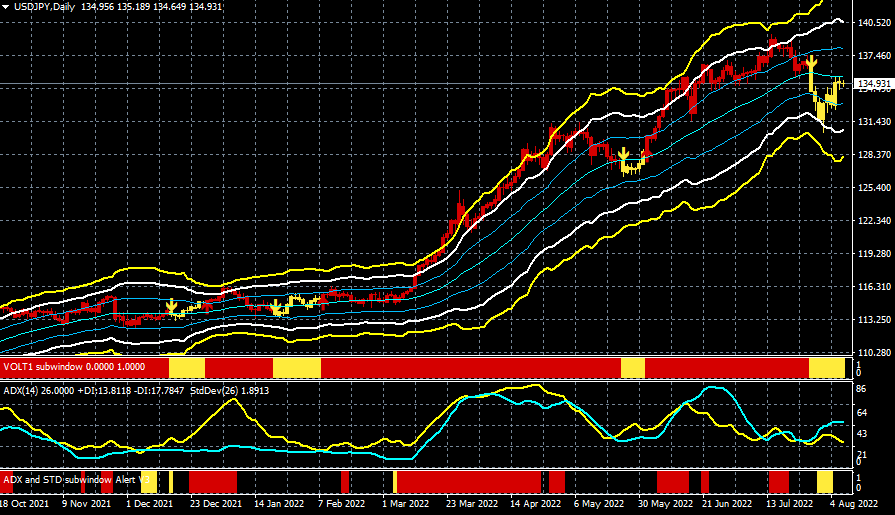

ドル/円(日足)(赤↑=買いシグナル・黄↓=売りシグナル)

出所:楽天MT4・石原順インディケーター

「低い失業率」と「高いインフレ率」という組み合わせは、米国経済にとって危険なカクテルである。COVID-19で米国の雇用者は2,500万人減少した。

このうちの1,700万人が失業者で、残りの800万人は働く気がなくなった人たちである。過去2年間のMMT、すなわち、給付金生活になれた人達は不景気になれば「もっとくれ」とはいうが、働かなくなっているのである。

現在の赤字拡大と金利上昇にドル安が加わると、さらに悪酔いしそうなカクテルが出来上がるが、これは1987年のブラックマンデー環境をほうふつさせる。

米国の利上げとバブルの崩壊

米経済が悪化していると考えている米国人は全体の約69%に上ることがABCニュース/イプソスの世論調査で明らかになった。これは2008年以来の高水準である。

中間選挙の約3カ月前に実施された今回の調査で、ジョー・バイデン大統領の景気回復に向けた対策を支持すると答えた回答者は37%にとどまり、6月時点から変わらなかった。記録的なインフレに見舞われた米国で住宅価格や家賃が急騰し、低・中所得者らを直撃している。

バイデン大統領は「中間所得層の再生」を掲げて就任したが、住宅危機は深まるばかりである。11月の中間選挙では有権者の不満が噴出し、政権の逆風となりかねない情勢だ。

このように米国経済は悪化を続けているが、リーマンショック後の株式市場は実体経済とほとんど関係がないので、早期利上げ停止観測でアヤ戻しを続けているのが今の相場である。

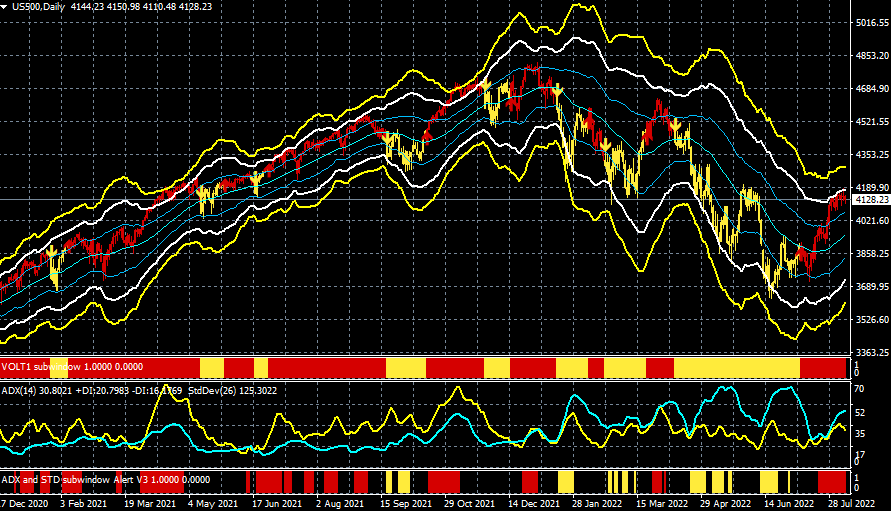

S&P500CFD(日足)

出所:楽天MT4・石原順インディケーター

7月相場の株のリバウンドは想定できたが、8~10月の相場は地政学リスクも含めて予測しがたい。この先、米国でインフレが高止まりすれば、バイデン政権は「インフレは台湾(中国)のせいだ」と言うだろう。

相場というのはいつも難しいが、それでも比較的簡単な時期と難しい時期がある。現在のようなアヤ戻しの時期に大量のポジションを持つことは厳に慎みたい。

筆者はポジションを最低限に抑えて、現在は模様眺め(休むも相場)に徹している。S&P500種指数もドル/円も9月のFOMC(米連邦公開市場委員会)まではレンジ調整になりそうな感じだ。

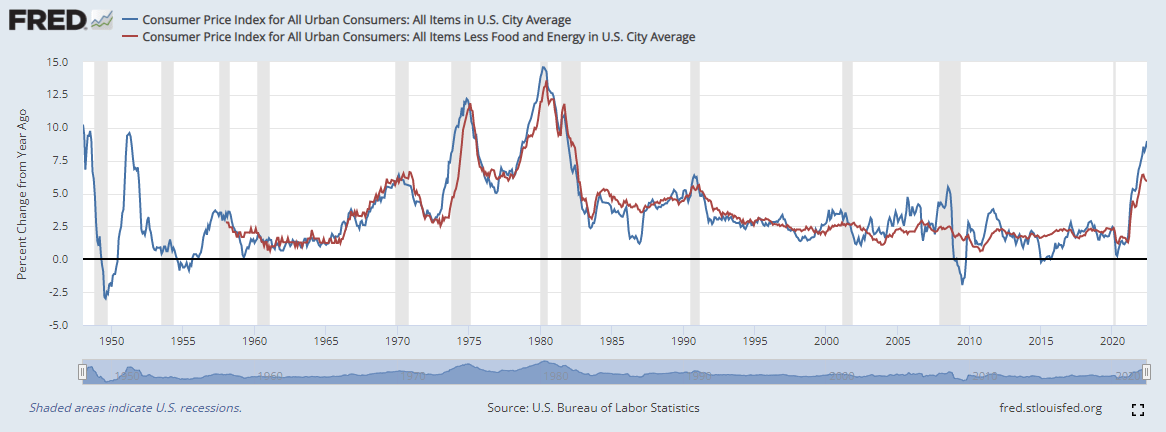

マーク・ファーバーは、「これから6カ月ほどでインフレ率が現在の約9%から減速すれば債券価格と株価の上昇に火をつける可能性がある。ただし、1976年以降の場合と同様、そこからインフレが再加速すれば、金融資産の保有者がかなり失望する可能性もある」と述べている。

NY連銀発表のインフレ期待値の低下

出所:ゼロヘッジ

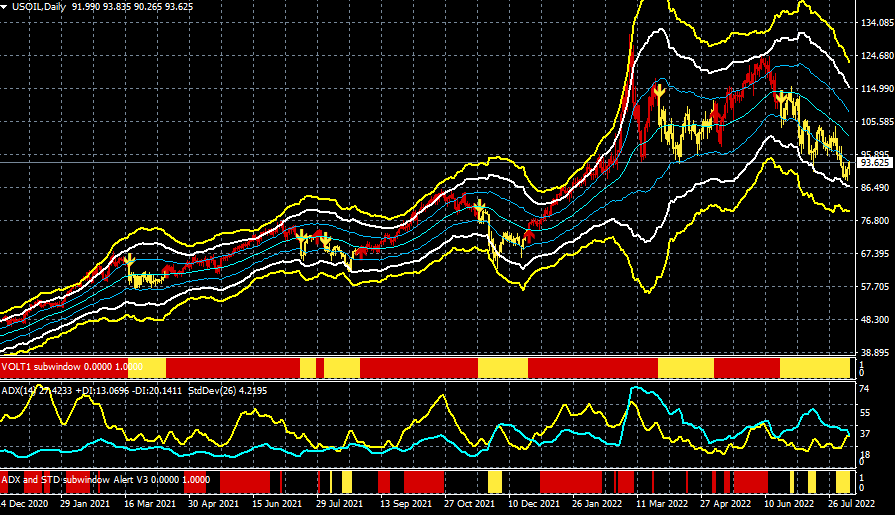

NY原油CFD(日足)

(赤↑=買いシグナル・黄↓=売りシグナル)

出所:楽天MT4・石原順インディケーター

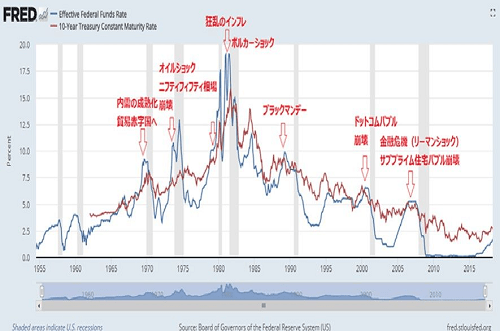

米国がインフレ環境にあった1970年代に注目すると米CPI(消費者物価指数:前年同月比)の推移には三つの山がある。インフレの第2波が次の危機のトリガーになるだろう。

インフレは1波で終わらない!?1970年代のインフレは三つの波で構成されている!

一方で、クレディ・スイス・グループAGのゾルタン・ポズサーは、「インフレを抑制するためには、米国経済は投資家が現在予想しているよりも深く長い景気後退を経験する必要があるかもしれない」と述べている。

ニューヨークのクレディ・スイスで短期金利戦略のグローバル責任者を務めるポズサーは、顧客向けメモの中で、「消費者物価の高騰は間もなくピークに達し、中央銀行はタカ派的姿勢を弱めると市場は見ているが、世界のコスト圧力が高まったままになるリスクは高い」と書いている。

「世界は経済戦争に見舞われており、ここ数十年続いてきたロシアや中国がアメリカやヨーロッパの先進国に安価な商品やサービスを供給するというデフレの環境は変わりつつある。そして、ジェローム・パウエル議長率いるFRB(米連邦準備制度理事会)が、供給のタイトさに見合った総需要の大幅かつ持続的な減少を生み出すためには、金利を5%または6%まで引き上げ、それを維持しなければならない可能性が高い。パウエルは、"恐慌"を起こして再任されなくても、インフレを抑制するために最善を尽くすだろう」

(ゾルタン・ポズサー)

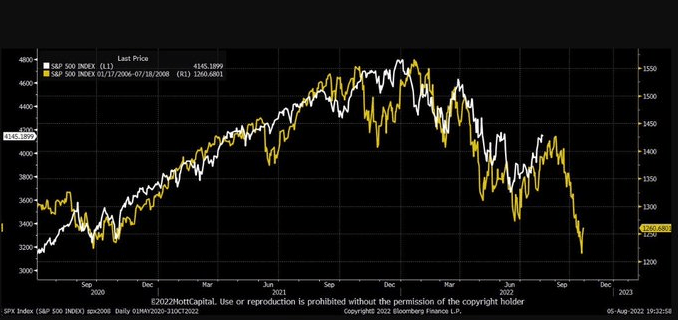

最近、現在のS&P500のチャートと過去の暴落局面を比較したアナログモデルのチャートが盛んにツイートされている。なんだか不気味なチャートだが、もともと株は5月から10月で安いのが市場のバイアスである。一応、注意が必要だろう。

S&P500の現在と2008年の対比

米国は1980年代と変わらないインフレ水準にある。そのような状況下で早期の利上げ停止やQT(量的緩和)の減額、あるいは期間短縮をおこなってインフレを抑制できるのであろうか? 1980年代のインフレで当時のポール・ボルカーFRB議長は20%までFF金利を引き上げなければならなかったのである。

バンクオブアメリカのマイケル・ハートネットは、FRBのピボット(転換)は2022年11月に行われると予測している。元ニューヨーク連邦準備銀行のアナリストであるマーク・カバナも、予想よりもはるかに早くQTを終了すると予測している。

もし、FRBが利上げやQTを早期に停止すれば、その後はインフレの第二波が到来するだろう。その見方が正しければ、現在の相場の反騰は、弱気相場の中での一時的な株高にすぎないのではないかと思われる。

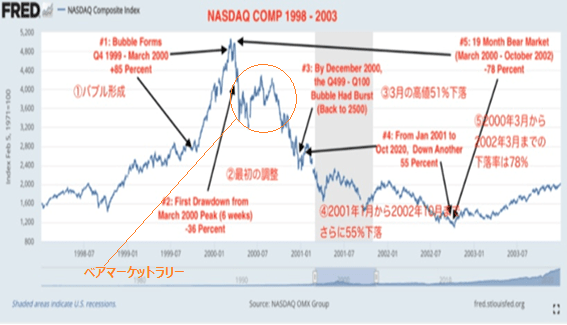

ナスダック総合指数(1998~2003年)のバブル崩壊パターン

2017年にジャネット・イエレン財務長官は、「次の金融危機は私たちの目の黒いうちには来ないだろう」と自信満々に述べた。

FRBはいつも間違っているが、今回の相場の読み違えが、現在のインフレ危機である。

「1982年のボルカーの金融政策ピボットと2022年の来たるパウエルピボットの間には大きな違いがあります。ボルカーはインフレとの戦いで勝利を収めました。パウエルは敗北でピボットします。この違いを理解していない投資家は大きな損失を被ることになります」

(ピーター・シフ)

弁護士からウォール街の伝説へ

バリュー投資家の代表と見なされているウォーレン・バフェットは、実は短期投資家としての側面も持っている。コロナウイルスのパンデミックに見舞われた直後、保有していた航空会社の株式を全て手放したことはその一例であろう。この見切りの早さもわれわれ投資家が見習うべき点である。

バリュー投資のセオリーは極めてシンプルだ。安く買って高く売る。何らかの理由である株式が理論値より割安に放置されている場合、そこは絶好のチャンスとなる。

世間にはあまり知られていないが、世界大恐慌時に最ももうけたといわれている伝説のバリュー投資家がいる。ゼロヘッジの記事「The Greatest Value Investor You've Never Heard Of(あなたの知らない最強のバリュー投資家)」から紹介したい。

その投資家はフロイド・オドラムである。フロイド・ボストウィック・オドラムは、1892年3月30日、ミシガン州ユニオンシティで生まれた。メソジスト派の牧師であった父親とともに一家はコロラドに移り住む。コロラド大学で法律を学び、1914年に学位を取得した。

1915年から弁護士として仕事を始め、いくつかの事務所を経験。法律事務所の仕事で収入を得つつ、オドラムは株式の世界へと入っていく。当初、オドラムは市場を「投機的な利益を得るための場」と捉えていたという。

そして投機家としての道を歩み始めたオドラムは市場の授業料に見合った額を支払うことになる。当初手にしていた4万ドルの元手を失った後、オドラムはいったん市場からの撤退を余儀なくされる。しかし、この4万ドルの損失がオドラムを投機家から投資家に変えた。

その後、ある企業への投資で財を築くことになる。1923年に彼が投資した会社は、その後2年間で企業価値が17倍へ拡大、66万ドルの巨大企業へと成長した。オドラムが好んだのは2種類の投資だったという。一つは公益事業関連株、そしてもう一つはスペシャル・シチュエーション(特別な状況)にある企業だ。

オドラムは、この「特別な状況」について、第一の財政的スポンサーシップだけでなく、通常、企業経営の責任も伴う投資と定義している。オドラムの戦略には、特殊な状況を成功させるまで見届けるという決意が込められていた。

1925年から1928年にかけて、66万ドルだった企業はさらに企業価値を10倍以上に拡大させた。1929年、市場の天井を警戒して、オドラムは資産の半分を売却した。オドラムは現金を積み増して嵐に備えた。間もなく訪れる次の暴落を待ったのである。

オドラムは恐怖が完全に市場を支配し、街中に血の気が引いた時点で、準備を整え、持てる現金を最大限に活用した。彼の戦略は、「座って、待って、攻める」だった。

1929年から1935年にかけて、オドラムは多様なビジネスに投資した。そして、それをコントロールした。グレイハウンドバス、パラマウントという小さな映画スタジオ、ヒルトンホテル、三つの婦人服の会社、ウラン鉱山、銀行、オフィスビル、石油会社などを所有していた。この戦略により、彼の資産は1億5千万ドルにまで膨れ上がった。

4万ドルから始めたオドラムの投資は、市場への投機で最初に全てを失った。そして、さらに3万9,000ドルを集めて、最初の企業へ投資した。その3万9,000ドルは、わずか12年の間に1億5,000万ドルの資産になった。オドラムは、10年余りの間に資産を38万4,515%も増やしたのだ。年平均成長率に換算すると約3万2,000%の資産増加である。

そんなオドラムが提唱している投資の三つのポイントがある。一つは「24時間365日、100%投資する必要はない」、二つ目は「退屈は美しい」、そして三つ目は「ゴミ箱へ飛び込め(基準をもって)」である。

【1】24時間365日、100%投資する必要はない

オドラムはディープバリュー投資家であった。バリューのアイデアが枯渇すると、オドラムは現金を積み上げた。彼は投資を無理に行ったり、基準を下げたりはしなかった。投資する先がない場合、彼はひたすらキャッシュの上に座っていた。市場に勝ちたいのであれば、他とは異なる方法を取らなければならない。

【2】退屈は美しい

公益事業関連株やオドラムが特別な状況と呼ぶ投資は、市場の中でも退屈な部類に入るだろう。しかし、こうした分野がオドラムのリターンを成層圏に押し上げた。この「退屈は美しい」という哲学をわれわれはどのように適用すればよいのだろうか。

今日のハイテクが主役となっている市場においては、多くの投資家が退屈で成長の遅いキャッシュプロデューサーのことを忘れている。これらの企業は、道路運営会社であったり、電気部品の製造会社であったりとビジネス内容は退屈かもしれない。しかし、それほど退屈ではないリターンを生み出してくれる。

【3】ゴミ箱へ飛び込め(基準あり)

オドラムが買った株は他の人が避けるような株だった。このため、52週安値や史上最安値のあたりで取引されているような状態だった。カクテルパーティーでこれらの銘柄を話題にする人はいない。

しかし、誰もその潜在的な価値に目を向けようとしなかったからこそ、大きなリターンを得ることができた。基準を持ってゴミ箱にも飛び込もう。安値圏で取引されている企業の中には、マーケットが考えるほど悪くはないものがたくさんあるはずだ。

本コンテンツは情報の提供を目的としており、投資その他の行動を勧誘する目的で、作成したものではありません。銘柄の選択、売買価格等の投資の最終決定は、お客様ご自身でご判断いただきますようお願いいたします。本コンテンツの情報は、弊社が信頼できると判断した情報源から入手したものですが、その情報源の確実性を保証したものではありません。本コンテンツの記載内容に関するご質問・ご照会等には一切お答え致しかねますので予めご了承お願い致します。また、本コンテンツの記載内容は、予告なしに変更することがあります。