今回のサマリー

●2022年初からの債券安・株安・円安が、最近は債券高・株高・円高に一転しました

●相場はその動きを正当化する材料解釈が横行し、実際の因果関係をかく乱しがちです

●米金利を軸に債券、株式、ドル/円の展開を整理すると、理解を体系化できます

●米債券高・株高は中期的にファンダメンタルズ、FRB政策とのバランス調整があると見ます

●ドル/円は米利上げに支持されつつも高値波乱の局面。今回の急落を予行演習としてリスクへ備えを

目まぐるしい相場展開

2022年は、世界的にインフレが先行し、中央銀行は利上げなど金融引き締めに動き、それを嫌って株価は下落、そして金利上昇はドル/円の上昇を促すという巡り合わせでした。

しかし、この7月から8月にかけて、米国では、インフレ高進に対してFRB(米連邦準備制度理事会)が0.75%利上げを行う中、株高、債券高(中長期金利低下)、そしてドル/円の上昇と滑落へと急転回しています。

筆者は、2022年後半へ、株式、債券、為替、商品市場は、経済、インフレ、金利の動向を、ああでもない、こうでもないと織り込みを試行錯誤しながら錯綜(さくそう)し、3~6カ月後の情勢はけっして安穏とできるものではないと申し上げてきました。そして、この錯綜する状況に混乱しないために、まず金利を軸に整理すると良いとお話ししてきました。

最近の株高・債券高・円高の展開について、米金利を軸に整理して、今後を考えます。

米債券を読む

2021年のコロナ禍からの回復過程で発生したインフレは、その後高進し続け、40年来の高さに至っています。これを受けて、FRBは6月に、景気抑制を覚悟してインフレ沈静化を目指す姿勢を明確にしました。FOMC(米連邦公開市場委員会)メンバーの政策金利見通しは、2022年末で3.4%、2023年末で3.8%と、景気中立水準とされる2.5%を大きく上回ることが示されたのです。

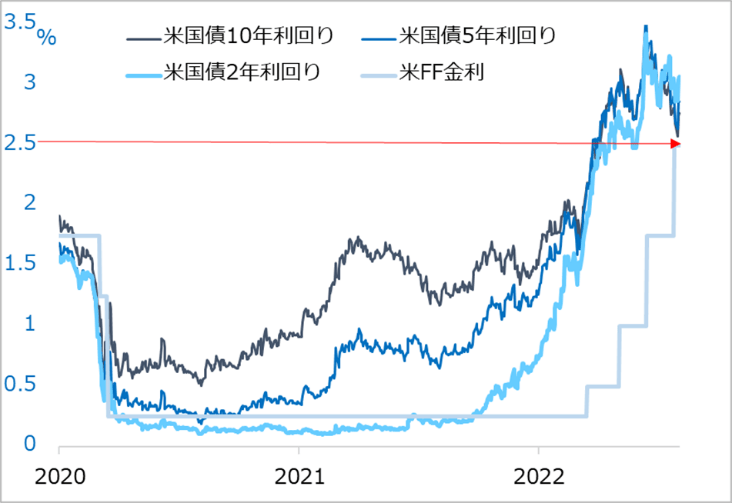

債券市場では、まずインフレを警戒して、金利水準が早々とこの2.5%を上抜け、中長期金利が6月半ばにはそろって3.5%を上回りました(図1)。しかし、FRBが景気抑制覚悟の利上げ見通しを表明すると、中期的な景気後退、長期的にインフレ率下降を織り込み始め、債券金利は2%台後半へ低下しました。政策金利は7月時点で2.5%水準にあり、順当には9月に0.5%、11月に0.25%と利上げを追加し、3%台へ上伸する公算です。この高金利による景気悪化、需要減退、インフレ低下を意識し始めたためです。

債券投資家は、6月にかけてインフレ不安から、債券を大きく売り込んだりヘッジしたりと対応に追われました。彼らの頭の中には、景気中立超えの金利水準の債券はいつか買うことになるという思いがあります。しかし、インフレ恐怖下で値下がりする債券を、まずは売るしかありません。ところが、景気後退、インフレ低下という観測が出始めると、債券を売ってしまって、今は十分持っていない、買い損なうのではないかという「持たざる恐怖」に見舞われます。

こうして債券買いに殺到し、買い進む間は、買いを正当化すべく、景気悪化、インフレ低下、FRB利上げ姿勢の緩和といった好都合な材料解釈が強調されます。さらに債券金利が低下するうちに、楽観が一層強化され、既に景気は後退している、インフレは8月にも鈍化しそう、FRBは2023年中にも利上げに転じる、といった織り込み方にまで行き着きました。

筆者がトウシルで強調してきたことは、相場は自らの動きを正当化する材料を強調し、過度に楽観(逆では悲観)の共同主観(現実として正しいかどうかはともかく、皆が信じていること)が形成されるということです。インフレがどう落ち着くかまだ皆目見当がつかず、FRBが警戒姿勢を強調していることとは相いれない共同主観が突っ走ってしまっていました。

8月2日には、米長期金利は2.5%台と、景気中立レベルにまで接近。さすがに楽観も過ぎるオイオイと言いたくなる水準です。ここでFRB当局者から「まだまだインフレ抑制は困難」、「9月に0.5%利上げは必要」と当たり前のコメントが発せられると、債券市場の投機筋が利益確定売りに走り、長期金利は2.7%台に急反発しました。

図1:米金利は景気中立2.5%超へ

米株式を読む

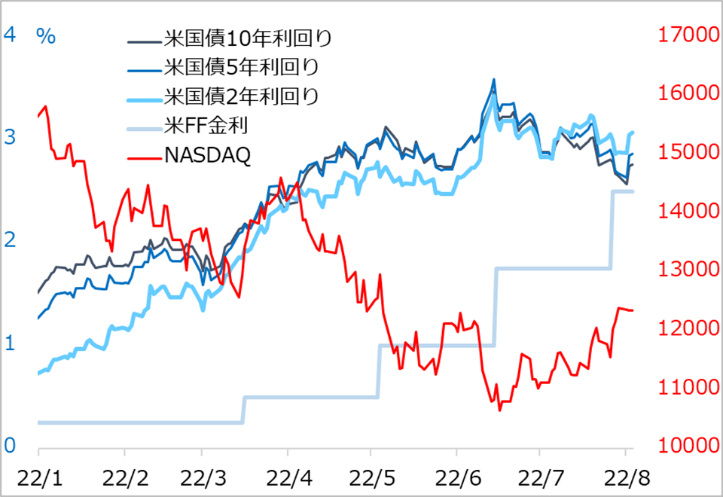

米株式は2022年初から、インフレの先行上昇、それを追随する金利上昇を怖がって、下落過程に入りました(図2)。特に6月にFRBが景気悪化覚悟のタカ派姿勢を表明するまでに、S&P500種指数が20%下落し、歴史的な弱気相場入りと騒がれるなど、悲観サイドの共同主観はすさまじいものでした。筆者は「そこまでは悪くないはず」と、7月以降の相場の復調、アヤ戻しの可能性を指摘してきました。

折しも、株式市場でも投げ売りやヘッジが一服し、相場に底堅さが見え始めた頃合いに、米債券金利が低下。株式市場では、相場下落時には金利低下を景気後退のせいと悲観的に解釈し、相場上昇時には金利低下が株価にプラスと好解釈と、明暗見方を変転させながらの展開が続きました。図2を見ても、少し上がっては売り逃げて相場滑落という展開が7月中旬まで繰り返されています。

しかし重要なことは、この間に相場の下値が切り上がり、楽観サイドの共同主観が次第に補強されていったことです。結果として、経済指標や企業決算の内容が悪くても、良いところを探し出しては株を買い上げる展開が徐々に目立つようになり、相場はサマーラリーのような上がり方になっています。4月の決算公表時には、内容全般が良いのに、些細な悪いところを見つけては、株価が急落したのとは様変わりです。短期的な相場は、原因があって動くように思えて、その実、相場の動きに合わせて情報が解釈されて、それがまた相場に反映される世界です。

6月に目一杯売り、7月中旬までは上がっては滑落する相場で、投資家は十分にロングを保持できず、いざ相場が上がり始めると「持たざる恐怖」に見舞われます。こうして債券も株もそろって買いという展開になりました。

筆者は、7月来の株式相場の復調は、トレンドではなくアヤ戻しと見つつも、債券金利の反発が限定的で、インフレ指標に実際に鈍化の兆しが出てくれば、そこそこ永らえるかもしれないという見立てで来ました。しかしアヤ戻しはあくまでアヤ戻し。長くとも3カ月後には、インフレ高止まり具合次第で、景気中立水準以上になった政策金利(短期金利)がどう高止まるか、それがどれほど景気悪化を深化させるかの試練を迎えるリスクを警戒しています。

図2:米株式「迷う相場は高い」から過度な楽観へ

ドル/円を読む

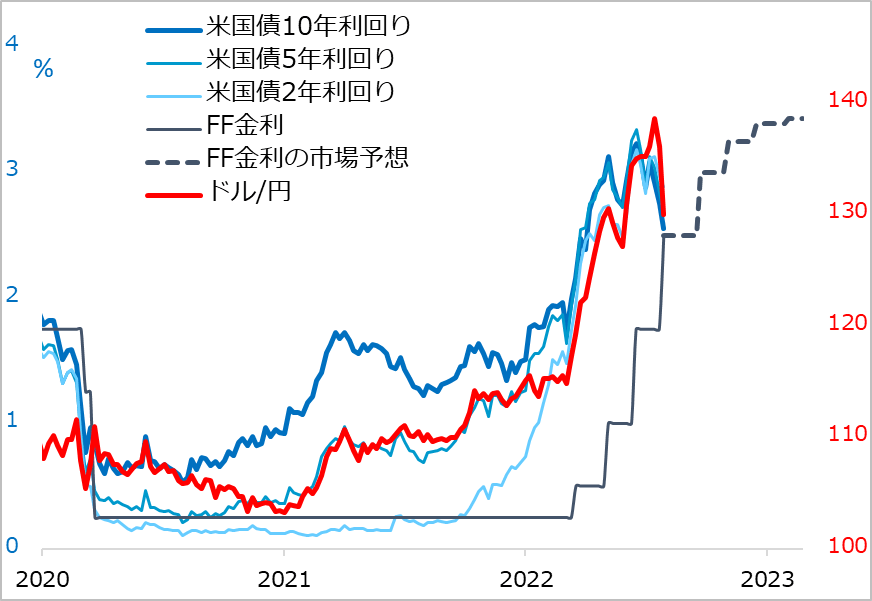

ドル/円相場は、米金利上昇に連動して上昇する循環現象(図3)で、いずれ米金利が下がる局面には下落に転じるとの見方です。来る9~12月には、米政策金利が景気中立水準を超えることで、景気悪化が具体的に観測されるステージになります。このため、ドル/円相場の上昇トレンドを山に例えて8合目とし、投機筋のポジション調整による高値波乱が起こりやすいとご案内してきました。まさに今回その1発目が起こり、ドル/円は139円台から130円台まで急落しました。

この場面のドル/円相場と米金利の関係はちょっとしたパズルになります。ドル/円が連動対象とする米金利は、循環現象としての想定どおり、2021年前半は10年金利、同年後半は5年金利、2022年は2年金利と短期化してきました。これからはFF金利(フェデラル・ファンド金利=短期金利)がサポートになりつつあります。7月には中長期金利が低下する一方、FRBの0.75%利上げ観測を背景に、ドル/円は上伸しました。しかし利上げ確認後は、中長期金利の低下に引っ張られる形で反落しました。

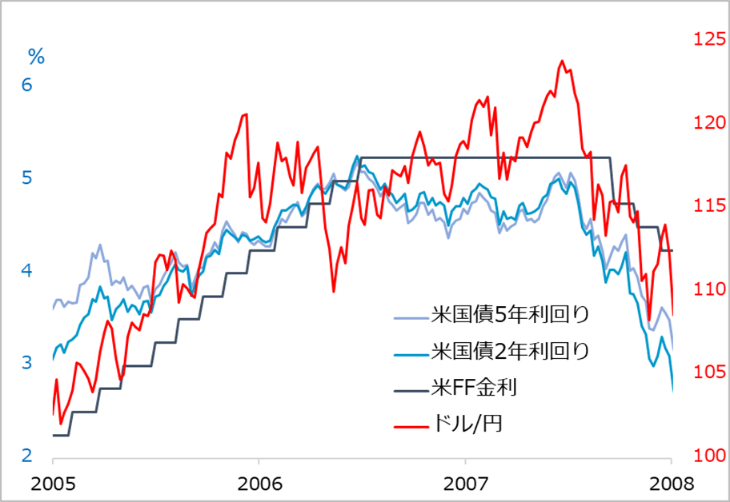

FF金利は今後もFOMCごとにしか大きく変化しません。一方で投機筋はドル/円ロング・ポジションを大きく持つほど、日々動く中短期金利を無視できなくなります。こうして、ドル/円が、短期金利のサポートを受けながら、投機的に高値波乱になりやすくなるのです。その参考になる過去の事例として、2005~2007年の展開をご紹介してきました(図4)。

今後のドル/円相場については、この過去事例と似て、向こう3カ月には米利上げを背景に、130円台での上値トライをしているというのが基本観です。ただし、「歴史は繰り返さないが韻を踏む」という相場格言通り、韻を踏んで基本観はそうであっても、現実には2005~2007年と異なる事情があります。まずはインフレが極端に先行して高まり、金利高止まりリスクも、その後の景気後退の深化リスクという循環現象の行く末の程度、悪化が顕在化するタイミングの判定が難しいことです。また、今回は投機筋ばかりでなく、一般の米株式投資家の円転(ドル売り・円買い)がどのような形で現れるかが、過去事例がないだけに読み切れずにいます。

株高も債券高もいずれファンダメンタルズ、FRB政策とのバランスを問われることになるでしょう。日本投資家にとって重要なドル/円相場は、高値波乱で方向性を見いだしにくいまま、その先ではいよいよ下方トレンドに転じる場面を迎えるでしょう。その意味で、今回のドル/円の急反落は、多くの日本投資家にとっては、良い教訓、予行演習になったはずです。

ドル/円が130円の節目に接近するその時に、米長期金利も景気中立2.5%の節目に肉薄していたことが幸いし、それぞれ投機ポジションの巻き戻しがそこそこ強く発揮されました。原稿執筆時点(8月3日)で、ドル/円は133円台、米長期金利は2.7%台に戻っています。ドル/円には、米短期金利のサポートが段階的に進み、中長期金利が2.5%以下に進むのは時期尚早という気づきが長く続けば、ドル/円も130円割れのなだれ現象を当面回避できる可能性が高まります。

この猶予期間に、中期的に懸念される景気、インフレ、金利、株価、そしてドル/円のリスクを整理し、自らの投資対応について備えをしておくことを勧めます。

図3:ドル/円は米金利連動相場 ⇒雪崩現象1発目

図4: 米金利上昇局面のドル/円(2005~2007年)

■著者・田中泰輔の新刊『逃げて勝つ 投資の鉄則』(日本経済新聞出版刊)が発売中です!

本コンテンツは情報の提供を目的としており、投資その他の行動を勧誘する目的で、作成したものではありません。銘柄の選択、売買価格等の投資の最終決定は、お客様ご自身でご判断いただきますようお願いいたします。本コンテンツの情報は、弊社が信頼できると判断した情報源から入手したものですが、その情報源の確実性を保証したものではありません。本コンテンツの記載内容に関するご質問・ご照会等には一切お答え致しかねますので予めご了承お願い致します。また、本コンテンツの記載内容は、予告なしに変更することがあります。