※このレポートは、YouTube動画で視聴いただくこともできます。

著者の窪田真之が解説しています。以下のリンクよりご視聴ください。

「NISAとつみたてNISA どちらが良い?徹底比較」

NISA(ニーサ:少額投資非課税制度)とつみたてNISAは、20歳以上の国内居住者ならば、誰でも始められる非課税の投資口座です。長期の資産形成にしっかり活用すべきです。今日は、NISAとつみたてNISA、どちらにしたら良いか迷う人のために、どう使い分けたら良いか、考え方を説明します。

※成人年齢の引き下げに伴い、NISAとつみたてNISAを始められる年齢制限は2023年1月から18歳以上となります。

初心者に適しているのは「つみたてNISA」

将来のために資産形成を始めたいと思っているが、「まだ何もしていない、何をして良いかわからない」という人は、「つみたてNISA」から始めたら良いと思います。

初心者の悩みとして、短期的に急落・急騰を繰り返す株式などに「いつ投資して良いかわからない」「何を買って良いかわからない」ことがあります。つみたてNISAならば、そこであまり悩まないでも済みます。つみたてNISAは、投資の王道といわれる「長期・分散・積み立て」投資ができるように設計されているからです。

「つみたてNISA」で、毎月1万円など一定額を積み立て投資していけば、「いつ投資するか」迷わないで済むし、投資タイミングで大きな失敗をしないで済みます。

「つみたてNISA」のもう一つ良いところは、投資対象が「長期投資に適していると国が認定した、手数料(信託報酬)が高すぎない投資信託とETF(上場投資信託)」に限定されていることです。他人のススメでつい手数料が高くて長期投資に向かないファンドを買ってしまう人は、つみたてNISAで投資すればその失敗を避けられます。

つみたてNISAの投資対象に入っている日本株や米国株、あるいは、世界全体の株式市場に分散投資するファンドを選んで、コツコツと積み立て投資していけば良いと思います。

高配当利回り株投資は「NISA」で

つみたてNISAでは、投資信託かETFにしか投資できません。個別株投資にチャレンジしたい人は、つみたてNISAではなくNISAを選ぶ必要があります。私は、日本株は割安で、時間分散しながら日本株に投資していくことが中長期の資産形成に寄与すると考えています。

グロース(成長)株も面白いのですが、投資初心者の方は配当利回りの高い大型バリュー(割安)株から始めた方が良いと思います。

高配当利回り株への長期投資には、売買益や配当金が非課税になるNISA口座を使うと良いと思います。

NISAもつみたてNISAもやっていない人が19.5%

楽天DI(読者の皆さまへのアンケート調査)で、2021年10月に2021年のNISA・つみたてNISA利用状況についておうかがいし、5,400名を超える方から回答をいただきました。結果は、以下の通りです。

「2021年にNISA、または、つみたてNISAをしたか?」に対する回答(2021年10月時点)

どちらも使っていない人が、上記回答では約2割いました。利用できる節税手段があるのに、使わないのは、とてももったいないことです。「よくわからない、面倒くさい」とほったらかしにすべきではありません。

NISA口座で高配当利回り株5銘柄(平均配当利回り5%)合計120万円に投資すると、年間6万円(120万×5%)の配当金が得られます。課税口座(特定口座)で投資すると、6万円の配当金から約2割(正確には復興所得税を合わせて20.315%)の税金(源泉税)が差し引かれます(分離課税選択の場合)。

6万円配当金が出ても、税引き後で受け取れるのは約4万8,000円となります。ただし、NISAで投資すれば非課税なので、まるまる6万円受け取れます。

NISAとつみたてNISA概要比較

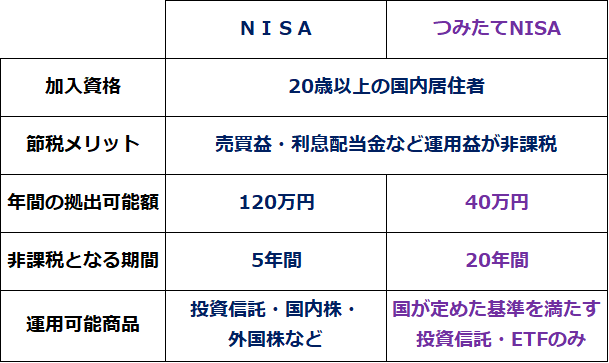

NISAには、2014年から始まった従来型「NISA」と、2018年から新たに始まった「つみたてNISA」の2種類があります。1年間にどちらか一つしか利用できません。両者の大きな違いは、非課税となる期間、年間上限額、そして、対象商品の3点です。概要は、以下の通りです。

NISA・つみたてNISA概要

現在のNISA制度は2023年まで続きます。2024年から制度内容が改定され「新NISA制度」が始まります。制度内容は少し変わりますが、2024年以降も毎年、NISAまたはつみたてNISAで新規の非課税投資枠が得られることは変わりません。

とりあえず、現行制度が続く2023年まで、NISAまたはつみたてNISAで非課税投資を続けていきましょう。

投資資金が120万円以上あるなら、NISAが良いかも

2022年の非課税投資枠として、NISAかつみたてNISA,どちらか一つしか選べません。このレポートの冒頭で、「初心者にはつみたてNISAが適している」「個別株投資をするならNISA」とお伝えしました。他にも、考慮すべきことはあります。

NISAとつみたてNISAでは、投資可能金額と非課税になる期間が異なります。NISAは、1年間に120万円まで非課税枠がありますが、5年しか有効ではありません。単純計算すると5年間で、120万円×5年=600万円の非課税枠を使えることになります。

一方、つみたてNISAでは、40万円しか非課税枠が得られないものの、20年間有効です。単純計算すると20年間で、40万円×20年=800万円の非課税枠を使えることになります。どちらが有利とは、一概に言えません。

すぐ投資できる余裕資金を120万円以上お持ちの方は、非課税枠が大きいNISAを選んだ方が良いでしょう。年間40万円以下しか投資できず、毎月積み立てでコツコツ投資していきたい方は、つみたてNISAの方が良いと思います。

1年ごとにNISAとつみたてNISAを交互に使うこともできます。2022年はNISAを使い、2023年はつみたてNISAにするといった具合です。家族で使い分けることも良いと思います。例えば、夫がNISAで妻がつみたてNISAにするなど、その逆でも良いと思います。

途中で売却すると非課税枠は消滅

NISAあるいはつみたてNISAへの投資を毎年続けて非課税投資の残高をこつこつ積み上げていくと良いと思います。ただし、非課税枠は、以下の場合に消滅することを理解しておいてください。

【1】枠を得てからNISAなら5年後、つみたてNISAなら20年後

→2022年に得たNISA枠は、2026年末で終了します。つみたてNISA枠は2041年末に終了します。

【2】途中で金融商品を売却した場合

→売却益は非課税ですが、売却した部分は非課税枠が終了します。少しずつ売却していく場合、売却した分だけ非課税枠が減っていきます。

【3】枠を得た年に投資せず、非課税投資枠を残した場合

→年内に投資しないで残った非課税枠は消滅します。次の年に引き継げません。例えば、2022年に120万円のNISA非課税枠を得ても、2022年末(受渡ベース)までに70万円までしか投資しなかった場合、残りの50万円の非課税枠は消滅します。2023年に引き継ぐことはできません。

2022年のNISA口座で株を買える最終日は、12月28日(水)(12月の権利付き最終売買日)です。2022年12月29日(木)・12月30日(金)は、2022年のNISA口座で投資することはできません。12月29日に買った株の受渡日が、2023年1月4日となるからです。

特定口座で保有している株式を、NISA口座に移すことはできない

NISA口座を使って、非課税で高配当株投資をするためには、まず、NISA口座を開くことから始めなければなりません。NISA口座を開き、NISA口座で買い付けた銘柄だけが、非課税になります。

NISA口座を開く前に、課税口座(特定口座や一般口座)で買い付けた銘柄を、後からNISA口座に移すことはできません。ご注意ください。

▼著者おすすめのバックナンバー

2022年5月18日:iDeCo(イデコ)、60~64歳も加入可能に。74歳まで非課税投資を続ける選択肢も

本コンテンツは情報の提供を目的としており、投資その他の行動を勧誘する目的で、作成したものではありません。銘柄の選択、売買価格等の投資の最終決定は、お客様ご自身でご判断いただきますようお願いいたします。本コンテンツの情報は、弊社が信頼できると判断した情報源から入手したものですが、その情報源の確実性を保証したものではありません。本コンテンツの記載内容に関するご質問・ご照会等には一切お答え致しかねますので予めご了承お願い致します。また、本コンテンツの記載内容は、予告なしに変更することがあります。