今日は「ふるさと納税」の基礎を解説します。また、よくある失敗談と、その対策についても、解説します。

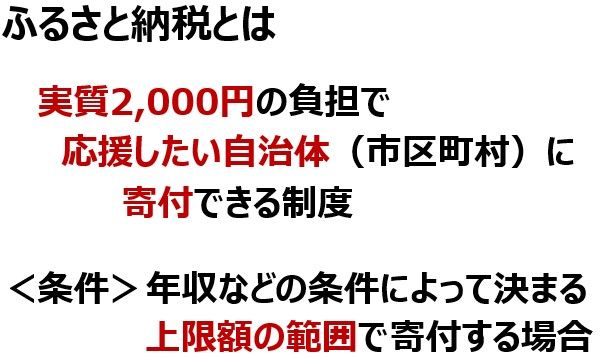

「ふるさと納税」とは

ふるさと納税は、自分が応援したい市町村に、実質2,000円の負担で、寄付ができる制度のことです。寄付した自治体から、返礼品が贈られてくる魅力もあります。年収などの条件によって決まる上限額の範囲内で寄付をすれば、寄付額から2,000円を差し引いた金額だけ、ご自身の納税額(所得税および住民税)が減ります。

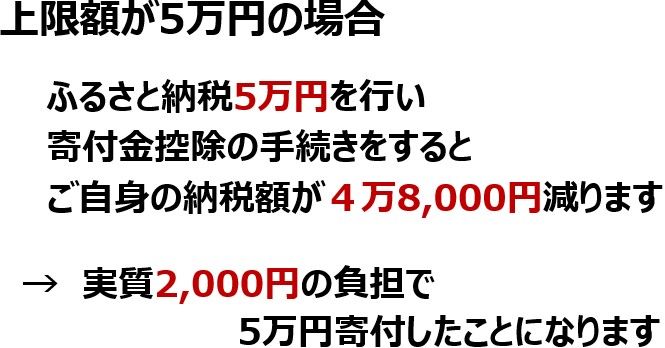

たとえば、実質2,000円の負担で5万円まで寄付できる方の場合、5万円を応援したい市区町村に寄付し、寄付金控除の手続きをすると、2,000円を差し引いた4万8,000円【注】だけ、ご自身が納めるべき税金が減ります。5万円寄付すると、4万8,000円分、納税額が減るわけですから、実質2,000円の負担で5万円の寄付を行ったことになります。

【注】「ふるさと納税」を実施し、確定申告を行うと、所得税、住民税(都道府県民税および市町村民税)の納税額が減ります。5万円を寄付した場合、(1)所得税・(2)都道府県民税・(3)市町村民税の納付額の減少額を合計すると、ちょうど4万8,000円となります。

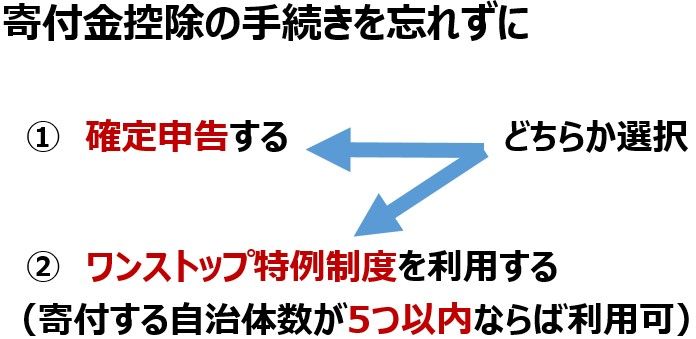

確定申告なしで、税額控除を受ける方法もあります。

ふるさと納税で寄付を行う自治体の数が5つ以内ならば、ワンストップ特例制度が使える

「確定申告で寄付金控除の手続きをしてください」と言われても、確定申告した経験のない方には、とても難しいことです。でも、あきらめる必要はありません。確定申告しなくても、ふるさと納税の寄付金控除を受ける方法があるからです。それが、「ワンストップ特例制度」です。

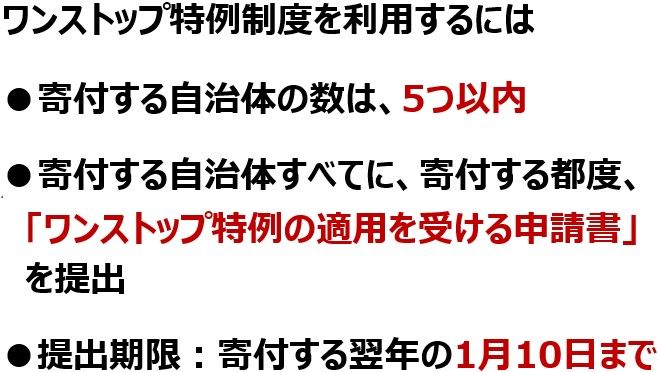

1年間に「ふるさと納税」で寄付する自治体の数が5つ以内ならば、確定申告をしないでも、ふるさと納税の寄付金控除を受けることができます。それが、「ふるさと納税ワンストップ特例制度」です。ふるさと納税を行う際に、寄付を行う自治体に、「ワンストップ特例の適用を受ける申請書」を提出する必要があります。

ワンストップ特例を使う場合は、住民税だけで、「ふるさと納税額―2,000円」分、納税額が減ります。先に例に挙げた、5万円まで実質2,000円負担で寄付できる方の場合、5万円をワンストップ特例で寄付すると、確定申告しないでも、4万8,000円だけ、ご自身が納める住民税が減ることになります。

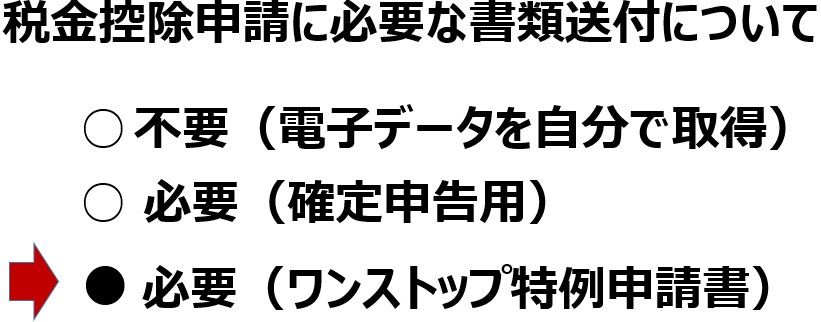

「楽天ふるさと納税」などを通じて、ふるさと納税(寄付)を行う際、「税金控除申請に必要な書類送付」について、「必要(ワンストップ特例申請書)」を選択すれば、後で寄付をした自治体から、申請書が送付されてきます。

送られてきた申請書に必要事項を書き込み、「マイナンバー」関連の必要書類を添付して返送すれば手続き完了です。返送用封筒は入っている場合と入っていない場合があります(自治体により異なります)。入っていない場合は、自分で封筒を用意して返送してください。

申請書を自治体から送付してもらわずに、ご自身で作成することもできます。以下サイト内の「特例申請書をダウンロードする」からも作成できます。自治体から申請書が送ってこない場合も、ご自身で作成する必要があります。

【楽天市場】ふるさと納税|ふるさと納税はじめてガイド - ワンストップ特例制度について(rakuten.co.jp)

ご自身でダウンロードして作成する場合は、上の「税金控除に必要な書類送付」については、「不要(電子データで自分で取得)」を選択します。

大切なことは、ワンストップ特例申請書は、寄付する都度、送る必要があることです。1つの自治体に1年に2度、寄付した場合、同じく1年間に2回、申請書を送付しなければならないことに注意してください。2022年のふるさと納税ならば、2023年1月10日までに必着で提出してください。間に合いそうにない場合は、寄付する自治体に相談してください。

「ワンストップ特例申請書」を締め切り前に提出できなかったときでも、「確定申告」すれば、寄付金控除を受けることができます。手間はかかりますが、確定申告で寄付金控除を受けるようにしましょう。

「ふるさと納税」最初の一歩!何はともあれ、まず、ご自身の「寄付上限額」を知ろう

年収、家族構成、扶養家族の人数などの条件により、ふるさと納税で自己負担額が2,000円を超えずに寄付できる「寄付上限額」が決まります。その上限額を知らないことには、ふるさと納税は始められません。

まず、以下の楽天ふるさと納税サイトの「かんたんシミュレーター」から、ご自身がふるさと納税の寄付金控除を受けられる「寄付上限額」の目安を、調べる必要があります。

楽天ふるさと納税「かんたんシミュレーター」

ここで、「年収(2022年の見込み額)」「家族構成」「扶養家族」に関する情報を入力していただくと、寄付上限額(目安)が表示されます。

そこで表示される金額の上限いっぱいではなく、まず一部を使って、ふるさと納税を始めるのが、良いと思います。たとえば、「あなたの寄付上限額(目安)は5万4,825円」と表示された方でしたら、そのうち4万円くらいを目安に10~11月までにふるさと納税をやってみても良いと思います。

確定申告する予定ならば、何件に寄付してもOKです。5,000円の寄付を8つの自治体に行っても良いと思います。ワンストップ特例制度を使うならば、寄付する自治体の数が年間で5件以内となるように考えて、1自治体への寄付額を決める必要があります。

12月が近づき、2022年の年収額などがほぼわかるようになり、寄付上限いっぱいまでふるさと納税を行う際には、「かんたんシミュレーター」ではなく、「詳細版シミュレーター」で、正確に計算する必要があります。

次に、寄付する自治体を選びましょう。ワンストップ特例を使うならば5自治体まで。

返礼品が魅力的な自治体、応援したい自治体から選ぶのが良いと思います。楽天ふるさと納税サイトを使えば、気に入った返礼品を、自由自在に検索できます。

同時に、ふるさと納税の寄付金控除を受ける方法を、決める必要もあります。確定申告を行うか、確定申告不要の「ワンストップ特例制度」を利用するか、どちらかです。

確定申告をしたことがない方は、確定申告が不要の「ワンストップ特例制度」を利用したらいいと思います。そのためには、1年間に寄付する自治体を5件以内にする必要があります。1つの自治体に2回寄付する場合でも、自治体の数としては、1つと数えられます。

医療費控除や寄付金控除などを受けるために、確定申告をしたことがある人は、確定申告によって、ふるさと納税の寄付金控除を受ければ良いと思います。確定申告するならば、寄付する自治体の件数はいくつでも問題ありません。今年は、確定申告する予定がなく、「わざわざ確定申告するのは面倒」ならば、ワンストップ特例から始めたら良いと思います。

次に、寄付する時期を考えましょう。

次に考えるべきは、寄付する時期です。理想的には、1~3月、4~6月、7~9月、10~12月に分散して寄付する方が良いです。なぜならば、寄付する時期によって、贈られる返礼品が異なるからです。季節に応じた、さまざまな特産品を楽しむことができます。

多数の自治体に、時期を分散しないで寄付すると、返礼品が一時期に集中する問題もあります。お米のように、保存の効くものならばいいですが、生鮮食料品などは、冷蔵庫に入りきれなくなることもあります。旬のものを、旬のときにいただくには、時期の分散が望ましいと言えます。

とは言っても、ふるさと納税は、1年単位(1月から12月まで)で、寄付上限額を使わなければなりません。ふるさと納税に慣れていない方は、どうしても10~12月に集中する傾向があります。

10~12月は、ふるさと納税が集中する時期です。寄付上限までの枠を残したままの人が、駆け込みでふるさと納税をするからです。そのため、人気の返礼品は、早めに品切れになってしまいます。10~12月にふるさと納税するならば、早めにやったほうが得策です。

今年、これまでまったくふるさと納税をしていないで、これから始める方は、なるべく今から12月まで分散して寄付するように計画しましょう。

それでは続いて、ふるさと納税でよく聞く失敗談と、その対策について解説します。

「ふるさと納税」よくある3つの失敗談

以下、3つの失敗談をよく聞きます。注意してください。

【失敗談1】ふるさと納税をしたのに「寄付金控除」の手続きをしなかった。

【失敗談2】上限額を超えてふるさと納税を行ったため、自己負担額が2,000円よりも大きくなった。

【失敗談3】寄付金受領証明書をなくした。

3つの失敗が起こる原因と、失敗をなくすための対策を、以下の通り、考えてみました。

失敗談1 ふるさと納税をしたのに「寄付金控除」の手続きをしなかった

ふるさと納税をして寄付金控除を受けるには、翌年3月15日までに確定申告するか、あるいは、翌年1月10日までにワンストップ特例制度の適用申請書を寄付した自治体に提出する必要があります。

【1】「ふるさと納税したのに確定申告しなかった」という失敗

<原因>やり方がわからず、調べるヒマもなく、放置している内に、期限を過ぎてしまう。

給与所得が主体(給与所得・退職所得以外の所得が年間20万円以下)の会社員は、大部分が、会社に「年末調整」をしてもらうことで所得税額が確定し、納税も完了するので、確定申告は不要です。

確定申告したことがない人が、ふるさと納税の寄付金控除を受けるために、初めて確定申告しようとすると、やり方がわからなくて苦労します。やり方を調べるヒマがなく、やらずに放置しているうちに、申告期間を過ぎてしまうケースがあるようです。

2022年のふるさと納税について確定申告する場合、確定申告期間は、2023年2月16日(水)~3月15日(火)です。確定申告する予定の人は、覚えておいてください。

ただし、確定申告をする目的が、ふるさと納税の還付申告だけならば、期限に遅れても、5年以内であれば、確定申告を提出することができます。

<対策1>ワンストップ特例制度を利用

確定申告をする必要がなく確定申告したことがない人は、寄付する自治体を5つ以内にして、「ワンストップ特例制度」の適用を受けた方がカンタンです。

<対策2>早めに確定申告のやり方を教えてもらう

ふるさと納税するために確定申告書を書くのは、そんなに難しいことではありませんが、確定申告の経験がない人には、とても難しいことです。初めて、確定申告にチャレンジするならば、早めにやり方を調べておく必要があります。

税の仕組みについて知識があれば、国税庁や税理士事務所のホームページなどで調べるだけで分かることもありますが、大部分の方は、誰かに教えてもらわないと分からないと思います。

ふるさと納税の申告をするだけのために、税理士などから有料のアドバイスを受けるのは、得策とは思えません。無料のアドバイスをうまく活用したら良いと思います。

確定申告の時期になると、税務署・役所(市区役所・町村役場)などで、無料の確定申告相談窓口が開設されます。一部税務署は、日曜日に相談窓口を開くこともあります。お住まいの近くで、無料の相談窓口が、いつ、どこで開かれるか、調べてください。

2021年の給与所得の源泉徴収票や2022年の寄付金受領証明書を用意して相談に行ってください。場所によっては長時間待たされる可能性もあります。なお、簡単な質問ならば、電話でできる場合もあります。

【2】「ふるさと納税したのに、ワンストップ特例申請書を出さなかった」という失敗

寄付する自治体が5つ以内で、寄付した翌年の1月10日までに寄付した自治体へワンストップ特例申請書を提出すれば、確定申告しないでも、ふるさと納税の寄付金控除を受けられます。ところが、その申請書を出し忘れてしまうことがあります。

<原因1>ぎりぎりで時間が足りなかった

年末ぎりぎりにふるさと納税したために、ワンストップ特例申請書を提出するのが、翌年の1月10日に間に合わなくなるパターンです。

<対策>年末を避けてゆとりをもってふるさと納税をする

年末迫ってからではなく、もっと早い時期にゆとりを持って、ふるさと納税したほうが良いと思います。役所は、年末前に休暇に入りますので、年末ぎりぎりでは、ふるさと納税自体が受け付けられない可能性もあります。

<原因2>申請書を出し忘れた自治体があった

複数の自治体に寄付して、一部の自治体には申請書を出したが、一部の自治体に申請書を提出するのを忘れてしまった。

<対策>ふるさと納税をした自治体を把握して書類を整理しておく

5つの自治体にふるさと納税をしたならば、5つすべてに申請書を出す必要があります。それを、きちんと理解して、実行しましょう。

同じ自治体に、1年間のうちに複数回ふるさと納税する【注】場合、寄付する都度、申請書を出す必要があります。

【注】同じ自治体に1年間のうちに複数回ふるさと納税する場合

自治体によっては、「1年間に何回ふるさと納税しても良い」というところがあります。そういう自治体に、寄付を3回に分けて行えば、返礼品も3回贈られます。ワンストップ特例を使うには、寄付する自治体は5つ以内という制約がありますが、1つの自治体に3回寄付する場合でも、自治体の数は1つと数えられます。

ただし、同じ自治体に複数回ふるさと納税するときには注意が必要です。複数回寄付しても返礼品は1回だけ、という自治体もあります。事前の確認をおすすめします。

【3】「提出したワンストップ特例申請書が無効になる」失敗

もっとも残念な失敗は、ワンストップ特例申請書を1年間に6つ以上の自治体に出してしまうことです。5つまでと決められている申請を6つの自治体に出すと、すべての申請が無効になります。その場合は、確定申告でふるさと納税の寄付金控除申請を改めて行う必要があります。確定申告すれば、そちらが優先されます。

もう1つ、残念な失敗は、確定申告しない予定でワンストップ特例の申請をしていたのに、年末になって急に医療費控除などで確定申告する場合に起こった場合です。確定申告するとワンストップ特例はすべて無効になります。急に確定申告する必要が出た場合は、ふるさと納税の寄付金控除も含めて確定申告する必要があります。

失敗談2 上限額を超えてふるさと納税を行ったため、自己負担額が2,000円よりも大きくなった。

<原因1>上限額を超えてしまった

2,000円の自己負担だけで、ふるさと納税できる上限額を知らなかったために、上限額を超えて寄付してしまったというケースです。

<対策>シミュレーターで上限額を把握しておく

年収、家族構成、扶養家族の人数などの条件により、ふるさと納税で自己負担額が2,000円を超えずに寄付できる「寄付上限額」が決まります。その上限額を知らないことには、ふるさと納税は始められません。

まず、以下の楽天ふるさと納税サイトの「かんたんシミュレーター」から、ご自身がふるさと納税の寄付金控除を受けられる「寄付上限額」の目安を、調べる必要があります。

<原因2>去年の年収で試算し上限額をはみ出してしまった

去年よりも、今年の年収が大きく減少する見込みなのに、今年のふるさと納税上限額の計算を、去年の年収で行ってしまうパターンです。

<対策>年末に今年の年収のめどがついてから残りの寄付を決める

今年の年収はまだ確定していませんが、今年のふるさと納税上限額を計算するには、今年の年収見込みを入力する必要があります。

2022年のふるさと納税上限額を知るためには、2022年の年収見込み額を入力する必要があります。

2021年の年収実績額を入力して計算できるのは、2021年に行うふるさと納税上限です。今年の年収が大きく減る見込みの場合は、去年の年収ではなく、今年の年収見込み額を入力する必要があります。

失敗談3 寄付金受領証明書をなくした

<原因>寄付金受領証明書をなくしてしまった

確定申告をしたことがない人は、あまり領収書をとっておく習慣がありません。領収書を受け取っても、すぐ捨ててしまうのが、当たり前となっていると、ふるさと納税の「寄付金受領証明書」も、うっかり紛失してしまうことがあるようです。

<対策>保管する場所を決めておく

家庭内の目立つ場所に、医療費および寄付金などの「領収書」を保管する引き出しを作りましょう。普段から、領収書を保管する習慣をしっかり身につければ、紛失のリスクも減ると考えられます。

【参考】医療費の領収書を保管するメリット

年間の医療費が10万円を超えた場合、確定申告を行えば、10万円を超えた部分について所得控除を受けることができます。ところが、医療費控除を受けられるのに、確定申告をしていない人が多数います。

毎年10万円を超える医療費がかかる家庭では、領収書をきちんと保管していますが、年間の医療費がめったに10万円を超えない家庭では、領収書を保管せずに捨ててしまうことが多いようです。年末近くになって、急に、大きな医療費支払いが生じた場合、それまでの領収書を保管していないと、確定申告ができなくなることがあります。

年間の医療費の見込み額が10万円を超えない家庭でも、医療費の領収書は、きちんと保管する習慣をつけた方が良いです。

本コンテンツは情報の提供を目的としており、投資その他の行動を勧誘する目的で、作成したものではありません。銘柄の選択、売買価格等の投資の最終決定は、お客様ご自身でご判断いただきますようお願いいたします。本コンテンツの情報は、弊社が信頼できると判断した情報源から入手したものですが、その情報源の確実性を保証したものではありません。本コンテンツの記載内容に関するご質問・ご照会等には一切お答え致しかねますので予めご了承お願い致します。また、本コンテンツの記載内容は、予告なしに変更することがあります。