毎週金曜日午後掲載

本レポートに掲載した銘柄:SCREENホールディングス(7735)、オン・セミコンダクター(ON、NASDAQ)

SCREENホールディングス

1.2022年3月期4Qは16.3%増収、80.5%営業増益

SCREENホールディングスの2022年3月期4Q(2022年1-3月期)は、売上高1,207.58億円(前年比16.3%増)、営業利益211.11億円(同80.5%増)となりました。

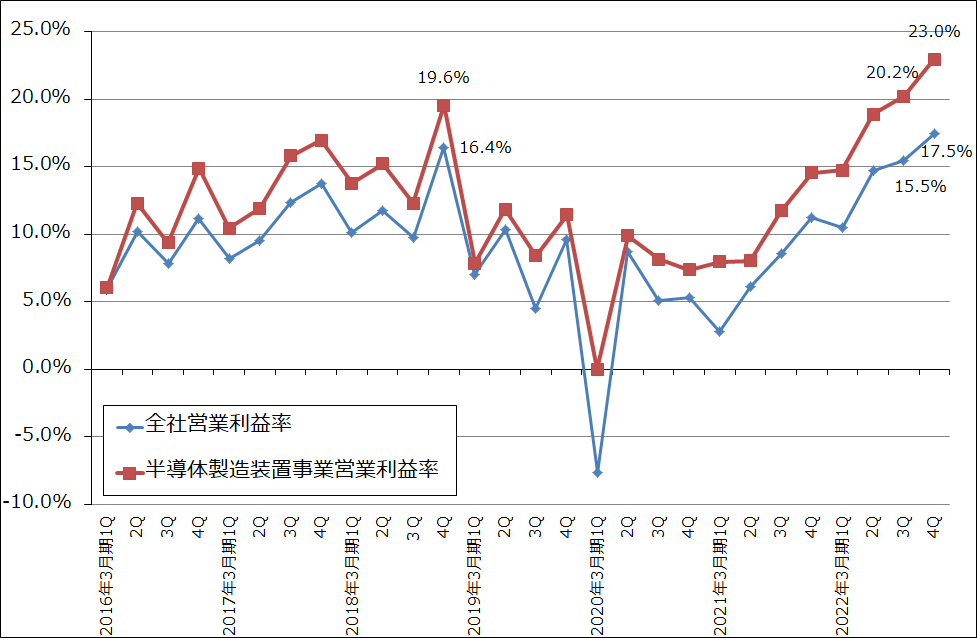

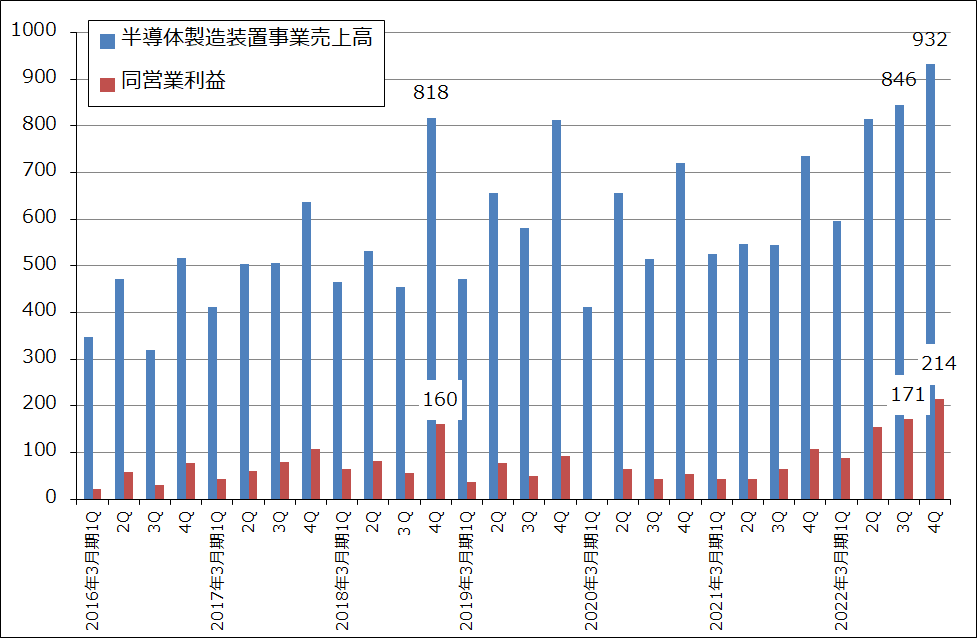

セグメント別に見ると、SPE(半導体製造装置事業)が旺盛な半導体設備投資を背景に好調が続いており、前4Qは売上高932億円(同26.8%増)、営業利益214億円(同2.0倍)となりました。営業利益率は23.0%となり、前3Qの20.2%からさらに上昇しました。パーツの駆け込み発注が多く、固定費が使いきれなかったことなども寄与しました。営業利益率は、他の大手半導体製造装置メーカーと比較しても遜色(そんしょく)ない水準になりました。

ただし、SCREENホールディングスがトップシェアをもつウェハ洗浄装置のシェアが、東京エレクトロンやサムスン電子系のセメスにより多少ながら侵食されており、シェアが低下しました(2020年のウェハ洗浄装置市場シェアは、枚葉式が[1]SCREENホールディングス 38%、[2]東京エレクトロン 19%、[3]セメス 19%。バッチ式が[1]SCREENホールディングス 70%、[2]東京エレクトロン 15%)。SCREENホールディングスの大手顧客である台湾ファウンドリ(半導体受託生産業者)、アメリカのロジック、メモリーメーカー、日本のNANDメーカーなどでのシェアは低下していませんが、市場全体でのシェア低下が今後の業績に影響するのかしないのか、注視する必要があります。

また、GA(グラフィックアーツ機器事業)、FT(ディスプレー製造装置および成膜装置事業)、PE(プリント基板関連機器事業)は各々営業黒字でした。各事業での体質改善が奏功してきたと思われます。

全社でも営業利益率が改善し、前4Qは17.5%と前3Q15.5%から上昇しました。

これによって、2022年3月期通期は売上高4,118.65億円(同28.6%増)、営業利益612.73億円(同2.5倍)となりました。営業利益率は2021年3月期7.6%→2022年3月期14.9%となりました。好業績でした。

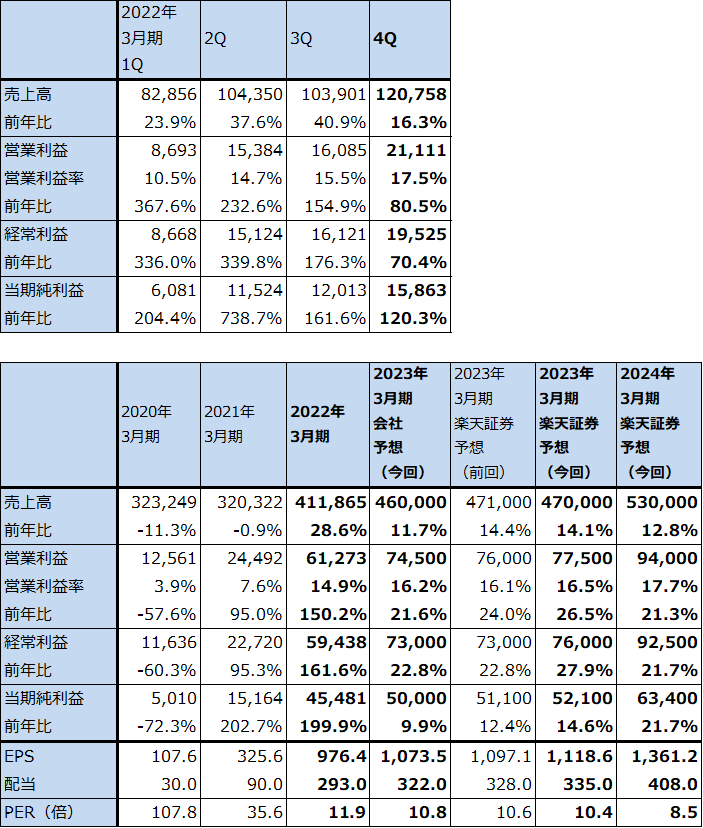

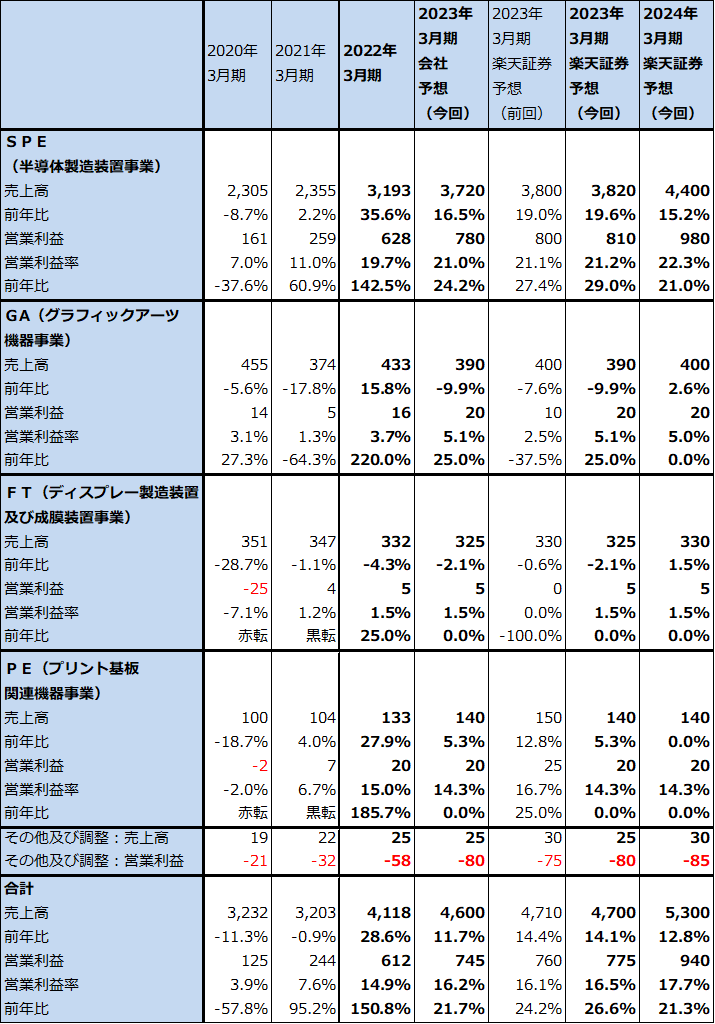

表1 SCREENホールディングスの業績

発行済み株数 46,578千株

時価総額 540,305百万円(2022/5/19)

単位:百万円、円

出所:会社資料より楽天証券作成

注1:当期純利益は親会社株主に帰属する当期純利益。

注2:発行済み株数は自己株式を除いたもの。

グラフ1 SCREENホールディングス:営業利益率推移

グラフ2 SCREENホールディングス:半導体製造装置事業の売上高、営業利益

表2 SCREENホールディングス:セグメント別損益動向(四半期ベース)

出所:会社資料より楽天証券作成

注1:2018年3月期1QからGAとPEが分離された。

注2:億円未満を切り捨てたため、合計が合わない場合がある。

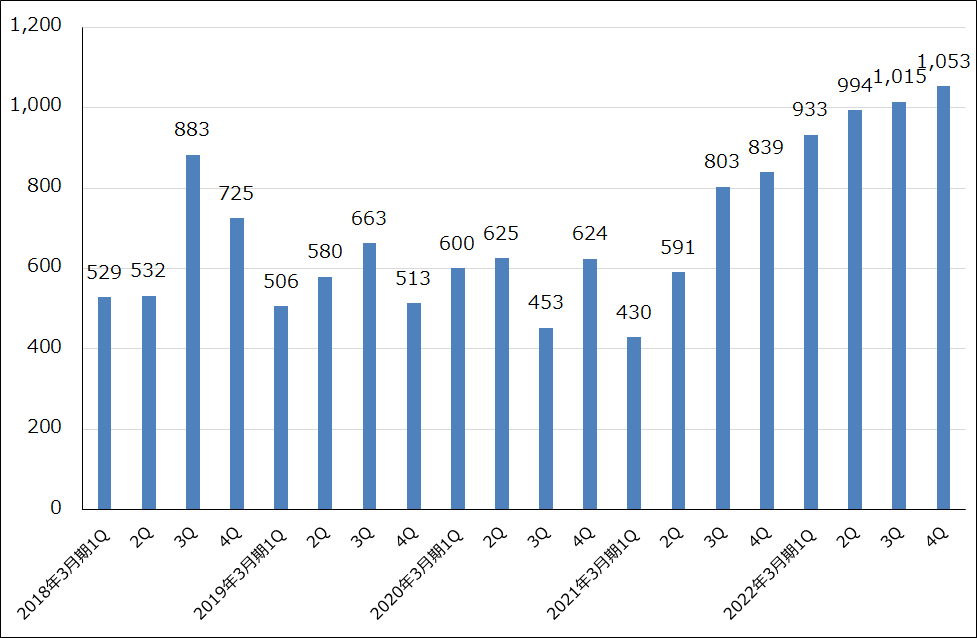

2.SPEの受注好調続く

前4QのSPE受注高は1,053億円(前年比25.5%増)となり、前3Q比でも3.7%増と伸びました。2022年3月末受注残高は1,954億円となり2021年12月末1,833億円から増加しました。

単独ベースのアプリケーション別受注構成比を見ると、ファウンドリ向けが前3Q40%→前4Q39%と引き続き順調でした。DRAMは同10%→13%と増加しました。また、その他が同13%→19%と比率が上昇していますが、これはアナログ、センサー向けなどが増加したと思われます。

2023年3月期も受注は順調と予想されます。会社側は2023年3月期の各四半期で1,000億円規模の受注を予想しています。

グラフ3 SCREENホールディングスの半導体製造装置事業受注高

3.2023年3月期会社予想は、11.7%増収、21.6%営業増益だが上乗せ余地があると思われる

今期2023年3月期の会社予想業績は、売上高4,600億円(前年比11.7%増)、営業利益745億円(同21.6%増)です。引き続きSPEが業績を牽引すると予想されます(SPEの会社予想は、売上高3,720億円(同16.5%増)、営業利益780億円(同24.2%増))。

微細化の進展によってウェハ洗浄装置の需要が増えていることが寄与すると予想されます。向け先では、引き続きファウンドリ、ロジック向けが順調に伸びると予想されます。

リスクはSPEの部材価格の上昇ですが、会社側は生産性の改善によって部材コストの増加を吸収することが可能としています。

また、SPEの工場稼働率が100%になったため、2023年1月めどにSPE新工場「エス・キューブ フォー」の稼働を開始する計画です。これによりSPE全体の生産能力は20%増える計画ですが、さらに需要が増加した場合に備えて、新たな設備投資を検討中です。

2022年3月期各四半期のSPEの受注、売上高の伸びに勢いがあり、大手半導体メーカーの設備投資が活発であることを考えると、今期会社予想には上乗せ余地があると思われます。楽天証券では、2023年3月期を売上高4,700億円(同14.1%増)、営業利益775億円(同26.5%増)、2024年3月期を売上高5,300億円(同12.8%増)、営業利益940億円(同21.3%増)と予想します。引き続き順調な業績が予想されます。

表3 SCREENホールディングス:セグメント別損益動向(通期ベース)

出所:会社資料より楽天証券作成

注:端数を切り捨てたため合計が合わない場合がある。

4.今後6~12カ月間の目標株価は前回の1万6,000円を維持する

今後6~12カ月間の目標株価は、前回の1万6,000円を維持します。楽天証券の2023年3月期予想EPS(1株当たり利益) 1,118.6円に成長性、PER(株価収益率)の割安感とともに競争リスク(競合相手にシェアを取られていることに対するリスク)を考慮して、想定PER15倍前後を当てはめました。

引き続き中長期で投資妙味を感じます。

オン・セミコンダクター

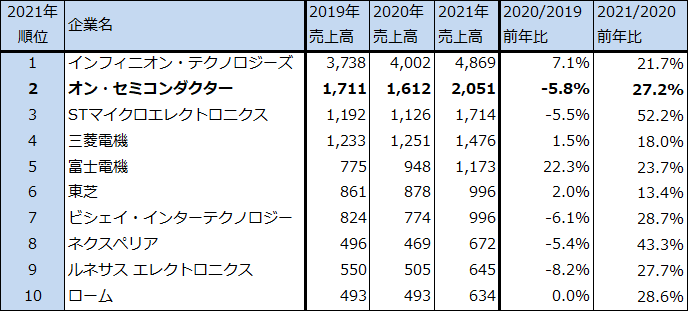

1.2022年12月期1Qは31.3%増収、営業利益5.1倍

オン・セミコンダクターは、パワー半導体、CMOSイメージセンサー、アナログ半導体などを生産販売している中堅半導体メーカーです。パワー半導体では世界シェア2位(1位はインフィニオン)、CMOSイメージセンサーでは6位(1位はソニー)です。生産は大部分を自社工場で行っていますが、一部をファウンドリ等の外部メーカーに委託しています。

オン・セミコンダクターの2022年12月期1Q(2022年1-3月期、以下今1Q)は、売上高19.45億ドル(前年比31.3%増)、営業利益6.47億ドル(同5.1倍)となりました。営業利益率は前4Q26.0%から今1Q33.3%に上昇しました。製品値上げも寄与しました。引き続き好調な決算でした。

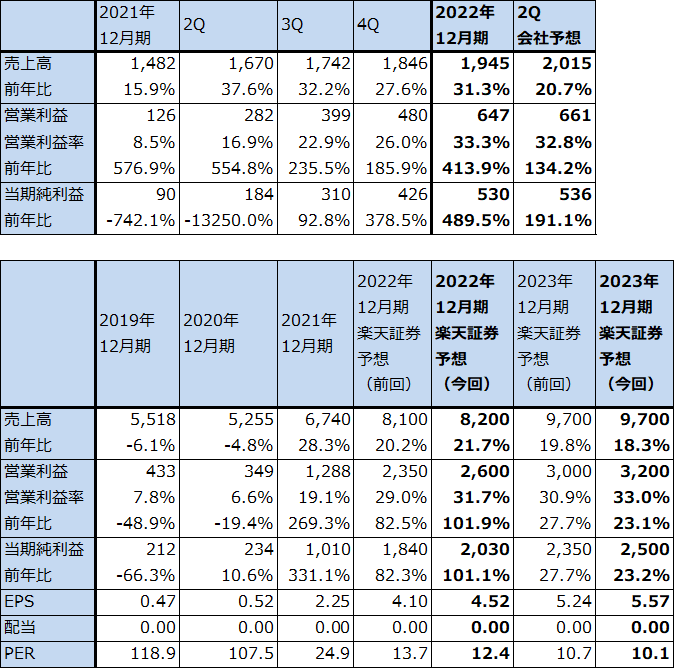

表4 オン・セミコンダクターの業績

時価総額 24,295百万ドル(2022年5月19日)

発行済株数 448.9百万株(完全希薄化後)

発行済株数 433.3百万株(完全希薄化前)

単位:百万ドル、ドル、%、倍

出所:会社資料より楽天証券作成。

注1:当期純利益は親会社株主に帰属する当期純利益。

注2:EPSは完全希薄化後発行済み株式数で計算。ただし、時価総額は完全希薄化前発行済み株式数で計算。

注3:会社予想は予想レンジの中心値。

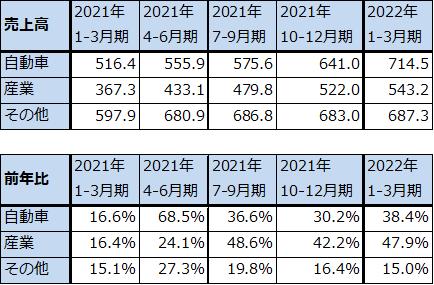

2.事業別、分野別動向―自動車向け、産業向けの好調が続く―

事業別に見ると、最も事業規模が大きいパワー・ソリューションズ・グループ(PSG。電力制御を行うパワー半導体、SiC[炭化ケイ素]製品など)が売上高9.867億ドル(前年比32.1%増)と好調でした。アドバンスド・ソリューションズ・グループ(ASG。アナログ半導体、ASICS、ゲートドライバーなど)も売上高6.893億ドル(同29.7%増)、インテリジェント・センシング・グループ(ISG。CMOSイメージセンサー、イメージシグナルプロセッサーなど)も売上高2.690億ドル(同32.4%増)と好調でした。

分野別に見ると、最も売上高が大きい自動車向けが、今1Qは売上高7.145億ドル(同38.4%増)と好調で、前4Q比でも11.5%増と順調に伸びました。自動車向けは、パワー半導体、ADAS向けイメージセンサーなど各種半導体が含まれますが、EV(電気自動車)と自動運転の普及に伴い、今後も売上好調が予想されます。

産業向けも売上高5.432億ドル(同47.9%増)と好調でした。この分野は各種の産業向けにエネルギー関連、EV充電器向け、オートメーション関連、AR/VR向けセンサーなどを販売しています。すそ野の広い分野です。

一方、その他の分野は売上高6.873億ドル(同15.0%増)と、自動車向け、産業向けに比べ低い伸びとなりました。その他の中には、データセンター向け、通信向け、パソコン向けなど様々な分野が含まれています。

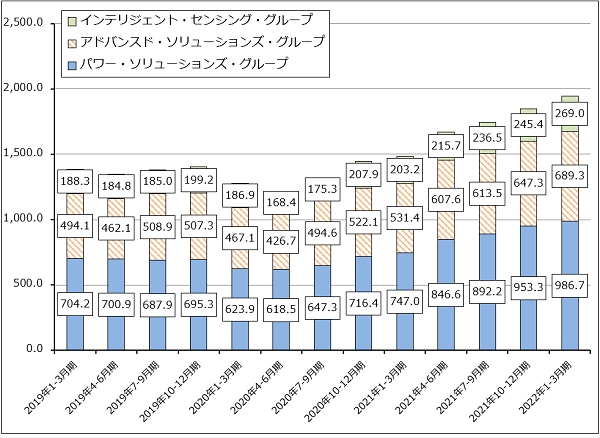

グラフ4 オン・セミコンダクターの事業別売上高

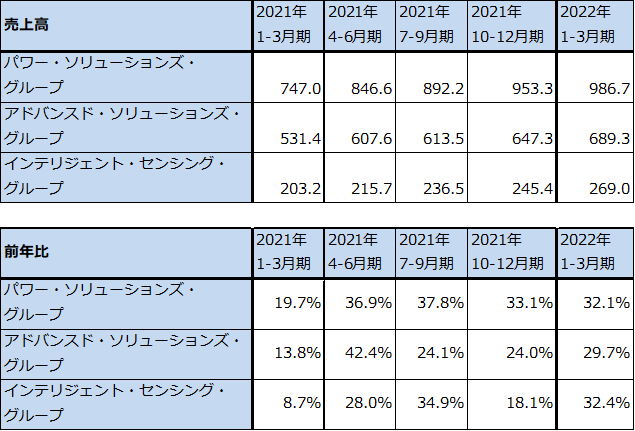

表5 オン・セミコンダクターの事業別売上高

出所:会社資料より楽天証券作成

表6 オン・セミコンダクターの分野別売上高

出所:会社資料より楽天証券作成

3.2022年12月期、2023年12月期も好業績が予想される

2022年12月期2Q(2022年4-6月期)の会社側ガイダンスは、売上高19.65億~20.65億ドル(前年比17.7~23.7%増)、営業利益6.23億~6.98億ドル(同2.2~2.5倍)(注:会社側ガイダンスの売上総利益率48.5~50.5%、販管費3.30億~3.45億ドルより楽天証券計算)です。引き続き自動車向け、産業向けの好調が予想されます。

中国での新型コロナの問題、物流の混乱の問題は、今1Qには影響がありませんでしたが、今2Qは売上高の数%分の影響を会社側ガイダンスに織り込んでいます。

楽天証券では、今1Qの実績と今2Qの会社側ガイダンス、半導体市場の中でのEV向け、自動運転向け、各種産業向けの成長性、今1Qまでの営業利益率の上昇、今3Q、4Qに予定される売上高約3億ドル分の非中核事業からの撤退などを考慮して、2022年12月期を売上高82億ドル(同21.7%増)、営業利益26億ドル(同2.0倍)、2023年12月期を売上高97億ドル(同18.3%増)、営業利益32億ドル(同23.1%増)と予想します(前回予想は、2022年12月期売上高81億ドル、営業利益23.5億ドル、2023年12月期売上高97億ドル、営業利益30億ドル)。

旺盛な需要に対応するために、パワー半導体に使うSiC(シリコン・カーバイド、炭化ケイ素)への投資を進めています。SiCを使ったパワー半導体は特にEV向けで大きな需要が予想されます。SiCの生産能力増強と、年内に買収完了する予定である中堅ファウンドリ、グローバルファウンドリーズの300ミリウェハ工場(ニューヨーク州イーストフィッシュキル、買収価額4.3億ドル)が、今期の投資の中心になる見込みです。

4.今後6~12カ月間の目標株価を前回の85ドルから80ドルに引き下げる

今後6~12カ月間の目標株価を前回の85ドルから80ドルに小幅引き下げます。2022年12月期楽天証券予想EPS 4.52ドルに成長性と金利上昇、景気減速懸念を織り込んで、想定PER15~20倍を当てはめました。

引き続き中長期で投資妙味を感じます。

表7 パワー半導体売上高ランキング

出所:TECH+より楽天証券作成(元出所はOmdia)

本レポートに掲載した銘柄:SCREENホールディングス(7735)、オン・セミコンダクター(ON、NASDAQ)

本コンテンツは情報の提供を目的としており、投資その他の行動を勧誘する目的で、作成したものではありません。銘柄の選択、売買価格等の投資の最終決定は、お客様ご自身でご判断いただきますようお願いいたします。本コンテンツの情報は、弊社が信頼できると判断した情報源から入手したものですが、その情報源の確実性を保証したものではありません。本コンテンツの記載内容に関するご質問・ご照会等には一切お答え致しかねますので予めご了承お願い致します。また、本コンテンツの記載内容は、予告なしに変更することがあります。