難易度さらにアップの新連載開始!

こんにちは、ポイント投資を実践している、まつのすけです。楽天ポイントを使ったポイント投資で300万円を目指し、2022年3月に見事、300万円超えを達成しました!

ところで、今回の勝利の大きな要因は、

1.最初の連載で100万円を突破し、元手100万円という大金で投資を始められたこと

2.2021年12月に、楽天証券のポイント投資で米国株が買えるようになったこと

3.その米国株が3月に爆上げしたこと

などです(詳しくは300万円達成時のお祝い記事をご覧ください)。元手100万で、ボラティリティの大きな米国株や日本株に大きく投資ができたので、わずか11カ月で元手が3倍になったのですが、トウシル編集部から「元手が大きくなりすぎて、初心者や少額しか資金がない人にはマネができない…」という相談を受けました。

トウシル:普通の人が手持ちのお金を少し投資に回すことで、可能性が広がるところをぜひ見せていただきたいんです。

まつのすけ:うーむ。確かに…。特に300万円の後半はダイナミックで面白い投資でしたが、皆さんに100万円用意して、思い切りよく突っ込もう!とはさすがにいえないですね…。

トウシル:過去の、まつのすけさんの記事で月間人気NO.1になったのが、「NISAで買える投資信託」だったんですよ。やっぱり皆さん、そこの情報が欲しいのでは、と…。

まつのすけ:そうなんですね…。

トウシル:「ポイント投資で」しかも「投資信託だけで」っていう縛りを追加して100万円に再トライしてもらえないでしょうか?

まつのすけ:む……や、やりましょう!

今回はポイント投資と投資信託だけで資産を増やしていく方法なので、達成までかなり時間がかかる可能性があります。その分、投資信託の選び方、狙い方などを丁寧に解説していくつもりなので、危険を回避するコツを学びながら資産を増やしたい方、ぜひ気長にお付き合いください!

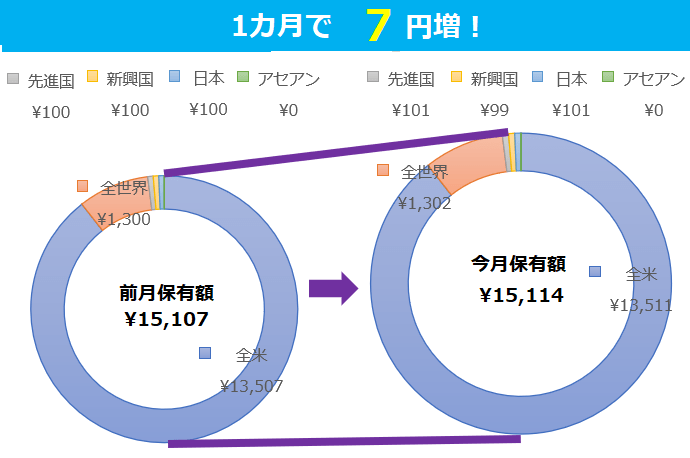

2022年6月時点の保有額「1万5,114円」

投資エリア別ポートフォリオ

今年は年初から米国株が大きく乱高下していますが、2023年に再び上昇すると考えているため、米国株投信を中心に購入しました。また、日本、全世界、先進国、新興国に投資する投資信託も購入し、地域別のパフォーマンス格差に関する情報が自然と入る体制を構築しました。

私は、自分が持っていないとついウオッチを怠ってしまって、変化を見逃してしまいそうになります。半面、自分が持っていると必ずチェックするので、幅広いエリアの投資信託を保有することで、入ってくる情報量を増やせるよう、体制を整えました!

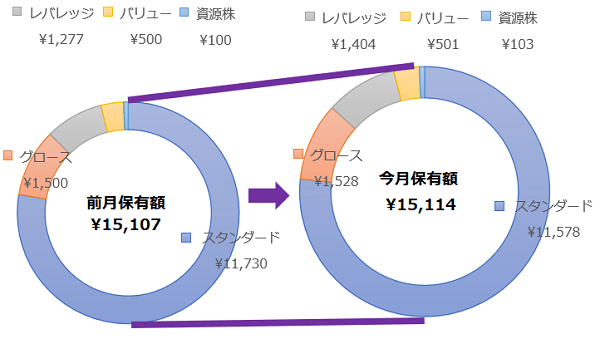

投資タイプ別ポートフォリオ

バリューとグロースの中間の主要指数は「スタンダード」と表現しており、それを中心に購入しました。金融引き締めの局面ではバリュー株優位になりがちですが、足元ではグロース株が大きく下落したことで、織り込みが進んでいると考え、無難にバランスが取れた投資信託を中心に買いました。

また、バリュー株中心の投信やグロース株中心の投資信託も購入し、値動きをウオッチすることで潮目の変化に対する感応度を上げたいと思っています。新興国投信、日経平均連動投信がバリューかグロースかについては議論があると思いますが、私は低いPER(株価収益率)に着目して投資したので、バリュー投信の観点で購入していることから、タイプをバリューに分類しています。

2022年5月にポイントで買った投資信託~騰落率ベスト10

2022年5月1日から5月31日までに新たに購入した投資信託のうち、*騰落率ランキングをご紹介します。NISA(ニーサ:少額投資非課税制度)は、国債や社債以外の株式、投資信託、ETF(上場投資信託)、REIT(リート:不動産投資信託)など、全て購入できるので、つみたてNISAで買えるもの、iDeCo(イデコ:個人型確定拠出年金)で買えるものに、それぞれマークを付けています。ご参考ください!

*騰落率:投資信託が、一定期間内にどれだけ値上がり・値下がりしたかを知るために、価格の変化率を計算したもの。

1位:iFreeレバレッジ S&P500

騰落率:11.54%

どんなファンド?:日々のS&P500種指数の値動きの2倍程度の変動がある投信です。為替ヘッジがあり、ドル/円の変動は無関係です。例えば1日の間にS&P500が+1%だと、この投信は+2%となるのが原則です。レバレッジなしの投資信託と比較すると、上昇時には強く、下落時には弱いです。また、上がったり下がったりのボックス相場が続くと、基準価額の低下要因となります。さらに、日米の金利差が開くと為替ヘッジのコストが上がり、米国の金利が上がるとレバレッジをかけるコストも上がって、マイナス要素となります。現在の状況では長期で持ちっぱなしではなく、短~中期売買でトレードする際に利用するのがおすすめです。

まつのすけコメント:5月中旬にS&P500が高値から▲20%程度まで下落しました。利上げ・**QT(量的引き締め)初期の中間反落の局面なら底値圏と考えて、思い切ってレバレッジ投信を購入したことが奏功して、短期間に大きく上昇。過去のデータでは、リセッションなしの一時的な下落として▲20%は底値圏です。今後リセッションに陥(おちい)った場合はさらに暴落するリスクはありますが、私は2023年までは株価が過去最高値を一度更新すると考えています。

**QT(量的引き締め):中央銀行が市場から買い入れた国債などを売却するなどして、QE(量的金融緩和)によって拡大したバランスシートを圧縮し、適正に戻すこと。

2位:サイバーセキュリティ株式オープン(為替ヘッジなし)

騰落率: 3.87%

どんなファンド?:世界中のサイバーセキュリティ関連企業の株式に投資を行う投信です。サイバー攻撃に対するセキュリティ技術を活用した製品・サービスを提供するテクノロジー関連の企業が組み入れられています。上位銘柄は、マイクロソフト、クラウドストライクHD、パロアルトネットワークス、オクタ、ノートンライフロック、データドッグ、ゼットスケーラー、アップル、フォーティネット、ブロードコムです。

まつのすけコメント:組み入れ上位銘柄が暴落して、割高感が消えたので100円だけ購入しました。ただし、FRB(米連邦準備制度理事会)の金融引き締めの状況ではマイナスなので、これ以上は買わない予定です。

3位:HSBC・世界資源エネルギーオープン

騰落率: 2.68%

どんなファンド?:世界の資源、エネルギー、新エネルギー、公益事業、食糧・水などに関連する株式に投資する投資信託です。組み入れ上位銘柄は、ユナイテッド・トラクターズ 、ブンゲ、エクアトリアル・エネルジア、ペトロネットLNG、エネル、INPEX、エクソンモービル、エマーソン・エレクトリック・カンパニー 、タイソン・フーズ・インク、コンソリデーテッド・エジソン・インクなどです。

まつのすけコメント:資源関連が堅調な展開が続いており、そろそろ天井のリスクもありますが、100円だけ購入しました。

4位:eMAXIS NASDAQ100インデックス

騰落率: 2.25%

どんなファンド?:NASDAQ100指数(配当込み、円換算ベース)に連動する投資成果をめざす投資信託です。組み入れ上位銘柄は、アップル、マイクロソフト、Amazon.com、テスラ、アルファベット クラスC、アルファベット クラスA(Google)、エヌビディア、メタ・プラットフォームズ(FacebookやInstagramなど)、コストコ、ペプシコです。

まつのすけコメント:FRBの金融引き締めの影響を受けて、ドルベースの指数は一時、▲31.5%とコロナショック時並みに下落しました。その結果として、PERの割高感はなくなったので、打診買いしました。

5位:楽天レバレッジNASDAQ-100(レバナス)

騰落率: 1.53%

どんなファンド?:日々の基準価額の値動きが「NASDAQ100指数(米ドルベース)」の値動きに対しておおむね2倍程度となることを目指す投信です。米国株式市場の値動きを享受する円建債券と、米国の株価指数先物取引を主要投資対象とすることで、実現しています。

まつのすけコメント: 資金効率をアップさせるために100円だけ購入。レバレッジ型投信は***ボックス相場では、減価がレバレッジなしの投信と比較すると拡大します。しかし、上昇トレンド、下落トレンドには強く、12月30日~5月安値では、NASDAQ100指数の▲28.36%の2倍の▲56.72%と比較すると、▲51.41%と下落幅が少ないです。

***ボックス相場:箱の中に入ってしまったかのように、高値と安値が一定の範囲内を行き来している状態。

6位:楽天・米国高配当株式インデックス・ファンド

騰落率: 1.29%

どんなファンド?:「バンガード・米国高配当株式ETF」に投資し、****FTSEハイディビデンド・イールド・インデックス(円換算ベース)に連動する投資成果を目指しています。組み入れ上位銘柄は、ジョンソン・エンド・ジョンソン、JPモルガン、P&G、エクソンモービル、シェブロン、ホーム・デポ、バンク・オブ・アメリカ、ファイザー、アッヴィ、ブロードコムです。

****FTSEハイディビデンド・イールド・インデックス:REITを除く、米国株式市場の高配当利回りの銘柄で構成される株価指数。

まつのすけコメント: ここ数カ月はバリュー株優位の状況が続いているので、バリュー株の組入比率が大きいこの投資信託を購入しました。主要株価指数よりも高パフォーマンスとなり、狙い通りの展開です。

7位:<購入・換金手数料なし>ニッセイ 外国株式インデックスファンド

騰落率: 1.09% つみたてNISA

どんなファンド?:実質的に日本を除く世界主要先進国の株式に投資することにより、*****MSCIコクサイ・インデックス(配当込み、円換算ベース)に連動する投資成果をめざしている投資信託です。組み入れ上位銘柄は、アップル、マイクロソフト、Amazon.com、テスラ、アルファベット クラスA、アルファベット クラスC(Google)、ユナイテッドヘルス・グループ、ジョンソン・エンド・ジョンソン、エヌビディア、バークシャー・ハサウェイです。

*****MSCIコクサイ・インデックス:日本を除く先進国の株価動向を示す代表的なインデックス。

まつのすけコメント: 世界株、米国株、日本株とのパフォーマンス格差をウオッチするために少額を購入。世界株、米国株、日本株よりパフォーマンスがよくて購入の意義がありました。

8位:eMAXIS Slim 国内株式(日経平均)

騰落率: 0.62% つみたてNISA

どんなファンド?: 日経平均株価(日経225、配当込み)と連動する投資成果をめざしている投信です。国内で最も知名度が高い株価指数と連動する投資成果を期待できます。組み入れ上位銘柄は、ファーストリテイリング(ユニクロ)、東京エレクトロン、ソフトバンクグループ、KDDI、ファナック、ダイキン工業、信越化学工業、アドバンテスト、テルモ、リクルートHDです。

まつのすけコメント: 岸田文雄首相の金融政策・経済政策が市場フレンドリーな方向に転換してきたので、少し日本株投信も購入しました。

9位:iFreeNEXT NASDAQ次世代50

騰落率:0.23%

どんなファンド?:グロース系の中小型株指数であるNASDAQ50指数(円ベース)の動きに連動させることをめざして運用を行う投信です。組み入れ上位銘柄は、Harp Issuer PLC、BAKER HUGHES、GLOBALFOUNDRIES、EXPEDIA GROUP、COSTAR GROUP、TRADE DESK クラスA、MONGODB、COCA-COLA EUROPACIFIC PARTNE、HORIZON THERAPEUTICS PLC、TRACTOR SUPPLYです。

まつのすけコメント: イメージとは裏腹に昨年のピークからは、NASDAQ100指数より下落率は低い状況となっています。中小型グロース株のウオッチ用として購入しました。

10位:eMAXIS Slim 全世界株式(除く日本)

騰落率: 0.21% つみたてNISA

どんなファンド?:MSCI オール・カントリー・ワールド・インデックス(除く日本、配当込み、円換算ベース)と連動する投信で、日本を除く先進国および新興国の株式などに投資しています。先進国の組み入れ上位銘柄は、アップル、マイクロソフト、Amazon.com、テスラ、アルファベット クラスA(Google)です。新興国の上位銘柄は、台湾セミコンダクター・マニュファクチャリング、テンセント、サムスン電子、アリババ、リライアンス・インダストリーズです。

まつのすけコメント:全世界株式と日本を除く世界株式のパフォーマンス格差をウオッチするために購入。先月の購入~5月末までの期間は、日本を除く世界株の方が、世界株より高パフォーマンスでした。

まつのすけ、今月のがっかり…

今月は5月3日・4日のFRBで悪材料出尽くしとなり、上昇することを予想して、5月上旬に保有ポイントをほとんど投入したのですが、そこから世界的に株価が大きく下落して、見込み違いとなってしまいました。FRBの数十年ぶりの急速な金融引き締め(0.5%利上げ+QT)の局面なので、もう少し慎重にして、一括投資ではなく分散買いすればよかったと後悔しました。

また、5月5日の大陰線で一斉売却も選択肢の一つだったのですが、投信の場合は注文から約定までタイムラグがあり、今回は仮に売却注文を出していたとしても、約定時にはさらに大きく下落してしまっているタイミングでした。やはり投資信託は短期売買には向いてなく、中長期投資に向いている金融商品だなと痛感しました。

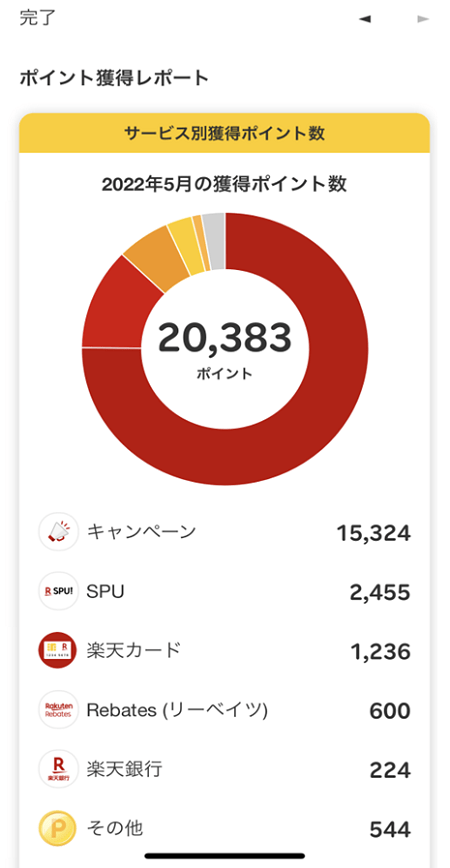

今月のポイ活!「20,383」ポイントゲット!

楽天お買い物マラソン、5と0のつく日、期間限定のポイント2倍、スポーツチーム勝ったら倍キャンペーン、SPU(スーパーポイントアッププログラム)、楽天カード、Rebates(リーベイツ)を中心にポイントを獲得しました。

先月は基本に忠実に楽天市場を利用。楽天ふるさと納税と買いまわりセールを組み合わせるのが特におすすめです。Apple Gift CardもポイントUPの対象なので、iPhone・iPadなどを定期的にApple Storeで購入する方にはおすすめです。

その他、楽天モバイルで10分通話かけ放題に初めて申し込み&利用で5,000ポイントのキャンペーンがお得でした。このようなお得なキャンペーンは利用するとポイ活に役立ちます。

本コンテンツは情報の提供を目的としており、投資その他の行動を勧誘する目的で、作成したものではありません。銘柄の選択、売買価格等の投資の最終決定は、お客様ご自身でご判断いただきますようお願いいたします。本コンテンツの情報は、弊社が信頼できると判断した情報源から入手したものですが、その情報源の確実性を保証したものではありません。本コンテンツの記載内容に関するご質問・ご照会等には一切お答え致しかねますので予めご了承お願い致します。また、本コンテンツの記載内容は、予告なしに変更することがあります。