※このレポートは、YouTube動画で視聴いただくこともできます。

著者の窪田真之が解説しています。以下のリンクよりご視聴ください。

「【日本株】米景気に不安、米国株急落でも日経平均が意外にしっかりなワケ」

米国株下落でも、日経平均は意外にしっかり

先週(5月2日と6日、ゴールデンウイークだったため2営業日のみ)の日経平均株価は、1週間で155円上昇し、2万7,003円となりました。米国株の下げが続く中、意外と堅調な動きとなりました。

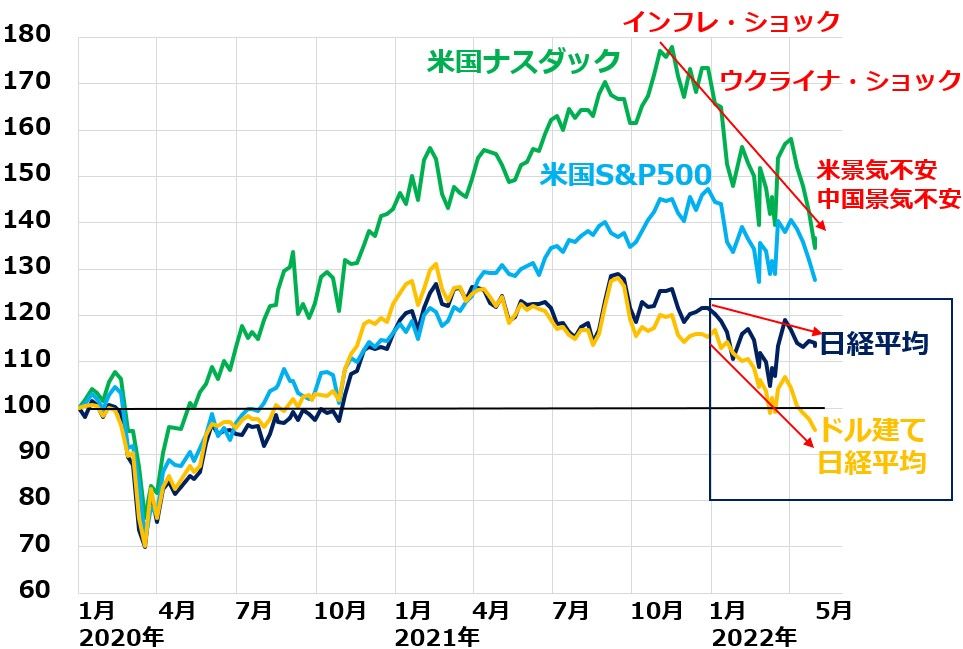

米ナスダック・S&P500・日経平均・ドル建て日経平均の動き比較:2019年末~2022年5月6日

ナスダックは、昨年10月以降、インフレ・ショック【注1】、ウクライナ・ショック【注2】によって下がってきました。4月は、それに米国景気・中国景気が悪化する不安も加わって下げに拍車がかかりました。

【注1】米インフレ・ショック

米インフレ率(CPI総合指数前年比)が8.5%(3月時点)と、約40年ぶりの高水準となったことを受けて、FRB(米連邦準備制度理事会)が金融引き締めを急いでいます。5月4日のFOMC(米連邦公開市場委員会)で、0.5%の利上げと保有資産の縮小(量的な引き締め)が決定されました。さらに6月14-15日のFOMCでも連続して0.5%の利上げが行われる可能性があります。ただし、パウエルFRB議長は5月4日の記者会見で、今後の利上げ幅を0.75%にすることに対して否定的な見解を示しました。6月以降、1回に0.75%の利上げが実施される可能性を危惧していた株式市場に一時的に安心感を与えました。それで5月4日の米国株市場は大きく上昇しました。ところが、先行き引き締めが続くことへの不安じたいは払しょくされていないことから、5月5・6日には米国株は再び急落しています。

【注2】ウクライナ・ショック

2月24日ロシアがウクライナに侵攻を開始したことが、世界の株安を加速させました。米欧日本などがロシアに経済制裁を実施。制裁を受けるロシアだけでなく、制裁する側の欧洲・日本などにもダメージが大きくなりつつあります。ロシアの主要輸出品である原油・ガス・穀物・パラジウムなどの供給不安から市況が高騰、世界のインフレを加速する懸念が高まりました。米欧日本のロシア事業停止・撤退の発表が続いていますが、それが撤退企業の巨額の損失につながるリスクも出ています。

ただし、米国株の下げが続く中、先週の日経平均は意外に堅調でした。5月2日(月)平均は前営業日(4月29日)のNYダウ(ダウ工業株30種平均)が939ドル(2.8%)の大幅安だったのに、29円安の2万6,818円とほとんど下がりませんでした。5月6日(金)の日経平均は、前営業日(5月5日)のNYダウが1,063ドル(3.1%)安だったのに、185円高の2万7,003円でした。

日経平均が意外に堅調だったのは、以下の理由によると思われます。

先週の日経平均が下がらなかった理由

3つの理由があります。一番の理由は「円安」です。

【1】円安によってドル建て日経平均が大幅に下落

日本株を動かしているのは、外国人投資家です。ドルを円に両替して日本株に投資する外国人投資家にとって重要なのは、ドル建て日経平均です。ドル建て日経平均が円安によって大きく下がったために、外国人はここからさらに日経平均を売り込みにくくなったと考えられます。

3月以降、急激な円安(ドル高)が進みました。これにより、日経平均(円建て)は堅調でも、日経平均(ドル建て)は大きく下がっています。前のグラフを見ると分かる通り、ドル建て日経平均は大きく下がり、コロナ前の2019年末の水準を割り込んでいます。

過去の経験則では、円安が進むと外国人が日本株を買う傾向が強まりました。円安によってドル建て日経平均が下がるので外国人からみて「安く日本株が買える」ようになることに加え、円安が日本の企業業績にプラスなこともあり、外国人は日本株を買うのでした。

最近、悪い円安説がしきりに吹聴されていますが、私はやや誇張されていると思います。詳しい説明は割愛しますが、円安は引き続き、日本の企業業績にプラスで、日本株にとってもプラス材料だと考えています。米国株が下がる中、外国人は日本株を積極的に買いに出ることはありませんでしたが、それでも、円安が急伸しているので、あえて売ることもなかったと考えられます。その結果、米国株が下がる中、日経平均は堅調に推移したと考えられます。

【2】決算がそんなに悪くない

3月期決算の発表が続いています。今のところ、良好な決算が続いていると言えます。新年度(2023年3月期)の業績(会社予想)は保守的(低め)に出されていますが、それでも増益が続く見通しとなっています。6日までに発表された予想で見ると、JR東日本・JR東海・JR西日本・ANA・OLCなど、リオープン(経済再開)関連企業の今期増益への寄与が大きくなっています。ただ、まだ発表途上で、これから傾向が大きく変わる可能性もあります。発表が終わるころに改めて報告します。

東証プライム全銘柄の予想PER(株価収益率)は13.7倍まで低下しており、PERから見て割安と言える水準と考えられます。今からリーマンショックのような世界景気悪化が起こって業績予想が大幅に下ぶれしない限りは、割安性を評価した押し目買いによって株価水準が支えられる可能性があります。

【3】内需回復期待が出つつある

岸田首相は5日、ロンドンで記者会見し、新型コロナウイルス対策を6月にも見直す方針を表明しました。政府は外国人観光客の受け入れを、一定条件を満たした団体旅行から受け入れる検討を始めています。これを受け、内需回復期待が高まりました。リオープン(経済再開)への期待が高まりました。

「時間分散しながら日本株を買い増し」の投資判断を継続

結論はいつも述べていることと変わりません。日本株は割安で、長期投資で良い買い場を迎えていると判断しています。ただし、これから世界がリーマンンショックのような景気後退に見舞われる場合は、短期的に日経平均がさらに売り込まれる可能性があります。

短期的な下値リスクが残っていることを意識しつつ、時間分散しながら割安な日本株を買い増ししていくことが、長期的な資産形成に寄与すると考えています。

最後に私の著書のご紹介です。マンガで解説する投資入門書を4月18日に主婦の友社から出版しました。以下の動画にて、紹介しています。

書籍紹介「クボッチ先生のやさしい投資入門」

▼著者おすすめのバックナンバー

2022年4月20日:3月決算、5つの注目点。円安・資源高・ロシア・中国・リオープン、企業業績にどう響く?

本コンテンツは情報の提供を目的としており、投資その他の行動を勧誘する目的で、作成したものではありません。銘柄の選択、売買価格等の投資の最終決定は、お客様ご自身でご判断いただきますようお願いいたします。本コンテンツの情報は、弊社が信頼できると判断した情報源から入手したものですが、その情報源の確実性を保証したものではありません。本コンテンツの記載内容に関するご質問・ご照会等には一切お答え致しかねますので予めご了承お願い致します。また、本コンテンツの記載内容は、予告なしに変更することがあります。