円安進行、何が起きている?

長期投資を前提としたコツコツ積立投資の場合、短期のマーケット動向に一喜一憂する必要はありません。とはいえ、連日のように報道される足元の急速な円安進行が資産形成にどう影響するのか、気になるという方は多いのではないでしょうか。そこで今回は、為替変動が投資信託に及ぼす影響について整理するとともに、今後の投資戦略についても考えていきます。

現在起きている「円安」とは、ドルに対して円の価値が低くなることを意味します。円の価値が低くなるということはつまり、元々100円で購入できた海外製品が、130円払わないと購入できなくなるということです。

最近は、原油や穀物などさまざまな原材料価格も上昇しているので、円安との「ダブルパンチ」状態により、私たちの日常生活に欠かせない、あらゆる食品や日用品も値上げを余儀なくされています。

一方、見方を変えると、円安とは同時に「ドル高」=ドルの価値が高くなるということでもあります。米ドル建ての資産を保有している場合、その資産の円換算での価値は上昇します。

実は年初来マイナスの「S&P500指数」

では、円安の進行は、投資信託にどのような影響を及ぼしているのでしょうか。

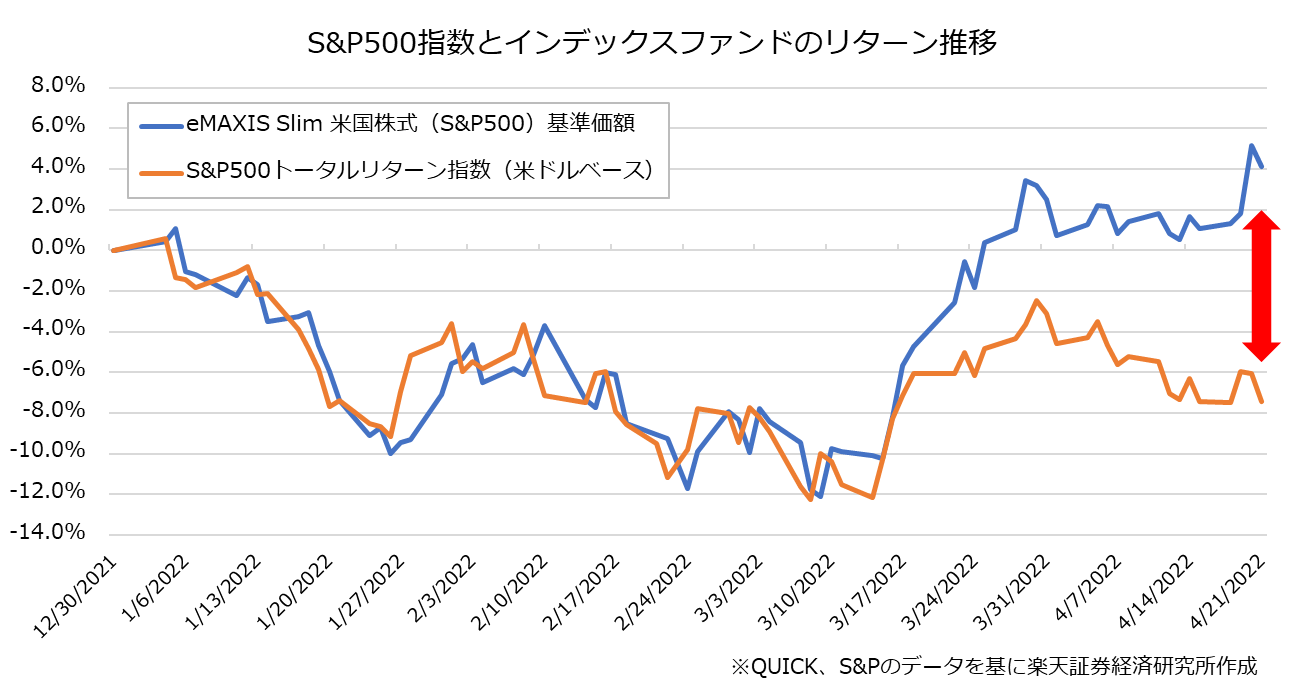

以下の通り、多くの機関投資家が運用指標とする、「米S&P500種株価指数」への連動を目指す代表的なインデックスファンド(投資信託)と、S&P500指数の現地通貨(米ドル)ベースの値動きをざっくり比較してみると、今年3月中旬以降、リターンの差が拡大していることが分かります。

実は、S&P500指数自体は、年初来で見るとリターンはマイナス圏(▲7.4%)に沈んでいます。一方、インデックスファンドのリターンは、コスト控除後で約4.1%と、米ドル建てのインデックスと10ポイント以上の差が生じています。

この差は必ずしも全てが為替によってもたらされているわけではありませんが、足元の急速な円安進行によってリターンが大きく押し上げられているのです。

もっとも、円安の進行は今年に始まったことではありません。昨年2021年も、円が米ドルに対して10%以上下落しました(2021年の年初のドル/円は、1ドル103円台でした)。

米国株式市場が近年、緩和的な金融政策と好調な企業業績を背景に力強い上昇を続けてきたことは事実ですが、冷静にリターンを分解してみると、円安進行による押し上げ効果も大きいのです。

円高の場合は?

では、今回とは逆の値動き、つまり、為替が円高方向に振れると何が起きるでしょうか。

円高になるとドルの価値が低くなるので、円換算のリターンは押し下げられます。こうした一連の為替変動によって受ける影響こそが、外貨建て資産に投資する際に負う為替変動リスクです。

これだけ早いスピードで円安が進むと、「もうそろそろ円高方向に振れるのでは…?」と、今後の動きが気になるかもしれません。しかし、投資信託を活用した長期の資産形成で重要なのは、短期的な為替変動の行方を予測することではなく、為替リスクは存在するという前提の下で、付き合い方を把握しておくことです。

為替の影響を気にしたくないなら、「為替ヘッジあり」を選択

先述した、S&P500指数をはじめとする米国株のインデックスファンドは、基本的に為替リスクを100%負います。これに対し、一部のファンドでは、為替変動の影響を抑えることを目的に、先物取引やオプション取引を利用した「為替ヘッジ」機能が付いています。

近年は、同じ投資信託のシリーズで、「為替ヘッジあり」と「為替ヘッジなし」がペアで展開されるケースも増えました。「為替ヘッジあり」のファンドを選ぶと、足元のような円安進行時に恩恵を受けることはできませんが、為替変動の影響を気にすることなく海外の株式や債券に投資することができます。

また、株式や債券など、複数の資産を組み入れて運用を行うバランス型の中には、運用資産の一部に限定して為替ヘッジをかける「部分ヘッジ」や、市場環境に応じて為替ヘッジをかける「適時ヘッジ」もあります。数年以内に使途が決まっている資金などは、為替も含め全体のリスクをコントロールしてくれるファンドを選択するというのも一つの方法です。

なお、為替ヘッジはあくまでも為替変動の影響を回避するための「保険」のような機能であって、円高進行で追加的な利益を期待できるというものではありません。この点には注意しましょう。

※為替ヘッジについて、詳しくはこちらの記事をご参照。

本コンテンツは情報の提供を目的としており、投資その他の行動を勧誘する目的で、作成したものではありません。銘柄の選択、売買価格等の投資の最終決定は、お客様ご自身でご判断いただきますようお願いいたします。本コンテンツの情報は、弊社が信頼できると判断した情報源から入手したものですが、その情報源の確実性を保証したものではありません。本コンテンツの記載内容に関するご質問・ご照会等には一切お答え致しかねますので予めご了承お願い致します。また、本コンテンツの記載内容は、予告なしに変更することがあります。