FOMC議事録

4月6日(水)、FRB(米連邦準備制度理事会)は3月の15・16日に開催されたFOMC(米連邦公開市場委員会)の議事録を公開しました。

そこでは2つの重要ポイントが明らかにされました。

- 多くのFRBメンバーが1回もしくはそれ以上の、0.50%刻みの利上げを支持した

- 連邦準備制度総資産の圧縮は5月4日の次のFOMCから徐々に着手され、そこから数えて3回目のFOMCである7月27日のFOMCまでにフルスピード、すなわち毎月米国財務省証券を600億ドル、住宅抵当証券を350億ドルのペースで減額するペースに到達する。その後はこの減額幅、すなわち合計950億ドルのペースを維持する

連邦準備制度総資産の圧縮

連邦準備制度総資産の圧縮はQT(量的引き締め政策)とも呼ばれ、具体的にはFRBの金庫に在庫となっている債券を減らすことを指します。

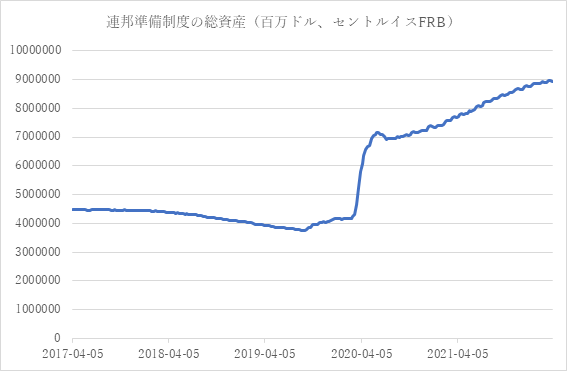

下は連邦準備制度の総資産がどう増えてきたかを示すチャートです。去年の暮れから総資産の増加ペースはだんだん緩められ(=いわゆるテーパリング)、いまは8.93兆ドルの水準で水平飛行になっています。

今後この傾きが水平から下向きへと変わるわけです。

テーパリングの際は毎月300億ドルのペースで減額していったわけですけれど、今回の950億ドルのペースはそれよりも早いです。また2017年から2019年にかけて連邦準備制度総資産の圧縮が行われた際のペース、500億ドルよりも今回のほうが急激な引き締めとなります。

実はFRBが在庫にしている財務省証券は償還期限が2年以内の短期のものが多いです。それが持つ意味は、わざわざ在庫の債券を市場に対して売り返す必要がなく、満期が来て現金に変わる分をもう一度再投資してきた行為を止めることでかなりの部分は自然減できることを意味します。

この半面、住宅抵当証券は長期債が多いのである時点で市場に対して積極的に売り返してゆくことが必要になると思われます。

今回のFOMCで打ち出された方針の評価は?

さて、今回打ち出された方針をどう評価する? ということですが、「場合によっては数次の0.50%の政策金利の引き上げもありうる」、また「毎月950億ドルのQTを行う」というメッセージは、かなり大胆だと思います。いずれも過去に前例のない、きついペースです。

市場参加者が身構えていた通り厳しい方針が打ち出されたことでこの材料はいったん織り込み済み、市場はここから出直ることを試みると思います。その意味では目先の相場の方向性のバイアスは上だと思います。

しかし5月と6月のFOMCで相次いで0.50%の利上げが実施されるのであればこれは近年では例のない急激な利上げであり、そのプレッシャーに市場が耐えられないリスクもいまだ残っている気がします。

つまり今年は「セル・イン・メイ(Sell in May)」で5月の声を聞いたらいったんポジションを軽くした方が得策かもしれないということです。

本コンテンツは情報の提供を目的としており、投資その他の行動を勧誘する目的で、作成したものではありません。銘柄の選択、売買価格等の投資の最終決定は、お客様ご自身でご判断いただきますようお願いいたします。本コンテンツの情報は、弊社が信頼できると判断した情報源から入手したものですが、その情報源の確実性を保証したものではありません。本コンテンツの記載内容に関するご質問・ご照会等には一切お答え致しかねますので予めご了承お願い致します。また、本コンテンツの記載内容は、予告なしに変更することがあります。