資産形成の正解は人それぞれですが、一方で、多くの人が失敗してしまう考え方や、やり方があるようです。このシリーズでは、資産形成を始める人が陥りがちな失敗事例を取り上げ、やってはいけない行動をわかりやすく解説します。

お悩み

安定運用を求めて債券投資を始めたいが、注意するべきこととは?

今井和夫さん(仮名)会社員・60歳(既婚、子どもは独立)

今井さんは退職金とこれまでの貯蓄で、老後の資産設計をどのように行うか悩んでいました。資産形成のために、これまで積立投資で米国S&P500と日経平均株価指数への投資をし続けてきましたが、これからはリスクを落として、安定したリターンを求める方がいいと考えるようになってきました。

これまではインデックス投資を中心に、株式投資も時々やっていましたので、はじめは高配当株式への投資をしようと考えていましたが、債券投資という選択肢もいいなと思いそちらも調べはじめました。

今まであまり債券投資について詳しく知りませんでしたが、調べると満期まで保有すれば元金が返ってくることや、金利が固定で入ってくるなど、自分の投資目的に合っているように感じています。

とはいえ初めての投資には不安がつき物です。今井さんも債券投資について充分調べたと思いつつも、何か見落としをしていないかと不安になりました。ある程度は高い金利を取りたいと思いつつも失敗はしたくない、リスクとリターンのバランスが難しいと悩んでいました。

はたして、今井さんが債券投資を始めるにあたって、何を注意していけば良いのでしょうか?

債券投資だからといって全部が低リスクなわけではない

債券投資は株式投資に比べて安定運用、リスク(投資先の価格変動)が低いとよくいわれています。確かに分散投資をする際のポートフォリオ(投資先資産の配分)を見てみると、値上がり重視にするほど株式への投資比率が増えて、逆に安定重視にすると債券の比率が増えていきます。

一言で「債券」といってもその種類は株式以上に多種多様です。一般的な債券ではお金を借りる側(発行体、債券を発行して資金を調達する国・企業など)が、お金を貸す側(投資家)に決められた満期日にお金を返すまでの間、金利を支払うという流れとなっています。

しかし、実際に個人投資家が購入している債券をみてみると、実はリスクが非常に高い商品であったり、仕組みが複雑で条件が良いのか悪いのかよくわからない商品もあります。

債券投資で特に注意しておくべき商品とは?

では、債券投資において何が問題となるかを確認しましょう。

株式投資をする人はある程度リスクが高いことを理解した上で投資に回せる余裕資金を使っていますが、それに対して債券投資をする人はリスクが低いという考えから余裕資金の中でもできるだけ減らしたくない資金を投資に回し、結果金額が大きくなっていたというケースがあります。

そうなると、株式投資に比べて大きな金額を投資している場合もあり、損失が発生した時も金額が大きくなってしまいます。

証券・金融商品あっせん相談センターが公開している「紛争解決手続き事例」をみてみると、株式や投資信託の過度な回転売買や信用取引などと一緒に「債券投資」のトラブルもよく出てきます。

そこで、個人投資家が債券投資をする際に注意するべき商品をお伝えしたいと思います。

注意するべき債券投資1:仕組債の一種「EB債」

私の経験上、相場の下落時に債券投資で大きな損を出すことが最も多い事例がこの「EB債(他社株転換可能社債、Exchangeable Bond)」です。参照銘柄(国内外の株式銘柄などを対象)の株価推移次第で、条件が変動する仕組債と呼ばれる債券の一種です。ネットでも見かけることがありますが、証券会社にオーダーメードで作ることも可能です。

一般的な債券に比べて、株価変動によるリスクがあることで高い金利が受け取れます。決めた銘柄の株価次第で高金利が受け取れたり、低金利になったり、満期前に償還(投資元本が返ってくる)されたり、期間も数カ月から条件を決めることができます。

しかし、参照銘柄の株価によっては投資資金が株式で返ってきて、大きく元本が減ってしまうこともあります。

特にEB債が問題になることが多い理由として、株価が30~50%程度下落しなければ投資元本が変動する条件(ノックイン条項)に触れないので、「そこまで株価は下がらないだろう」という感覚的な判断をしてしまったり、「過去の株価推移」をみて安易に購入してしまいやすい点が挙げられます。

個人投資家が自分からEB債を購入したいというパターンはまれで、ほとんどが販売側からの提案によるものです。金融庁はその仕組み上、手数料が不透明な点にも注目しています。

EB債は金利が高ければ高いほど、当然リスクも高くなります。また途中換金も原則できないことから、一般的な債券とはいえません。富裕層の中でもプライベートバンクを利用するような資産家や一部の法人がニーズにあわせて利用する商品です。条件面ではなく、商品そのものの仕組みを理解できなければ手を出さない方が良いでしょう。

注意するべき債券投資2:為替リスクに要注意!「新興国通貨建債券」

新興国通貨というと、トルコリラ・南アフリカランド・ブラジルレアル・インドルピーなどたくさんの種類があります。特徴としては、日本に比べて高金利であることが魅力といわれますが、それに比例して為替の値動きも大きくなっています。

運用のリスク・リターンの関係で考えたら、「高金利=リスクは高い」ことがわかります。にもかかわらず、金利が毎年固定で受け取れることから「為替が多少円高になっても、金利を受け取り続ければ大丈夫だろう」と新興国通貨の為替リスクを低く考えてしまい、投資する方が一定数います。

特に株価が不安定な時ほど高金利の商品は人気が出やすい傾向にあります。ただ、2008年のリーマンショック以降、高金利通貨に投資した人のほとんどは高い金利を受け取っているにもかかわらず、為替の影響で損失を被っています。

新興国通貨が高金利であるのは、各国がインフレに悩まされていることが主な理由ですが、実質金利(名目金利-予想物価上昇率)をみてみると思ったより金利が高くないことが分かるでしょう。また金融機関で対面取引をする場合は、為替手数料が非常に高い場合もあるので注意が必要です。

注意するべき債券投資3:あまり見かけないが「信用リスクが高い(信用度の低い)債券」

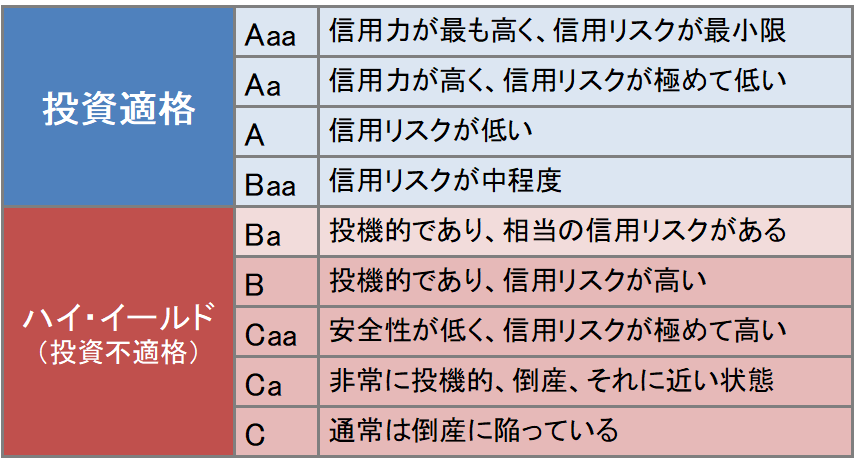

個人投資家に提案される債券は、基本的に第三者による格付けがあり、投資適格とよばれている企業もしくは国の債券がほとんどです。

上図のハイ・イールド(投資不適格)だからダメというわけではありません。投資適格の債券に比べて信用リスク(債券の発行体が財政難、経営不振などの理由により、債務不履行となってあらかじめ決められた条件で利息や元本などを支払えなくなるリスク)が高いことは間違いありません。

あまりハイ・イールド債の個別銘柄が提案されることはないと思いますが、投資信託の組み入れではよく見かけます。また、香港やシンガポールといった海外で口座を開いて買付を提案されている方は時折いるようで、中国不動産系企業や米国シェールガス企業の銘柄などが提案されることがあります。

最近見かけた中で注意が必要だと感じたのは、未上場企業が少額の債券発行をしてお金を集めているケースがあり、金利が20%を超えているものもありました。さすがに極端かもしれませんが、高い金利にはそれなりの理由があることを覚えておきましょう。

このような金利が高い債券は投資してはいけないわけではなく、リスクを理解して自分が許容できるものであれば魅力的な商品ともいえます。金利の高さをみて決めるのではなく、金利が高い理由をしっかりと確認することで、自分の投資目的にあっているかを考えましょう。

債券投資ではリターンを追求しすぎないことが重要!

債券投資は商品の仕組みを理解し、投資目的や期間がマッチするかどうか

債券投資の話題が個人投資家の中で盛り上がることはほぼありません。せいぜい分散投資で株式と一緒に組み入れる程度ではないでしょうか? その場合は個別銘柄ではなく、投資信託やETF(上場投資信託)を利用した方法でしょう。開かれた市場にある株式投資に比べて、債券投資の大部分は相対取引で個人が情報を調べるには一苦労するでしょう。

株式投資に比べると比較的安定したリスク・リターンである債券投資ですが、だからといってなんでも良いというわけではありません。中には単純な株式投資よりもハイリスク・ハイリターンの場合もあります。

きちんと商品の仕組みを理解した上で、投資目的が自分の望むニーズに合っているか、満期まで投資し続けておいて良い資金かどうかを確認して判断するようにしましょう。

■著者・西崎努氏の新刊『老後資産の一番安全な運用方法 シニア投資入門』(アスコム刊)が大好評発売中です!

【要チェック】

楽天証券「トウシルの公式YouTubeチャンネル」では、本連載「やってはいけない資産形成」を筆者が解説する動画が視聴可能!

また、リーファス社の公式YouTubeチャンネル『ニーサ教授のお金と投資の実践講座』では、同コラムの他にも動画でお金と投資の知識を学ぶことができます。

本コンテンツは情報の提供を目的としており、投資その他の行動を勧誘する目的で、作成したものではありません。銘柄の選択、売買価格等の投資の最終決定は、お客様ご自身でご判断いただきますようお願いいたします。本コンテンツの情報は、弊社が信頼できると判断した情報源から入手したものですが、その情報源の確実性を保証したものではありません。本コンテンツの記載内容に関するご質問・ご照会等には一切お答え致しかねますので予めご了承お願い致します。また、本コンテンツの記載内容は、予告なしに変更することがあります。