毎週金曜日午後掲載

本レポートに掲載した銘柄:TSMC(TSM、NYSE ADR)、AMD(AMD、NASDAQ)、エヌビディア(NVDA、NASDAQ)、クアルコム(QCOM、NASDAQ)、マイクロン・テクノロジー(MU、NASDAQ)、ASMLホールディング(ASML、NASDAQ、アムステルダム)、アプライド・マテリアルズ(AMAT、NASDAQ)、KLAコーポレーション(KLAC、NASDAQ)、シノプシス(SNPS、NASDAQ)、東京エレクトロン(8035)、レーザーテック(6920)、アドバンテスト(6857)、SCREENホールディングス(7735)、ディスコ(6146)

1.ウクライナ危機と半導体関連株に対する投資リスクの変化

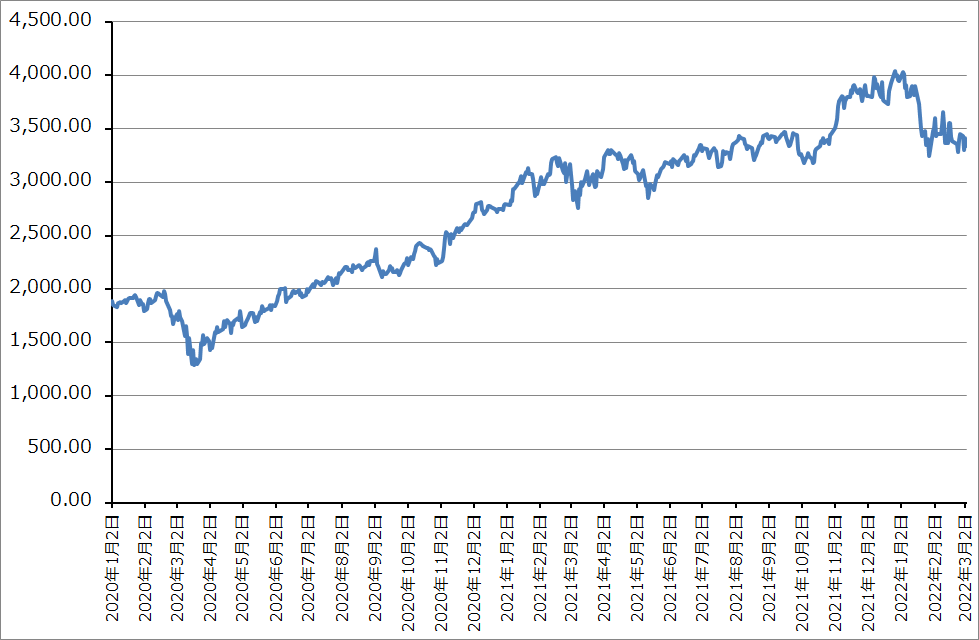

2022年2月24日、ロシアは隣国のウクライナに対する軍事侵攻を開始しました。この報道を受けアメリカの株式市場は、NYダウ(ダウ工業株30種平均)、NASDAQともに一時大幅安となりましたが、その後立ち直り、ウクライナでの戦闘が激化する中で、底打ち反転の動きをみせています。半導体関連株を見ると、SOX指数(フィラデルフィア半導体指数)の動きはまだ弱く、NASDAQほどではありませんが、個別銘柄の株価を見ると、底打ちの気配がある銘柄が出始めています。

ここで考えられるのは、ロシア・ウクライナ戦争という強烈な地政学的リスクが、ハイテクグロース株の代表格というべき半導体関連株(ここでは半導体デバイス株と半導体製造装置株)に対する投資リスクを変化させつつある可能性があるということです。

半導体関連株が直面するリスクとして考えられるものは、以下の通りです。

1) 金利上昇リスク

2) 地政学的リスク

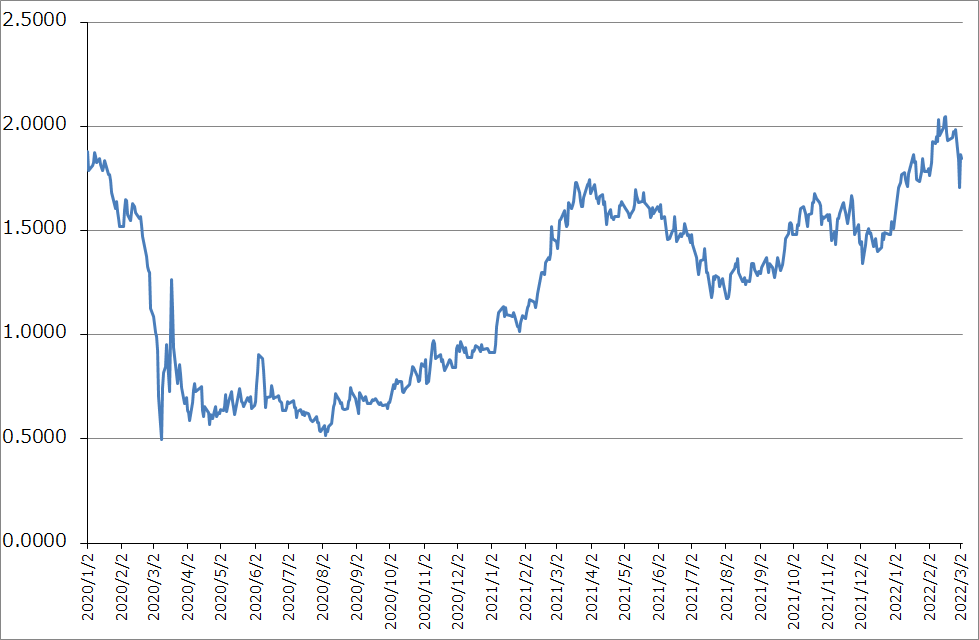

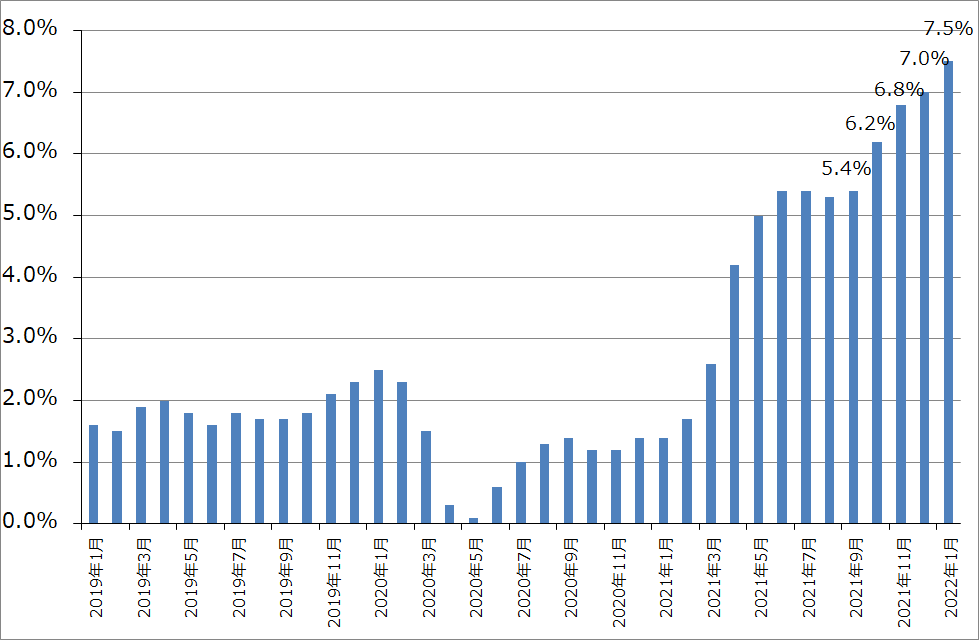

まず、アメリカの利上げについて。日米の半導体関連株は、2022年3月以降アメリカの利上げが進み、場合によっては景気が腰折れることにもなるのではないかという懸念によって、今年年初から大きく売り込まれてきました。ウクライナ危機が起こる前までは、FRBが年内に約6回利上げし、3月に予想される最初の利上げは0.5%になるという予想が多くなっていました。

しかし、実際の利上げは当初予想されていたものよりも、少なくとも最初は軽いものになりそうです。FRBのパウエル議長は3月2日の下院金融サービス委員会での証言で、今月15~16日開催のFOMC(米連邦公開市場委員会)において0.25%の利上げを支持すると表明しました。ただし、インフレが想定通り緩和されなければ、FRBは、より積極的に対応する用意があるとも言明しました。また、ロシアのウクライナ侵攻が、FRBの金融政策を変えることになるかどうかはまだ分からないとした上で、ウクライナ問題がアメリカ経済に及ぼす短期的な影響は非常に不確定としました。

FRBの決定に今回のウクライナ危機がどの程度影響を与えているのか分かりませんが、ある程度の影響があると考えても良いと思われます。

年初から半導体関連株下落の主たる理由となってきたアメリカの利上げは、少なくとも利上げ初期の段階では、これまで予想されてきたものよりも半導体関連株に対して優しいものになりそうです。

グラフ1 アメリカの10年国債利回り

グラフ2 アメリカの消費者物価指数:前年比

グラフ3 フィラデルフィア半導体指数

2.エネルギー価格上昇が半導体需要に与える影響

次に、地政学的リスクについて。今回のロシアのウクライナ侵攻が、当面はロシア・ウクライナ戦争にとどまり、他の地域、例えばロシアの野心とされる旧ソ連圏の復活、すなわち東ヨーロッパに対する軍事侵攻が当面はないのであれば、半導体関連株にとっては、この問題は、エネルギー価格上昇と今後の軍備増強の問題に絞られると思われます。また、アメリカの利上げのほうが大きな問題になると思われます。

ただし、ロシア軍はウクライナ原発を砲撃するという異常な行動をとっています。万が一のことが起きれば、環境に甚大な被害が及ぶことになります。地政学的リスクの問題は流動的で目が離せない問題です。

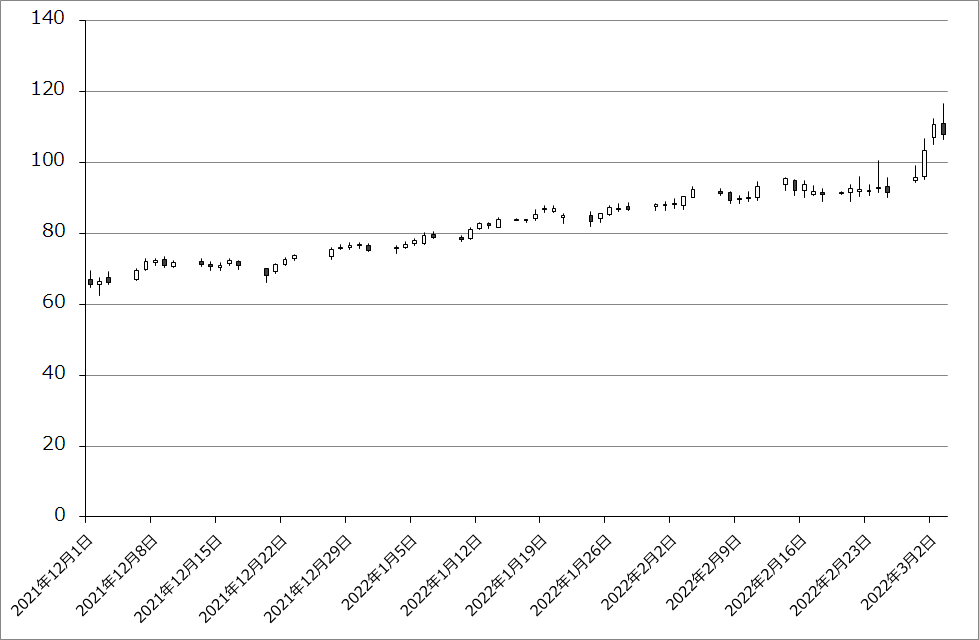

また、ロシアのウクライナ侵攻に伴い、原油、天然ガスなどのエネルギー価格が上昇していますが、これは、巨大なエネルギー産業を擁するアメリカにとって、インフレーションの高進という問題を抱えながらも、景気に対してプラス要因になると思われます。また、半導体産業にとっては、エネルギー産業の活況は景気への刺激を通じて半導体需要の増加に結び付くほか、省エネや脱炭素化の動きが、パワー半導体のようなエネルギー関連の半導体需要の増加に結び付くと思われます。

すでに原油価格は、ブレント先物が3月3日に118ドル台という9年ぶりの高値をつけました。今の原油価格の動きをみると、本来であれば厳しい金融引き締めを覚悟しなければならない状況と思われますが、FRBの最初の利上げは、株式市場にとって優しいものになりそうです。

グラフ4 WTI 原油先物 日足

3.自由世界の軍備増強が実現すれば半導体需要も増加

今回のロシアのウクライナ侵攻によって、アメリカを中心とする*自由世界全体で軍備増強が活発になる可能性があります。その場合、通常兵器、核兵器と核ミサイル、サイバー戦争などの非正規戦争への対応を含めて、半導体産業にとってはプラスになると思われます。

*自由世界とは…第二次世界大戦後、資本主義諸国が、共産主義に対してみずからの陣営を総括した呼称

特にアメリカの場合、巨大な軍事予算があります。半導体産業などのハイテク産業にとっては、米軍調達をはじめとする安全保障関連のビジネスは採算が良く、新しいテクノロジーを積極的に評価する仕組みがあるため、良いビジネスといえます。

折しも、アメリカではファブレス半導体メーカーの起業ブームが起きています。バイデン政権が成立させようとしている半導体等のハイテク産業への支援法案に加え、軍備増強による半導体需要の増加があれば、今後5~10年の単位で半導体産業に新しい技術革新の波が訪れるかもしれません。

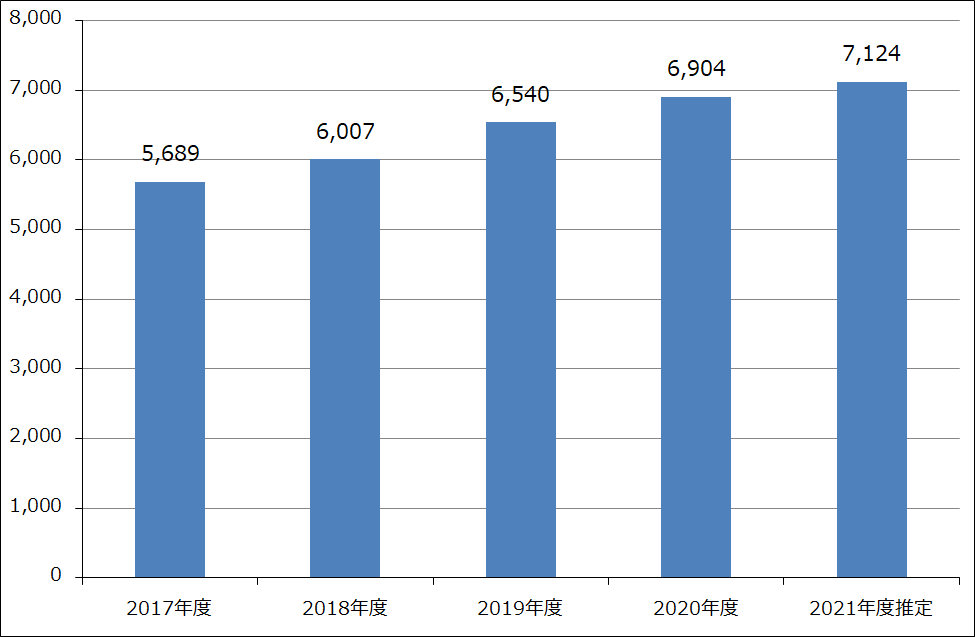

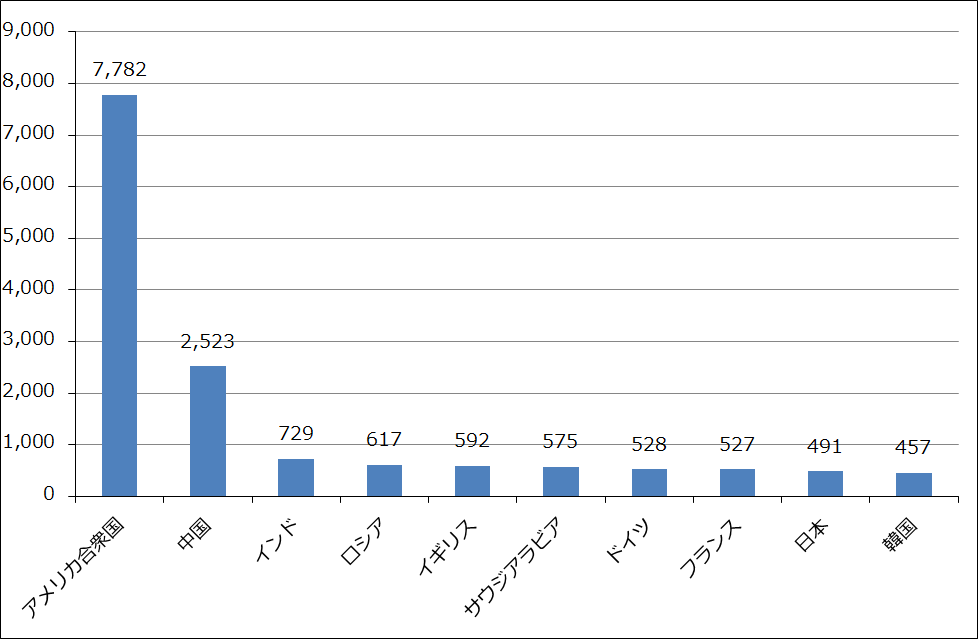

グラフ5 アメリカの国防費

グラフ6 主要国の軍事費(2020年)

4.半導体関連各社のファンダメンタルズは良好

世界経済全体をみると、今回のロシアのウクライナ侵攻によってヨーロッパ経済はダメージを受けると思われますが、半導体などのハイテク産業にとっては、アメリカに対するエネルギー価格上昇と軍備増強のプラス要因がどの程度大きくなるのかが論点になると思われます。

国際的な決済ネットワークである**SWIFTからのロシア主要銀行の追放を含む自由世界の対ロシア経済制裁は、短期間で大きな成果を挙げると思われます。停戦合意がなかなか成立しない場合や、ウクライナが持ちこたえる中で、ロシアが短期間で引き下がらず戦争が長期化し、他の地域に波及したり、ロシアによる核兵器の使用のような極端な行動がなければ、今回のウクライナ危機をきっかけとした世界の動きは、半導体需要の減少をもたらすものではなく、逆に需要の増加が予想できるものになる可能性があるのです。

ただし、ここでもロシア軍の行動に注意が必要です。原発への砲撃という常軌を逸した行動がさらにエスカレートするのかどうか、注意する必要があります。

**SWIFTとは…「国際銀行間通信協会」のことで、世界の銀行間の金融取引の仲介と実行を担う団体

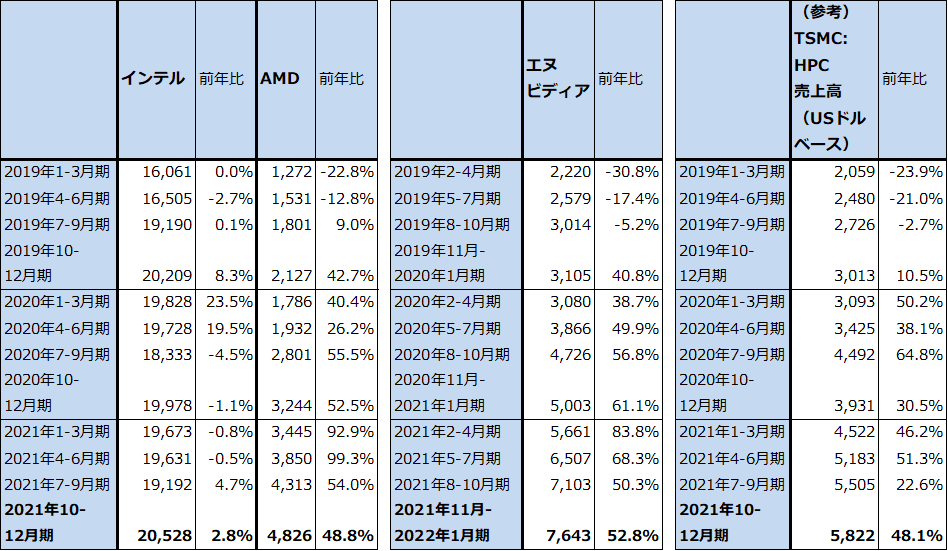

改めて日米半導体関連企業のファンダメンタルズをみると、一部の企業を除いて各社とも好調な業績が続いています。表1は大手デバイスメーカーの四半期ベースの売上高を並べたものですが、インテルの売上高が横ばいになっているのに対して、TSMCに主力半導体の生産委託をしているAMD、エヌビディアは高い伸びを実現しています。

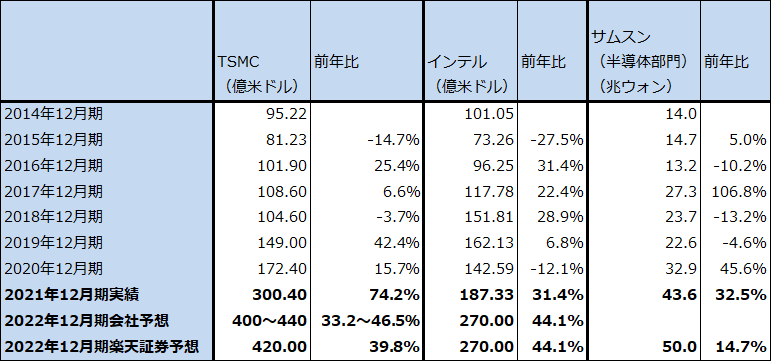

TSMCは更なる事業の拡大のために積極的な設備投資を行っていますが、劣勢になっているインテルとTSMCを追いかける立場のサムスンが大型投資をおこなっています。このように、好調な半導体需要を背景に、大手デバイスメーカーが積極的な拡販競争をおこなっていること、この競争のために大型設備投資が実行されていることが(表2)、半導体デバイスメーカー、半導体製造装置メーカーの両方に長期の好景気をもたらしています。

この動きの背景には、最新鋭の高性能半導体を搭載したスマートフォン、パソコン、サーバーが良く売れていること、ITを使った企業の事業拡大や業務効率化が進んでいること、高性能半導体の市場が、近い将来EV(電気自動車)が完全自動運転システムを搭載することによって、自動車に拡大しようとしているなどの状況があります。

表1 インテル、AMD、エヌビディアの四半期売上高

出所:会社資料より楽天証券作成

表2 大手半導体メーカーの設備投資

注:1ウォン=0.096円、1ウォン=0.000836ドル。

5.半導体関連株が低PER化、低PEG化してきた

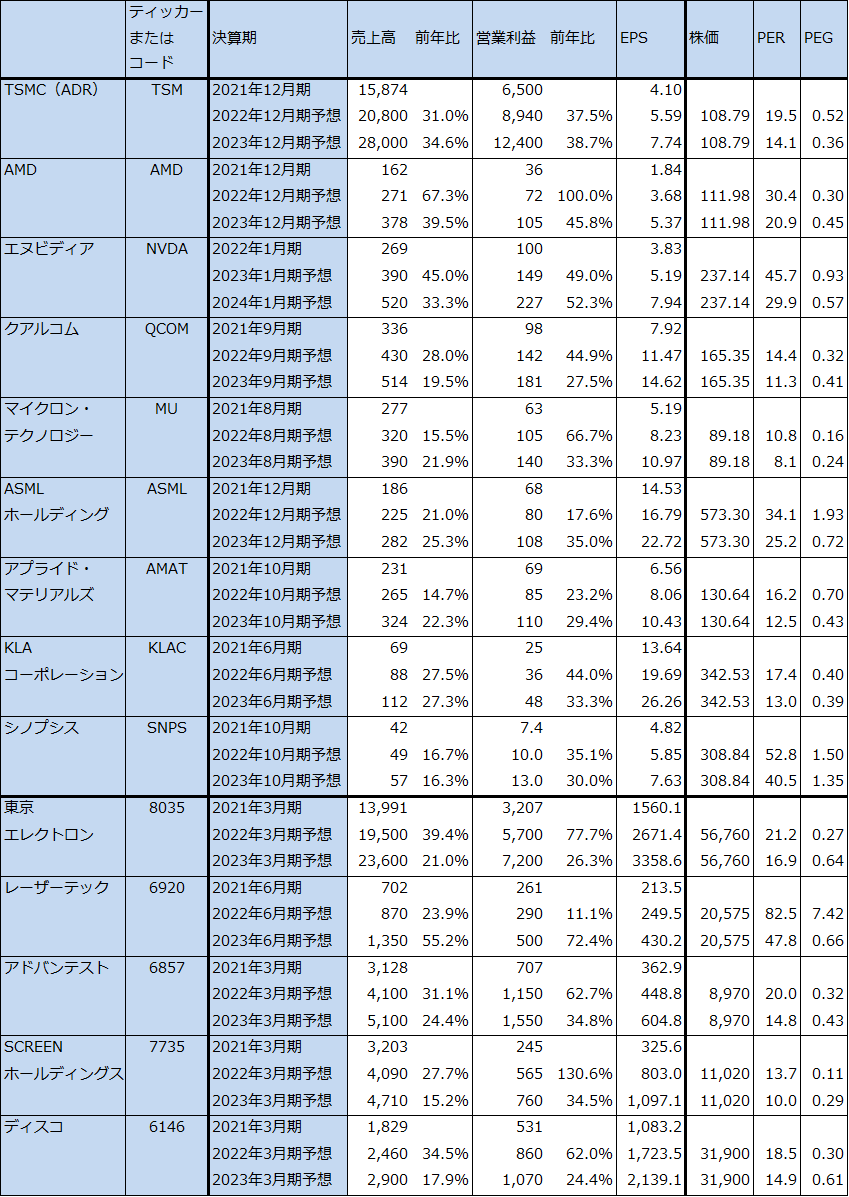

足元の半導体関連株のPER(株価収益率)、PEG(PER÷増益率。成長株が割安かどうかをみる指標で1が標準)の低下に注目したいと思います。

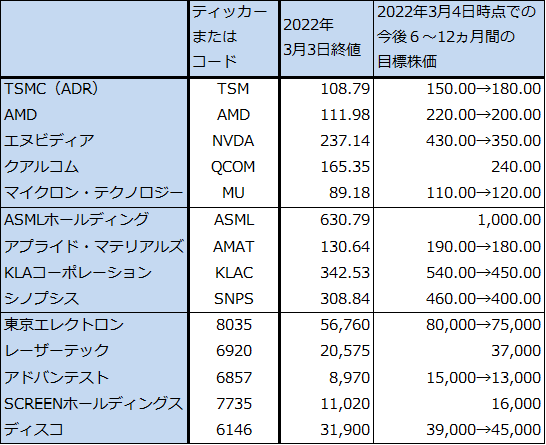

表3は2021年10-12月期決算、2021年11月-2022年1月期決算レポート、動画で示した私がカバーしている半導体関連企業の今後6~12カ月間の目標株価を並べたものです。また表4は、各企業の楽天証券業績予想からPER、PEGを計算したものです(これらの目標株価の多くはウクライナ危機が始まる前に設定したものですが、今回のレポートでは暫定的に各企業の目標株価を維持します)。

半導体デバイスメーカーをみると、例えばAMDはザイリンクス買収が成立したことによって、2022年12月期営業利益が前年比倍増する可能性がありますが、PEG(ここでは今期楽天証券予想PER÷楽天証券予想営業増益率)は1倍を大きく割り込んでいます。クアルコムは好業績にもかかわらず今期予想PERが20倍を下回っています。

製造装置メーカーでは、日本の東京エレクトロン、アドバンテスト、SCREENホールディングス、ディスコの今期予想PERが20倍前後であり、割安な状態です。アメリカでもアプライド・マテリアルズは、部材不足の影響がある中で今期、来期とも20%台の営業増益が予想されるにもかかわらず、今期の楽天証券予想PERは20倍を割っています。レーザーテック、ASMLホールディングのように画期的新技術、新製品を持っているため、もともとPERが高い銘柄もありますが、このような銘柄は半導体関連株全般が再上昇に向かうならば再び注目されると思われます。

このようにみていくと、日米の半導体関連株は、年初から売り込まれた結果、業績の変化に対して株価に割安感があります。今は再上昇のきっかけ待ちと思われます。

ただし、当面は半導体関連株に対しては企業業績とともに国際情勢やマクロ的なリスクに注意する必要があります。ロシア、ウクライナともに粘って戦争が長期化する場合、ロシアが核兵器を使用する場合、エネルギー価格が高進しFRBが今のスタンスよりも強力な金融引き締めを行う場合、金融引き締めが行きすぎて景気拡大が終わる場合などです。特に、原発攻撃に踏み切ったロシア軍の行動には注意が必要です。このため、引き続き注意深く国際情勢、金融市場、株式市場と企業業績を観察する必要があります。

表3 半導体関連各社の今後6~12カ月間の目標株価

出所:楽天証券

表4 半導体関連株の業績とPER、PEG

単位:アメリカ上場株は億USドル、USドル(TSMCの売上高、営業利益は億台湾ドル。EPSはUSドル(ADRベース。TSMCのADRは普通株5株からなる。TSMCの株価はADR、USドルベース)。ASMLホールディングは億ユーロ、ユーロ。株価はアムステルダム市場)。日本株は億円、円。PER、PEGは倍。

注:予想は楽天証券。

本レポートに掲載した銘柄:TSMC(TSM、NYSE ADR)、AMD(AMD、NASDAQ)、エヌビディア(NVDA、NASDAQ)、クアルコム(QCOM、NASDAQ)、マイクロン・テクノロジー(MU、NASDAQ)、ASMLホールディング(ASML、NASDAQ、アムステルダム)、アプライド・マテリアルズ(AMAT、NASDAQ)、KLAコーポレーション(KLAC、NASDAQ)、シノプシス(SNPS、NASDAQ)、東京エレクトロン(8035)、レーザーテック(6920)、アドバンテスト(6857)、SCREENホールディングス(7735)、ディスコ(6146)

本コンテンツは情報の提供を目的としており、投資その他の行動を勧誘する目的で、作成したものではありません。銘柄の選択、売買価格等の投資の最終決定は、お客様ご自身でご判断いただきますようお願いいたします。本コンテンツの情報は、弊社が信頼できると判断した情報源から入手したものですが、その情報源の確実性を保証したものではありません。本コンテンツの記載内容に関するご質問・ご照会等には一切お答え致しかねますので予めご了承お願い致します。また、本コンテンツの記載内容は、予告なしに変更することがあります。